来源:雷锋网

本文作者:周蕾

金融壹账通的上市之路终于步入正轨。

雷锋网AI金融评论消息,北京时间11月14日凌晨,金融壹账通宣布已经向美国证券交易委员会公开递交了招股说明书,内容关于以美国存托股票(ADS)的形式首次公开发行普通股。金融壹账通将以交易代码“OCFT”申请ADS,在NYSE或NASDAQ全球市场上市。

据悉,目前每股ADS所代表的普通股数量、将要发行的ADS和普通股数量以及拟公开发行的价格区间等都尚未确定。

摩根士丹利、高盛(亚洲)有限责任公司、J.P. Morgan Securities LLC、中国平安证券(香港)将担任此次股票公开发行的牵头联席簿记人;美银证券及HSBC Securities (USA) Inc.将担任其他联席簿记人;中信里昂证券及美国科本资本市场公司将担任此次股票公开发行的联席经办人。

近年来,中国平安确立了“金融服务、医疗健康、汽车服务、房产服务、智慧城市”五大生态圈,金融壹账通就是其中一家科技类企业,其运营主体为深圳壹账通智能科技有限公司,前身为平安金融科技咨询公司。2015年8月,平安一账通、前海征信、银行一账通三大业务整合,随后金融壹账通正式成立。招股书称,金融壹账通提供原生云技术解决方案,为金融机构提供技术应用程序和技术支持的业务服务。

这次招股书的提交也使得金融壹账通成为平安集团五大生态圈中第二家启动上市进程的科技独角兽,第一家是在2018年5月成功赴港上市的平安好医生。

早在今年2月份,金融壹账通与壹钱包的双“壹”合并就引发了市场对前者的上市猜想。彭博社也在9月份报道称金融壹账通将在11月中旬赴美IPO。不过,在此前的报道中,金融壹账通被指外临资本市场的低迷,内有公司自身的高额亏损,缺乏有效推进上市的动力。

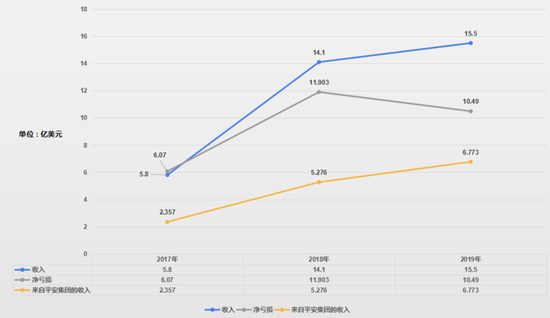

而这次招股书也给出了金融壹账通的最新财务数据:

(注:“2019年”为截至2019年9月30日的数据)

值得注意的是,金融壹账通在收入上仍然十分依赖平安集团。招股书的风险提示部分指出,平安集团作为金融壹账通的核心客户,对其业务和经营业绩有着关键影响:2017年,2018年和截至2019年9月30日的9个月,金融壹账通从平安集团获得的收入分别为人民币2.357亿元,人民币5.276亿元和人民币6.773亿元,分别占壹账通同期总收入的40.5% 、37.3%和43.6%。

同时,平安集团也是金融壹账通最重要的技术基础设施,技术支持和维护供应商。在2017年,2018年和截至2019年9月30日的9个月中,金融壹账通分别从平安集团购买了3.581亿元、6.758亿元和3.915亿元的产品和服务,分别占壹账通同期经营成本和营业费用的23.9%,27.6%和15.0%。

但金融壹账通的获客能力也不容小觑:截至2019年9月30日,该公司已拥有超过3700家客户;这一数字在2016年末为1600余家。招股书称,金融壹账通是中国所有科技云服务平台中客户数量最多的企业,客户涵盖中国所有主流银行(包括6家国有银行和12家股份制银行)、99%的城商行和46%的保险公司。自2015年12月成立以来,金融壹账通已支持中国金融机构为其最终客户提供了1.8万亿元(0.3万亿美元)的交易服务。

在客户质量方面,金融壹账通的优质客户数从2017年的40家增长到221家。2016年,每个优质客户平均购买1.7个产品,到2018年,这一数字提升至3.0个。2018年,金融壹账通的客户收入较2017年净扩张率为224%,其中优质客户收入较2017年净扩张率为167%。

对于公司发展现状和未来目标,招股书称,金融壹账通的发展将遵循“平台孵化期——平台获客期——高速增长期——利润增长期”的四个阶段,并指出目前公司正处于发展的第二阶段,准备迈入第三阶段。

金融壹账通同时也表示,将专注于人工智能、区块链和大数据分析和这些技术在金融服务领域的应用,将前沿的技术赋能生态圈,连接金融服务领域的多方,如金融机构、政府部门、金融监管机构等,服务更多为满足的需求,从而实现更便捷、高效和安全的连接和合作,还将通过推动开放平台吸引第三方金融科技开发者,为生态圈提供更多产品。

责任编辑:潘翘楚

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)