文|李意安

来源:十字财经

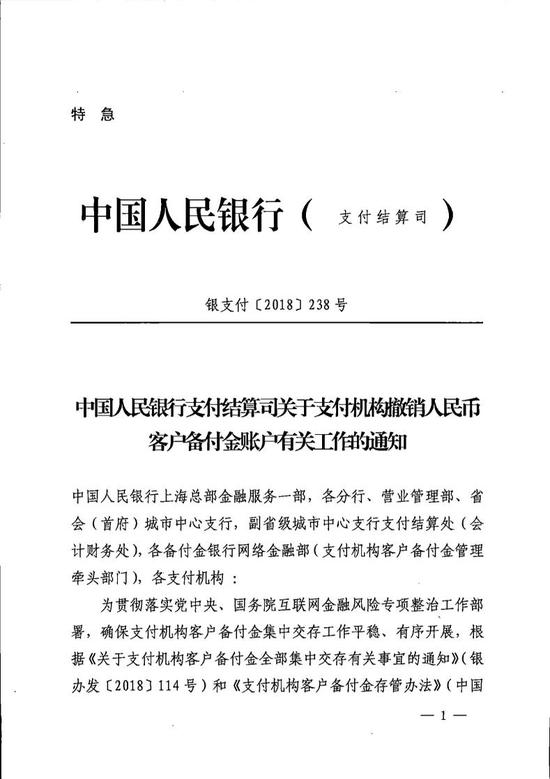

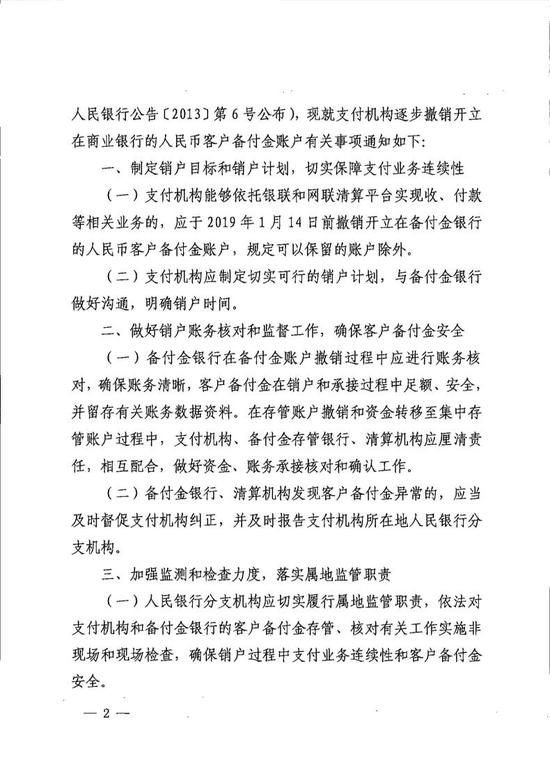

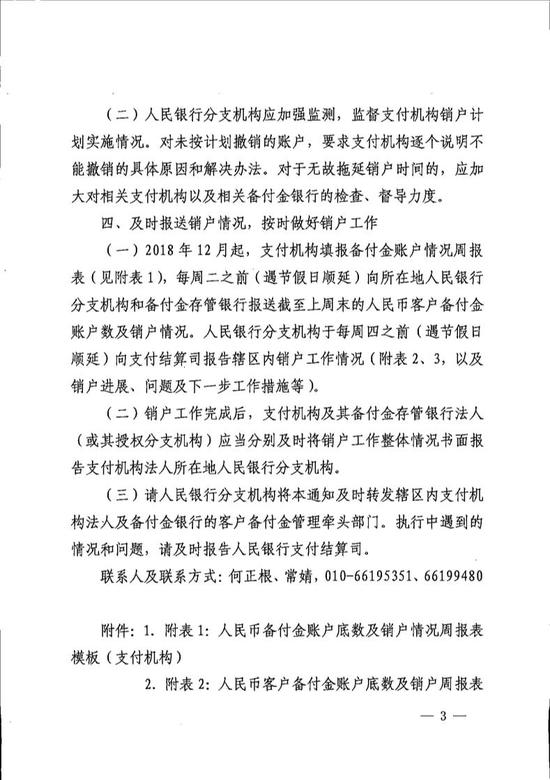

11月29日,央行支付结算司向各中支机构、各备付金银行网络金融部和支付机构下发《中国人民银行支付结算司关于支付机构撤销人民币客户备付金账户有关工作的通知》(银支付【2018】238号)(下文简称“文件”)。

此前,央行先后出台了《关于支付机构客户备付金全部集中交存有关事宜的通知》和《支付机构客户备付金存管办法》,对支付机构客户备付金集中交存比例达到100%明确提出了2019年1月14日的大限。

而此次下发文件则进一步督促支付机构及相关银行制定销户目标和销户计划,并向央行中支机构及时报备,以切实保障支付业务连续性。

文件具体内容如下:

2019年1月14号之后,支付机构客户备付金将央行实现100%集中存管。这对于一些规模较大的预付卡公司和一些面向C端账户的支付巨头而言,不啻于一次行业变革。

此后,备付金利息将成历史。

此前,通过客户备付金赚利息,对支付机构来说,相当于无风险套利,只要吸纳客户备付金,就可以躺着赚利差,这个利差空间甚至比许多银行产品的利差空间还高,以至于开拓新支付场景的动力不强。为了进一步提高备付金的收益,甚至有支付机构违规挪用备付金,购买银行理财产品、参与过桥贷款,甚至投资高风险证券类项目等。这也是人民银行为什么决定对支付机构客户备付金集中监管的重要原因。

而失去了将备付金利息收入,各大支付机构补贴市场的力度将大大弱化。

此前,支付机构客户备付金和银行结算的利息收益是按照日均资金沉淀量,按照协议存款的方式计算的。这意味着,支付机构的客户备付金沉淀量越高,银行给予的利息就越高。十字财经了解到,协议存款的价格区间基本是在年化3%左右,高的可以达到4%以上,一家二线支付机构备付金的日均沉淀量就可以达到30亿至50亿,一年在银行获得备付金利息就达到1亿以上,远比外界估算的要高。支付宝、财付通这样的行业巨头的备付金收入年逾百亿。

与此同时,眼下,断直连仅仅聚焦在快捷端,代扣端仍无太大进展。没有了备付金作为存款与银行进行通道谈判的价值,“断直连”的进度或将进一步提速。

想更详细地了解央行集中备付金存管的来龙去脉,可参看一篇旧闻:

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:杨群

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)