炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

安徽省迎来历史上最大规模的IPO。

5月5日,合肥晶合集成电路股份有限公司(简称“晶合集成”,688249)正式在科创板挂牌上市。

根据Wind统计,晶合集成发行上市不仅是今年来A股最大IPO,也是安徽省有史以来最大规模的IPO。

根据WIND数据统计

晶合集成发行价格为19.86元/股,上市首日开盘报22.98元,盘中一度冲高价至23.86元,最低为19.86元,截至5月5日收盘,晶合集成报19.87元,仅上涨1分钱,当日涨幅为0.05%,总市值为398.62亿元。

招股书资料显示,晶合集成从事12英寸晶圆代工业务,主要向客户提供DDIC及其他工艺平台的晶圆代工服务,上述晶圆代工服务的产品应用领域主要为面板显示驱动芯片领域。

一季度营收下滑

截至招股说明书签署之日,在晶圆代工制程节点方面,晶合集成已实现150nm至90nm制程节点的12英寸晶圆代工平台的量产,以及正在进行55nm等平台的研发、风险量产工作。不过,与已达5nm、14nm等制程节点的台积电、联华电子、中芯国际等企业相比,晶合集成仍然存在一定的技术差距。

根据Frost & Sullivan的统计,2020年晶合集成显示驱动领域晶圆代工产量(约为12英寸晶圆)达25.98万片,市场份额约为13%,在晶圆代工企业中排名第三,仅次于联华电子和世界先进,属于行业头部企业之一。

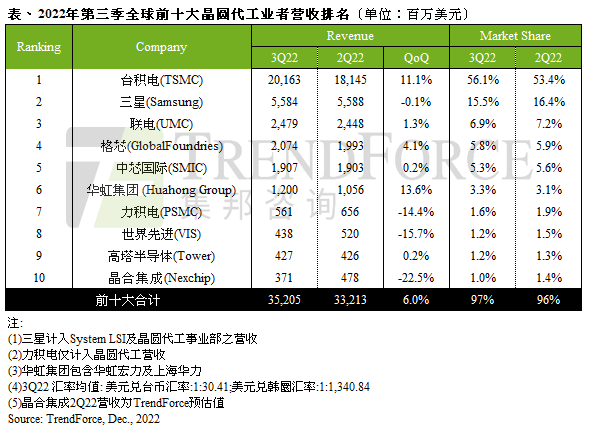

根据TrendForce集邦咨询研究,2022年第三季度,全球前十大晶圆代工业者营收排名中,晶合集成名列第十。不过,由于消费需求疲软,晶合集成受到终端客户订单修正冲击,在2022年第四季度落榜前十。

2020年-2022年间,晶合集成营业收入由15.1亿元上升至100.5亿元,年均复合增长率达到157.79%。不过,晶合集成在《上市公告书》中表示,因生产经营受到行业整体需求变化及周期性波动的影响,产能利用率不足等原因,公司在今年一季度营业总收入较上年同期下降61.33%,为10.9亿元;公司营业利润同比下降128.12%,为-3.8亿元。

合肥国资控股

如果说,京东方落户合肥,弥补了安徽省“缺屏之痛”,那么,晶合集成的落地,则解决了安徽省“少芯之难”。

官网资料显示,晶合集成成立于2015年5月,为安徽省首家12英寸晶圆代工企业。不过,与诸多初创企业不同的是,晶合集成的背后,为合肥市国资委。

招股书资料显示,2015年4月27日,合肥市人民政府与彼时为全球第六大晶圆代工企业台湾力晶科技股份有限公司(简称“力晶科技”)签署《12吋晶圆制造基地项目合作框架协议书》,随后,合肥市建设投资控股(集团)有限公司(简称“合肥建投”)与力晶科技合资建设晶合集成。

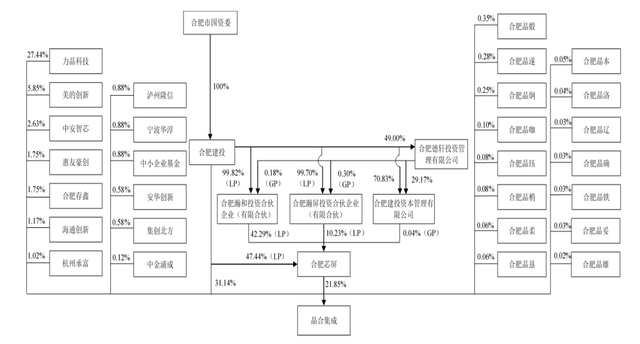

合肥建投为晶合集成的控股股东。本次发行前,合肥建投直接持有晶合集成31.14%的股份,并通过合肥芯屏控制发行人21.85%的股份,合计控制发行人52.99%的股份,而合肥建投由合肥市国资委100%控股。

晶合集成股权结构,来源:招股书

晶合集成股权结构,来源:招股书值得注意的是,晶合集成仅在2020年进行外部融资,且一次性引入了12家外部投资者。澎湃新闻注意到,这12家外部投资者,不仅有中金资本、海通证券、华安证券、东方富海,产业链上游企业集创北方,还包括上市公司上峰水泥(维权)(000672)、美的集团(000333)、泸州老窖(000568)、浙江东方(600120)。

按照投资额计算,上述企业中,美的集团旗下的美的创新投资额最高,达10亿元;其次是上峰水泥旗下的合肥存鑫投资3亿元;海通证券旗下的海通创新投资2亿元,浙江东方旗下东方嘉富出资1.75亿元,东方富海管理的中小企业基金出资1.5亿元,泸州老窖关联的泸州隆信出资1.5亿元,华安证券旗下的安华创新以及集创北方投资1亿元,中金资本旗下的中金浦成投资2000万元。

澎湃新闻粗算得出,B轮投资者持有晶合集成成本为11.36元/股。即使晶合集成上市首日收盘价19.87元,仅比发行价高0.01元,B轮投资者仍然收获颇丰,投资收益率高达75%。以美的集团旗下的美的创新作为参考,在晶合集成上市首日持仓浮盈7.49亿元。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)