文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 钱军

即便此次美国真的启动加息,对于全球经济的走向依旧有很大的不确定性。在未来的一至两年时间里,美联储加息的举措无疑还会对全球资本流向和许多国家和地区的经济造成极为深远的影响。

美国加息的最佳风向标是市场

美国加息的最佳风向标是市场美国联邦储备委员会货币政策例会即将于9月16日至17日举行,其“加息与否”的核心议题牵动着全球各经济体和资本市场敏感而脆弱的神经,喜忧并存的各项美国实体经济和市场指标或许也让美联储举棋不定。

2008年金融危机爆发之时,由于美国国会两党的僵化局势,财政刺激规模和税收政策的缺失使得相对独立决策的美联储担起了“救世主”的重任,利率直降逼近零界限,并采取了非常规货币手段——量化宽松(QE),美联储的资产负债表规模也随之扩大了四倍多(从2008年的八千五百亿美元到2014年的四万四千亿美元),然而,美元“独霸全球”的地位,让全世界为他分担了QE所可能引发的通货膨胀的压力和风险。

近年来,美国QE所产生的热钱涌入新兴市场造成了诸多问题,比如中国和巴西的楼市泡沫,2013年,QE规模的降低曾引发过一轮资本回流,直接导致包括印度在内的新兴市场汇率的大幅波动。那么如今,美国一旦明确表示收紧银根,势必再度引起新一轮大量资本回流,在当下全球经济疲弱,资本市场动荡的背景下其负面影响是毋庸置疑的。如果说热钱流入会造成泡沫,那么大规模资本短期内的流出可能就会酝酿出更大的风险,尤其是资本项目控制不严的情况之下,1997-1998年亚洲金融危机就是一个最好的例子。

显而易见,从目前全球市场的经济数据表现来看,美国经济无疑是一枝独秀的,近期全球股市出现巨幅震荡,欧洲经济鲜有亮色,亚洲及其他新兴市场的经济持续放缓,美国加息的“靴子”何时、如何落地,全世界都在翘首以盼。

从加息与否的一个重要经济指标——美国劳工市场失业率来看,8月美国失业率降至5.1%,达到了危机爆发后的最低点,接近其所谓正常的就业状况,成为支持加息决议的一个最佳理由。同时,由于短期利率现在接近于零,中长期利率也很低,低利率时间持续过长就会造成信贷泛滥酿成资产泡沫的风险。

事实上,2008年的全球金融危机的根源——美国房地产市场的泡沫的产生,与格林斯潘时期的美联储将加息延迟到2003年有直接的关系。因此,从上述层面来看,加息势在必行。而一贯谨慎的美联储主席耶伦7月中旬在国会作证时也明确表示,若美国经济持续改善,美联储在今年年底之前启动加息是合适之举。此外,包括一些新兴市场和投资者也希望美国可以尽快消除“加息与否”这一影响全球经济走向的不确定性。

然而,反对加息的声音也不绝于耳,最近也日趋强烈,包括在美联储内部也存在分歧,持强烈反对意见的包括明尼阿波利斯联储主席科切拉科塔(Narayana Kocherlakota,笔者在爱荷华大学本科求学时的宏观经济学老师),从去年开始科切拉科塔就反复强调,当下美国根本没有通胀压力,经济还没有完全复苏,劳动参与率仍处于较低水平,待通胀到达2%或以上时再考虑加息。

美国前财长(哈佛大学前校长)萨默斯最近也连续撰文明确指出,在近期加息将是一个严重错误,它将危及美联储的三大目标:物价稳定、充分就业和金融体系的稳定。萨默斯认为,因为利率升高会让持有现金比投资更有吸引力,最近全球包括美国资本市场的下行和震荡已经起到了加息25个基点所寻求的紧缩效果,而利率升高也将进一步推高美元汇率,降低美国很多企业,尤其是跨国公司的竞争力,也给美国的一些贸易伙伴带来压力。在他看来,加息只会引发更大的波动,而更大的波动很可能就是危机,所以他建议决策者应该standing still(按兵不动)。

在笔者看来,美国加息与否最佳的风向标还是要看市场,在芝加哥商品交易所(CME)有一个针对美联储基准利率(FedFund Rate,即美联储贷款给商业银行的短期利率)的衍生品——美联储基准利率期货市场(Fed Fund futures),参与交易的主要是全球的机构投资者。

众所周知,期货市场往往是领先于现货市场的风向标,该期货品种无论是在交易量还是流动性方面都体现出其有效性,所以,期货的价格,也就是所有市场的参与者通过对市场信息的分析和美联储态度的解读通过大量的交易汇总,对市场走势就有相对综合而准确的判断和预期。

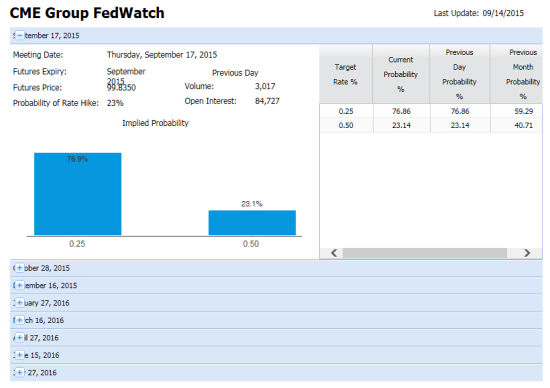

为此,在芝加哥商品交易所(CME)官网上定期发布30天美联储基准利率期货合同价格换算成概率的指标(如下图),可以看到最新的一项是对即将召开的议息会议前的期货价格换算出的加息概率表,目前美联储基准利率为0.25% (即25个基点),所以若要了解是否本周会加息25个基点的概率,就看0.50%一栏,根据最新的交易日(9月14日)的数据计算出的概率显示仅为23.1%,而不加息的概率(保持在0.25%的现有水平)为76.9%。

图1 9月加息预测概率数据表

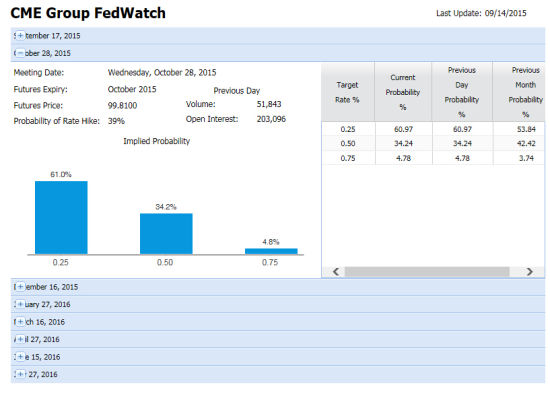

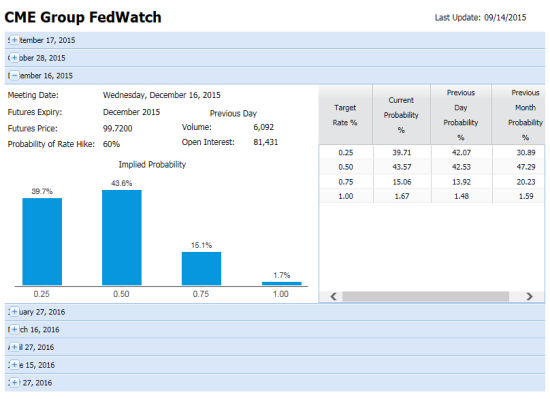

图1 9月加息预测概率数据表同时,还可在页面上查询未来加息的相关概率(如下两表),如10月加息25个基点的概率是34.2%,12月加息的综合概率为60.3%。总体来看,期货价格离到期日越接近就越为准确,因为价格所反映的信息离实际发生的事加更加接近。根据以上信息,以及对期货市场的信赖度,笔者认为本周美联储不会加息,而年底加息的概率,通过市场的判断,最近一段时间也在下降。

图2 10月加息预测概率数据表

图2 10月加息预测概率数据表 图3 12月加息预测概率数据表

图3 12月加息预测概率数据表从美联储加息的最终目标来看,是要将利率恢复到所谓的正常水平,也就是无风险利率达到300至400个基点,而如果每次加息最多25个基点,那么如果从25个基点回升到300至400个基点,就是长路漫漫了。

因此,即便此次美国真的启动加息,对于全球经济的走向依旧有很大的不确定性,市场会担心究竟是每次只加25个基点这么匀速上升,还是说明年某个时点以50甚至75个基点加速进行。 所以,在未来的一至两年时间里,美联储加息的举措无疑还会对全球资本流向和许多国家和地区的经济造成极为深远的影响。

而对于中国来说,在目前经济下行压力较大、股市跌跌不休、人民币仍然面临贬值压力的情况之下,美国若能暂缓加息将会给中国经济“稳增长”,金融体系“稳秩序”提供一个缓冲的机会,通过更多的有效的调控政策出台,进一步释放风险,舒缓经济下行的压力,恢复市场的规律和作用,做好更为充足的准备来应对海外市场可能带来的冲击。

(本文作者介绍:上海高级金融学院金融学教授,中国金融研究院副院长, 公司金融研究中心主任,DBA/EMBA/EE项目联席主任,曾任美国波士顿学院卡罗尔管理学院金融系终身教授。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。