文/新浪财经意见领袖机构专栏 中环现场 (微信号centralive)

2015年,正是中国两大券商中信证券和中金的弱冠之年。他们的成年加冠之礼并不轻松。一场A股股灾,将中信证券卷进风暴眼,半数最高决策层正接受调查。而中金则赶在20岁前向港交所递交了上市申请书,此次上市,并不容易。业内人士耳语,中金最黄金年代已过去。

2015年,正是中国两大券商中信证券和中金的弱冠之年。

2015年,正是中国两大券商中信证券和中金的弱冠之年。二十弱冠,古代二十岁的男子,要举行“加冠礼”以示成年。身体还未发育强壮,所以称“弱”。此后,就用“弱冠”泛指男子二十岁左右的年纪。

2015年,正是中国两大券商中信证券和中金的弱冠之年。他们的成年加冠之礼并不轻松。一场A股股灾,将中信证券卷进风暴眼,半数最高决策层正接受调查。负面流言不断,就连早已公告的中信证券浙江合并案上周都能引发市场不理性砸盘。

10月23日,20周年前两天,一封董事长王东明致员工的内部信流出,信中写到“公司经历了重大考验,希望20岁成为新的起点”。

中信董事长王东明

中信董事长王东明让王东明没料到的是,10月24日一则有关他“从三十三楼坠亡”的传闻在微博发酵,这消息其后被证明失实。有位投行大佬说京城大厦33楼的窗根本打不开,又能如何坠?中信证券就这样戏剧化地度过她的20岁生日,难以想象如若没有这轮风波,又将是怎样一番天地。

7月31日成立20周年的中金,9月在伦敦兰卡斯特宫举办了庆祝活动。中金赶在20岁前向香港交易所递交了上市申请书,并将于今日在港举行上市新闻发布会。

此次上市,并不容易,券商股估值积弱,中金难以独善其身;监管层突然暂停IPO,亦让投行业务吃重的中金面临营收增长风险。

业内人士耳语,中金最黄金年代已过去。一个遭遇生死劫,一个冲刺上市。两家伴随中国资本市场变迁的券商,正经历成长之痛。有关中信证券的调查有待公安部门披露详情,今天我们来看看即将于明日起公开招股的中金。

中金,绰号“国贸大摩根”

“中国资本市场里,上百家证券公司在混战。但头牌只有两家中字头:中信、中金。中信外号叫麦子店高盛,虽然高盛在股权层面和中信毫无关系;中金绰号是国贸大摩根,不过摩根史丹利早在多年前,就因特殊原因,不情不愿地卖掉了中金股权。”——新浪财经专栏作家吴小平在他的热门作品《徐刚|中信打败中金的关键人物》里有这样一段描述,吴小平称中金为“母司”,在《十年回忆|写在中金公司上市前》中说是“动了感情”,即便近些日子他似乎在不遗余力地推中信。

中金有个绰号:“国贸大摩根”

中金有个绰号:“国贸大摩根”扯远了。关于中金,想谈的第一件事情便是“国贸大摩根”这个渊源。中港两地媒体方便起见,称摩根士丹利为“大摩”,摩根大通为“小摩”。

1995年成立时,中金是中国第一家中外合资投资银行,两大股东是建设银行及摩根士丹利,各出资4,250万和3,500万美元,拿下42.5%及35%股权。2010年,建设银行将持股无偿转让给汇金,同年摩根士丹利“不情不愿”以9.98亿美元作价售出所持34%中金股权,15年间投资回报近28倍。新加坡政府投资公司以2.9亿美元买下中金9%股权,并以合共16%持股,在汇金之后,是中金上市前第二大股东。没错,中金的二股东是新加坡人。

最大溢价:品牌

提起中金,第一时间被说起的是,国务院前总理朱镕基之子朱云来曾执掌中金16年,直至去年10月请辞。朱云来的离职被外界认为是中金一个时代的结束,也有人说是中金上市在即,朱云来志在为家族避嫌。

国务院前总理朱镕基之子朱云来曾执掌中金16年,直至去年10月请辞。

国务院前总理朱镕基之子朱云来曾执掌中金16年,直至去年10月请辞。20年光景,16年内由家世显赫的掌门人坐镇,让中金在中内外资本市场拥有别样光环。这也就是美资投行高盛在中金上市研究报告中写道的“品牌溢价”。(还听说,朱云来喜欢的女星是汤唯,嘘.。。)

只是上市一役,让中金将财务数据扒开了给人看,卸掉神秘光环,看到底几斤几两。以2014年底总资产及净资产计,在中国119家券商中,中金分别排名29位和44位。显然她不是大而美。

相较中信,中金2015年上半年的收入是前者的1/8,而纯利仅是中信的1/14,两者规模已不能同日而语。

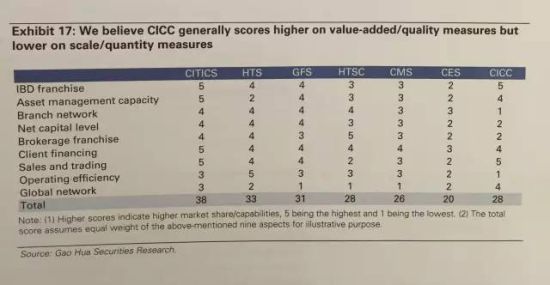

高盛更在研究报告中,以“1至5分”评分机制,对中金、中信、海通、广发、华泰等7家中资券商打分,涉及投行业务、资产管理能力、分支网络、销售交易、营销效率等9项。中金在“投行”、“销售交易”两项拿到最高分5分,而在“分支网络”及“营运效率”仅拿1分,以总分28分与华泰并列第4,中信、海通、广发分列前三。

中金在“投行”、“销售交易”两项拿到最高分5分,而在“分支网络”及“营运效率”仅拿1分

中金在“投行”、“销售交易”两项拿到最高分5分,而在“分支网络”及“营运效率”仅拿1分两大强项:投行+海外

每家公司来港上市,都会找投行背书。中金这次找的是高盛和汇丰。两家投行对中金的优势颇有共识,那便是出色的投行和海外业务。

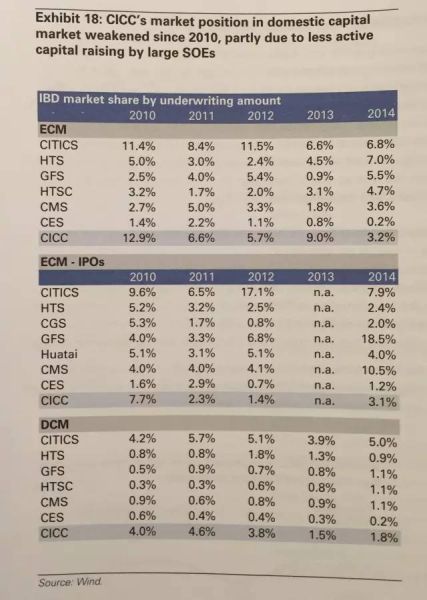

投行业务对于中金2014年收入贡献占比是27%,海外业务占比28%,皆高于同业水平。据中金上市聆讯后资料,若将1995年至2015年6月,在岸离岸中国公司股票发行交易总额计,中金是排名首位的承销商。

投行业务对于中金2014年收入贡献占比是27%,海外业务占比28%,皆高于同业水平。

投行业务对于中金2014年收入贡献占比是27%,海外业务占比28%,皆高于同业水平。一些零碎的关注点

关于中金,财务方面还有些零碎的关注点。比如,波音大飞机吴小平参与创建的财富管理部门,2104年对收入贡献是14%。中金高资产净值客户由2012年的8200人,上升到今年6月的2.4万人,资产规模更是从1080亿人民币,激增至3600亿人民币,目前客户人均资产规模是1490万人民币。不是个千万富翁,难摸到中金的门呀。

再比如,相较中信、海通,中金更为厚待员工。据高盛报告,中金员工成本相对收入的占比达49%,而中信和海通分别是30%及23%。这也就难怪为啥中金人走到哪都是“自带光环”。

还值得一提的是,过往在同业靠着兼并收购攻城略地时,中金侧重自然增长,这个路子可能未来有所改变。汇丰在研报中指,中金8月份刚以2.12亿人民币作价收购财富期货。

做不了中金客户,做股东

中金将于10月27日起在香港公开招股,直至10月30日。据销售文件,新上市股份代码3908,招股价每股9.2至10.28元(港元,下同)拟发行6.11亿股,集资56至63亿,另设15%超额配售权,最高集资72亿港元,上市时市值最高为237亿港元。

中金每手交易为400股,认购门槛为4153元,做不了中金财富管理部门的客户,咱们可以做中金的股东。

不免俗套的,为确保上市顺利,保荐人中金香港找来10名基础投资者,先卖掉一半的股票,再锁定他们半年。较为出色的地方是,中金香港找了些香港新股市场的新面孔,好比最大单一基础投资者丝路基金,是外汇储备、中投、中国进出口银行以及国家开放银行去年底共同出资设立的,更是在香港首次以基础投资者身份申购IPO。当然我不会告诉你,现在中金董事长丁学东,曾经是中投董事长。

中金香港找了些香港新股市场的新面孔,好比最大单一基础投资者丝路基金。

中金香港找了些香港新股市场的新面孔,好比最大单一基础投资者丝路基金。(本文作者介绍:港人+港漂的组合在中环现场给您带来一个真实的香港,有金融市场的血雨腥风,有维多利亚港湾的文艺柔情。微信公众号“中环现场”。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。