文/意见领袖专栏作家 戴志锋

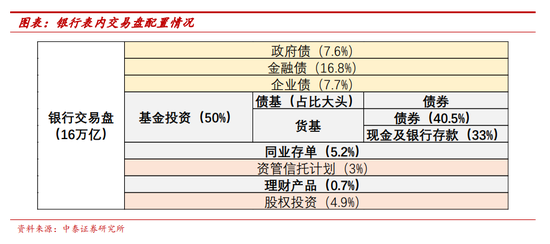

从银行资金端角度拆解,参与债市定价的渠道一个是表内交易盘、表内配置盘,另一个是表外理财投资。1、表内交易盘规模体量大概在16万亿,资产投向以基金为主、规模体量8万亿,其中债基在银行的配置中占大头。2、表外理财:信用债为主、规模15万亿;公募基金规模1.3万亿。

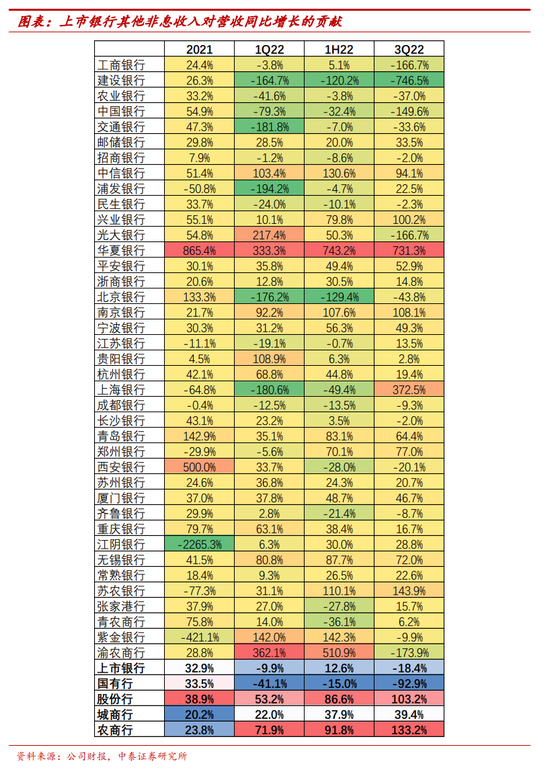

银行行为表现:银行表内交易盘有主动赎回确保收益的诉求。表外理财则更多是由于投资者赎回的被动减持。1、表内自营盘兑现收益动力较强。今年金市对行业收入贡献较大,临近年底考核,银行有比较强的动力确保前3季度收益落地,因而会快速抛售资产确保收益兑现。截至今年3季度,股份行、城商行和农商行其他非息收入对营收同比增长的贡献分别为103%、39%和133%,在利息收入承压背景下,行业今年收入端增长对金市依赖度较大。2、表外理财由于底层资产价格下跌带来的净值下跌,引发投资者赎回。

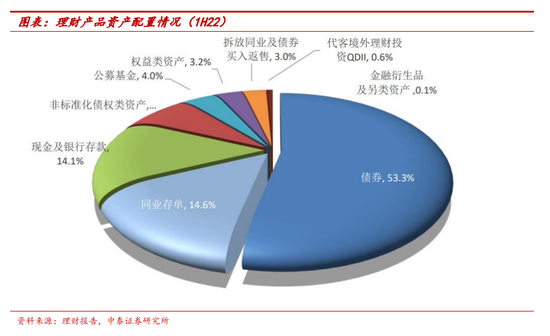

抛售资产选择:表内交易盘抛售基金;表外理财抛售流动性较好以及价格下跌较多的资产。1、银行表内交易盘为兑现收益,首先会选择抛售占比大头的基金资产,确保前期的收益能够落地。2、表外理财则会抛售流动性较好且价格下跌较多的资产,利率债和同业存单最有可能被抛售。从受影响的几类资产来看,信用债、利率债、同业存单以及公募基金,信用债的配置有与分支行合作以及维系客户的考量在,理财不会轻易抛售。公募基金占比不大。利率债和同业存单流动性较好,能在短期内缓释流动性压力,且这两个市场体量较大,抛售部分资产对定价负循环冲击相对较小。

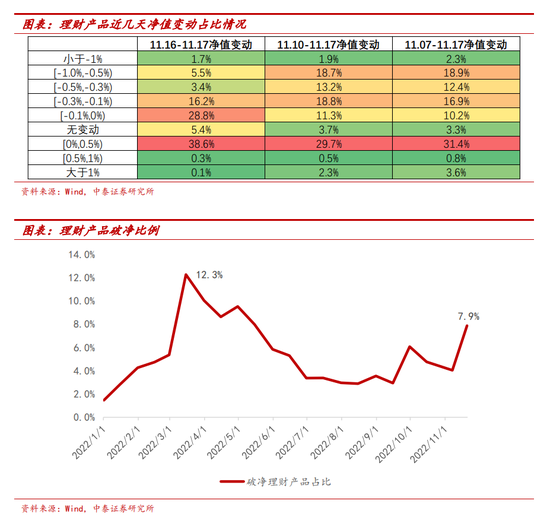

债市调整的持续时间判断:表内配置盘逐步进场;表外理财取决于净值表现。1、表内交易盘:规模体量大,集中抛售会引发市场非理性下跌,银行最后可能前期的收益都无法兑现,预计后续机构行为将趋于理性;且利率在合适的点位,预计配置盘会逐步进场,对市场起到稳定器作用(我们选取了1Q20-3Q22这一时间段银行表内交易盘和配置盘变化情况进行验证,这一时间段跨越了1H20-1Q21的利率上行期和1H21-至今的利率下行期,可以观察在完整的利率周期里,银行资金行为的变化)。2、表外理财:是否会持续赎回增强债市负反馈取决于产品净值回撤情况。而产品净值回撤情况取决于利率是否还会大幅上行。我们拉了近两周理财产品净值变动情况,可以看到,在11月16号利率上行至高位、十年期国债收益率盘桓在2.8%以后,理财净值表现趋于改善,下跌的产品数量在减少。在强预期、弱现实的背景下,预计资金利率较难重现前两周急速上行的趋势。

对银行收入影响及投资能力分析:1、表内交易盘绝对盈利能力:股份行和城商行板块绝对盈利水平最强;农商行由于资金盘子小,换仓灵活,波段兑现的收益较高。股份行是均衡配置策略,研究能力相对较强。城商行则是由于底层资产配置信托资管计划较高,贡献较高的收益。2、对收入影响:利率上行期,交易盘对ROA的拖累幅度,2020年利率上行期,全年评估交易盘对总ROA拖累3bp左右。3、表外理财:破净比例较低银行在底层资产配置上债券占比相对较低,因而这轮冲击相对较小;从当前资产配置维度,城商行受冲击相对较小。拉长周期看,从产品配置均衡度看,大行和优质股份行,以及头部城商行更为均衡,股票、债券占比均有一定权重,全周期经营能力相对更强。另当前破净产品占比7.9%,低于今年3月赎回潮的12.3%。

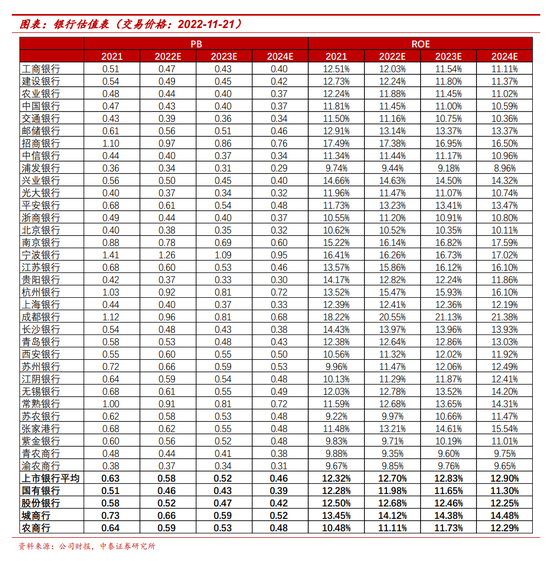

投资建议:收入确定性维度,重点推荐宁波银行和苏州银行。综合看,营收确定性强的标的,有三个特征:1、资产端定价角度,贷款久期短的,明年重定价压力小。2、资产端投放有抓手的,对公项目的储备、零售端的投放有抓手。3、负债端的逻辑,能够抓住核心企业沉淀活期存款的。综合资产负债端角度看,我们评估收入端增长确定性最强的仍是城商行板块。重点推荐宁波银行和苏州银行;同时看好成都、江苏、南京和常熟银行。明年的第二条选股主线是地产有回暖,可以关注招行、平安、兴业银行。

风险提示事件:经济下滑超预期。疫情影响超预期。

正文分析

一、银行角度拆解债市调整原因

1.1 利率快速上行,债券价格下跌

债市超预期调整,不同品种各期限债券利率在短时间内大幅上行。自11月10日-11月16日短短4个交易日,十年期国债收益率上升13bp至2.83%,一年期存单收益率攀升43bp至2.65%,债券价格在短时间内大幅下降。

1.2 银行角度拆解传导路径:表内交易盘和表外理财

从银行资金端角度拆解,参与债市定价的渠道一个是表内交易盘、表内配置盘,另一个是表外理财投资(表内配置盘以持有票息为主,此次不作展开分析)。

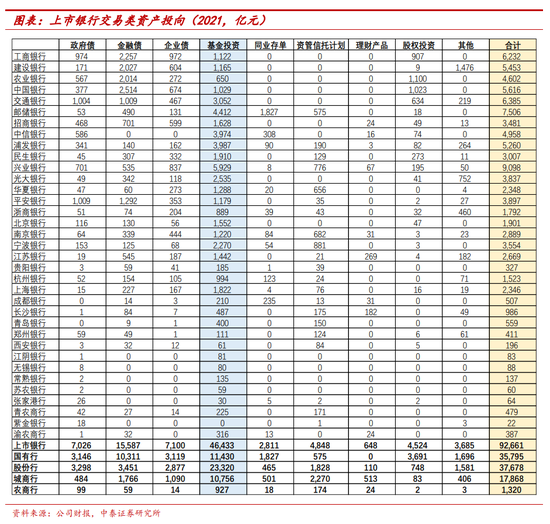

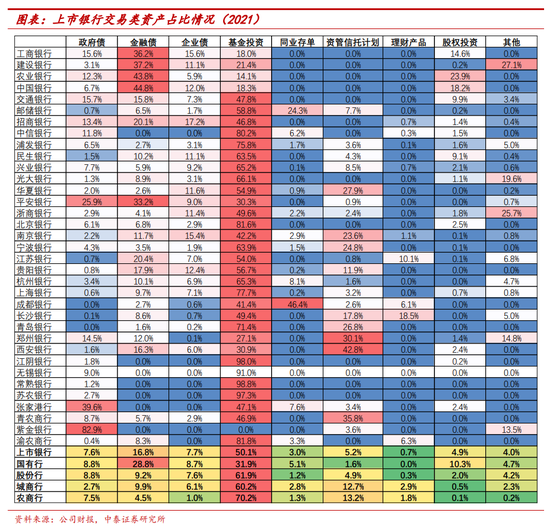

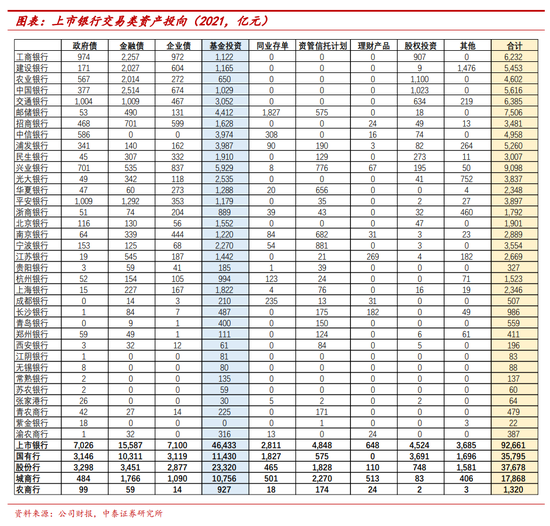

1、表内交易盘:以基金配置为主、规模8万亿

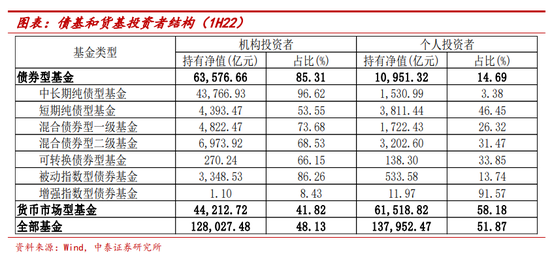

表内交易盘规模体量大概在16万亿,资产投向政府债、金融债、企业债、基金、资管及信托计划、同业存单分别为1.2万亿、2.7万亿、1.2万亿、8万亿、0.8万亿和0.5万亿(截至3Q22),占比分别为7.6%、16.8%、7.7%、50%、5.2%和3%。由此可见,银行交易盘委外是大头,50%投向基金,以债基和货基为主,近几年货基收益率较低,债基在银行的配置中占大头。

债券价格下跌对银行表内交易盘的影响:债券价格下跌对银行表内自营盘资产价格有影响的包括政府债、金融债、企业债、基金投资、同业存单以及理财产品,合计占比86%,这些资产或本身价格下跌,如政府债、金融债、企业债、同业存单;或底层资产配置进一步拆解是以债券为主的,如纯债基,以及货基,货基底层资产41%均为债券;以及理财,53%比例投向债券、15%投向同业存单。

2、表外理财:信用债为主、规模15万亿;公募基金规模1.3万亿

表外理财产品投资资产合计 31.81 万亿元,资产投向债券、同业存单、现金及银行存款、非标、公募基金规模分别为17万亿、4.6万亿、4.5万亿、2.3万亿和1.3万亿(截至1H22),分别占比53.3%、14.6%、14.1%、7.1%和4%。其中债券配置以信用债为主、规模15.3万亿,利率债持有规模1.7万亿。

债券价格下跌对银行表外理财的影响:债券价格下跌对银行表外理财资产价格有影响的包括信用债、利率债、同业存单以及公募基金,合计占比72%,这些资产或本身价格下跌,如信用债、利率债和同业存单;或底层资产配置进一步拆解是以债券为主的,如公募基金中的债基。

1.3 资金行为分析:表内交易盘抛售基金;表外理财抛售利率债、同业存单

银行行为表现:银行表内交易盘有主动赎回确保收益的诉求。表外理财则更多是由于投资者赎回的被动减持。

1、表内自营盘兑现收益动力较强。今年金市对行业收入贡献较大,临近年底考核,银行有比较强的动力确保前3季度收益落地,因而会快速抛售资产确保收益兑现。截至今年3季度,股份行、城商行和农商行其他非息收入对营收同比增长的贡献分别为103%、39%和133%,在利息收入承压背景下,行业今年收入端增长对金市依赖度较大。另外,对于委外资产,银行对收益率也会有区间收益要求,一旦偏离较大,银行也会对产品进行赎回。

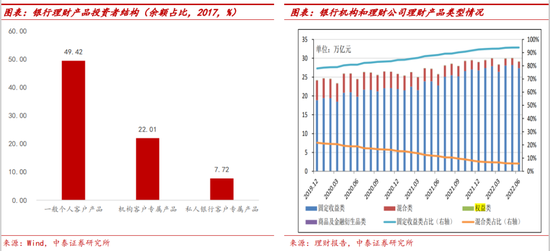

2、表外理财由于底层资产价格下跌带来的净值下跌,引发投资者赎回。今年是银行理财净值化转型元年,市场对银行理财产品仍保持过去刚兑的印象,对于理财净值下跌甚至破净接受程度较低。此外,这次净值大幅下跌产品还包括R2等低风险产品,颠覆投资者对于理财稳健收益的印象,引致恐慌性赎回(银行理财从产品类型以稳健型为主,截至1H22,固定收益类余额27.4万亿,混合类余额1.7万亿,权益类余额795亿)。

抛售资产选择:表内交易盘抛售基金;表外理财抛售流动性较好以及价格下跌较多的资产。1、银行表内交易盘为兑现收益,首先会选择抛售占比大头的基金资产,确保前期的收益能够落地。2、表外理财则会抛售流动性较好且价格下跌较多的资产,利率债和同业存单最有可能被抛售。从受影响的几类资产来看,信用债、利率债、同业存单以及公募基金,信用债的配置有与分支行合作以及维系客户的考量在,理财不会轻易抛售。公募基金占比不大。利率债和同业存单流动性较好,能在短期内缓释流动性压力,且这两个市场体量较大,抛售部分资产对定价负循环冲击相对较小。

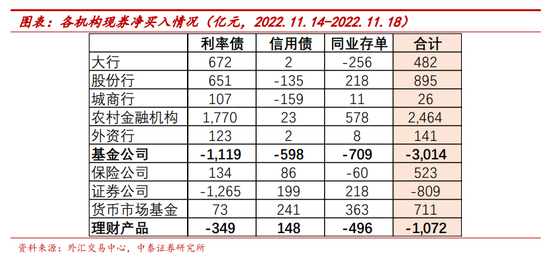

侧面验证:从现券净买入情况看,此次减持的主要是公募基金以及理财,基本印证前述银行的行为模式;单周分别抛售3014亿和1072亿。1、公募基金减持缘于银行表内交易盘赎回,而被动减持债券。截至1H22,债基和货基规模分别为7.4万亿和10.6万亿,其中机构投资者持有债基6.4万亿、占比85%,持有货基4.4万亿、占比42%,二者合计机构持有规模10.8万亿,结合我们前面的分析,银行表内交易盘配置债基+货基8万亿,表外理财配置基金1.3万亿,可看出银行是债基和货基主要机构投资者,尤其是银行表内交易盘。

2、银行理财则是由于投资者赎回引发的被动减持,减持资产以利率债和同业存单为主。从本周的现券净买入情况跟踪看,理财产品抛售的主要是利率债和同业存单,单周抛售规模1072亿。

二、债市调整的持续时间判断:

表内配置盘逐步进场;表外理财取决于净值表现

2.1 表内交易盘:机构行为将趋于理性;配置盘逐步进场

表内交易盘:规模体量大,集中抛售会引发市场非理性下跌,银行最后可能前期的收益都无法兑现,预计后续机构行为将趋于理性;且利率在合适的点位,预计配置盘会逐步进场,对市场起到稳定器作用。另外,银行理财赎回的资金,这部分资金风险偏好非常低,大概率会重新配置银行定期存款,意味着表外回撤的资金回到银行表内,而银行信贷配置年初有既定的规划,所以这些冗余的存款将临时又会再配置到资金市场,重新进入的资金也将起到稳定器作用。

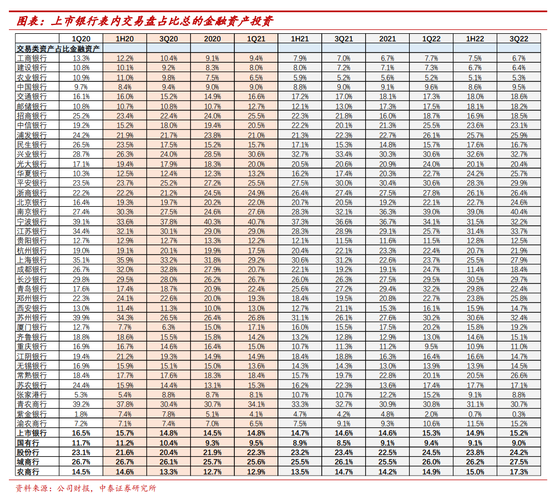

我们选取了1Q20-3Q22这一时间段银行表内交易盘和配置盘变化情况进行验证,这一时间段跨越了1H20-1Q21的利率上行期和1H21-至今的利率下行期,可以观察在完整的利率周期里,银行资金行为的变化。结果发现:1、在利率上行期,银行会调降交易盘比例,增加配置盘。在1H20-1Q21时期,上市银行交易盘在内部占比下降1.7%至14.8%。大行、股份行、城商行和农商行交易盘比例分别下降2.2、0.8、1.1和1.7个百分点至9.5%、22.3%、25.6%和12.9%。大行和农商行交易盘配置比例不高,船小好掉头。2、利率上行期,总的投资盘子不会明显调降,意味着交易盘虽然减少,但配置盘会增多。在1H20-1Q21时期,上市银行总的投资盘子在生息资产占比下降0.7%至28.5%。大行、股份行、城商行和农商行金融资产投资比例分别下降0.5、1.1、1.6和0个百分点至26.5%、29.6%、39.9%和34.8%。3、从绝对值看,截至2020年底,上市银行交易盘资金比1H20减少6055亿;金融投资总盘子则是比1H20增加7334亿。

2.2 表外理财:核心看产品净值

表外理财是否会持续赎回增强债市负反馈取决于产品净值回撤情况。而产品净值回撤情况取决于利率是否还会大幅上行。个人投资者的教育是个长期的工作,而当前让投资者决策是否赎回产品核心还是看产品净值表现。我们拉了近两周理财产品净值变动情况,可以看到,在11月16号利率上行至高位、十年期国债收益率盘桓在2.8%以后,理财净值表现趋于改善,下跌的产品数量在减少。在强预期、弱现实的背景下,预计资金利率较难重现前两周急速上行的趋势。

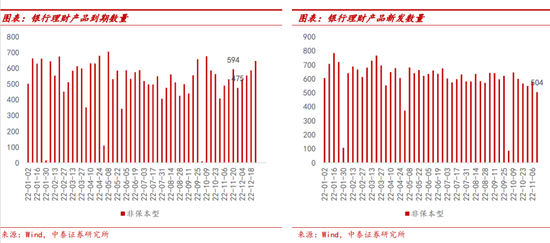

情绪面影响预计延续1-2周,产品到期与新发难以承继,理财将阶段性承压。情绪面的影响或将延续1-2周,随着理财产品到期,以及个人投资者需要时间消化导致的新发产品减少,理财预计短期内承压,居民资金配置由表外理财流入银行表内。从到期和新发产品跟踪看:11月最后两周到期理财产品1069只。而11.14-11.20受舆情冲击这周,新发产品504只,较上周减少73只,较10月平均590只少86只。

三、对银行收入影响及投资能力分析

3.1 表内交易盘投资能力

2015年至今,利率经历三轮利率上行下行周期。第一轮:2015-2016年利率下行;2017年经济复苏、利率上行。第二轮:2018-1Q20受贸易摩擦、内需不足影响+疫情货币政策宽松托底,利率开启长周期下行;疫后修复,1H20-1Q21利率上行。第三轮:受限电限产、地产等扰动,经济走弱,1H21至今利率再度下行。

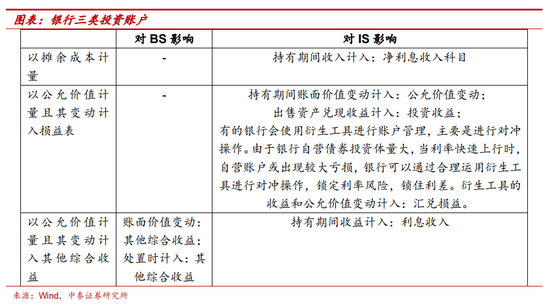

银行表内交易盘投资能力分析:1、投资资产及对应的收入。从银行资产端投资类的三类资产结构看,目前主要三类资产,即以公允价值计量且其变动计入当期损益的债券投资(FVTPL)、以公允价值计量且其变动计入其他综合收益的债券投资(FVOCI)、摊余成本法计量的债券投资(AC)。FVTPL即银行的交易盘;FVOCI和AC是银行的配置盘。交易盘对利润表的影响主要体现在三个科目:公允价值变动、投资收益和汇兑损益。持有资产的账面价值变动计入公允价值变动。处置资产获取的收益计入投资收益。为对冲利率快速上行做的衍生工具对冲,收益和衍生工具的价值变动计入汇兑损益。因而分析银行的交易能力,主要针对这三个科目进行剖析。

2、不同银行交易盘规模体量及配置的底层资产情况。交易盘体量基本可划分五个梯队:第一梯队的大行交易盘体量分别在5000-7000亿。第二梯队股份行在3000-5000亿(兴业银行在9000亿)。第三梯队东部城商行在2000-3000亿。第四梯队:其余地区城商行在500亿左右。最后是农商行,农商行除常熟、青农和渝农外,均在百亿以内。

资产投向:1、以金融债为主。四大行(工农中建)交易盘更多配置金融债,风险偏好较低。内部给到交易盘的比例也比较低,交易盘占总的金融资产投资在10个点以内。2、以委外基金投资为主。中信、浦发、北京、上海、青岛,大部分的农商行(江阴、无锡、常熟、苏农和渝农),基金投资占比70%+。农商行盘子小,在百亿以内,基本就是全部委外的情况,基金投资占比接近100%。3、资管信托计划占较大比例。华夏、大部分的城商行(南京、宁波、长沙、青岛、郑州、西安)、青农商行,资管信托计划占比20%+。区域城商行有底层资产优势。4、资产配置相对均衡。交行、邮储、大部分股份行(招行、民生、兴业、光大、平安、浙商)、江苏、贵阳、杭州和成都银行。研究能力相对较强的股份行在资产配置方面会更加均衡。

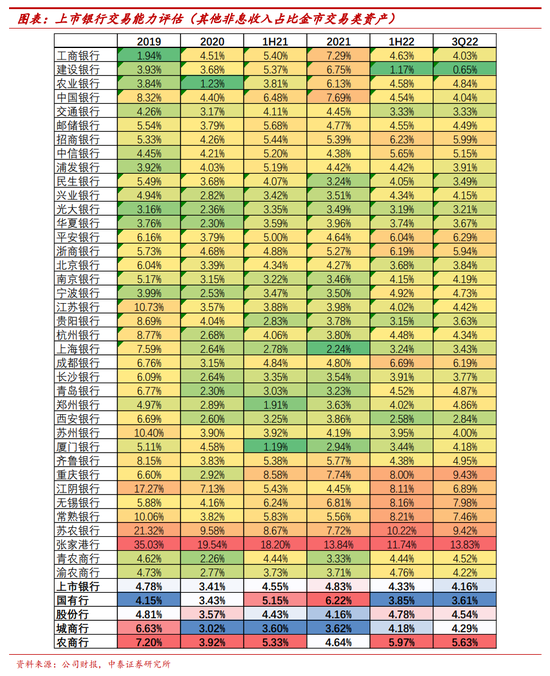

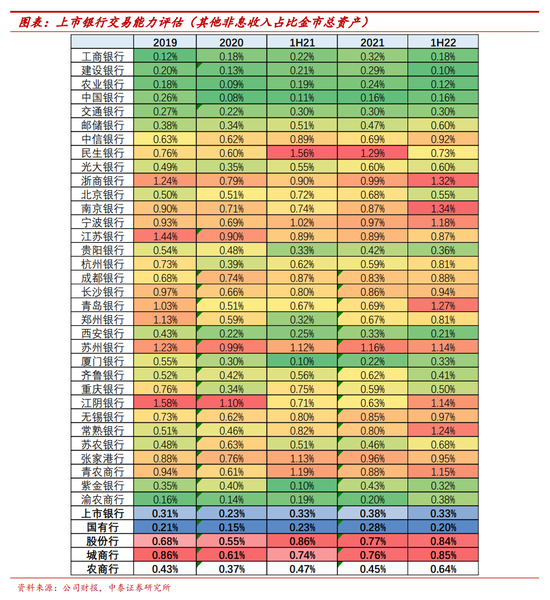

3、交易能力评估:选取金市其他非息收入/金市交易性金融资产指标维度,对金市的盈利能力进行评估。

绝对盈利能力:股份行和城商行板块绝对盈利水平最强;农商行由于资金盘子小,换仓灵活,波段兑现的收益较高。股份行是均衡配置策略,研究能力相对较强。城商行则是由于底层资产配置信托资管计划较高,贡献较高的收益。个股看,中行、招行、平安、浙商和成都银行,最近两年平均收益在5%+。

4、利率上行期,交易盘对ROA的拖累幅度,2020年利率上行期,全年评估交易盘对总ROA拖累3bp左右。在1H20-1Q21利率上行期,上市银行交易盘ROA(其他非息收入/金市总资产)较利率上行前下降8bp,考虑金市总资产占生息资产比例在40%左右,对总的ROA拖累幅度在3bp。其中大行、股份行、城商行和农商行分别对总ROA拖累幅度在2bp、6bp、10bp和3bp,股份行和城商行由于交易盘比例较大(金融资产内部配比20%-30%),调仓难度更大,利率上行期受影响也更大。

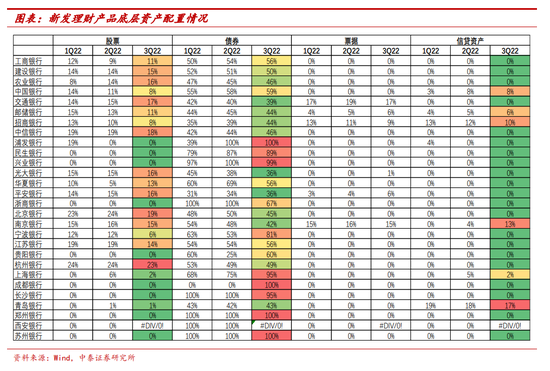

3.2 表外理财投资能力:底层资产配置

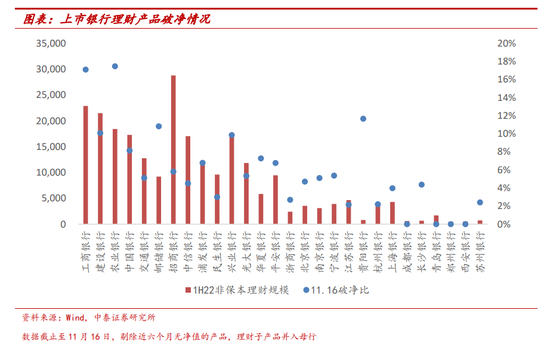

近期银行理财下跌和赎回情况:城商行表现最优。分版块看,大行破净率平均为11.5%,股份行平均为5.8%,城商行平均为3.23%。大行理财产品破净率较高,股份行中民生、光大、中信、招商理财产品破净率较低,城商行理财产品破净率普遍较低,基本都维持在5.5%以下,青岛银行(含理财)近800支理财产品无一破净,11月初青银理财管理产品规模正式突破2000亿,江苏、浙商、杭州理财破净率均在3%以下。

与银行底层资产配置情况有关:破净比例较低银行在底层资产配置上债券占比相对较低,因而这轮冲击相对较小。从新发产品配置均衡度看,大行和优质股份行,以及头部城商行更为均衡,股票、债券占比均有一定权重,拉长周期看,全周期经营能力相对更强。

投资建议:收入确定性维度,重点推荐宁波银行和苏州银行。综合看,营收确定性强的标的,有三个特征:1、资产端定价角度,贷款久期短的,明年重定价压力小。2、资产端投放有抓手的,对公项目的储备、零售端的投放有抓手。3、负债端的逻辑,能够抓住核心企业沉淀活期存款的。综合资产负债端角度看,我们评估收入端增长确定性最强的仍是城商行板块。重点推荐宁波银行和苏州银行;同时看好成都、江苏、南京和常熟银行。明年的第二条选股主线是地产有回暖,可以关注招行、平安、兴业银行。

风险提示事件:经济下滑超预期。疫情影响超预期

中泰银行团队

戴志锋(执业证书编号:S0740517030004) CFA 中泰金融组负责人,国家金融与发展实验室特约研究员,获2018-2021年新财富银行业最佳分析师第二名、2019-2021年水晶球银行最佳分析师第二名、2018年水晶球银行最佳分析师第一名(公募)、2018年保险资管最受欢迎银行分析师第一名。曾供职于中国人民银行、海通证券和东吴证券等。中泰证券研究所所长。

邓美君(执业证书编号:S0740519050002) 银行业分析师,南开大学本科、上海交通大学硕士,2017年加入中泰证券研究所。

贾靖(执业证书编号:S0740520120001) 银行业分析师,上海交通大学本科、硕士,2018年加入中泰证券研究所。

杨超伦 银行业研究助理,加州大学圣地亚哥分校金融硕士,曾就职于上海农商银行总行,长期从事总行零售金融业务,2022年9月入职中泰证券。

姚煜波 银行业研究助理,上海交通大学硕士,2021年加入中泰证券研究所。

(本文作者介绍:中泰证券银行业首席,金融组组长,国家金融与发展实验室特约研究员。)

责任编辑:王婉莹

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。