文/新浪财经意见领袖专栏作家 花长春、董琦、陈礼清

导读

国常会首提“政府杠杆率要有所降低”,这并非针对显性杠杆,而是指地方隐性债务加快化解与压降,以及政府整体杠杆增速应有所下降。政策大背景依然是宏观杠杆率稳定,强调“政府降杠杆”,意味着居民企业整体杠杆压降压力有所缓解,大概率基本维持稳定。

摘要

2021年3月15日,国常会提出:保持宏观杠杆率基本稳定,政府杠杆率要有所降低。“新要求”将如何实现?有何寓意?我们点评如下:

若仅考虑显性债务,“降低政府杠杆率”实属困难:利用两会赤字率和新增专项债规模倒推,政府杠杆率区间在46.6%~47%,高出2020Q4约1至1.4个百分点。

“降低政府杠杆率”究竟如何实现?

第一,此“杠杆率”指“广义杠杆率”,压降指向更多是地方隐性债务。我们测算,2020年囊括隐性债务的广义政府杠杆率或达73.5%。未来三种情形下:

1)即便是最悲观情形,广义杠杆率也将达73.3%,较2020年下降0.2个百分点。

2)而中性下,广义杠杆率将达到72.5%左右,较2020年下降1个百分点。

3)若隐性债务严控新增,维持当前规模,增长为0,则2021年广义杠杆率将达71.9%,较2020年实现1.6个百分点的下降。

第二,此“降低”第二层含义是“降低速度”,压降的是杠杆率上升节奏。在财政政策缓退坡的过程中,我们测算2021年政府显性杠杆将实现1~1.4个百分点的小幅上升,上升速度远低于2020年的7.1个百分点。

史上少见的“新提法”,有何新寓意?

寓意一:化解地方隐性债务将有所加快,与前期会议一脉相承。

寓意二:预示城投发债受控,进而导致部分企业债务融资“紧信用”。

寓意三:隐性债务新增受控下,地方将谋求新化债方式,如基础设施REITs、合规转化为企业经营性债务、融资平台与金融机构协商,设立化债应急周转金等。

寓意四:对隐性债务的压降更多指向地方债务,在地方财政吃紧的状态下,中央仍然有加杠杆的空间与能力,此外整体宏观杠杆率稳定的政策大背景,强调对政府降杠杆,意味着企业和居民端的整体杠杆率压降压力有所缓解。

目录

正文

2021年3月15日,国常会提出对杠杆率的“新要求”:保持宏观杠杆率基本稳定,政府杠杆率要有所降低。自2016年以来,压降企业部门杠杆率是常有提法,而此次单独提出降低政府杠杆率,实为历史罕见,有何寓意?根据两会赤字率和新增专项债额度,由显性债务推算的政府杠杆率压降难度大。“新要求”又如何能实现?我们对此点评如下:

1

仅考虑显性债务,“降低政府杠杆率”实属困难

此处提及的“政府杠杆率”或不是“政府显性杠杆率”。根据两会中3.2%的赤字率和3.65万亿新增专项债额度推算,2021年政府杠杆率非但难以压降,反而将小幅续升至46.6%~47%。

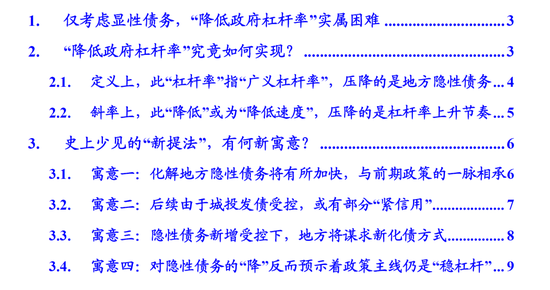

在官方口径中,政府部门杠杆率的分子为政府部门债务余额,分母为近四个季度的名义GDP滚动累计值。我们测算如下:

(1)在分子端,2021年财政预算中的中央财政赤字约为2.75万亿,地方财政赤字为0.82万亿,前者对应国债净融资额,后者对应地方一般债净融资额,叠加新增3.65万亿的专项债额度。在额度完全大概率用完的情况下(2020年情况),政府债券净融资额将达7.22万亿。进而根据2020年末政府债务额46.3万亿,得到2021年年末余额为53.4万亿。

(2)在分母端,我们假设2021年名义GDP在11%左右,推算得到名义GDP滚动累计值约为113.4万亿~ 114.5万亿。

(3)最终从财政预算反推得到的政府杠杆率区间在46.6%~47%。对应11.2%的名义GDP增速,我们认为政府显性杠杆率最可能落在47%,较2020年四季度提升1.4个百分点。即便是最乐观的情形(对应12.2%的名义GDP增速),此算法下政府杠杆率也将较2020年四季度高出1个百分点。

(4)由此看,若仅仅考虑显性债务,2021年要实现“降低政府杠杆率”,实属困难。

2

“降低政府杠杆率”究竟如何实现?

既然显性杠杆率降低实属困难,那么国常会的“新提法”又如何理解呢?我们认为,第一,此处“杠杆率”是广义杠杆率,不仅仅包含了传统意义上的政府显性债务,还包括了大量的城投类的隐性债务。而政策层想要压降的正是这部分“隐性债务”。第二,此处“降低”并不是绝对规模的“压降”,更多意指杠杆率的抬升不能过快。

2.1

定义上,此“杠杆率”指“广义杠杆率”,压降

的是地方隐性债务

无论是BIS统计口径和社科院统计口径,政府隐性债务通常计入非金融企业债务中,从而低估了我国政府部门的广义杠杆率。

(1)若考虑隐性债务,政府总债务不仅仅包括国债、地方债,还包括城投平台债务、铁道债和棚改PSL。其中,城投平台债务又包括城投债、城投平台的长短期借款,一年内到期的非流动资产以及流向平台公司的非标。

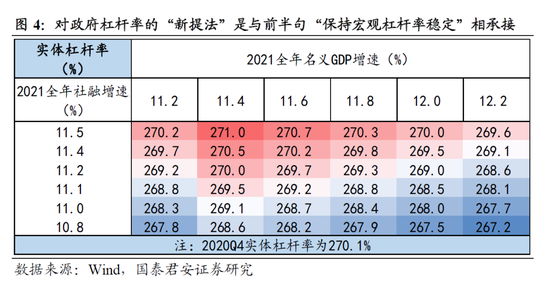

(2)我们将融资平台财务信用中的一年内到期的非流动负债、短期借款、长期借款、应付债券、应付账款、应付职工薪酬加总分别测算历年城投总债务和带息债务。若仅仅以城投平台的债务作为隐性债务的代理变量,2019年城投公司总债务额为25万亿,带息债务为17万亿。由于2017年的去杠杆和2018年的稳杠杆,城投类债务在2018年有所下降,特别是带息债务。我们预计,2020年由于疫情影响,化债进度有所减缓,地方政府隐性债规模再次扩容。综合近年化债节奏,我们预计2020年债务大体规模仍将按照2018年稳杠杆节奏增长,即以2018-2019年债务增长12.9%进行推算,2020年预计总债务达到28万亿,带息为18.7万亿。以此测算的广义政府杠杆率或达73.5%。

(3)情形一(悲观情形):若不进行任何压降,按照近三年的城投债务平均复合增速5.7%进行推算,预计2021年广义债务将达82.9万亿,对应11%的名义GDP增速,广义杠杆率将达73.3%,较2020年下降0.2个百分点。

(4)情形二(中性情形):而事实上,2021年地方债务增长难以维持5.7%的增速,因为化债将随疫情好转、经济修复以及政策引导而有多加快,新增举债也有所控制。若增速下降到3~4%之间,则隐性债务将增长更缓和,约至28.8~29.1万亿。据此,测算的广义债务在82.1~82.4万亿。进而在11%的名义GDP增速假设下,广义杠杆率将达到72.5%左右,较2020年下降1个百分点。

(5)情形三(乐观情形):而若隐性债务严控新增,维持当前规模,增长为0,则随着分母端名义GDP的增长,2021年广义杠杆率将达71.9%,较2020年实现1.6个百分点的下降。

(6)由此看,若综合考虑显性债务和隐性债务,2021年有望实现政府杠杆率降低。

2.2

斜率上,此“降低”或为“降低速度”,压降的

是杠杆率上升节奏

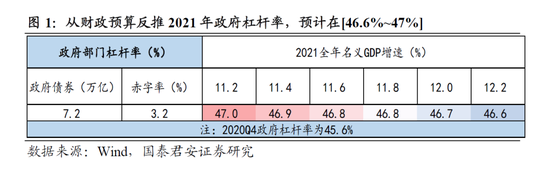

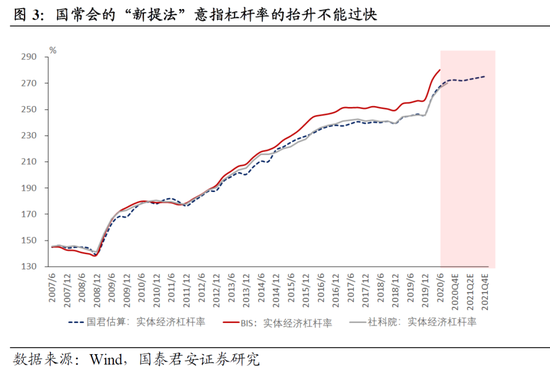

除了口径外,国常会对于政府杠杆率的“新提法”是与前半句“保持宏观杠杆率基本稳定”相承接的,意指杠杆率的抬升不能过快。回顾2020年,全社会杠杆率抬升23个百分点至270.1%,幅度之大超2009年金融危机时期。部门上,虽然企业部门杠杆率抬升10.4个百分点,幅度最大,但政府部门杠杆率同样抬升幅度较大,达7.1个百分点。若考虑隐性债务,即部分计入非金融企业的债务将计入政府广义杠杆率,则政府部门杠杆率在2020年抬升幅度更甚。基于上文推算,在财政政策缓退坡的过程中,2021年政府显性杠杆将实现1~1.4个百分点的小幅上升,上升速度远低于2020年。

3

史上少见的“新提法”,有何新寓意?

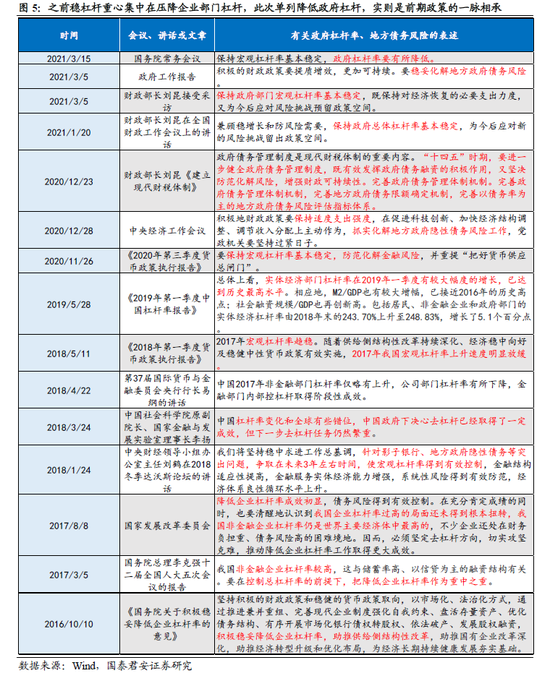

自2016年以来,压降企业部门杠杆率是常有提法,而此次单独提出降低政府杠杆率,实为历史罕见。我们认为对后续政策的取向,有四点启示。

3.1

寓意一:化解地方隐性债务将有所加快,与前

期政策的一脉相承

之前稳杠杆重心集中在压降企业部门杠杆,事实上已经包含了对地方隐性债务的压降要求。因为在社科院口径计算中,地方隐性债务(城投类等)等计入企业部门杠杆率的分子。因此,此次看似单列提出“降低政府杠杆率”,实则是前期政策的一脉相承,只是程度上,表征了2021年政策对于化解地方隐性债务的高度重视。

3.2

寓意二:后续由于城投发债受控,或有部分

“紧信用”

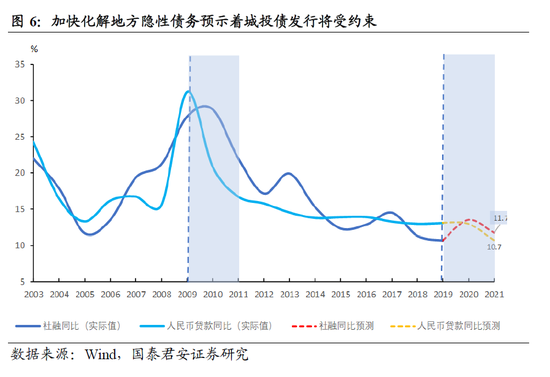

加快化解地方隐性债务预示着城投债发行将受约束,加大了2021年企业债融项的“紧信用”程度,这与政府债券退坡一致,并非央行导致。而后续银行信贷额度受控,监管严查信贷入房市、房地集中度管理、消费金融等管控趋严,居民长短贷、企业短贷均将体现“紧信用”。我们预计M2增速回落至9.0-9.5%左右、社融增速回落至11-12%区间。

3.3

寓意三:隐性债务新增受控下,地方将谋求

新化债方式

未来,除了利用超收、结转、结余等财政资金偿还外,还可以借鉴国企降杠杆,市场化“化债”也可能是选项之一,如:

(1)基础设施REITs。基础设施REITs是以能够产生稳定现金流的基础设施资产作为基础资产的投资计划、信托基金或上市证券,可以有效盘活存量资产,实现从债权融资到股权融资。当前基础设施REITs相关规则体系建设正加速完善,在地方政府隐性债务监管趋严下为基础设施建设筹集资金。PPP项目也可以借此从名股实债转变为真正的权益融资。

(2)合规转化为企业经营性债务。重新签订合同取消对最低收益的承诺,转化为企业债务。

(3)融资平台与金融机构协商,设立化债应急周转金,依法合规缓释短期偿债风险

最后,2020年12月后“再融资债券”用途发生改变,或可以置换隐性债务,但“再融资债券”为“借新还旧”,并不能减少隐性债务,但是不计入赤字率,可以为地方政府提供短期流动性,以此在未来“新增严控”的背景下,维持地方财政的稳定运转。“再融资债券”可用于部分建制县试点化解存量债务,但这仅为“以时间换空间”,并且体量不大。2018年5月至2020年12月,再融资债券的用途是“偿还部分到期地方政府债券本金”(财政部《2018年4月地方政府债券发行和债务余额情况》)。2020年12月起,再融资债券用途发生改变:为“偿还政府存量债务”,这一概念中既包括了偿还到期地方政府债券,同时也囊括了置换隐性债务。

3.4

寓意四:对隐性债务的“降”反而预示着政策

主线仍是“稳杠杆”

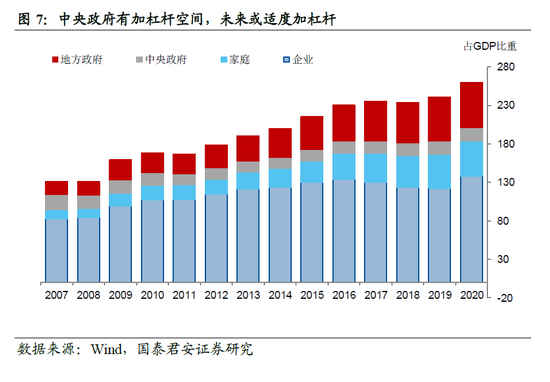

虽然“新提法”措辞为“降低杠杆率”,但我们认为,这是针对地方隐性债务和杠杆提升速度的压降,并不是全体部门的“降杠杆”。在2021年,居民和企业部门杠杆率稳定的基础上,这意味着中央政府或仍可适度加杠杆,在地方事权加大同时财政紧张背景下,对冲地方隐性债务去杠杆的影响。从社科院口径的中央与地方政府杠杆率来看,中央政府目前仍有一定加杠杆的空间。

而对于企业端和居民端,我们认为在今年稳杠杆的大背景下,明确政府降杠杆,那么对于企业和居民部门整体杠杆率压降的压力将有所缓解。

(本文作者介绍:国泰君安研究所首席全球经济学家)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。