文/新浪财经专栏作家 陈九霖

近期,黄金价格疯涨,使其成为继股票市场走牛后的又一个热门投资品种。

8月7日,金价已经创下了2068.1美元一盎司的天价,突破了2011年所创下的1920美元一盎司的历史高价。在沃伦·巴菲特的增值资产清单上,黄金次于股票、房产之后,排名第三。然而,近期的黄金,却是独占鳌头。记得,2001年,中国航油(新加坡)股份有限公司上市时,金价约为275.00美元/盎司。我们去英国路演时,有人预测,会冲到600美元/盎司,很多人不以为然,认为是天方夜谭。可是,在接下来的10年里,黄金价格竟然增长了6.52倍。

那么,黄金为何如此疯狂呢?

一般而言,资产价格的持续上涨,最直接的原因,是资金的持续助推。这个逻辑,也同样适用于黄金。这其中最直接的原因是,投资者对美元贬值、通货膨胀走高等预期。自2008年金融危机以来,全球各国持续发钞,利率大幅降低,新冠疫情更是导致各国采取货币政策大规模地刺激经济,引发避险资产——黄金的价格一轮又一轮地大涨。

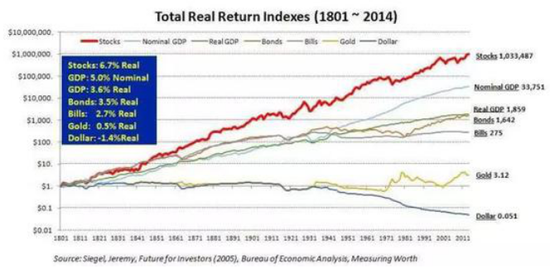

从增值资产的层面上看,股票排行第一。我们拉长时间轴,以1802-2014年的时间段几项美元资产进行说明。如果自1802年保留一元美元,持有到2014年,值多少钱呢?答案是5美分,也就是说,212年之后,一美元的现金丢掉了95%的价值、购买力!这是因为通货膨胀。但是,如果在同一时间,用一块美元购买了黄金,能有多少购买力呢?结果是3.12块美元;短期债券在过去的212年间涨了275倍;长期债券的回报率则比短期债券高很多,涨了1600多倍。相比之下,股票在过去的212年的表现如何呢?如果我们在1802年投资一美元,购买美国股市优质股票,持有至2014年升值了100万倍,实际价值是103万美元。它的零头都大于其它各大类资产。

各类资产历史回报

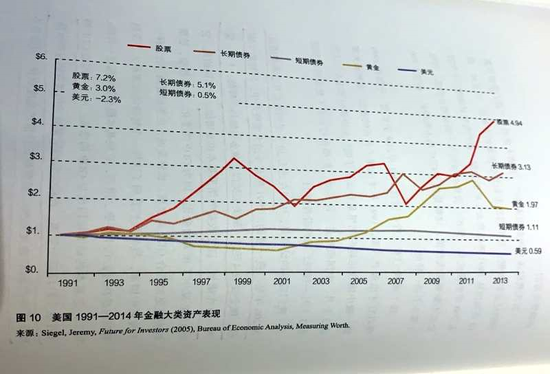

各类资产历史回报再以1991-2014年美国几类金融资产为例:股票的年化回报率为7.2%;长期债券5.1%;黄金3.0%;短期债券0.5%;而美元现金呢?则是-2.3%。

但是,即使这样,为什么很多人不选择股票而选择黄金呢?那是因为:优质股票不好挑选;很多人也经不起市场的波动,没有耐心,不愿长期持有。

尽管房产也是不错的保值、增值商品,但是,它具有难以变现等弱点。

黄金,可开采成本高,新增数量有限,是一个能有效抵御通货膨胀的产品。黄金的优点也很多,首先,就是黄金的避险功能;其次,便于收藏;再次,易于变现。所以,不少人喜欢选择黄金保值增值,以便抵御通货膨胀,期以增值。

但是,黄金如此疯涨的势头,是否还能持续下去呢?何时是个头呢?

本人的观点是,尽管黄金会出现短暂的修正,但其后又会重拾升势,快速拉升的行情仍将持续一段时间。短期内,金价仍将以上行为主,预计中期金价上看2300美元一盎司。但是,飙升的空间却很有限,因为它取决于通胀的压力。

促使通货膨胀的因素有两个:一个是货币超发,另一个就是原油价格。目前,能否真正推动金价上涨,需要看“通胀之母”——原油的价格。在现代经济中,绝大多数商品的价格,建立在原油价格基础上,甚至食品、衣帽都离不开原油。

而当下经济,因为疫情而无法全面恢复,在需求层面会拖累油价。虽有各大产油国用减产来推动石油价格的上涨,但是,只要疫情不结束,需求就难以增加,原油价格就难大幅上涨。在没有战争的情况下,疫情导致的低油价,很可能在较长一段时间内继续维持。

布伦特原油价格走势

布伦特原油价格走势2020年8月7日,布伦特原油价格,从中行原油宝事件后的15.89美元/桶,上升到44.90美元/桶。但是,如果仅仅依靠减产来将原油价格拉升到50-60美元/桶,难度依然不小,重要的还是要看需求的增长。如果原油价格持续维持在50美元/桶以下的低位,现实的通货膨胀就很难像1970年代那样飙升。如果现实的通货膨胀率没有飙升,那么,相对的通胀预期也会下降。而通胀预期的下降,也就会阻止黄金价格的飙升。

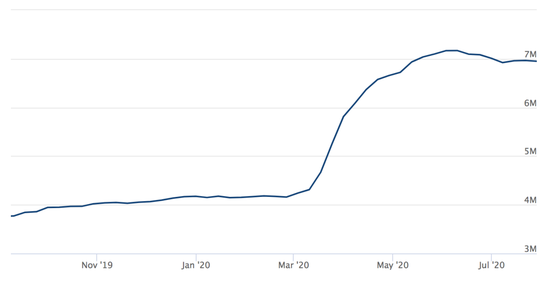

再从货币超发的角度思考吧!尽管自美国疫情爆发以来,美联储就开启了“无限量印钞”的救市模式,但是,通过细心的观察可以发现。

美联储资产负债表

美联储资产负债表如今美联储的资产负债表,并不像疫情开始时那样出现大幅增长。近期的救助方案也依然存在分歧。这可能意味着美国货币超发对于通胀的助力,短期内已经结束。

虽然市场上对于通胀依然有着很强的预期,但是,随着上述两大助力的减弱,黄金的价格也会逐渐趋于平稳。

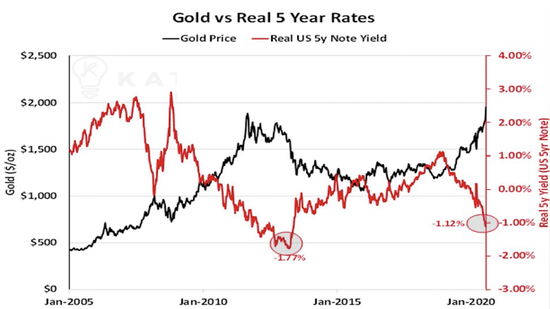

黄金价格VS美国5年期国债收益率

黄金价格VS美国5年期国债收益率最后,伴随着黄金价格的疯涨,我们应该注意到其背后的问题。虽然黄金价格的上涨,意味着市场对于未来高通胀的强烈预期,可是,各国央行却视而不见。去年刚刚过世的前美联储主席沃克尔在2018年曾表示:“仅仅是经济增速放缓和反复的衰退,并不足以带来如1975年或1982年的两次大衰退,真正的危险来自于有意地鼓励或者容忍通胀走高以及随之而来的极度投机,从而坐视泡沫威胁到金融市场。” 如果各国央行为了阻止通缩而继续拼命地“印钱”,最后只会带来通胀,进而引发经济衰退。

(本文作者介绍:清华大学法学博士,北京约瑟投资有限公司董事长,曾担任两个世界500强企业副总。)

责任编辑:张缘成

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。