文/新浪财经意见领袖(微信公众号kopleader)专栏作家 张明

受核心通胀率上升引发的流动性紧缩预期影响,美国股市与债市可能双双面临下行调整之压力。而受国内金融强监管的影响,中国长期利率的调整早于美国,调整幅度大于美国,这就意味着,在2018年,中国长期利率的上行幅度可能显著低于美国,由此对中国股市与债市造成的压力相对较小。

近期美国股市与债市面临的调整压力似乎显著上升。2018年春节之前,美国股票市场迎来一轮动荡。这轮动荡随即传递至众多发达国家与新兴市场经济体的股市,中国股市也未能幸免。受通胀预期增强影响,美国10年期国债收益率在2018年年初快速爬升,目前已经接近3.0%。2018年,美国股市与债市将会何去何从?相比于美国金融市场,中国金融市场的表现将会如何呢?

本文将尝试回答上述问题。主要结论是,受核心通胀率上升引发的流动性紧缩预期影响,美国股市与债市可能双双面临下行调整之压力。而受国内金融强监管的影响,中国长期利率的调整早于美国,调整幅度大于美国,这就意味着,在2018年,中国长期利率的上行幅度可能显著低于美国,由此对中国股市与债市造成的压力相对较小。换言之,2018年的中国金融市场或比美国金融市场平稳。

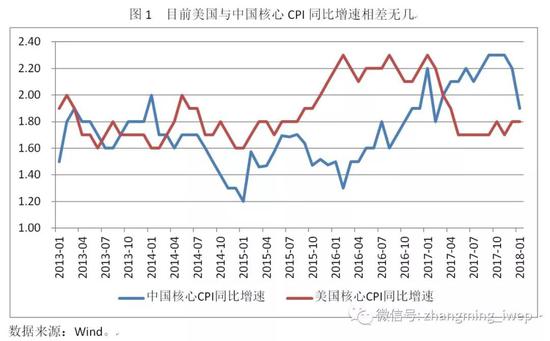

2018年1月,中国与美国的核心CPI同比增速分别为1.9%与1.8%,两者相差无几(图1)。目前市场形成的共识是,美国经济增速已经持续高于其潜在经济增速,而在减税政策以及基建政策等扩张性财政政策作用下,2018年美国核心CPI同比增速有望进一步上升至2%以上。笔者认为,目前中国经济增速可能也略高于潜在经济增速,但2018年中国经济增速有望向潜在经济增速回归。换言之,2018年,美国的正向产出缺口可能高于中国,这意味着美国核心CPI同比增速上升压力理应更大。不过,考虑到当前中国服务业的价格市场化(例如医疗服务的价格市场化)仍在提速,2018年中美核心通胀率同比增速可能依然相差无几。

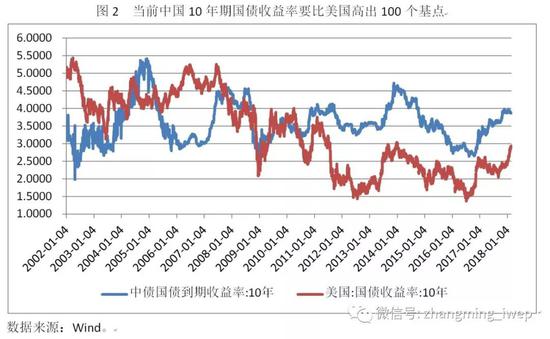

尽管当前中美核心通胀率非常接近,但中美长期利率的差距却不小。如图2所示,当前中美10年期国债收益率相差接近100个基点,分别在4%与3%左右。当前美国10年期国债收益率与其核心CPI同比增速的差距约为100个基点左右,这一差距从历史上来看处于低位。而当前中国10年期国债收益率与其核心CPI同比增速的差距约为200个基点左右。换言之,当前中国的长期实际利率水平显著高于美国,而中国的正向产出缺口却低于美国的正向产出缺口。这意味着,至少从价格指标来看,中国利率水平正常化要快于美国。

事实上,如图2所示,在2016年12月中旬时,中美10年期国债收益率水平相差无几,两者都在2.6%左右。但从2016年年底开始,中美长期利率开始分道扬镳。中国10年期国债收益率显著攀升,而美国10年期国债收益率却显著下降。到2017年8月底,两者的差距最高曾拉大至150个基点左右。众所周知,导致中国10年期国债收益率在2017年显著上升的最重要原因,尤其说是宏观经济基本面的好转,不如说是中国一行三会的金融去杠杆、控风险的强化监管行为所致。而导致美国10年期国债收益率在2017年上半年下行的主要原因,则是市场对特朗普冲击的情绪由乐观转为悲观所致。换言之,中国长期利率的上行虽然是源自监管强化,但利率上行要比美国早了三个季度左右,且利率上行幅度快了100个基点左右。

我们可以换个视角来看待这一点。在过去15年间(2003年至2017年),中国10年期国债收益率的平均水平约为3.62%,而美国10年期国债收益率的平均水平约为3.28%。考虑到当前中美10年期国债收益率分别为4.0%与3.0%,且两国的核心通胀率相差无几。不难看出,未来美国10年期国债收益率上升的可能性与幅度,很可能均高于中国10年期国债收益率。

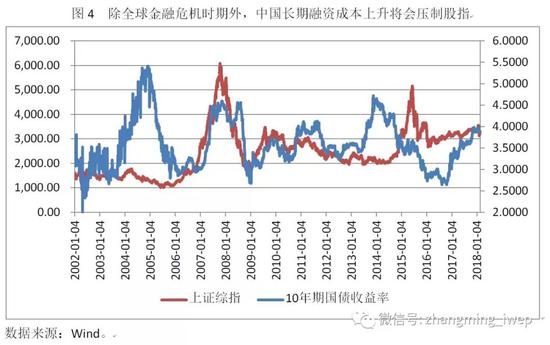

长期利率的上升当然会直接给债市带来调整压力。这就是为什么很多分析师认为美国长达30余年的债市牛市趋于终结的原因。此外,长期利率上升也会对股市产生负面冲击。如图3所示,从历史上来看,每当美国股市波动率降至历史性低点时(VIX指数接近甚至低于10),长期利率的上升均会推动股市波动率上升。这很可能就是今年春节之前美国股市调整的最重要原因。事实上,中国也不例外。如图4所示,除2008年全球金融危机爆发前后这一时期之外,中国长期利率的上升都会对股指产生压制作用。不过,考虑到2018年美国长期利率的上行幅度可能显著高于中国,因此中国股市由此承受的压力可能也显著低于美国股市。

综上所述,本文得出的主要结论包括:第一,在当前甚至未来一段时间之内,中美核心通胀率可能相差甚微;第二,相对于国内核心通胀率而言,由于受金融监管的驱动,中国长期利率的调整要比美国更早、更加到位,这就意味着,2018年美国长期利率的上行幅度可能显著超过中国;第三,长期利率显著上行将会对债市与股市均造成显著负面冲击,2018年,美国金融市场可能面临股债双跌的局面;第四,考虑到2018年是十九大之后开局第一年,中国政府将会在经济增长与防范系统性风险之间进行审慎权衡,预计虽然金融监管难以放松,但边际上继续显著强化的概率不高,这就意味着,长期利率未来可能在更大程度上收到基本面因素的驱动。因此,2018年中国长期利率上行幅度可能比较有限,由此对债市与股市造成的冲击更加温和。

最后,决定国际投资人投资策略的,除了各国金融市场收益率之外,还包括汇率因素。2018年人民币兑美元汇率将会何去何从呢?一方面,2018年中美利差有望进一步收窄,美国金融市场动荡、全球地缘政治与经贸冲突加剧有望提振美元指数;另一方面,国内金融市场表现更佳可能吸引更大规模资本流入、对资本流出的管制依然严格、逆周期因子提升了中国央行对汇率中间价的控制能力。综合正反两方面因素考虑,2018年人民币兑美元汇率更可能呈现出双向波动。中枢水平可能在6.3-6.4,上限可能在6.1,而下限可能在6.6-6.7。中国央行应该趁着预期分化、双向波动的有利时机,降低对外汇市场的干预,增强汇率由市场供求来决定的程度。

(本文作者介绍:平安证券首席经济学家,中国社科院世界经济与政治研究所研究员。)

责任编辑:郑洋洋

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。