文/新浪财经意见领袖(微信公众号kopleader)专栏作家 程实、钱智俊

基于中国视角思考雷曼事件,从旧历史中汲取新经验,有助于坚守国家金融安全的底线。

为了忘却的纪念——雷曼事件九周年记

为了忘却的纪念——雷曼事件九周年记“前车之覆,后车之鉴。前事不忘,后事之师。” 九年前,雷曼兄弟轰然倒下,宣告本轮金融危机全面爆发,浩劫余波至今犹在。九年后,乐观的全球市场和新政乏力的特朗普政府,似乎已经淡忘了历史教训,跃跃欲试地推进着金融监管放松。不仅耶伦和德拉吉在Jackson Hole发出的警告收效甚微,费希尔的提前离去也使特朗普重塑美联储成为可能,新一轮的金融监管风险山雨欲来。

从雷曼事件审视当前局势,我们认为,大型金融机构的监管和流动性的平衡是金融稳定的核心支柱。以修复金融活力、推动经济复苏为旗号的金融监管放松,不仅可能引致深重的危机,更将触发“监管竞次-外溢冲击”的风险循环,阻碍全球经济的复苏进程。

鉴于这些忘却的纪念,全球金融监管放松需要三思而后行,循序而守度。在九年后的新形势下,中国金融亦需顺势而为,加速金融监管升级,推动全球治理变革,进而支持区域金融稳定和经济长周期复苏。

第一,大机构监管绝非政策赌注。2008年9月,随着全美第四大投行雷曼兄弟申请破产保护,美国政府陷入两难赌局:一面是动用政府财政救助私企的道德风险,另一面则是金融机构“大而不能倒”的系统性风险。两难之中,美国政府冒险放弃救援雷曼,导致投资者信心彻底崩溃,全球股市连续暴跌,金融危机由此进入全面爆发阶段。

此后,基于这一惨痛教训,美联储构建了以SCAP、CCAR和DFAST为核心的压力测试体系,通过加强对系统重要性金融机构的前瞻性和综合性监管,杜绝两难赌局重现,维护了危机后金融体系的长期稳定。

但是,根据今年6月美国财政部报告,特朗普政府的金融监管改革将首先放松美联储压力测试,并降低对大型托管银行的资本要求。此举将大机构监管连同美国经济的长期发展,再次放上政策赌桌,以换取短期的增长表现。

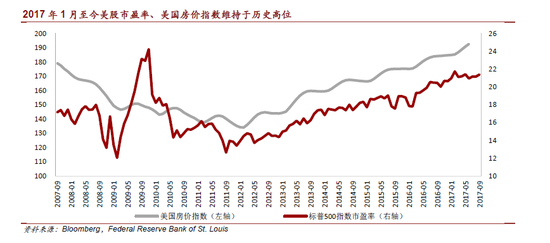

今年以来,美股市盈率和美国房价维持于历史高位,银行坏账率则升至危机前水平(详见附图)。过松的金融监管将加速下一个雷曼的出现,使特朗普政府陷入相似的两难赌局。与2008年相比,当前全球货币宽松和财政刺激的政策空间更为有限,特朗普政府不再握有为赌局兜底的充足筹码,因而将面对更为严峻的风险挑战。

第二,流动性平衡方是稳定关键。雷曼的教训表明,市场流动性需要从两个维度加以考察。一是流动性的充裕度,即在正常情境下市场资金面的松紧程度。二是流动性的强韧度,即在市场恐慌中流动性以何种速率走向枯竭。

这两个维度的动态平衡对于金融稳定具有重大意义。危机前夕,雷曼以客户资产为抵押,向市场提供大量融资。此举扩大了市场流动性的充裕度,但严重削弱了流动性的强韧度。当市场恐慌来袭时,客户纷纷挤兑而证券资产难以有效变现,导致雷曼无法进行清算,被迫走向破产。

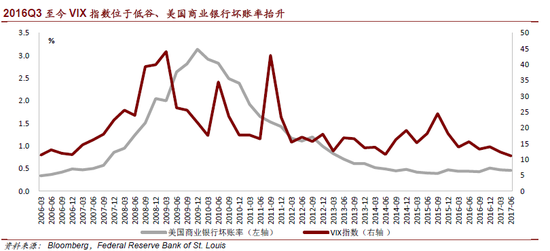

因此,2008年真正击倒雷曼、贝尔斯登、美林等大型金融机构的,并非偿债能力不足,而是流动性失衡。当前,美国财政部建议,放宽对大型金融机构的资本和流动性要求,并简化沃尔克法则,以提高市场流动性。鉴于目前全球市场情绪过度乐观、VIX指数长期居于低谷(详见附图),这一变革可能迅速打破流动性的平衡,推动流动性的强韧度向充裕度的过度转化。一旦投资者情绪出现逆转,将触发挤兑浪潮和流动性枯竭,再度导致系统重要性金融机构的突发性休克。

第三,放松监管实为饮鸩止渴。本次特朗普政府放松金融监管的主因,在于增强金融机构的信贷投放意愿,以加速经济复苏。尤其是随着当前税改、基建政策严重缓滞,这一动机日趋强烈。

但是,拆了金融监管的东墙,未必能补上财政刺激的西墙,反而更可能导致全局性崩塌。从历史经验来看,历次金融危机后,以修复金融活力、推动经济复苏为旗号的金融监管放松,往往引致更为深重的危机。

1980年代,为挽救陷入困境的存款机构,美国放松金融管制、扩大存款机构业务范围,甚至不惜调降会计标准、放松资本金要求,最终却因为道德风险、逆向选择引发了更大规模的储贷协会危机。

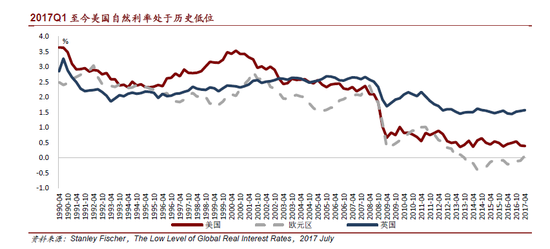

2000年互联网泡沫破裂后,美国《商品期货现代化法案》豁免了对场外衍生品的监管,是雷曼倒下和本轮危机爆发的重要根源。从当前形势看,由于美国货币政策正常化尚未完成,真实利率正处于历史性低位(详见附图),金融机构盈利能力羸弱。如果此时放松金融监管,金融机构为了弥补盈利空间的不足,将大概率转向冒险的经营策略和过度的杠杆水平,从而迅速形成新一轮的风险累积。

第四,风险循环侵蚀全球秩序。从全球视角和历史脉络梳理雷曼事件,“监管竞次-外溢冲击”的风险循环值得警惕。具体而言,这一长周期循环分为三个阶段。阶段一,监管竞次埋下危机隐患。1980年代,英国推行轻触式的原则性监管,伦敦金融监管较纽约更加宽松,进而吸引了大量国际机构涌入。为与之竞争,1999年美国废除《格拉斯-斯蒂格尔法案》,大力放宽金融监管,导致了监管体系碎片化,为次贷危机埋下隐患。

阶段二,外溢冲击深化危机影响。虽然美国监管放松引致了雷曼事件,但是2008年至今,次贷危机渐次演变为欧债危机、新兴市场货币危机和全球秩序危机,沉重损失转由全球市场共同承担,形成了行为与责任的严重不对等。

阶段三,全球乱局重启监管竞次。本轮危机连绵至今而阴霾不散,随着全球博弈升级和英国退欧推进,纽约、伦敦、法兰克福等金融中心的竞争日趋激烈。如果特朗普政府倚仗不对等性,过度放松金融监管,将大概率在全球形成新一轮的“监管竞次-外溢冲击”循环。这将与当前各国在气候、移民、贸易、货币和税收领域的政策摩擦产生共振,恶化经济金融风险和地缘政治风险,进一步加剧全球经济复苏的不确定性。

第五,顺势而为坚守金融安全。较之于9年前,中国在国际金融体系中的角色已发生重大转变。基于中国视角思考雷曼事件,从旧历史中汲取新经验,有助于坚守国家金融安全的底线。

其一,中国已经跻身金融创新的前沿,金融监管的升级革新成为大势所趋。雷曼事件的根源之一,在于美国“金融大爆炸”后,以衍生品为代表的金融创新无序发展,而金融监管相对落后,形成了严重的监管空白和监管套利。当前,中国的资产管理、互联网金融、区块链技术、虚拟货币等金融创新蓬勃兴起,亦伴生了多种金融乱象。因此,金融监管亦需革故鼎新,突破分业监管局限,强化穿透监管、功能监管与监管协调,及时覆盖金融新业态、新产品,引导金融创新提高金融效率、服务实体经济。

其二,中国已经成为全球治理的支柱,主动防御外溢冲击已是力所能及。面对全球金融监管竞次的现实风险,中国应当积极履行大国职责,加快人民币国际化进程,以多元化的国际货币体系抑制全球外溢冲击。同时,基于“一带一路”建设和“金砖+”合作新模式,推动全球治理体系变革,以紧密的监管合作和政策协同,部分阻断“监管竞次-外溢冲击”循环,支持区域金融稳定和经济长周期复苏。

2017年1月至今美股市盈率、美国房价指数维持于历史高位

2017年1月至今美股市盈率、美国房价指数维持于历史高位

2016Q3至今VIX指数位于低谷、美国商业银行坏账率抬升

2017Q1至今美国自然利率处于历史低位

2017Q1至今美国自然利率处于历史低位(本文作者介绍:工银国际研究部主管,首席经济学家。研究领域为全球宏观、中国宏观和金融市场。)

责任编辑:王元平 SF030

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。