文/新浪财经意见领袖(微信公众号kopleader)专栏作家 任泽平

股市将逐步筑底。在市场筑底的过程中,短期没有趋势性机会,但有结构性机会,机会来自无风险利率下降带来的股息率机会和风险偏好修复带来的成长股机会,其强弱取决于无风险利率降幅和风险偏好修复程度。

股市筑底时机会在哪里?

股市筑底时机会在哪里?1.敢问底在何方:市场正在进入新阶段。

我们在2000点预测5000点,5000点提示风险,615以后偏谨慎未给出任何抄底建议。

825双降首次调整观点“急跌之后双降刺激下股市短期存在反弹,债牛继续”;《当前市场的几个关键问题》 提出“股市去杠杆去泡沫正进入安全区间,过度悲观已无必要”;

9月13日“敢问底在何方”千人电话会议判断“五大利空出尽,股市将逐步筑底,关注结构性机会”(五大利空出尽:美联储暂不加息、股灾对经济负反馈开始消退、国企改革方案出台、去杠杆进入安全区间、去泡沫部分跌出价值);

10月7日“敢问路在何方”千人电话会议再次更新观点“五大利好出现,路在脚下,股市有结构性机会”(五大利好:美国非农低于预期加息暂缓全球股市上涨、主要经济体PMI放缓中国没那么差、外储好于预期资金流出压力缓解、新一轮微刺激加码和十三五规划、秋粮丰收猪价回落)。

2.未来市场的关键变量是无风险利率下降和风险偏好修复

2014年下半年-2015年上半年股票牛市是“转型牛+改革牛+水牛+杠杆牛”,由从下到上的微观转型和从上到下的政府改革所发动,并有资金配合,表现为无风险利率下降和风险偏好提升的分母驱动。

6月15日前后究竟发生了什么引发股市巨震?

是货币政策转向吗?不是。6月上旬由于央行[微博]定向正回购和猪价上涨,市场曾一度担忧货币政策转向并引发误判,但很快628和825两次双降予以证伪,货币政策一直在宽松。

是流动性趋紧了吗?不是。房市长周期拐点出现以后,居民大类资产配置发生变化。由于实体经济对货币吸纳能力下降,宽松政策投放的大量货币先后转战股市、债市、一线房市等大类资产领域,轮番推高资产价格,金融机构出现“资产荒”,形成“堰塞湖”,缺的不是资金而是高收益资产。

是无风险利率回升了吗?不是。流动性“堰塞湖”,一波一波推低固收市场收益率,十年期国债收益率从6月15日的3.67%一路下降到10月10日的3.16%,进入2时代已是指日可待,债券经历了一波牛市。

是经济失速分子大幅恶化了吗?不是。三季度经济环比有一定下滑,但总体上算是稳步下降。而且这轮牛市主要是分母驱动,市场对分子并未报过高预期。

615股市巨震的核心原因可能是风险偏好下降。基于改革转型预期的加杠杆行为放大了高风险偏好投资者表达意见的能力,5月份一系列事件使得市场对改革预期出现了调整,改革预期调整和去杠杆引发市场风险偏好急剧下降。615-826股市巨震是对风险偏好下降因素的释放和宣泄。因此,市场面临的任务是风险偏好修复,这有赖于改革信任重建和有效去杠杆。

随着国企改革方案出台和去杠杆进入安全区间,利空出尽,风险偏好可能已经探底,股市将逐步筑底。

3.敢问路在何方:路在脚下,无风险利率下降和风险偏好修复带来结构性机会

在流动性充裕和分子L型条件下,未来市场的关键变量是分母端无风险利率下降和风险偏好修复。

宏观层面经济增长的不断下台阶,意味着微观层面资产收益率的持续下行。无风险利率的持续下降使得股票、债券、理财等竞争性资产收益率出现消长变化。考虑到股票是风险资产,无风险利率下降是债牛的充分条件,但只是股牛的必要条件,未来股市的变数是风险偏好的修复。在流动性充裕但又缺乏高收益资产的背景下,股市需要的是再度乐观起来的理由。

近期美联储加息预期缓解、国内货币宽松、汇率走稳、五中全会临近、国企改革方案出台等叠加,风险偏好开始探底并逐步修复。但风险偏好的大幅提高有赖于改革证实等重磅事件,因此,风险偏好修复需要一个过程,市场可能会逐步筑底,底是一个区间,不是点位。

在市场筑底的过程中,短期没有趋势性机会,但有结构性机会,机会来自无风险利率下降带来的股息率机会和风险偏好修复带来的成长股机会,其强弱取决于无风险利率降幅和风险偏好修复程度。可以关注:十三五规划、新一轮微刺激计划、混改试点、军改、大宗反弹、新通州新北京新奥运。

4.估值比美股高怎么办:关于成长性溢价的解释

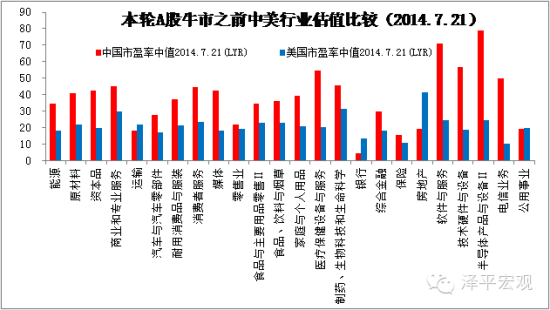

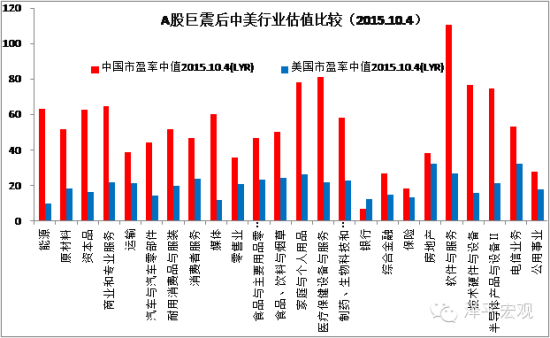

除去银行业,巨震之后的A股分行业PE中位数比处于牛市中的美股还平均高1倍左右,这是否意味着A股没有跌透,还需要继续去泡沫?

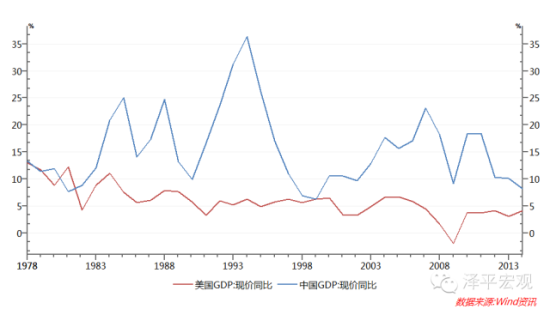

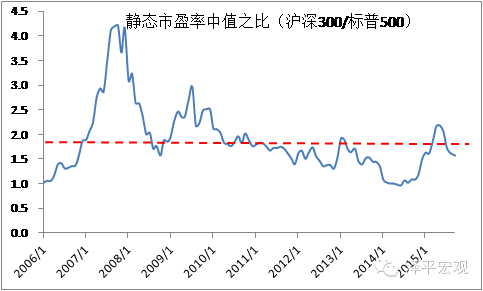

这可能是一个比较的逻辑陷阱。从历史上看,A股PE始终比美股系统性高估,价值股平均高估1倍左右,成长股平均高估1.5倍左右。即使2014年7月大牛市启动前夜的2000点,A股分行业PE中值也比美股平均高50%左右,我们怀疑可能跟成长性溢价有关。过去30多年中国实际GDP年均增长10%左右,名义15%左右,美国实际2%左右,名义5%左右,这意味着以名义GDP增速代表的中美宏观资产回报率差距在2倍左右。

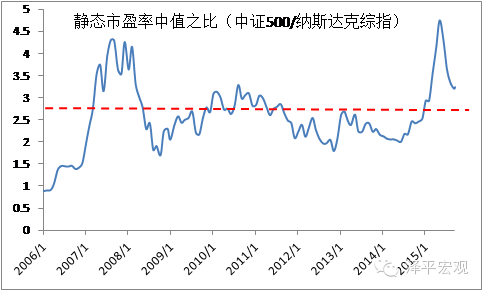

同样,美股中的纳指(尤其去除微软[微博]、谷歌[微博]等之后)比标普PE高1倍多,这同样可以用成长性溢价解释。以传媒行业为例,美国票房只有个位数增长,但中国2015年增长高达60%。而且中国A股还有壳价值等特殊溢价。从历史的比较来看,当前A股估值相对于美股的成长性溢价率可能已经回到一个相对合理区间。

图1 中美GDP名义增速比较

图1 中美GDP名义增速比较 图2 中美GDP实际增速比较

图2 中美GDP实际增速比较 图3 中美价值股市盈率的历史比较:成长性溢价

图3 中美价值股市盈率的历史比较:成长性溢价 图4 中美成长股市盈率的历史比较:成长性溢价

图4 中美成长股市盈率的历史比较:成长性溢价 图5 中美行业估值比较(2014.7.21)

图5 中美行业估值比较(2014.7.21) 图6 中美行业估值比较(2014.10.4)

图6 中美行业估值比较(2014.10.4)5.结构性行情:机构投资者跑赢散户的时代来临

过去一年无论疯牛还是疯熊,机构投资者难以跑赢散户。但是,如果股市逐步筑底,未来的结构性行情正是机构投资者所擅长的,跑赢大妈的时代终于来临。

6.615-826股市巨震是牛市的中级中期调整还是牛熊转换?

如果说股市逐步筑底,那么上证综指3000点相比2014年7月2000点涨了50%,创业板2000点比2013年初的600点涨了近400%。615-826股市巨震是牛市的中级中期调整还是牛熊大转换?考虑到无风险利率下降、新兴产业快速成长等因素,股市估值中枢可能出现了系统性抬升。

7.如何破解拉斯普京市场之谜

一方面中国转型需要依靠新兴产业和股权融资崛起,另一方面银行主导的传统金融系统形成流动性“堰塞湖”。破解这一难题的关键是发展多层次资本市场,将资金引入PE、风投及二级市场以支持新兴产业发展。但A股由于散户占比高、法治不健全、博弈气氛浓、融资多于分红等,牛短熊长,暴涨暴跌,呈典型的拉斯普京市场特征。如何通过制度性变革改变A股基因,促进资本市场与实体经济的良性发展,将是未来摆在公共政策部门面前的核心课题。

(本文作者介绍:国泰君安证券研究所董事总经理、首席宏观分析师,中国金融40人论坛特邀研究员、中国新供给50人论坛成员、中国人民大学兼职研究员等。曾担任国务院发展研究中心宏观部研究室副主任。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。