文/新浪财经专栏作家 彭文生

央行减少干预的一个重要条件是人民币不存在大幅度单向升值或贬值的压力。央行可以通过购汇和提高中间价引导市场汇率离开波动区间边界,提高汇率波动性。但是当市场存在单边升值预期时,央行单纯提高中间价反而会强化人民币的单向升值预期。

人民币不存在大幅升贬值压力。

人民币不存在大幅升贬值压力。中美战略与经济对话上传来了人民币汇率政策的新动向。中国人民银行行长周小川在7月10日的中美战略与经济对话期间表示,在条件允许的情况下,中国将大幅减少对人民币汇率的干预。美国财政部长雅各布路卢(Jacob Lew)也表示,中国已承诺减少对汇率的干预,并准备提高外汇操作的透明度。

此前,周小川4月份在博鳌论坛上也表示央行将逐步退出常态式外汇干预。 近期央行在外汇市场上的操作似乎为周行长的表态提供了注脚。5月央行在外汇市场上基本没有购汇,全月央行外汇资产增量只有3.6亿元,较4月大幅减少了99%。

表面上看央行似乎停止了购买外汇的行为。一些市场人士甚至开始操心将来央行如何保证基础货币供应。但是几乎同时,央行在6月又将人民币汇率的中间价上调,扭转了此前人民币的贬值预期,央行似乎以另一种方式对汇率成功实施了干预。

央行减少对人民币汇率的干预,到底对汇率走势有何含义?这与央行同时所说的加大人民币汇率弹性的改革方向又有何关系?央行新增外汇占款的大幅减少会是新的常态吗?

短期的干预和长期的干预减少

一般而言,央行对市场汇率不干预,指的是在市场汇率面临升值压力的时候央行不购汇,而在市场汇率面临贬值压力的时候央行不售汇,这意味着央行充分让市场决定汇率的水平。但是,在特殊的基本面情形下,市场汇率可能存在单向升值或贬值压力,此时如果央行选择不干预汇率,则意味着汇率将会单向变动,反而缺乏双向波动。

由于我国汇率改革的渐进特色,不可能将对汇率的管理一步放开,而是逐步放松对汇率的管理,因此汇率容易在一段时间存在单向的升值或贬值预期。比如去年下半年,人民币对美元汇率几乎是单向升值,这主要由于人民币与美元之间巨大的无风险套利空间带来的资本流入压力导致。

在这样的背景下,如果央行完全不干预汇率,势必导致巨大的资本流入和流出压力,对国内经济带来较大冲击。一个对策是,央行可以通过对汇率的适度干预,制造汇率的双向波动,加大套利资本的成本,从而一定程度抑制套利资本的流入或流出。这一对策的实质,是通过短期的汇率干预增加汇率的波动性。

具体表现为:在汇率呈现单向升值压力的时候,通过增加购汇或者调低中间价引导汇率向贬值方向变动,而在汇率面临较大贬值压力的时候,央行增加售汇或者提高中间价引导汇率向升值方向变动。

此时,短期对汇率的较小的干预是为了避免中长期中持续的购汇或者售汇,避免中长期对汇率的持续的较大干预,反而有助于长期中汇率从管制汇率过渡到浮动汇率的改革。其实,类似的汇率干预市场经济国家的央行也经常采用。例如,日本央行为了摆脱通缩而几次主动干预汇率引导日元大幅贬值。

人民币波动性增加

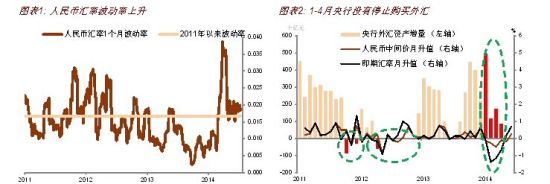

今年以来央行通过短期的市场干预增加了人民币汇率的波动性。今年以来人民币对美元汇率的波动率明显上升(图表1)。背后的原因众说纷纭,但是央行的干预是一个重要方面。

在年初资本流入压力较大的情况下,央行增加购汇,缓解了人民币的升值压力,同时下调中间价,利用国内经济放缓和美联储退出宽松的形势,引导了人民币的贬值。随后,央行在3月扩大人民币浮动区间,形成汇率较大的波动。

与前几次贬值不同,此次人民币开始贬值的1-4月,央行持续购买外汇资产,反映央行并不试图阻止贬值。对比之下,2011年末和2012年初人民币汇率贬值后,央行立即停止购买甚至卖出外汇,起到稳定人民币汇率效果(图表2)。

图表

图表而在2季度,随着国内房地产市场调整幅度加大,市场风险偏好降低,人民币汇率呈现出较快的贬值势头。此时,央行又开始增加售汇,减少购汇,导致5月在贸易顺差较大的情形下央行外汇资产增量几乎为零。一些市场分析人士将央行5月不购汇的行为解读为央行减小对外汇市场的干预,并认为这是央行外汇政策一个根本性的改变。

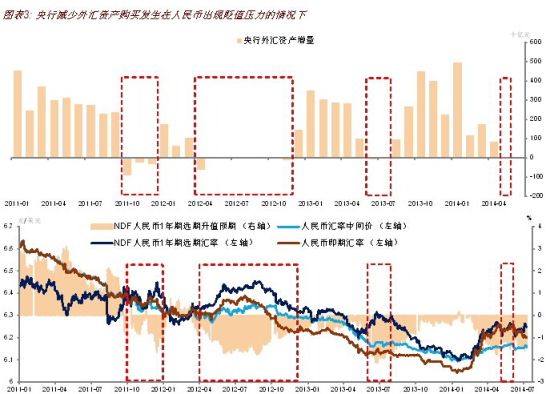

其实,5月份并非人民银行近年来第一次出现不购汇的情况。前几次分别是2011年10-12月,2012年4-11月和2013年6-7月。与今年5月类似,此前央行不购汇时人民币都存在较大贬值压力:2011底至2012年欧债危机加剧,2013年新兴市场普遍遭遇资本流出(图表3)。

从历史上看,央行外汇资产零增长或者负增长大多发生在人民币贬值压力较大的情况下,反映央行在此期间售汇量较以往增加,以防止汇率大幅贬值。

央行在6月初还连续提高了人民币中间价,引导人民币向升值方向波动。过去两个月,虽然央行外汇资产变动小,但是通过对中间价的引导,一样起到了对汇率的短期干预效果。因此,干预与否并不完全表现在央行在一段时间内外汇资产的变动情况。

图表

图表而今年上半年,由于国内经济放缓、房地产市场销售大幅下跌以及美联储退出宽松货币政策的步伐日渐明确,人民币转而出现较大的贬值压力。值得一提的是,有的时候市场预期主导下的资本流动可以帮助预期的自我实现,强化汇率单向升值或者贬值的倾向。

可见,今年上半年央行的汇率政策意在引导人民币双向波动,避免形成较强的单向升值或者贬值的预期。上半年人民币汇率的波动性明显增加,应该说是央行合理利用国内外经济形势对汇率市场适度干预,促进人民币双向波动的结果。

由此得到一个推论:5月央行外汇占款几乎零增长的情况并非我国外汇市场根本性的或者结构性的变化,很可能只是特定情形下的一个短期现象。未来人民币如果再现单向升值压力,央行为了增加人民币汇率的双向波动,仍可能加大购汇。

增加汇率波动性有助于减少跨境套利活动

那么,人民银行为何要加大人民币的波动率呢?加大人民币汇率的弹性一直是汇率改革的目标之一。但是,从直接的市场表现而言,人民币汇率波动加大意味着人民币将避免单方向地升值或贬值。从央行过去一段时间的操作来看,央行也是在人民币升值预期较大的时候引导人民币贬值,而在贬值预期较大的时候,引导人民币升值。

央行引入市场对人民币双向波动的预期,一个直接的作用可以降低人民币的跨境套利活动。跨境套利的收益来自于国内外利差和人民币升值预期,汇率的不确定性则给跨境套利带来了成本。去年下半年人民币波动率维持处于历史较低水平。因为市场汇率靠近浮动区间升值1%的边界,并且中间价升值幅度有限,市场汇率只能单边波动,导致其波动率大幅下降。

今年3月人民币汇率浮动区间扩大,导致市场汇率离开浮动区间边界。今年以来的贬值则具有双重效果,既降低了跨境套利活动的收益,又增加了跨境套利活动的成本。何东等(2014)研究3指出,“在人民币有效实际汇率基本接近其均衡汇率的情况下,央行可以通过扩大汇率波动幅度和对汇率市场进行不可预测的间隙性干预来影响市场对未来汇率的预期”。

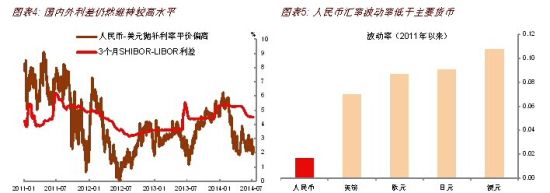

但跨境套利活动仍难消除。近期套利收益有所下降,主要是对人民币的贬值预期降低了人民币投资收益,但是国内外利差仍然维持较高水平。用3个月SHIBOR和LIBOR衡量,中美利差仍然有4.6%(图表4)。从中长期看,国内外利差仍将吸引跨境套利。

图表

图表与主要货币波动率相比,人民币汇率波动率仍然偏低。2011年以来人民币波动率不到0.02,英镑、欧元、日元、澳元波动率0.07-0.11,是人民币波动率的4-6倍多(图表5)。根据何东等(2014)估计,如果中美名义利差为3%,人民币对美元汇率年波动幅度需要达到0.075-0.2才能有效遏制跨境套利交易。

央行减少外汇干预的条件

周行长在表态减少外汇干预的同时,强调了“条件允许的情况下”这一前提。那么什么是央行减少干预的条件呢?从增加人民币双向波动的角度出发,一个重要条件便是人民币不存在较大的单向升值或贬值的压力。如前所述,汇率的波动性在市场汇率接近浮动区间边界时会大幅下降。在面临单向升值压力时,人民币市场价通常位于浮动区间的上限。

此时,央行有两种手段引导市场汇率离开边界增加汇率波动性。一是通过购买外汇,让市场汇率朝着中间价方向回落;二是提高中间价。问题在于,如果央行单纯提高中间价,则反而会强化人民币的单向升值预期,市场价也会持续升值,维持在浮动区间的上限。因此,只有两种手段结合使用,才能有效增加汇率的波动性。而这意味着央行在升值压力较大的时候仍将适时增加购汇。

另一方面,单向贬值的压力同样是人民银行不愿看到的。在国内经济放缓、金融风险累积和房地产等资产价格调整的时候,容易导致资本流出。此时,虽然央行增加售汇量、减少购汇量将导致央行外汇资产增长放缓甚至负增长,但同样是对汇率市场的干预。

短期内人民币汇率双向波动的可能性较大。2季度经济环比增长动能有所恢复,近期定向宽松政策起到稳增长的效果,前期汇率贬值也有利于未来一段时期的出口增长。因此,近期人民币贬值压力可能缓解。但是,房地产市场仍是不确定性因素。如果下半年房地产继续调整,对经济的下行压力和人民币的贬值压力仍会较大。因此,未来人民币汇率双向波动的可能性增加。加上汇率浮动区间较此前扩大了一倍,预计汇率波动性将明显高于去年水平。

(本文作者介绍:英国伯明翰大学经济学博士,中国国际金融有限公司首席经济学家,曾任巴克莱资本中国经济研究主管。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

(由新浪财经主办的“2014新浪金麒麟论坛”定于2014年11月22日在北京JW万豪酒店召开,本届论坛主题:变革与决策。聚焦改革深水期的中国经济的转型与挑战。 报名入口》》》 2015,决策下一步,等你来!)