文/新浪财经专栏作家 汪涛 (瑞银经济学家 胡志鹏)

归根结底,实体经济当前的困境并非信贷供给不足,货币和信贷政策已经被充分使用、其边际效力正在递减,政府还在处理上一轮信贷高速扩张的后遗症以及各种深层次的结构性问题。是时候让结构性改革和实体经济转型来承担更大的重任,而减少对货币政策的过度依赖了。

降准高估了货币政策的作用

降准高估了货币政策的作用不要寄望全面降准

金融危机之后,全球各国都依赖货币政策在宏观调控中发挥主要作用,中国也不例外。央行[微博]刚刚公布了新一轮定向降准措施,但市场仍在期盼央行全面降准,以放松信贷条件、扭转实体经济下行的局面。但我们认为这样的期待是一个误区——存款准备金率并非信贷扩张唯一的、甚至不是主要的制约因素,而信贷也并非当前实体经济困境的主要症结。不应过分期待全面降准能提高信贷增速或者对实体经济活动产生持续的影响。

随着经济增速下滑,最近市场对于更大程度地放松货币信贷政策的呼声越来越大。虽然最近央行已两次定向降低存款准备金率、为农村和小微企业提供流动性,但市场上许多人仍在期盼央行通过全面降准来更明确、更有力地放松货币政策以遏制经济下滑势头。决策层也已多次要求“金融支持实体经济”,而央行和银监会也纷纷介绍和说明为加强金融支持实体经济所采取的举措与成效。

中国应不应该降准?

应该。中国的存款准备金率高企(平均19.5%,大型国有银行20%),且法定准备金获得的收益率仅1.62%、低于市场利率。这本质上是对银行的赋税,并且会扭曲银行的行为模式,例如促使银行依靠理财产品和同业存款来扩大资金来源、支撑信贷扩张。因此,降低存款准备金率可以降低银行的成本、减少其扭曲行为,进而有可能降低实体经济融资成本。

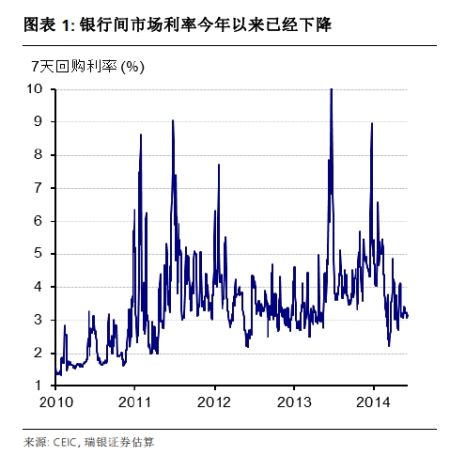

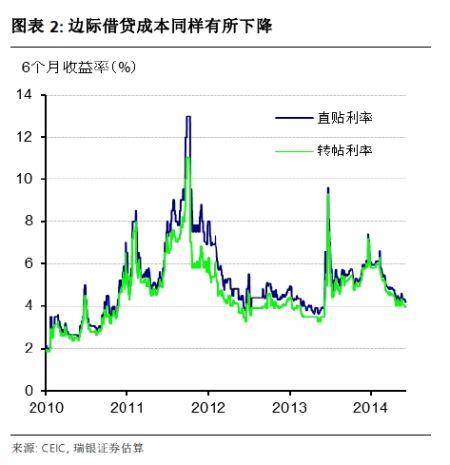

下调存款准备金率还可以增加银行体系流动性,不过逆回购和再贷款也可以做到这一点。事实上,央行最近几个月已经通过后两种措施放松流动性,因此银行间市场利率降至了2013年5月以来的最低水平,私人部门的边际借贷成本同样有所下降(图1-2)。当然,通过下调存款准备金率可以更“长久”地释放流动性,有助于稳定市场预期、引导银行用这些新增流动性进行更长期限的配置。

图1

图1 图2

图2降准能否显著放松信贷条件?

不太可能。虽然降准可以释放流动性,但这并非信贷扩张唯一的、甚至不是主要的制约因素。除了存款准备金率之外,银行贷款还面临其他的数量型政策约束,如贷款额度、贷存比及资本充足率等审慎监管指标,以及限制对特定领域放贷的行业信贷政策。

即便全面降准,如果信贷额度没有提高、贷存比限制或对特定行业放贷的管控没有放松,那么许多银行仍无法加大信贷投放规模。正是为了逃避上述种种数量管控和监管制约,许多银行积极发展影子银行信贷,将贷款和类贷款隐藏在表外或同业科目中。这些制约也是为何近几个月持续宽松的银行间市场流动性并未传导至实体经济的一个重要原因。

最近几个月,决策层收紧了对信托、同业业务、非标债权等影子银行活动的监管,贷款以外的信贷增速因此放缓。不过,银行间市场流动性宽松、利率保持低位使最近几个月企业债券发行规模扩大。但银行同时也在将一部分影子银行信贷转移到表内,而可能对其他信贷需求产生了挤出效应。我们认为如果决策层希望通过提高信贷增速来抵消影子银行信贷放缓的影响,就应当提高贷款额度、放松存贷比等数量型和审慎监管约束。

货币政策不能承受之重

希望降准能刺激经济增长的想法不仅高估了降准对于推动信贷增长的作用,也高估了货币政策对于拉动实体经济的作用。

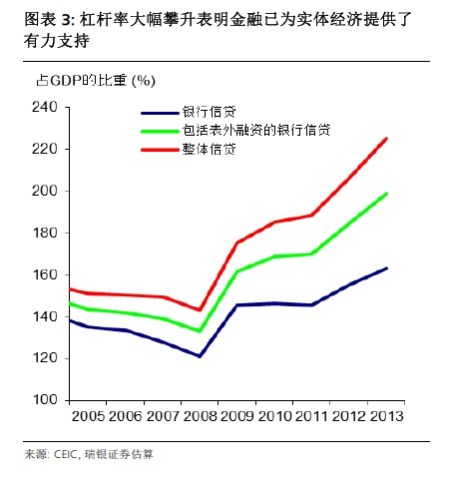

首先,信贷增长并不是当前制约实体经济增长的关键因素。虽然决策层多次要求“金融加大支持实体经济力度”,但整体杠杆率(信贷占GDP的比重)的不断迅速上升,表明金融领域已经、且仍在为实体经济提供强有力的支持(图3)。

图3

图3其次,一些企业的融资困难主要是结构性问题。

小微企业和私营企业经常遇到融资贵、融资难的问题,但这并不是因为整体信贷条件不够宽松,而是因为其信贷需求往往被国企、地方政府融资平台和房地产相关项目挤出——后者要么更容易获得低融资成本的信贷,要么存在预算软约束、对融资成本上升不敏感,要么可以用土地/房产做抵押物、在影子银行市场获得贷款。

解决小微企业和私营部门融资难问题需要进行结构性改革,短期而言,定向的信贷放松也可以有所帮助,但全面放松货币信贷政策的效果并不好、反而可能会加剧结构性失衡。

第三,企业部门面临的最大问题并非信贷供给不足,而是缺乏投资意愿或投资渠道。事实上,任何一家企业不论何时何地都希望能更容易地获得低成本的信贷,因此决策层通过向企业询问融资情况来评估当前形势难免会被误导。

对许多企业来说,目前更主要的问题是产能过剩,特别是重工业和建筑相关行业(参见我们近期关于房地产建设过度的报告《地产泡沫之忧——本轮下滑有何不同》)。对这些产能过剩、利润率低下且前景黯淡的企业来说,获得更多更低成本的信贷可以帮助其生存,但不太可能进一步刺激投资,政府也不应鼓励这些行业或企业再加大投资。

对其他许多企业来说(特别是私营部门和服务行业),问题的关键在于市场准入门槛,决策层需要加快改革进程以消除这些准入障碍。

这并不是说当前环境下货币政策毫无用武之地。适度的货币政策可以稳定信贷增速和市场预期,从而为结构性改革和财政政策发挥作用营造稳定的宏观环境。除了定向放松流动性,政府确实可以降低存款准备金率、从而减少银行体系的扭曲行为,通过下调基准利率(大多数信贷仍以基准利率为定价标准)来降低借贷成本,以及进行逆周期宏观审慎管理(比如提高贷款配额、放宽贷存比限制)。

但归根结底,实体经济当前的困境并非信贷供给不足,货币和信贷政策已经被充分使用、其边际效力正在递减,政府还在处理上一轮信贷高速扩张的后遗症以及各种深层次的结构性问题。是时候让结构性改革和实体经济转型来承担更大的重任,而减少对货币政策的过度依赖了。

(本文作者介绍:瑞银证券中国首席经济学家。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

(由新浪财经主办的“2014新浪金麒麟论坛”定于2014年11月22日在北京JW万豪酒店召开,本届论坛主题:变革与决策。聚焦改革深水期的中国经济的转型与挑战。 报名入口》》》 2015,决策下一步,等你来!)