【Pick中国好银行,你为谁打Call?】“2018(第六届)银行综合评选”正式拉开帷幕,作为#2018中国银行业发展论坛# 的重头戏,本年度评选设置了五大类奖项,网友可通过PC端或者手机端为喜爱的银行投票。【在线投票】

“阜兴系”实控人跑路、旗下私募违约的事件如今还在发酵,甚至愈演愈烈。

维权投资者聚集托管行 上海银行紧急回应

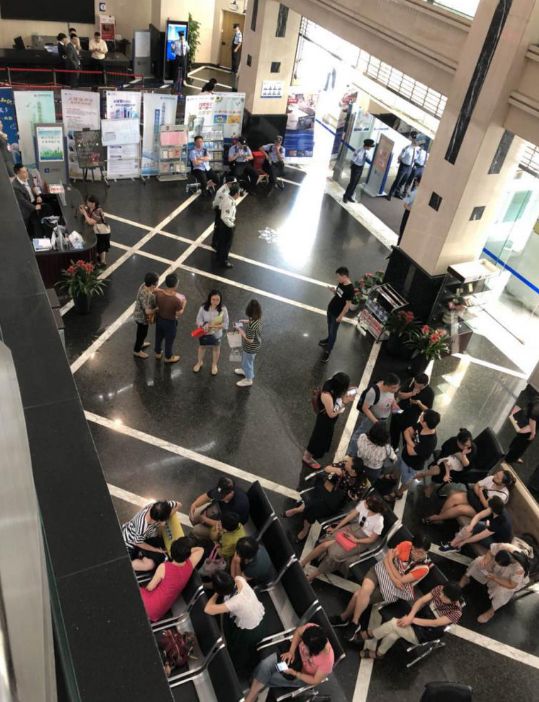

记者获悉,今日上午,大批涉事投资者前往上海银行(“阜兴系”私募基金产品托管行之一)意图维权。当记者赶往事发地点时,维权人群已经散去,只剩少数涉事投资者。

一位投资者对记者说,他们是购买了“阜兴系”私募基金产品,在部分产品到期未拿到本息后,一些投资人开始向公安机关报案,但公安机关称无法立案;随后,投资人赴基金业协会处请求维权,基金业协会在当日发出公告称托管行应“共同承担受托责任”,并召开投资人大会;然后该部分投资人到现场一起向涉事产品的托管行讨要说法。

事发银行网点内仍正常办公,但门口聚集大量公安机关人员

6月底,上海一起母公司资产达350亿元的私募跑路事件在私募圈炸响一颗巨雷。

上海阜兴实业实控人失联,集团旗下上海意隆财富投资管理有限公司、上海西尚投资管理有限公司、上海郁泰投资管理有限公司和易财行财富资产管理有限公司4家私募基金管理人产品陆续违约、无法兑付。此次维权投资者也均因此事而起,据一些投资者透露,未来几日他们还将前往部分相关托管行交涉。

几乎在集体维权事件发生的同时,一则“上海银行270亿理财基金,100万起购,血本无归”的信息在微信朋友圈广泛传播,引起各方关注。

对此,上海银行紧急回应称:

今日,我行发现有人在微信朋友圈散布关于“上海银行270亿理财基金,100万起购,血本无归”的信息,并被广泛传播。该信息为谣言,严重损害了我行声誉。我行已向公安机关正式报案,并将追究谣言散布者的法律责任。

该谣言所涉“理财基金”非我行所发行的理财产品,也非我行代为销售的理财产品,而是阜兴集团旗下三家私募基金管理人发行的私募股权投资基金;我行只是上海多家托管银行之一。

前期,投资者已通过多种方式向监管机构、公安机关、行业协会等表达维权诉求。近日,投资者提出托管银行应履行“召开持有人大会”、“开展资产保全”等超出托管银行法定职责范围的诉求,我行已通过多种渠道和方式向投资者进行解释,但部分投资者仍然采用了非理性的维权行为。

“这个案例很具有代表性,尤其是现在资管新规正倡导打破刚兑。这个事情会影响以后我们托管业务的走向,这块非标准化资产的业务(私募股权投资基金),到底还要不要做了?”一名非涉事大型银行托管部人士告诉记者。

既非“假理财”,也不是代销,而是私募实际控制人失联。

据报道,记者在现场与投资者交流获悉,投资者称,此前已向公安部门、基金业协会等监管部门寻求沟通。但公安部门表示,这是经合法备案的私募机构,无法立案;基金业协会则在一则公告中公布了托管银行的通讯方式,并要求托管银行代行管理相关责任。投资者据此前往上海银行等托管行。

现场一位投资者告诉记者,其诉求是,想查询清楚这些资金到底去了哪里,投资者还能拿回多少,银行是否应该承担一定责任。

多位阜兴系内部员工表示,私募涉及未偿资金估计180亿元左右。

但与部分P2P网贷平台爆雷后,一般由地方公安机关负责登记、侦办不同,私募基金实际控制人失联,银行有口难言,监管隔空喊话,显示这一领域存在监管和处置的模糊地带,仍待澄清。

监管部门开会讨论处置方案

据悉,监管部门曾多次开会讨论阜兴系私募基金的处置,一度对托管银行的责任认定存在多种意见:

其中,有监管部门曾要求托管银行代行私募基金的管理人责任,穿透掌握基金资金流向,召集基金份额持有人会议,保全基金财产。

也有监管部门提出,应当依法行事,按照法定责任确定托管银行的责任,加强沟通,而不是喊话方式。

7月23日深夜,中国银行业协会首席法律顾问卜祥瑞表示,个别机构与部分投资者要求托管银行承担共同受托责任,甚至要求托管银行统一登记投资者情况等,这些要求不仅违反了《基金法》等法律法规规定,也与证监会、基金业协会发布的规章和规范性文件存在冲突,而且缺乏合同依据。

同时,上述要求也不符合“资管新规”提出的打破资管行业刚性兑付、防控金融风险原则,极易强化投资者的刚性兑付预期,弱化市场纪律,增加道德风险。

图片来源:图虫创意

责任方争议来自《基金法》?

私募资管应与银行信用脱钩

对于《基金法》中关于托管的适用,有不同的意见。

中国银行业协会首席法律顾问卜祥瑞表示,《基金法》仅适用于公募和私募证券投资基金,不适用于私募股权投资基金等其他私募基金。4家阜兴系私募基金管理人中,意隆财富、郁泰投资和西尚投资等3家公司管理的均为私募股权基金、创业投资基金或其他私募投资基金,不是私募证券投资基金,不应适用《基金法》;易财行虽为私募证券投资基金,但无托管人。此外,《基金法》并未要求托管人承担共同受托责任。即使是证券投资基金,托管银行也无共同受托的法定职责。

此外,《私募投资基金监督管理暂行办法》并未规定商业银行作为托管人负有“召开基金份额持有人大会”等职责。此外,担任阜兴系私募基金托管人的光大银行、恒丰银行、浦发银行、浙商银行均不具有私募基金服务机构资格,不属于私募基金服务机构,不应承担基金份额登记等职责。“保全基金财产”相关职责应由基金管理人或基金监督机构承担。

“一旦开了这个先例,那么以后出现类似问题,只要有托管方介入,都要求托管方承担无限连带责任,这显然不现实的。P2P还在银行存管。”华东某银行托管人士称。

“要防止投资人误将资产管理和银行信用挂钩。”一位资深托管业内人士表示,私募基金又属于资产管理人中唯一的非金融机构,如果将私募管理人和托管人绑定为共同受托人,且承担一定的接管责任,这是将私募管理人信用嫁接于银行和券商信用之上。

他认为,根据资管新规,27家具备托管资格的银行要成立子公司来开展资产管理业务,母行托管,就是为了将银行理财等资管产品的信用与银行信用脱钩,逐步打破刚性兑付。

然而,问题又回到了原点:当私募基金发生异常且无法履行管理职能时,应当如何澄清这一监管和处置的模糊地带,保护投资人的合法权益,并遵循资管新规的要求?

来源:券商中国

责任编辑:吴化章

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)