就在投资者对美股的看法愈发乐观之际,华尔街的警告声音也在增多。

美股经历年内最惨下跌的前夕,投资者也曾情绪高涨,为此花旗警告称,市场或再迎回调。高盛表示,估值高企和劳动力市场收紧,推动其牛市/熊市指标达到令人警戒的高点。

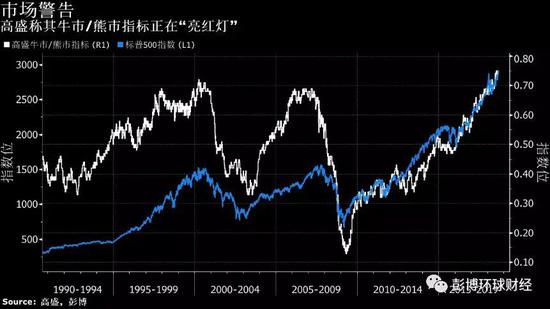

这并不意味着牛市很快会结束。但Peter Oppenheimer领导的高盛策略师称,在标普500指数以每年19%的涨幅上涨九年半之后,投资者应该做好未来几年回报率下降的准备。该公司的牛市/熊市指标自1955年以来就展现出与标普500指数预期回报率的密切关系,上两轮熊市开始时该指标都处于峰值。策略师称,这个指标眼下正在“亮红灯”。

这些预警标志着眼下情形已较上月有所变化,当时,股市持续上涨促使至少两位策略师上调标普500指数的年末目标位预测。

“通常情况下,高估值或说该指数高企意味着未来五年有熊市或持续低回报风险,”策略师在周二晚间报告中写道。“这次我们认为,持续低回报比马上进入激烈的熊市可能性更大。”

四年来最快的经济增速,连续两个季度24%的盈利增长,创纪录的股票回购,都在加剧人们对本轮牛市的信心,以部分指标来衡量,这一轮牛市已经超越互联网泡沫,成为新的最长持续上涨纪录。花旗策略师Tobias Levkovich等人敦促投资者减少风险敞口,因为在太多多头追涨之际,将于周五出炉的非农就业数据可能像2月份那样引发抛售。

“如果薪资增速加快,可能再度引发5%的回调,而且美联储政策、地缘政治、贸易制裁和全球经济疲软都有可能引发这样的回调,”策略师在报告中写道。“确定催化因素是颇具挑战性的事情,但现在市场已经陷入脆弱时刻。”

花旗的恐慌/兴奋模型显示,市场情绪自1月以来首次升到极端水平。自1987年以来,该模型达到这样的水平后,市场有70%的时候会在随后12个月下跌,是随机概率的三倍多。

标普500指数在8月份以连续五个月的上涨收官,并首次突破2,900点,担忧声浪随之升温。该指数市盈率达21倍,比10年平均水平高19%。

德意志银行首席全球策略师Binky Chadha预测9月将出现3%至5%的回调,理由是季节性因素构成利空,而且更多经济数据料逊于预期。另外他指出,距离10月份开始的财报季尚有时日,且禁止回购期临近,公司能够提供的支持或许微乎其微。

本周早些时候,摩根士丹利策略师Andrew Sheets等人调降美股评级,理由是标普500指数与世界范围内的其他高风险资产“极度分化”,企业盈利增速已经触顶,而且未来两个月将迎来包括美联储会议和美国中期选举在内的一系列风险事件。

(来源:彭博环球财经)

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张玉洁 SF107

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)