来源:微信公众号 新浪券商基金

5月11日,证监会按法定程序核准了富士康工业互联网股份有限公司的首发申请。富士康及其承销商将与上交所协商确定发行日程,并刊登招股文件。值得注意的是,此次证监会批文当中未提及募集资金规模,而以往的批文都进行了披露。从4月份开始,证监会下发的4次批文当中,每次均为2家,募集资金规模分别为30亿元、15亿元、15亿元和11亿元。

富士康在A股上市,三大问题待解

1、富士康募资额度到底多少?

根据富士康方面此前发布的招股书显示,2015至1017年,富士康方面营业收入分别为2728亿元、2727.13亿元和3545.44亿元,对应实现归属于母公司股东的净利润分别约为143.5亿元、143.66亿元和158.68亿元。然而在此次公布的信息中,却并未发现有关富士康募资额度方面的消息,此事引起市场分析人士的热议。

在富士康过会之后,一直迟迟未能发行,彼时有消息称是因融资规模太大导致。

根据富士康的招股说明书显示,其拟募资约272亿元人民币,占其发行后总股本的10%。272亿元的募资金额,是2018年以来IPO第一大单,在A股历史中也位居前列。其他有数百亿募资规模的则有中国石油、建设银行、中国平安等巨头。

券商中国表示:市场期盼已久的批文终于落地,主角“富士康”的名字露出水面,但令人意外的是,证监会的信息中并未提及富士康的募资金额,这是IPO重启以来的没有过的情况,较为罕见。种种迹象表明,富士康募资规模缩水将是大概率事件,监管层将在新经济IPO与市场稳定之间寻求最大平衡,不可能任由一大批“巨无霸”空降A股。

2、估值多少合适?

根据富士康股份招股说明书2018年2月审报稿数据,申请募集资金272.53亿元,发行股本不超过发行后总股本的10%,发行前总股本177.26亿股,预计将发行19.6953亿股,发行后总股本约为197亿股。

根据招股书,富士康股份2017年净利润158.68亿元。按照目前A股市场电子设备及服务行业加权平均市盈率约43.03倍,那么富士康股份总市值将达6827亿元,将远超鸿海精密市值。而郭台铭间接持有富士康A股的账面市值将达到709亿元。

但是有券商分析师认为,“对富士康股份的估值不能只看净利润,也要考虑到它的利润率和营收增速,当前富士康净利率不足5%,2016年相比2015年营收和净利润持平,2017年营收和净利润增长属偏低水平,合理市盈率在20至25倍左右,即市值在3200亿至4000亿之间。”

3、郭台铭身家多少?

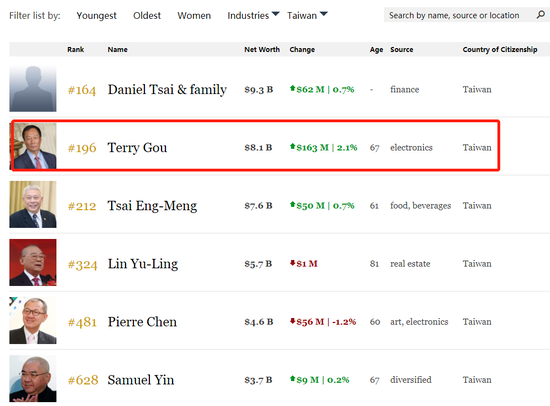

根据福布斯实时数据,郭台铭位列台湾富豪第二名,现身家为81亿美元,第一名是蔡明忠,身家93亿美元。虽然富士康无实际控制人,但富士康的间接控股股东鸿海精密第一大股东为郭台铭,其间接持有A股市值将会给他的身家带来一个提升。

发行股本后,郭台铭持股富士康股份为10.39%,若富士康以4000亿元上市,郭台铭只持有富士康身家就高达415.6亿元,折合65亿美元。

责任编辑:张海营

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)