来源:AI财经社

5月3日,小米公司正式向港交所提交IPO招股书。从各种数据来看,雷军将难圆首富梦。个人财富有可能位列马化腾、马云和许家印之后。而按照雷军为小米构建的“铁人三项”商业模式,小米要跑赢大盘很多,才能够得上给投资人的预期。

文|周路平 麻策

编辑|赵艳秋

小米赴港上市终于迈出了实质性一步。5月3日,小米公司正式向港交所提交IPO招股书,最快将于6月获批上市。

此前在上市问题上一直表现反复的雷军,却在去年加紧了小米上市进程。

这并不难理解,手机市场从去年下半年开始出现这些年的首次衰退,今年的下滑速度或许将加剧。在这个行业大背景下,复苏的小米也面临着中高端市场难以突破和在印度市场用亏损冲量等问题,这些都是其业务的潜在风险。

与此同时,虽然雷军把小米定义为互联网企业,但目前小米还没有一款席卷全网的互联网应用,而小米在招股说明书中特别提出的云、大数据和人工智能还在路上。

因此,小米在今年上市,被认为是最合适的时间点。一方面,其业务受到部分放缓市场的影响还不太明显,而小米生态链又初现规模。另一方面,正如雷军去年在上台伙伴大会上所言,一定要融够足够多的钱,来将新模式发扬光大。

这些都迫使小米要加紧通过IPO获取资金,打造雷军为小米规划的未来,这也是雷军对IPO松口的重要原因。

而从雷军为小米规划的“铁人三项”业务,即硬件、互联网服务和新零售的发展速度来看,小米要跑赢大盘很多,才能够得上给投资人的预期。

小米上市究竟是一个新起点还是拐点,我们要拭目以待。

首富梦难圆

上市前,小米公司创始人雷军持有公司31.41%的股份,如计入总股本ESOP员工持股计划的期权池,则雷军的持股比例为28%。而小米联合创始人、总裁林斌持股13.33%,联合创始人、品牌战略官黎万强持股3.24%。

虽然没有小米公司的确切估值,而小米之前的估值传闻也经历了过山车般的变动,从500亿美元到2000亿美元不等。知情人士向AI财经社分析,这些数据很有可能是小米公司主动放出来的,用于试探市场的情绪,给小米最终定价做参考。

目前,业界预估小米估值在800亿美元到1000亿美元区间。如果按照1000亿美元数字计算,雷军持有的31.41%股份,价值314亿美元,个人财富位列马化腾、马云和许家印之后,成为中国首富够呛,但湖北首富问题不大。

而位于中关村的小米公司很快也将造富一批员工。此前有传闻称,小米前1000名员工都将在某种程度上实现财务自由。

尽管雷军的持股比例没有超过50%,但并不妨碍他对小米公司的绝对控制权。早在今年4月24日,港交所刚刚修改了上市规则,允许同股不同权的公司申请,并于4月30日开始生效。小米成为了香港首批“同股不同权”的申请公司。

所谓同股不同权,俗称AB股模式,即将股票分为A、B两个系列,通常对外部投资者发行的普通股有1票投票权,而管理层持有的普通股每股则有N票(通常为10票)投票权。

根据小米招股书的限定,雷军和林斌持有的A类股票,将能获得10倍的投票权。而且,小米的同股不同权的受益人只有雷军和林斌,其他联合创始人并不享有超级投票权。

而在2018年4月2日,为了表彰雷军对公司的贡献,在招股书提交前,小米专门给雷军发行了63959619股的B类普通股。

通过双重股权架构,雷军的表决权比例超过50%,为小米集团控股股东。

招股书还显示,从2015年到2017年末,小米公司的总收入分别为668亿元人民币、684亿元人民币和1146亿元人民币。而这3年时间,小米分别亏损76亿元人民币、盈利4.9亿元人民币和亏损439亿元人民币。

但按照非国际财务报告准则,2015年,小米经调整亏损人民币3亿元;2016年,小米经调整利润达人民币19亿元;2017年,小米经调整利润达人民币54亿元。

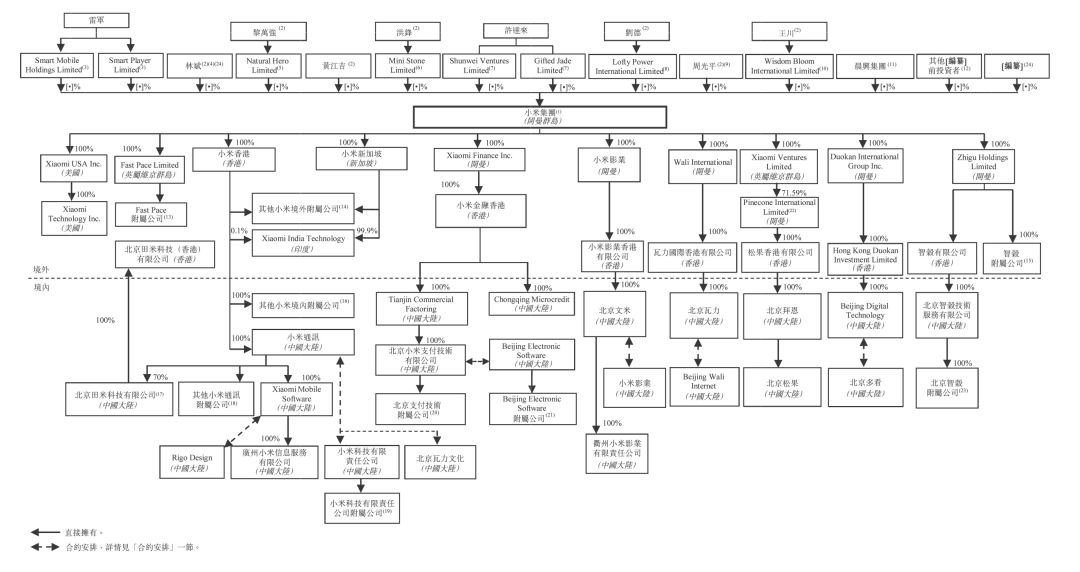

小米公司架构图

小米公司架构图两者之间的差距之所以如此大,是因为净利润在经调整利润的基础上,还算入了可转换可赎回优先股公允价值变动、以股份为基础的薪酬、投资公允价值增益净值、收购导致的无形资产摊销等成本。

创新工场董事长兼首席执行官李开复此前曾表示,互联网公司通常会有多轮融资发行了可转换可赎回优先股。

在港交所的国际会计准则下,这种优先股会体现为对股东的负债,其公允价值的上升会记录于公司账面的亏损,但实际上公司并未没有这样的亏损发生,对公司实际运营也没有影响。公司价值越大,这项“亏损”值反而越高。IPO之后优先股转为普通股,这部分亏损就消失不再计入报表。

雷军的阳谋

小米在正式提交招股书之前,雷军成功地用综合净利润率不超过5%的概念,让小米摆脱了手机硬件公司的标签。

相对于大部分公司上市前的静默,雷军却在“临门一脚”前公开宣扬,“综合硬件净利润率永远不超5%”的承诺,将小米推向争议漩涡。

有人将之视为中年雷军写给少年雷军的“情书”。目击者称,当天,说出坚持做“感动人心、价格厚道”产品的雷军,站在母校的舞台上,数度哽咽,圈粉无数。

也有观点认为,这样一家正寻求千亿美元估值的超级明星公司,在对硬件利润的追求上表现出如此明确的性冷淡态度,并非明智之举。

一家手机企业创始人对AI财经社表示:“5%肯定很高,小米根本做不到,OPPO和vivo也做不到,手机企业都是靠手机背后的应用服务挣钱。”在他看来,能把硬件做到5%净利润率的只有苹果、三星和华为。

荣耀总裁赵明在接受媒体采访时被问到同样的问题,他直言不知如何评价,“国内能达到这一水平的厂商凤毛麟角。就我们而言,能够达到5%就已经很开心了。”

3月,一份流传于网络、未经深入考证的小米融资推介材料显示,在2016年收入组成中,小米营收79%来自于硬件,21%来自于互联网服务。其中,硬件业务的净利润率仅为2.8%。

如果从Canaccord Genuity公布的去年第四季度数据来看,国产手机厂商局面则更为尴尬。数据显示,去年第四季度苹果攫取了智能手机行业87%的利润,再减去三星的利润占比10%,剩下的手机厂商分到的利润总和只有3%。

针对雷军的表态,有看法认为,“这不是小米想不想超过5%的问题,而是它能不能达到的问题”。这更像是不同概念之间的争论。

事实上,从财务指标的角度来看,“综合硬件净利润率”是一个陌生概念。外界普遍将其简单地理解成小米手机的净利润率。据AI财经社了解,很多业内人士对这一净利率提法闻所未闻。小米因此也被质疑是在上市前夕故意“炒作概念”。

不过,根据一位知情人士对AI财经社的说法,小米通过“投资不控股”的方式,构建了庞大的硬件生态链中,很多企业既有自主品牌,也有米家品牌,后者定价须遵从小米的定价原则。

“小米手机的净利润率确实远远不到5%,但其他米家产品却有可能比5%更高,如此综合下来,提出了综合硬件净利润率的概念。”

该知情人士称,小米在这个时间点提出这个概念,相对讨巧。“小米提出5%的红线,表面上看不符合资本市场对利润的追求,但却强化了小米的互联网公司形象。”

他认为,“5%净利润率是(雷军)说给用户听的。对于资本市场,互联网企业依靠的是用户数量和服务挣钱,关心的是能否通过海量的用户获得财务增长。”

“互联网公司哪一个是看硬件利润率的呢?”他反问道。

同为香港上市的互联网公司腾讯,目前的市盈率达到43倍,而硬件企业联想集团只有10倍市盈率,两者相距甚远。雷军打出的互联网牌,能让小米获得互联网公司的超高估值吗?

不容错过的上市时间点

小米的上市日期踩在了合适的时间点上。

一方面港交所放开了AB股公司的上市申请,确保小米创始人能够对小米保有足够的话语权。另一方面,从小米面临的市场形势来看,更是个不错的时机。

经历了2016年的低迷时期,小米在2017年成功逆转。

根据市场调研公司IDC发布的2017年第4季度的全球手机销量报告,小米上升至全球第四。“在市场整体下滑6.3%情况下,小米获得了惊人的96.9%。”雷军再也不用为跌出前五而烦恼了。

而在印度市场,小米复制了自己在国内的成功。根据Counterpoint Research公布的数据,小米2018年第一季度在印度市场份额达31.1%,超过三星,成为当地手机市场份额最高的品牌。

一位手机企业创始人对AI财经社分析,尽管小米的势头很猛,但在国内市场,小米中高端的量无法突破,牢牢被华为、荣耀、OPPO和vivo压制;而在海外市场,小米目前在印度市场的量很大,但用亏损冲量,有潜在的反倾销风险。这是小米目前最大的两块短板,而从长期看,手机本身增长乏力,小米需要快速从IoT获利,“现在上市是最好的时机。”

雷军此前在上不上市这件事情上一直表现反复。2016年,雷军曾经非常肯定地表示,小米5年之内不会上市,后来又把日期延长到了2025年。到2017年11月,雷军谈到上市的时候态度出现明显转变,用一个比较含糊的界定:“会在业务比较舒服的时候IPO。”

即便从员工的角度考虑,雷军早已经实现了财务自由,但小米近2万名员工大部分还没有实现这一目标,尤其是早期加入小米的员工,他们需要比其他互联网公司的员工承受更大的压力。

小米“薪资低、压力大”在圈子内有目共睹,让员工的价值得到资本回报,这也是多数员工们所期望的。

2017年7月,甚至有小米销售人员在微博控诉小米,每个月基本工资只有2800元,在北京根本没有办法生活。而如果小米成功IPO,意味着2万名小米员工中很大一部分人能够获得不错的财务回报。

最大IPO能否支撑千亿估值?

在小米招股书上,雷军强调将小米定性为一家以手机、智能硬件、IOT平台为核心的互联网公司。

小米有着自己独特的“铁人三项”商业模式,由三个相互协作的支柱完成,分别是硬件、互联网服务和新零售。其收入也主要来自这几个业务板块。

以2017年为例:来自智能手机行业的收入为805.64亿元,占总收入的比例为70.3%;来自IOT与生活消费产品的营收为234.48亿元,占比为20.5%;来自互联网服务的营收为98.96亿元,占比为8.6%。

值得欣慰的是,手机对小米总收入的贡献从2015年的80%降到了2017年的70%,而小米的月活跃用户数达到了1.9亿。这也给雷军将小米定性为“创新互动的互联网公司”有了更多一点的底气。

为了抢占IOT和硬件市场,小米通过投资构建了自己的生态链体系,小米已经投资了90多家生态链企业,未来这个数字会更加庞大。

在年初的“2018小米生态链家宴”上,雷军和台下的生态链企业CEO们做了他关于互联网的最新感悟分享。他把小米定义为新经济公司,强调“保持高增长、连续高增长很重要”。“在未来,我们一定要融足够多的钱,投到先进制造业、智能制造、先进材料新工艺,认认真真扎根制造业,把新国货进行到底。”

然而新经济企业也存在巨大挑战。其业务模式和价值是否能被充分认可还是个未知数。

和传统行业公司不同,相比当下的盈利数字,这些新经济公司的价值更要看成长性。譬如已经在美上市的小米生态链企业华米科技,发行价为每股11美元,目前一直低于发行价。

硬件并不是一个好故事。在一份流传在网络的Pre-IPO报告中,小米把自己比肩腾讯、Facebook、谷歌和亚马逊,甚至没有提及苹果。

在此次招股书中,小米特别提出了云、大数据和人工智能,称未來小米将继续推出支持人工智能的新技术产品和服务。小米人工智能与云平台副总裁崔宝秋表示,AI 是小米未来10年的核心战略,并希望今年整个团队能达到近千人。

在一份Pre—IPO的宣传资料中,预计小米2019~2022年净收入复合增长率要达到27%,2017年到2026年复合增长率达到30%。可在港交所公布的资料中,这些业态的增长很难支撑上述高增长率。

如这份招股说明书中预测,全球的智能手机用户群,2017年至2022年的复合年增長率为5.5%,这个增长数字不乐观。全球互联网服务市场规模从2017年到2022年复合年增长率为11.0%,勉强超过2位数。消费级IoT终端数量,2017年至2022年的复合年增长率为25.4%。

这意味着,小米要跑赢大盘很多,才能够得上给投资人的预期。

责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)