【长生生物维权征集中】长生生物因疫苗劣药事件成为全国舆论关注焦点,新浪股民维权平台征集相关索赔:凡在2017年10月27日至2018年7月23日期间买入长生生物股票,并在2018年7月23日(含当日)后卖出或继续持有股票的受损投资者可进行维权。【点击维权】

本文来自微信公众号“申万宏源固收研究 ”,作者为孟祥娟、秦泰、王艺蓉、钟嘉妮、刘宁、李通、赵宇璇、文晨昕,原标题为《政策继续宽信用,对中低等级城投最为利好——2018年07月23日债市日评》

国务院常务会议部署更好发挥财政金融政策作用,支持扩内需调结构促进实体经济发展。7月23日,国务院常务会议召开,要求保持宏观政策稳定,坚持不搞“大水漫灌”式强刺激,根据形势变化相机预调微调、定向调控,应对好外部环境不确定性,保持经济运行在合理区间。同时,会议指出,财政金融政策要协同发力,更有效服务实体经济。

财政政策方面,会议要求积极财政政策要更加积极。1)聚焦减税降费,在确保全年减轻市场主体税费负担1.1万亿元以上的基础上,将企业研发费用加计扣除比例提高到75%的政策由科技型中小企业扩大至所有企业;2)对已确定的先进制造业、现代服务业等增值税留抵退税返还的1130亿元在9月底前要基本完成;3)加快今年1.35万亿元地方政府专项债券发行和使用进度,在推动在建基础设施项目上早见成效。

货币政策方面,会议要求稳健的货币政策要松紧适度。1)保持适度社会融资规模和流动性合理充裕,疏通货币信贷政策传导机制;2)引导金融机构将降准资金用于支持小微企业、市场化债转股等;3)鼓励银行发行小微企业金融债券,豁免发行人连续盈利要求。

我们认为,国常会强调积极财政政策更加积极、稳健货币政策松紧适度。体现了下半年宽信用的政策方向。当前表外融资大幅下降为代表的结构性去杠杆政策仍是导致实体经济融资困难的主因,信贷的短期反弹仍然难以弥补非标规模的下行。在此背景下,政策已多次围绕缓解违约风险而做出边际放松,宽信用的政策方向有利于修复市场对信用违约的悲观预期。

在这一政策导向下,我们认为3季度应关注经济数据下行+稳货币+宽信用,债券收益率或呈现底部震荡,4季度建议关注基建和社融增速,以及市场对经济悲观预期的边际修正。我们认为,3季度债券收益率下行空间取决于经济数据下行幅度,而宽信用整体对利率债偏空,但对信用债尤其是中低等级信用债短期会有带动。而受益于宽信用,4季度建议关注基建、社融增速是否存在企稳或者小幅反弹的可能性。关于制造业投资增速,其自身具备运行规律,我们在17年11月的报告《回归基本面》中给的判断就是:制造业投资前低后高,高点在4季度,全年增速为7%-8%。在部分经济数据在4季度有所好转的情况下,建议关注市场对经济悲观预期的边际修正。

周一央行落实MLF操作,定向引导资金支持信贷和中低等级产业债。7月18日晚间,媒体报道称央行改变MLF规则,用于支持信贷投放和中低评级信用债。今日,央行在公开市场开展5020亿元1年期MLF操作,中标利率为3.3%,与前次持平。此次央行开展的MLF操作是对上周窗口指导政策的配套落实,一方面引导信贷支持实体经济融资,另一方面通过对银行投资低等级信用债进行资金支持,定向改善中小企业的融资问题,避免违约担忧引发中小企业信用收缩的负向循环。在这一操作下,周一资金面整体宽裕,R007大幅下行;10Y国债和国开债小幅上行,中低等级信用债收益率小幅下行。

维持18年全年债券收益率波动呈U型(右侧高点低于左侧)、10年国债收益率波动区间3.4%-4%的判断不变。上半年对应U型的左侧一竖、3季度对应U型底部、4季度对应U型右侧。19年继续看多国内债市。年初至今,无论经济数据还是政策走势,与此前预期一致,因此继续维持我们的判断不变。

信用部分:城投融资困难时期将过,中低城投最为利好。

7月23日,总理召开国务院常务会议,提到要推动有效投资稳定增长,有效保障在建项目资金需求,引导金融机构按照市场化原则保障融资平台公司合理融资需求,对必要的在建项目要避免资金断供,工程烂尾。

此会议无疑对城投债是重大利好,这次的会议将在三个角度改善城投债融资:

1)城投债自23号文之后,上半年面临了较为严峻的融资难问题,尤其是对于低等级城投无论是在信贷市场、债券市场还是非标市场都出现了明显的融资困难,叠加AA城投债券到期高峰,5年期AA城投一二级利差达到历史最高水平。截至2017年末,有发债记录的城投债务目前总规模为30万亿左右,融资结构为非标1.3万亿(4%)、债券7.3万亿(24%)、信贷21.5万亿(72%)。

上半年的城投融资紧张主要是因为23号文之后,金融机构对于城投债融资变得谨慎,信贷明显收缩,而对于低等级城投债,债券和非标发行困难也是原因之一。随着“引导金融机构按照市场化原则保障融资平台公司合理融资需求”的政策边际转变。金融机构对于城投债的担忧情绪将大大缓解,偏好将大大提高。

2)此次政策在地产方面没有放松,小微企业资金容纳能力有限且受银行偏好限制,而基建方面不仅有政策引导而且银行支持意愿强烈,多出的资金将快速流入城投平台。

3)最后,财政政策的放松,政府债发行速度将明显加快,地方财政情况将短期内好转。并且在“在建项目要避免资金断供,工程烂尾”的政策下,城投债的重要性得到提升。

综上,城投债将在债券融资放松、信贷融资放松、财政改善多重因素下利好。我们在《估值波动加大、关注上半年左侧机会————2018年城投债投资策略》中提示:“1)城投短期估值波动加大,上半年和产业债利差整体走阔。2)基于基本面、债券到期和政策,我们认为上半年产业债相对会好于城投债,下半年城投债会略好于产业债。”我们认为,城投已度过类似2011年和2014年的低谷,类似2012年和2015年的行情即将到来。但我们也认为AA+和AA城投久期宜控制在3年以内,主要基于城投长期“信仰”走弱的逻辑没有根本改变,2020年我们仍然认为是城投逻辑转向的关键年。

其中我们认为对AA+的城投和AA城投最为利好。主要原因是高等级城投本身上半年融资情况就相对较好,而AA城投和弱财政地区的AA+城投融资相对困难,此次融资放松对这类城投融资改善的边际利好最大。此外从利差角度看,上半年受23号文影响和信托风险事件冲击,AA和AA+城投中票利差达到三年最高水平,而AAA城投利差并没有明显拉大。

市场动态

二级市场:周一期债现券均窄幅震荡,国债期货小幅收跌,银行间现券收益率波动有限。央行意外开展巨量MLF操作,资金面延续宽松,银存间质押式回购利率多数下行。期债方面,国债期货全天偏弱震荡,小幅收跌,5Y期债主力收跌0.03%、10Y期债主力收跌0.08%。现券方面,银行间现券收益率窄幅波动,10Y国债活跃券收益率下行0.51bp报3.5075%,10Y国开债活跃券收益率上行1.29bp报4.1825%。

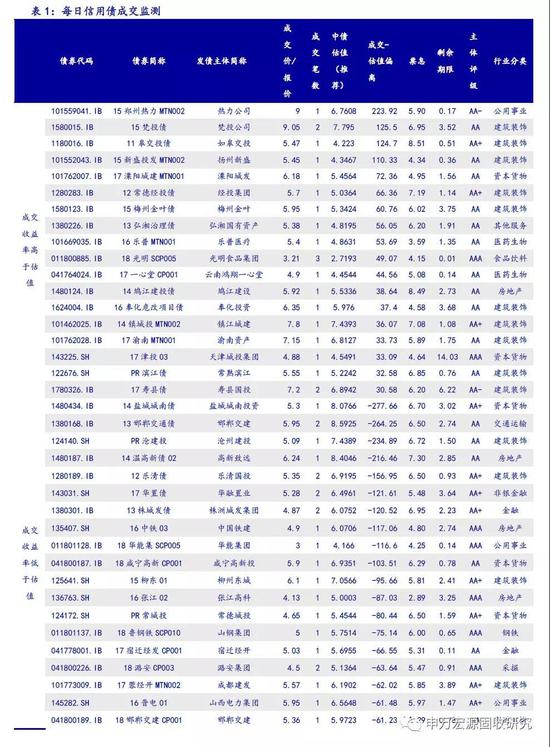

信用成交跟踪:今日信用债交投非常活跃,成交收益率低于估值的债券数量远多于成交收益率高于估值的债券数量。成交收益率高于估值的债券主要分布在建筑装饰、资本货物、医药生物业。成交收益率低于估值的债券主要分布在金融、资本货物、房地产行业,在化工、采掘行业也有所涉及。

责任编辑:陶然

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)