【中信策略】2月行业比较月报:从A股到港股,看中观景气

中信策略团队

来自微信公号:CITICS策略

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向中信证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发行为。若您并非中信证券客户中的金融机构专业投资者,为保证服务质量、控制投资风险,请勿订阅、接收或使用本订阅号中的信息。

本资料难以设置访问权限,若给您造成不便,还请见谅!感谢您给予的理解和配合。若有任何疑问,敬请发送邮件至信箱kehu@citics.com。

杨灵修/秦培景/徐广鸿/裘翔

投资要点

✦✦✦核心结论:市场虽然在过去几天出现大幅回调,但中国基本面数据依旧强劲,哪些中观景气还持续向好?上游周期品,煤炭价格均小幅上升,石油价格升幅扩大;中游周期品,水泥和玻璃价格延续涨势;化工方面,石油化工和化学纤维价格上涨。下游消费,新能源汽车销量表现亮眼,空调、洗衣机和LCDTV继续看好,化妆品、中西药品和通讯器材销售额稳定高增长,茅台涨价落地。大金融方面,1月信贷数据强劲,保险收入继续上涨。总体上游、中游和下游维持高景气度。

✦✦✦上游资源:1月动力煤和焦煤价格上升,总体下游库存减少。受高需求低库存影响,国际原油上升幅度扩大,天然气价格见顶回落。LME工业金属期货价格全面上涨,除铜以外,其他金属库存不同程度减少。

✦✦✦中游制造:各类钢材价格不同程度下降,高炉开工率小幅上升,受需求疲软影响,钢材价格,库存略回升。水泥和玻璃价格延续涨势,势头良好。工程机械销量出现分化。化工原料方面,石油化工和化学纤维价格上涨。

✦✦✦基础设施建设与运营:1月中国沿海主要港口货物吞吐量小幅回落,中国出口集装箱运价指数CCFI环比上升6.4%,海运运价开始转暖。12月全社会用电量同比增速7.4%,第一产业、第二产业和第三产业用电量同比均增长,全国发电量为5699亿千瓦时,同比增长6.0%。12月,固定资产投资新开工总投资额4.05万亿,环比下降22.1%,1-12月房地产开发投资完成额同比延续增长。

✦✦✦下游需求:12月乘用车销量同比下滑,商用车同比上升,新能源汽车产销同比增幅收窄,12月零售额同比继续上升9.4%,化妆品、中西药品和通讯器材稳定高增长。12月空调、11月洗衣机和LCD TV销量同比增长,洗衣机库存内销比延续下降趋势。1月飞天茅台价格环比、同比显著上升,二线白酒同比上升,部分产品环比下降。

✦✦✦大金融:1月人民币贷款大增2.9万亿元,同比多增8670亿元。其中,住户贷款增加9016亿元,其中,短期贷款增加3106亿元,中长期贷款增加5910亿元;企业贷款增加1.78万亿元,其中,短期贷款增加3750亿元,中长期贷款增加1.33万亿元,票据融资增加347亿元。房地产销售面积同比上升,新建和二手商品房销售价格稳定上升。

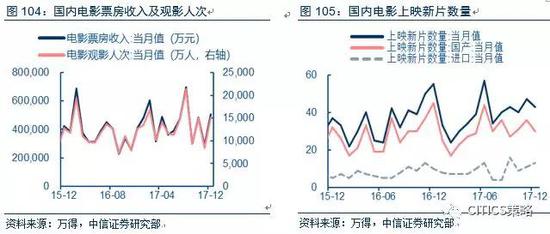

✦✦✦TMT:12月中国集成电路及光电子器件总产量环比上升,国内手机出货量环比同比略有下降。12月票房收入和观影人数均环比大幅上升。12月移动互联网户均流量受益4G普及达2447MB,移动数据和互联网接入业务收入大幅增长26.7%。

✦✦✦风险提示:若央行货币政策趋紧;基建落实不及预期,经济整体转冷,GDP增长失速;债务风险提升,持续调整,会对我们投资建议产生影响。

✦✦✦投资建议:国际原油价格受供需偏紧和库存低位影响持续上涨,油气板块龙头可以作为较优选择,特别是港股;有色板块铜受通胀预期影响有望继续上涨;中游板块在结构性通胀的背景下建议配置“涨价”主题。交运看好航空板块的A+H标的(航线的“供给侧改革”叠加“票价改革”)。下游消费的新能源汽车保持强劲势头,飞天茅台领涨白酒板块,TMT推荐消费电子产业链。最后,金融板块,继续推荐配置银行、保险等景气向上品种。

细说中观,剖析行业景气

行业中观数据是连接行业和总量研究的桥梁,是策略研究基本框架的重要组成部分。影响公司财务基本面的众多因素可简要概括为“量价本利”,“销量”和“价格”更多受整体行业景气影响,而“成本”和“利润”更多在行业研究员判断,包括资本运作和资本开支等对企业最终盈利的影响。我们希望通过行业中观数据跟踪(主要集中在行业层面的“量”和“价”),找出景气高的行业或边际改善行业,为策略大势研判和专题推荐等提供依据。

随着沪港通、深港通开通,MSCI纳入A股,A股及港股关联日益加大。并且,细分行业上市公司由于业务相关度高,景气周期趋同。我们因此在中观行业比较月报中同时融入A股及港股的中观数据,进行行业比较。

上游资源

上游资源核心结论:

➤煤炭:动力煤价格环比上升。截至1月24日,大同5500大卡动力煤坑口价475元/吨,环比上升4.4%;大同南郊5500大卡动力煤车板价505元/吨,环比上升4.1%;秦皇岛港5500大卡动力煤平仓价734.20元/吨,环比上升6.7%。焦煤市场价格环比上升。截至1月24日,南华焦煤指数为1170.22,环比下降7.4%,吕梁柳林焦煤坑口价为900元/吨,价格环比上升8.4%,太原古交焦煤坑口价均为900元/吨,价格环比上升8.4%。山西产主焦煤市场价为1560元/吨,价格环比上升5.4%。库存方面,1月煤炭库存情况有所分化,钢厂、电厂库存环比下降,秦皇岛港口库存环比上升,由于需求旺盛,煤炭总体中下游库存减少。截至1月24日,国内样本钢厂炼焦煤库存为799.79万吨,环比下降4.7%,炼焦煤大中型钢厂库存炼焦煤可用天数环比下降3.3%,同比下降17.1%,国内样本钢厂焦炭库存为446.09万吨,环比上升6.73%。电厂库存环比下降。截至1月24日,6大发电集团库存为977.47万吨,环比下降7.2%,库存可用天数为13天,环比下降5.4%。考虑到天气因素,动力煤需求端仍有较强支撑。港口库存环比上升。截至1月24日,秦皇岛港煤炭库存为710.0万吨,环比上升5.1%,同比上涨13.4%,秦皇岛港煤炭调度锚地船舶数为10艘,环比下降21.4%,同比上升28.8%。

➤原油:1月原油价格上升幅度扩大,截至1月24日,布伦特原油现价为69.90美元/桶,环比上涨8.5%,WTI原油现价为65.61美元/桶,环比上涨12.9%。OPEC一揽子原油价格为67.32美元/桶,环比上涨8.3%,同比上涨29.2%。沙特希望延长减产协议,美国原油库存连续下降,均对油价有支持。供给方面,12月OPEC原油产量环比小幅上升,同比继续下降。12月OPEC原油产量为32416万桶/日,环比上升0.1%。截至1月24日,EIA数据显示,美国原油产量为987.8万桶/日,环比上升14.74%,同比上升11.10%。库存方面,截至11月27日,EIA美国商业原油库存量为4.12亿桶,环比下降4.7%,同比下降15.7%,已连续10周环比下降。12月中国原油进口量环比下降。根据统计局能源数据,12月原油进口数量为3370万吨,较11月下降9.0%,同比下降7.4%。原油进口金额为149亿美元,较11月下降2.6%,同比增长21.4%。1月液化天然气价格见顶回落,12月天然气产量环比上升。截至1月24日,液化天然气市场价为5734.3元/吨,环比下降22.6%,同比大增81.8%。12月天然气产量为136亿立方米,环比上升7.7%,同比上升2.2%。

➤有色:工业金属期货价格全面上涨。截至1月24日,LME3个月铜、铝、锌、铅、锡、镍的价格环比上涨0.1%、2.9%、5.0%、6.1%、7.9%、12.0%。工业金属期货库存方面,1月铜库存上升37.2%,铝、锌、铅、锡、镍库存分别下降-1.5%、-3.9%、-2.7%、 -25.7%、-3.2%。总体来看,有色金属价格整体处于高位,库存处于较低水平。黄金和白银价格环比上涨。截至1月24日,COMEX黄金价格为1361.4美元/盎司,环比上升6.5%,同比上升12.4%(前值13.1%);COMEX白银价格为17.49美元/盎司,环比上升6.7%,同比上升1.8%(前值3.6%)。

具体来看:

➤煤炭:价格方面,1月动力煤、焦煤市场价格环比上升。供给方面,12月份,规模以上工业原煤产量回升。库存方面,1月煤炭库存情况有所分化,钢厂、电厂库存环比下降,秦皇岛港口库存环比上升,由于需求旺盛,煤炭总体中下游库存减少。

动力煤价格环比上升。截至1月24日,大同5500大卡动力煤坑口价475元/吨,环比上升4.4%;大同南郊5500大卡动力煤车板价505元/吨,环比上升4.1%;秦皇岛港5500大卡动力煤平仓价734.20元/吨,环比上升6.7%,创年内新高。焦煤市场价格环比上升。截至1月24日,南华焦煤指数为1170.22,环比下降7.4%,吕梁柳林焦煤坑口价为900元/吨,价格环比上升8.4%,太原古交焦煤坑口价均为900元/吨,价格环比上升8.4%。山西产主焦煤市场价为1560元/吨,价格环比上升5.4%。

供给方面,12月份,规模以上工业原煤产量回升。根据国家统计局数据,12月份,规模以上工业原煤产量为31487万吨,环比上升5.0%,同比上升1.3%。

进口方面,12月进口煤炭量环比提升12.5%,同比下降16.8%。进口煤炭数量为1602.00万吨,如之前推测的,9月原煤产量上升,抑制了煤炭进口量上升势头,自8月高点后进口煤炭量回落,但10月份原煤产量回落,且因为进入煤炭旺季,10月进口煤炭量上升。

库存方面,1月煤炭库存情况有所分化,钢厂、电厂库存环比下降,秦皇岛港口库存环比上升,由于需求旺盛,煤炭总体中下游库存减少。截至1月24日,国内样本钢厂炼焦煤库存为799.79万吨,环比下降4.7%,炼焦煤大中型钢厂库存炼焦煤可用天数环比下降3.3%,同比下降17.1%,国内样本钢厂焦炭库存为446.09万吨,环比上升6.73%。

电厂库存环比下降。截至1月24日,6大发电集团库存为977.47万吨,环比下降7.2%,库存可用天数为13天,环比下降5.4%。6大发电集团日耗煤量维持较高水平,考虑到天气因素,动力煤需求端仍有较强支撑。

港口库存环比上升。截至1月24日,秦皇岛港煤炭库存为710.0万吨,环比上升5.1%,同比上涨13.4%,秦皇岛港煤炭调度锚地船舶数为10艘,环比下降21.4%,同比上升28.8%。

1月动力煤和焦煤价格均维持上升态势。下游库存方面,钢厂和电厂库存小幅下降,港口库存小幅上升,但钢厂库存仍处于较高位置。需求方面,受低温天气影响,采暖用煤进入高峰期,钢贸或开启“冬储”模式。预计2月动力煤价格继续上升,焦煤价格承压,受春节影响,原煤产量下降。

➤油气:原油价格方面,1月原油价格上升幅度扩大。供给方面,12月OPEC原油产量环比小幅上升,同比继续下降。12月中国原油进口量环比下跌。天然气方面,1月液化天然气价格见顶回落,1月天然气产量创新高。

1月原油价格上升幅度扩大,截至1月24日,布伦特原油现价为69.90美元/桶,环比上涨8.5%,WTI原油现价为65.61美元/桶,环比上涨12.9%。OPEC一揽子原油价格为67.32美元/桶,环比上涨8.3%,同比上涨29.2%。沙特希望延长减产协议,美国原油库存连续下降,均对油价有支持。

供给方面,12月OPEC原油产量环比小幅上升,同比继续下降。12月OPEC原油产量为32416万桶/日,环比上升0.1%。截至1月24日,EIA数据显示,美国原油产量为987.8万桶/日,环比上升14.74%,同比上升11.10%。库存方面,截至11月底,EIA美国商业原油库存量为4.12亿桶,环比下降4.7%,同比下降15.7%,已连续10周环比下降。

12月中国原油进口量环比下降。根据统计局能源数据,12月原油进口数量为3370万吨,较11月下降9.0%,同比下降7.4%。原油进口金额为149亿美元,较11月下降2.6%,同比增长21.4%。

1月液化天然气价格见顶回落,12月天然气产量环比上升。截至1月24日,液化天然气市场价为5734.3元/吨,环比下降22.6%,同比大增81.8%。12月天然气产量为136亿立方米,环比上升7.7%,同比上升2.2%。

石油方面,沙特和俄罗斯减产协议,美国原油产量增加但商业原油库存连续10周下降,对油价有一定支持,预计未来国际油价继续增长,但增幅下降。天然气方面,价格于12月见顶、1月大幅回调,产量方面,一月份“三桶油”日均供气量创新高,暂时缓解了供需偏紧的格局,预计2月天然气下行空间不大。

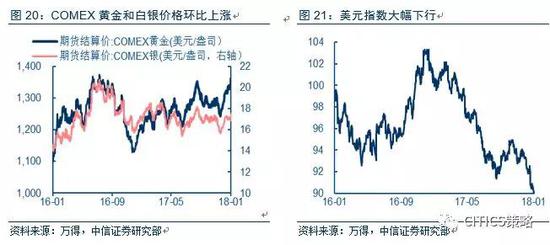

➤有色:工业金属期货价格全面上涨。截至1月24日,LME3个月铜、铝、锌、铅、锡、镍的价格环比上涨0.1%、2.9%、5.0%、6.1%、7.9%、12.0%。工业金属期货库存方面,1月铜库存上升37.2%,铝、锌、铅、锡、镍库存分别下降-1.5% 、-3.9%、 -2.7%、 -25.7%、-3.2%。总体来看,有色金属价格整体处于高位,库存处于较低水平。

黄金和白银价格环比上涨。截至1月24日,COMEX黄金价格为1361.4美元/盎司,环比上升6.5%,同比上升12.4%(前值13.1%);COMEX白银价格为17.49美元/盎司,环比上升6.7%,同比上升1.8%(前值3.6%)。黄金和白银价格环比均有较大幅度上涨,相对去年同期价格更高。

美元指数震荡下行。截至1月24日,美元指数为89.2033,环比下降4.4%,美元指数自10月中旬以来冲击到94.9225后,震荡下行,首次跌破90大关。

A-H对比

A-H对比A股煤炭、油气和有色金属行业的估值指标显著高于H股,根据1月24日数据,A股这三个行业的PE分别为14.34、36.66、49.60倍,高于H股的9.30、21.20、36.54倍。PB方面,A股估值普遍高于H股,A股煤炭、油气和有色金属行业的PB值分别为1.63、1.52、3.30倍,高于H股的0.90、0.77、1.51倍。

ROE方面,根据2017年三季报,A股煤炭、油气和有色金属行业ROE分别为9.58%、3.15%、5.72%,H股的煤炭、油气和有色金属行业ROE为8.56%、2.73%、3.80%,A股相比H股均更好。三季报净利增速方面,A股煤炭行业景气度显著优于H股,达到255.23%,远超H股煤炭行业的124.27%。A股油气行业好于H股,三季报净利增速分别为172.64%、127.34%。A股有色金属行业前三季度净利增速为101.57%,远高于H股的58.31%。

中游制造

中游制造核心结论:

➤钢铁:1月钢材指数环比下跌,同比增加,各类钢材价格环比均不同程度下降。截至1月24日,Myspic综合钢价指数环比下跌8.9%。冷轧板卷(1.0mm,上海)价格4660元/吨,环比下跌4.9%。螺纹钢(HRB400 20mm,上海)价格3890元/吨,环比下跌16.7%。热轧板卷(3.0mm,上海)价格4130元/吨,环比下降6.3%。线材(6.5高线,上海)价格4060元/吨,环比下跌11.5%。供给方面,12月粗钢产量环比小幅回升,全国高炉开工率小幅上升。铁矿石价格环比上升1.5%。截至1月24日,中国铁矿石价格指数环比上升1.5%,自1月9号达到历史高位,铁矿石价格目前有震荡下行的趋势。库存方面,冷轧板、热卷板、螺纹钢和线材库存环比均不同程度回升。截至1月24日,主要钢材库存合计932.39万吨,环比上升18.6%,同比下降14.7%,冷轧板、热卷板、螺纹钢和线材库存分别回升1.9%、0.1%、34.4%和35.6%,1月钢铁库存环比大幅回升,但是相比去年同期,仍然有不同幅度下滑。各类钢材毛利环比大幅下滑,其中冷轧板毛利跌破去年同期水平。截至1月24日,热轧板、冷轧板、螺纹钢、中厚板吨毛利分别为618.53元/吨、410.84元/吨、525.03元/吨和417.25元/吨,毛利分别环比减少29.0%、35.9%、64.8%、36.7%,毛利率分别为21.3%、11.4%、19.2%、13.6%。

➤水泥方面,12月水泥价格环比继续上升,其中各地区价格上升幅度不同,12月水泥产量同比下降。截至1月4日,全国水泥价格指数环比上升10.1%(上期值13.5%),其中华东、长江、华北、西北、中南、西南、东北地区水泥价格环比分别上涨10.1%、10.0%、15.9%、0.2%、12.8%、16.0%、22.9%、0.0%,长江、中南、西南地区涨幅较大。12月水泥产量为1.91亿吨,同比下降4.2%。12月玻璃价格环比小幅上升,浮法玻璃开工率小幅上升。截至1月24日,中国玻璃价格指数1207.02,环比上涨0.8%(上期值1.1%),全国主要城市浮法玻璃现货平均价格80.90元/重量箱,环比小幅上涨0.6%(上期值1.3%),浮法玻璃生产线开工数230条,环比上升0.9%,浮法玻璃开工率63.54%,环比上升0.38个百分点,同比下降0.03个百分点。12月全国平板玻璃产量为6062.2万重量箱,环比下降0.5%,同比下降4.7%。

➤工程机械:12月,工程机械销量环比出现分化,但同比仍保持不同速度增长。12月份主要工程机械中,挖掘机、推土机、履带起重机、装载机、压路机销量分别为14005、303、142、7644、1103台,环比1.3%、-41.1%、-1.4%、3.5%和-11.9%, 12月同比增长102.65%、3.77%、100.00%、47.91%和23.65%。12月重卡销量6.63万辆,环比下降20.6%(上期值-9.4%),同比下降12.8%(上期值-5.1%),增速显著下降。

➤化工原料:石油化工方面,乙烯价格环比上升1.6%,聚乙烯价格环比上升3.8%,12月乙烯产量同比上涨5.2%。截至1月24日,乙烯现货价环比上升1.6%,线型低密度聚乙烯(LLDPE)现货价环比上升3.8%。12月乙烯产量160.3万吨,同比上涨5.2%。精细化工方面,纯MDI、TDI环比上升,聚合MDI、环氧丙烷价格环比下降。截至1月24日,聚氨酯产业链中纯MDI环比上升9.9%、聚合MDI环比下降10.2%,TDI环比上升5.2%,环氧丙烷环比下降3.9%。无机化工方面,轻质重质纯碱、烧碱价格全面下跌,液氯价格持平,PVC环比上涨1.4%。截至11月27日,纯碱产业链中轻质纯碱、重质纯碱继续上涨,分别环比下跌17.5%、19.1%。氯碱产业链中烧碱环比下跌15.6%,液氯价格持平,电石法PVC价格环比上涨1.4%。化学纤维方面,涤纶短纤、涤纶长丝、PTA价格均环比小幅上升。截至1月24日,涤纶短纤出厂价环比上升3.8%,涤纶长丝POY市场价环比上升3.2%,PTA市场平均价环比上升1.7%。

具体来看:

➤钢铁:1月钢材指数环比下跌,同比增加,各类钢材价格环比均不同程度下降。铁矿石价格环比上升1.5%。供给方面,12月粗钢产量环比小幅回升,全国高炉开工率小幅上升。库存方面,各类钢材库存环比均不同程度回升。盈利方面,各类钢材毛利环比大幅下滑,其中冷轧板毛利跌破去年同期水平。

1月钢材指数环比下跌,同比增加,各类钢材价格环比均不同程度下降。截至1月24日,Myspic综合钢价指数环比下跌8.9%。冷轧板卷(1.0mm,上海)价格4660元/吨,环比下跌4.9%。螺纹钢(HRB40020mm,上海)价格3890元/吨,环比下跌16.7%。热轧板卷(3.0mm,上海)价格4130元/吨,环比下降6.3%。线材(6.5高线,上海)价格4060元/吨,环比下跌11.5%。

供给方面,12月粗钢产量环比小幅回升,全国高炉开工率上升。12月全国粗钢产量为6704.7万吨,环比上升1.4%。截至至1月24日,全国钢厂高炉开工率为64.09%,环比上升1.9%,同比下降9.8%,其中唐山钢厂高炉开工率为51.22%,环比上升2.4%,同比下降21.3%,高炉开工率总体有小幅回升。

铁矿石价格环比上升。截至1月底,中国铁矿石价格指数环比上升1.5%,自1月9号达到历史高位,铁矿石价格目前有震荡下行的趋势。

库存方面,冷轧板、热卷板、螺纹钢和线材库存环比均不同程度回升。截至1月24日,主要钢材库存合计932.39万吨,环比上升18.6%,同比下降14.7%,冷轧板、热卷板、螺纹钢和线材库存分别回升1.9%、0.1%、34.4%和35.6%,1月钢铁库存环比大幅回升,但是相比去年同期,仍然有不同幅度下滑。

各类钢材毛利环比大幅下滑,其中冷轧板毛利跌破去年同期水平。截至1月24日,热轧板、冷轧板、螺纹钢、中厚板吨毛利分别为618.53元/吨、410.84元/吨、525.03元/吨和417.25元/吨,毛利分别环比减少29.0%、35.9%、64.8%、36.7%,毛利率分别为21.3%、11.4%、19.2%、13.6%。

➤建材:水泥方面,12月水泥价格环比继续上升,其中各地区价格上升幅度不同,12月水泥产量同比下降。玻璃方面,12月玻璃价格环比小幅上升,浮法玻璃开工率小幅上升。

水泥方面,12月水泥价格环比继续上升,其中各地区价格上升幅度不同,12月水泥产量同比下降。截至1月4日,全国水泥价格指数环比上升10.1%(上期值13.5%),其中华东、长江、华北、西北、中南、西南、东北地区水泥价格环比分别上涨10.1%、10.0%、15.9%、0.2%、12.8%、16.0%、22.9%、0.0%,长江、中南、西南地区涨幅较大。12月水泥产量为1.91亿吨,同比下降4.2%。

12月玻璃价格环比小幅上升,浮法玻璃开工率小幅上升。截至1月24日,中国玻璃价格指数1207.02,环比上涨0.8%(上期值1.1%),全国主要城市浮法玻璃现货平均价格80.90元/重量箱,环比小幅上涨0.6%(上期值1.3%),浮法玻璃生产线开工数230条,环比上升0.9%,浮法玻璃开工率63.54%,环比上升0.38个百分点,同比下降0.03个百分点。12月全国平板玻璃产量为6062.2万重量箱,环比下降0.5%,同比下降4.7%。

➤工程机械:12月,工程机械销量环比出现分化,但同比仍保持不同速度增长。12月推土机销量环比大幅下降,工程机械销量相比上年同期仍表现抢眼,挖掘机增速最快。2017年重卡超过110万销量完美收关。

12月,工程机械销量环比出现分化,但同比仍保持不同速度增长。12月份主要工程机械中,挖掘机、推土机、履带起重机、装载机、压路机销量分别为14005、303、142、7644、1103台,环比1.3%、-41.1%、-1.4%、3.5%和-11.9%,12月同比增长102.65%、3.77%、100.00%、47.91%和23.65%。12月重卡销量6.63万辆,环比下降20.6%(上期值-9.4%),同比下降12.8%(上期值-5.1%),增速显著下降。进入12月,工程机械销量出现分化,推土机销量环比大幅下降,工程机械销量相比上年同期仍表现抢眼,挖掘机增速最快。另外重卡销量在9月达到高峰后逐步回落,2017年重卡超过110万销量,完美收关。总体来说,Q3销量强劲之后,Q4重卡逐步降温符合客观规律,全年销量同比仍然有大幅提升,但预计更新周期过后,销量增速会继续下降,趋于平稳。

➤化工原料:石油化工方面,乙烯价格环比上升1.6%,聚乙烯价格环比上升3.8%,12月乙烯产量同比上涨5.2%。精细化工方面,纯MDI、TDI环比上升,聚合MDI、环氧丙烷价格环比下降。无机化工方面,轻质重质纯碱、烧碱价格全面下跌,液氯价格持平,PVC环比上涨1.4%。化学纤维方面,涤纶短纤、涤纶长丝、PTA价格均环比小幅上升。

石油化工方面,乙烯价格环比上升1.6%,聚乙烯价格环比上升3.8%,12月乙烯产量同比上涨5.2%。截至1月24日,乙烯现货价环比上升1.6%,线型低密度聚乙烯(LLDPE)现货价环比上升3.8%。12月乙烯产量160.3万吨,同比上涨5.2%。

精细化工方面,纯MDI、TDI环比上升,聚合MDI、环氧丙烷价格环比下降。截至1月24日,聚氨酯产业链中纯MDI环比上升9.9%、聚合MDI环比下降10.2%,TDI环比上升5.2%,环氧丙烷环比下降3.9%。

无机化工方面,轻质重质纯碱、烧碱价格全面下跌,液氯价格持平,PVC环比上涨1.4%。截至1月24日,纯碱产业链中轻质纯碱、重质纯碱全面下跌,分别环比下跌17.5%、19.1%。氯碱产业链中烧碱环比下跌15.6%,液氯价格持平,电石法PVC价格环比上涨1.4%。

化学纤维方面,涤纶短纤、涤纶长丝、PTA价格均环比小幅上升。截至1月24日,涤纶短纤出厂价环比上升3.8%,涤纶长丝POY市场价环比上升3.2%,PTA市场平均价环比上升1.7%。

A-H对比

A-H对比A股各行业PE估值水平远超于H股;A股各行业除化工外PB均高于H股。以1月24日股价计算,中游行业中A股钢铁、基础化工、建材、机械行业PE(TTM)分别为19.87、34.61、28.04、60.80倍,远高于H股的11.23、-3.10、14.12、19.16倍。A股钢铁、建材、机械行业PB分别为1.84、2.93、2.93倍,均高于H股的1.12、1.15、1.419倍,A股基础化工PB为3.03倍,低于H股的3.38倍。

除化工行业外,A股与H股三季报ROE较接近,A股略高于H股。基于三季报财务数据,A股钢铁、建材和机械行业ROE分别为8.79%、8.46%、4.74%,略高于H股的8.72%、6.99%、4.44%,基础化工行业ROE为7.95%,远远高于H股ROE的-49.33%。三季报净利增速方面,A股钢铁、基础化工、建材、机械行业分别达到480.20%、71.57%、84.93%、71.70%,高于H股的249.11%、62.45%、78.11%、42.74%。

基础设施建设与运营

基础设施建设与运营核心结论:

➤交通运输:货运和航运方面,12月全国货物周转量1.59万亿吨公里,同比减少8.7%。12月公路货物周转量同比上升6.1%,铁路货物周转量同比减少1.0%,水路货物周转量同比减少20%,民航货邮周转量同比增长6.5%。客运量方面,公路、铁路、水运、民航客运量分别同比-5.2%、11.8%、3.1%、15.4%。国际航运方面,波罗的海干散货指数(BDI)、好望角型运费指数(BCI)环比大幅回落、巴拿马型运费指数(BPI)环比小幅上升。截至1月24日,波罗的海干散货指数(BDI)环比下降12.2%,同比上涨35.4%;巴拿马型运费指数(BPI)环比上升4.4%,同比上升51.0%;好望角型运费指数(BCI)环比下降40.8%,同比上涨14.3%。海运方面,1月中国沿海主要港口货物吞吐量小幅回落,同比减少0.2%。截至1月24日,中国出口集装箱运价指数CCFI环比上升6.4%,上海出口集装箱运价指数SCFI环比上升14.2%,海运运价开始转暖。12月中国沿海主要港口货物吞吐量6.76亿吨,环比下降3.8%,同比减少0.2%。截至1月24日,中国出口集装箱运价指数CCFI环比上升6.4%,同比下跌5.2%,上海出口集装箱运价指数SCFI环比上升16.2%,同比下降11.6%。

➤电力:供给方面,12月发电量同比、环比均上升,其中火电、水电、核电和风电发电量同比均增长。12月全国发电量为5699亿千瓦时,同比增长6.0%。12月发电集团日均耗煤量同比大幅上涨。12月全国发电量为5699亿千瓦时,同比增长6.0%。需求方面,12月全社会用电量同比增速7.4%,第一产业、第二产业和第三产业用电量同比不同幅度增长。12月全社会用电量为5746亿千瓦时,同比增长7.4%(上期值4.7%)。

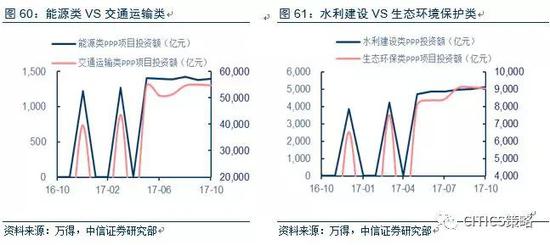

➤建筑:12月,固定资产投资新开工总投资额4.05万亿,环比下降22.1%,累计环比上升8.5%。1-12月房地产开发投资完成额累计值为10.98万亿,同比上涨7.0%,延续增长。10月,PPP入库项目数1.41万个,环比小幅下降1.13%,同比增加31.6%。PPP总投资额17.70万亿,环比下跌0.57%。细分来看,10月,能源类PPP项目1399.99亿元,环比增加1.68%;交通运输类PPP项目数54668.08亿元,环比下跌0.50%;水利建设项目5133.99亿元,环比上升2.48%;生态环境保护类项目9035.65亿元,环比下跌0.81%。

具体来看:

➤交通运输:货运和航运方面,12月货物周转量同比减少8.7%,其中铁路货物周转量同比减少1.0%,客运量方面,民航客运量同比增长15.4%。国际航运方面,波罗的海干散货指数(BDI)、好望角型运费指数(BCI)环比大幅回落、巴拿马型运费指数(BPI)环比小幅上升。海运方面,1月中国沿海主要港口货物吞吐量小幅回落,同比减少0.2%。截至1月24日,中国出口集装箱运价指数CCFI环比上升6.4%,上海出口集装箱运价指数SCFI环比上升14.2%,海运运价开始转暖。

货运和航运方面,12月全国货物周转量1.59万亿吨公里,同比减少8.7%。12月公路货物周转量同比上升6.1%,铁路货物周转量同比减少1.0%,水路货物周转量同比减少20%,民航货邮周转量同比增长6.5%。客运量方面,公路、铁路、水运、民航客运量分别同比-5.2%、11.8%、3.1%、15.4%。

国际航运方面,波罗的海干散货指数(BDI)、好望角型运费指数(BCI)环比大幅回落、巴拿马型运费指数(BPI)环比小幅上升。截至1月24日,波罗的海干散货指数(BDI)环比下降12.2%,同比上涨35.4%;巴拿马型运费指数(BPI)环比上升4.4%,同比上升51.0%;好望角型运费指数(BCI)环比下降40.8%,同比上涨14.3%。

航空方面,民航局要求对航班实行总量控制和结构调整,以提升航班正点率。进行供给侧改革后,航班正点率有显著提升,12月航班正点率为88.33%,环比增长4.42%,单月准点率创14年新高,叠加票价改革,预计未来民航盈利情况会有改善。

海运方面,1月中国沿海主要港口货物吞吐量小幅回落,同比减少0.2%。截至1月24日,中国出口集装箱运价指数CCFI环比上升6.4%,上海出口集装箱运价指数SCFI环比上升14.2%,海运运价开始转暖。12月中国沿海主要港口货物吞吐量6.76亿吨,环比下降3.8%,同比减少0.2%。截至1月24日,中国出口集装箱运价指数CCFI环比上升6.4%,同比下跌5.2%,上海出口集装箱运价指数SCFI环比上升16.2%,同比下降11.6%。

➤电力:供给方面,12月发电量同比、环比均上升,其中火电、水电、核电和风电发电量同比均增长。12月全国发电量为5699亿千瓦时,同比增长6.0%。12月发电集团日均耗煤量同比大幅上涨。需求方面,12月全社会用电量同比增速7.4%,第一产业、第二产业和第三产业用电量同比不同幅度增长。

12月发电量同比、环比均上升,其中火电、水电、核电和风电发电量同比均增长。12月全国发电量为5699亿千瓦时,同比增长6.0%。12月发电集团日均耗煤量同比大幅上涨。12月全国发电量为5699亿千瓦时,同比增长6.0%。其中,火电发电量4417亿千瓦时,同比增长3.6%,水电发电量736亿千瓦时,同比增长14.0%。风电、核电发电量分别为339.97亿千瓦时和224亿千瓦时,同比增速分别为37.64%和2.75%。截至1月24日,六大发电集团合计日均耗煤量73.77万吨,环比上升11.7%,同比大涨67.3%。除核电检修部分机组导致增速下降较快以外,其他新能源发电量进一步提升,电力生产结构更加优化。此外,据发改委统计,12月末全国重点电厂存煤较年初下降11%。

12月全社会用电量同比增速7.4%,第一产业、第二产业和第三产业用电量同比不同幅度增长。12月全社会用电量为5746亿千瓦时,同比增长7.4%(上期值4.7%)。第一产业用电量80.88亿千瓦时,同比上升11.05%(上期2.82%);第二产业用电量4227.42亿千瓦时,同比增长5.96%(上期3.51%);第三产业用电760.06亿,同比增长12.46%(上期8.53%)。

火电方面,12月火电发电设备平均利用时间为437.33小时,环比上涨28.29%,同比上涨6.81%,和火电发电量增长对应。11月火电发电用电率环比小幅下跌0.40%,预计12月火电发电用电率稳中有升。

➤建筑:12月,固定资产投资新开工总投资额4.05万亿,累计环比上升8.5%。1-12月房地产开发投资完成额累计值为10.98万亿,同比上涨7.0%,延续增长。10月,PPP入库项目数1.41万个,环比小幅下降1.13%,同比增加31.6%。PPP总投资额17.70万亿,环比下跌0.57%。

细分来看,能源类PPP项目1399.99亿元,环比增加1.68%;交通运输类PPP项目数54668.08亿元,环比下跌0.50%;水利建设项目5133.99亿元,环比上升2.48%;生态环境保护类项目9035.65亿元,环比下跌0.81%。

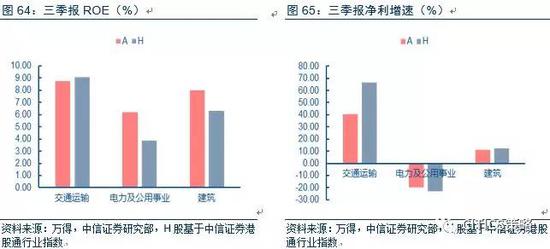

A-H对比

A-H对比A股交通运输、电力及公共事业和建筑的估值水平均高于H股。以1月24日股价计算,交通运输、建筑和电力及公共事业行业PE(TTM)分别为21.21、28.34、16.96倍。均高于H股的17.76、16.62、8.86倍。A股交通运输、建筑和电力及公共事业行业PB为2.19、2.09、1.72倍,均高于H股的1.12、0.68、0.65倍。

ROE方面,根据三季报财务数据,交通运输行业ROE达8.73%,低于H股的9.09%,而A股电力与公共事业和建筑的ROE分别为6.18%、7.97%,高于H股3.88%、6.33%。三季报净利增速方面,A股交通运输、电力及公共事业和建筑净利润增速分别为40.55%、-19.57%、11.28%,H股对应净利增速为66.67%、-23.14%、12.33%。

下游需求

下游需求核心结论:

➤汽车:12月乘用车销量同比下降0.71%,商用车销量同比增长5.70%,增速均显著下滑。12月全国汽车销量共306.0万辆,同比增长0.1%,其中乘用车销量265.33万辆,同比下降0.71%,商用车销量40.70万辆,同比上涨5.70%。12月新能源汽车产销量同比增幅收窄,产、销同比分别为71.2%、55.2%,纯电动汽车和插电式混动汽车需求都显著提高。12月新能源汽车产销量同比双双高增长,产量14.9万辆,环比增长22.1%,同比增长71.2%,销量16.3万辆,环比增长37.0%,同比增长55.2%。乘用车细分领域中,12月SUV销量同比延续增长,但轿车、MPV和交叉型销量同比下降。商用车细分领域中,柴油汽车销量同比大幅回落。12月全国经销商库存系数(期末库存/当期销售量)环比下跌。12月乘用车销量265.33万辆,其中轿车120.00万辆,同比下降4.3%,MPV销量22.83万辆,同比下降16.0%,SUV销量117.30万辆,同比上升8.4%,交叉型销量5.18万辆,同比下降18.7%。12月商用车销量40.70万辆,柴油汽车0.92万辆,同比下降47.6%,汽油汽车253.10万辆,同比下降2.5%,其他燃料汽车11.30万辆,同比上升94.34%。具有领先指标意义的乘用车半钢胎和商用车全钢胎开工率环比、同比均上升。截至1月24日,半钢胎开工率70.89%,环比上升3.17个百分点,同比下降5.07个百分点,全钢胎开工率68.07%,环比上升0.02个百分点,同比上升4.74个百分点。

➤零售:12月社会消费品零售额继续保持增长,同比增长9.4%。12月份,社会消费品零售总额3.47万亿元,同比增长9.4%;其中商品销售3.10万亿元,同比增长9.3%;餐饮收入3689.2亿元,同比增长10.1%。化妆品、中西药品和通讯器材零售额同比增速亮眼。12月份,化妆品、中西药品和通讯器材分别增长13.8%、13.5%、13.4%。

➤家电:需求方面,12月空调总销量同比上升12.2%,内销量同比上升21.4%,而出口量同比下降2.1%,总体相比上年更好。11月洗衣机销量同比继续上升,冰箱销量持平,LCDTV销量同比上升。家用空调销量12月达到956.7万台,同比上升12.2%,环比上升17.2%;其中内销631.2万台,同比增长21.4%,环比增长8.5%;出口325.5万台,同比下降2.1%,环比上升38.9%。11月洗衣机销量580万台,同比增幅9.7%;LCD TV销量1337万台,同比上升10.6%;冰箱销量571.1万台,与上年同期持平。供给方面,12月空调产量同比上升,增幅收窄,11月洗衣机和LCD TV产量同比上升,冰箱产量同比小幅下降。12月空调库存内销比持平,11月冰箱、洗衣机库存内销比不同程度下降。12月家用空调产量为1121.4万台,同比上升4.9%,环比上升22.0%。家用空调库存为1096.1万台,库存内销比为1.15(上月值1.14)同比上升0.1%。11月冰箱和洗衣机库存内销比分别同比下降0.7%、17.1%。

➤食品饮料:白酒方面,飞天茅台价格环比、同比显著上升,小糊涂仙价格环比下降。截至1月24日,一号店数据显示,部分一线白酒价格环比上升,53度飞天茅台价格为1499元/瓶,环比上涨15.4%,同比上涨16.4%;52度五粮液价格1099元/瓶,与上月持平,同比上涨32.6%。52度小糊涂仙价格128元/瓶,环比下降7.2%,同比上涨8.5%,52度泸州老窖价格218元/瓶,与上月持平,同比上涨4.8%。二线白酒价格同比均有明显的上升,部分品类环比有所下降。截至1月24日,洋河梦之蓝、剑南春价格环比分别下降7.3%、4.8%。洋河梦之蓝、剑南春、水井坊和青花汾酒价格同比分别增长10.3%、12.1%、4.3%和39.9%。乳业方面,主产区生鲜乳价格环比下降。截至1月24日,主产区生鲜乳平均价为3.47元/公斤,环比下降1.1%,同比下降2.0%。

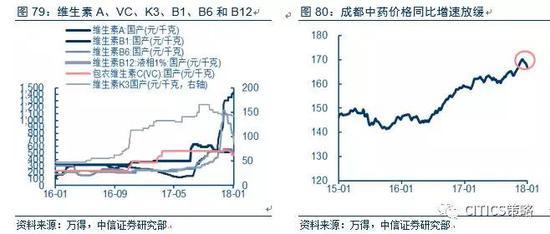

➤医药:除维生素B1、K3价格环比小幅下降,其他维生素价格各品种环比继续上涨,中药价格环比小幅下降。截至1月24日,国产维生素C市场价为62.5元/千克,环比下降13.8%,同比上涨31.6%,国产维生素K3市场价为142.5元/千克,环比下跌1.7%,同比上升21.3%。国产维生素B2市场价为470元/千克,环比上涨4.4%,同比增长82.5%;国产维生素B6市场价500元/千克,环比下降10.7,同比增长112.8%;国产维生素A市场价为1425元/千克,环比上升9.6%,同比上涨470.0%。截至1月24日,成都中药材价格指数环比下降1.5%,同比上涨4.8%,上月同比上涨7.9%。

具体来看:

➤汽车:12月乘用车销量同比下降0.71%,商用车销量同比增长5.70%,增速均显著下滑。12月新能源汽车产销量同比增幅收窄,产、销同比分别为71.2%、55.2%,纯电动汽车和插电式混动汽车需求都显著提高。乘用车细分领域中,12月SUV销量同比延续增长,但轿车、MPV和交叉型销量同比下降。商用车细分领域中,柴油汽车销量同比大幅回落。12月全国经销商库存系数(期末库存/当期销售量)环比下跌。截至1月24日,具有领先指标意义的乘用车半钢胎和商用车全钢胎开工率环比、同比均上升。

12月乘用车销量同比下降0.71%,商用车销量同比增长5.70%,增速均显著下滑。12月全国汽车销量共306.0万辆,同比增长0.1%,其中乘用车销量265.33万辆,同比下降0.71%,商用车销量40.70万辆,同比上涨5.70%。12月乘用车销量略微下滑,主要受上年高基数影响,预计2018年年初乘用车销量仍有较大上涨空间。

12月新能源汽车产销量同比增幅收窄,产、销同比分别为71.2%、55.2%,纯电动汽车和插电式混动汽车需求都显著提高。12月新能源汽车产销量同比双双高增长,产量14.9万辆,环比增长22.1%,同比增长71.2%,销量16.3万辆,环比增长37.0%,同比增长55.2%。其中纯电动新能源汽车产量销量分别为12.9万辆和14.4万辆,同比增速分别为67.5%和54.8%,插电式混动汽车产量销量分别为2.1万辆和1.9万辆,同比增速均分别为75.0%和58.3%。新能源汽车2017年销量超预期,4月至11月销量同比增长幅度稳步扩大,12月略有回落,考虑到补贴政策或于2018年4月开始执行,补贴退坡前的第一季度,新能源汽车仍有较大销量预期。

乘用车细分领域中,12月SUV销量同比延续增长,但轿车、MPV和交叉型销量同比下降。商用车细分领域中,柴油汽车销量同比大幅回落。12月全国经销商库存系数(期末库存/当期销售量)环比下跌。12月乘用车销量265.33万辆,其中轿车120.00万辆,同比下降4.3%,MPV销量22.83万辆,同比下降16.0%,SUV销量117.30万辆,同比上升8.4%,交叉型销量5.18万辆,同比下降18.7%。12月商用车销量40.70万辆,柴油汽车0.92万辆,同比下降47.6%,汽油汽车253.10万辆,同比下降2.5%,其他燃料汽车11.30万辆,同比上升94.34%。12月全国汽车经销商库存系数为0.9,环比下降29.7%。全国汽车库存为129.6万辆,环比下降0.5%。

具有领先指标意义的乘用车半钢胎和商用车全钢胎开工率环比、同比均上升。截至1月24日,半钢胎开工率70.89%,环比上升3.17个百分点,同比下降5.07个百分点,全钢胎开工率68.07%,环比上升0.02个百分点,同比上升4.74个百分点。

12月汽车行业表现较为稳定,乘用车中的SUV和商用车中的其他燃料汽车销量同比上涨,库存和库存系数均有下降。2017年全年新能源汽车表现抢眼,连续三年居世界首位,在补贴下调前,发展势头依然可以期待。

➤零售:12月社会消费品零售额继续保持增长,同比增长9.4%,化妆品、中西药品和通讯器材零售额同比增速亮眼。

12月社会消费品零售额继续保持增长,同比增长9.4%。12月份,社会消费品零售总额3.47万亿元,同比增长9.4%;其中商品销售3.10万亿元,同比增长9.3%;餐饮收入3689.2亿元,同比增长10.1%。

化妆品、中西药品和通讯器材零售额同比增速亮眼。12月份,化妆品、中西药品和通讯器材分别增长13.8%、13.5%、13.4%。相比11月份,化妆品、体育、娱乐用品、通讯器材同比增速下滑较多,书报杂志、文化办公用品等增速小幅提升。

➤家电:需求方面,12月空调总销量同比上升12.2%,内销量同比上升21.4%,而出口量同比下降2.1%,总体相比上年更好。11月洗衣机销量同比继续上升,冰箱销量持平,LCDTV销量同比上升。供给方面,12月空调产量同比上升,增幅收窄,11月洗衣机和LCD TV产量同比上升,冰箱产量同比小幅下降。12月空调库存内销比持平,11月冰箱、洗衣机库存内销比不同程度下降。

需求方面,12月空调总销量同比上升12.2%,内销量同比上升21.4%,而出口量同比下降2.1%,总体相比上年更好。11月洗衣机销量同比继续上升,冰箱销量持平,LCDTV销量同比上升。家用空调销量12月达到956.7万台,同比上升12.2%,环比上升17.2%;其中内销631.2万台,同比增长21.4%,环比增长8.5%;出口325.5万台,同比下降2.1%,环比上升38.9%。11月洗衣机销量580万台,同比增幅9.7%;LCD TV销量1337万台,同比上升10.6%;冰箱销量571.1万台,与上年同期持平。

供给方面,12月空调产量同比上升,增幅收窄,11月洗衣机和LCD TV产量同比上升,冰箱产量同比小幅下降。12月空调库存内销比持平,11月冰箱、洗衣机库存内销比不同程度下降。12月家用空调产量为1121.4万台,同比上升4.9%,环比上升22.0%。家用空调库存为1096.1万台,库存内销比为1.15(上月值1.14)同比上升0.1%。11月冰箱和洗衣机库存内销比分别同比下降0.7%、17.1%。

11月主要的家电的产销量都有所上升,LCD TV销量上升更多,除家用空调外,其他产品库存内销比均减少,总体来说家电类销量都表现较好。

➤食品饮料:白酒方面,飞天茅台价格环比、同比显著上升,小糊涂仙价格环比下降。二线白酒价格同比均有明显的上升,部分品类环比有所下降。乳业方面,主产区生鲜乳价格环比下降。

白酒方面,飞天茅台价格环比、同比显著上升,小糊涂仙价格环比下降。截至1月24日,一号店数据显示,部分一线白酒价格环比上升,53度飞天茅台价格为1499元/瓶,环比上涨15.4%,同比上涨16.4%;52度五粮液价格1099元/瓶,与上月持平,同比上涨32.6%。52度小糊涂仙价格128元/瓶,环比下降7.2%,同比上涨8.5%,52度泸州老窖价格218元/瓶,与上月持平,同比上涨4.8%。

二线白酒价格同比均有明显的上升,部分品类环比有所下降。截至1月24日,洋河梦之蓝、剑南春价格环比分别下降7.3%、4.8%。洋河梦之蓝、剑南春、水井坊和青花汾酒价格同比分别增长10.3%、12.1%、4.3%和39.9%。

乳业方面,主产区生鲜乳价格环比下降。截至1月24日,主产区生鲜乳平均价为3.47元/公斤,环比下降1.1%,同比下降2.0%。

➤医药:除维生素B1、K3价格环比小幅下降,其他维生素价格各品种环比继续上涨,中药价格环比小幅下降。

除维生素B1、K3价格环比小幅下降,其他维生素价格各品种环比继续上涨,中药价格环比小幅下降。截至1月24日,国产维生素C市场价为62.5元/千克,环比下降13.8%,同比上涨31.6%,国产维生素K3市场价为142.5元/千克,环比下跌1.7%,同比上升21.3%。国产维生素B2市场价为470元/千克,环比上涨4.4%,同比增长82.5%;国产维生素B6市场价500元/千克,环比下降10.7,同比增长112.8%;国产维生素A市场价为1425元/千克,环比上升9.6%,同比上涨470.0%。截至1月24日,成都中药材价格指数环比下降1.5%,同比上涨4.8%,上月同比上涨7.9%。

A-H对比:

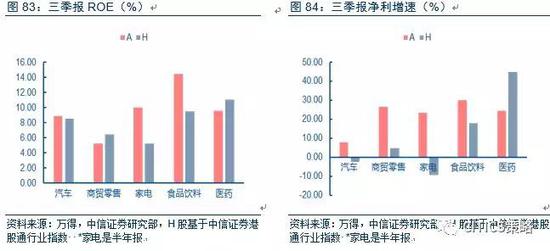

除食品饮料行业外,A股各下游行业PE(TTM)皆高于H股,PB方面A股五个下游行业全部高于H股。以1月24日股价计算,下游行业中A股汽车、商贸、家电、医药的PE(TTM)分别为20.87、34.20、24.17、38.99倍,H股分别为16.06、19.06、22.98、27.67倍,A股食品饮料的PE(TTM)为39.09倍,低于H股的41.03倍。PB方面,汽车、商贸、家电、食品饮料、医药的PB分别为2.44、2.28、4.10、6.50、4.46倍,高于H股的1.99、0.96、2.68、3.28、2.50倍。

A股除了商贸零售和医药,其他三个行业三季报(家电采用中报)ROE均高于H股,A股医药三季报净利润增长率低于H股,其余都显著高于H股增长率。基于三季报财务数据(家电均采用中报),A股汽车、家电、食品饮料ROE高于H股,商贸、医药行业则是H股ROE更高。半年报净利增速方面,医药行业A股低于H股,其他行业则是A股净利增速更高(港股家电行业三季报ROE和净利未出,故采用半年报)

大金融

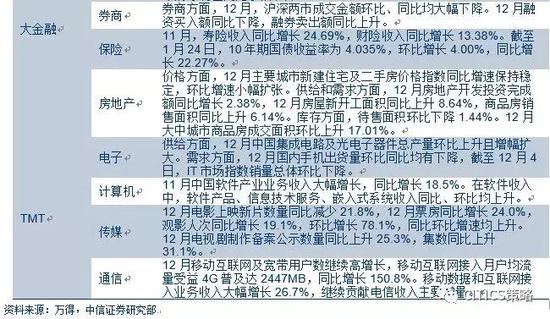

大金融核心结论:

➤银行:贷款方面,1月末,本外币贷款余额128.63万亿元,同比增长12.6%。月末人民币贷款余额123.03万亿元,同比增长13.2%,增速分别比上月末和上年同期高0.5个和0.6个百分点。当月人民币贷款增加2.9万亿元,同比多增8670亿元。分部门看,住户部门贷款增加9016亿元,其中,短期贷款增加3106亿元,中长期贷款增加5910亿元;非金融企业及机关团体贷款增加1.78万亿元,其中,短期贷款增加3750亿元,中长期贷款增加1.33万亿元,票据融资增加347亿元;非银行业金融机构贷款增加1862亿元。月末,外币贷款余额8852亿美元,同比增长9.2%。当月外币贷款增加473亿美元。利润方面,三季度中国工商银行、中国建设银行、中国农业银行和中国银行公布的净利差分别为2.05%、2.03%、2.23%、1.83%,同比增长0.21%、-2.87%、-0.73%、-0.86%。

➤非银行金融:券商方面,12月,上交所成交金额为3.66万亿,环比下降28.95%,同比下降17.53%;深交所成交4.36万亿,环比下降27.85%,同比下降19.03%。12月,融资买入额为7846.76亿元,同比下跌7.85%,融券卖出额165.27亿元,同比上升17.16%。12月上交所和深交所成交金额环比和同比均大幅回落,融资数额同比下跌,仅融券保持较好景气度。保险方面,11月,寿险收入同比增长24.69%,财险收入同比增长13.38%。截至1月24日,10年期国债收益率为4.035%,环比增长4.00%,同比增长22.27%。

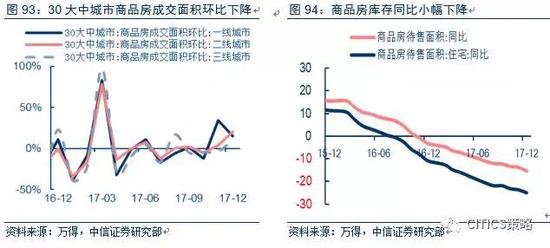

➤房地产:12月主要城市新建住宅及二手房价格指数同比增速保持稳定,环比增速小幅扩张。70个大中城市新建住宅价格指数12月同比增长5.6%,环比增长0.5%,其中一线、二线、三线城市分别环比-0.1%、0.3%、0.6%,二三线城市增速小幅回升。70个大中城市二手房价格指数同比增长5.0%,环比增长0.3%,一线、二线、三线城市分别环比-0.1%、0.2%、0.3%。相比11月份,新建住宅和二手房价格同比增长幅度基本持平,价格短期有支撑。12月房地产开发投资完成额同比增长2.38%,12月房屋新开工面积同比上升8.64%,商品房销售面积同比上升6.14%。12月全国房地产开发投资完成额9411.98亿元,环比下降4.37%,同比增长2.38%。12月房屋新开工面积为1.70亿平方米,环比上升2.56%,同比上升8.64%。12月商品房销售面积2.28亿平方米,环比上升40.0%,同比上升6.14%,待售面积环比下降1.15%,同比下降15.30%。

具体来看:

➤银行:量上来看,贷款方面,1月末,本外币贷款余额128.63万亿元,同比增长12.6%。月末人民币贷款余额123.03万亿元,同比增长13.2%,增速分别比上月末和上年同期高0.5个和0.6个百分点。当月人民币贷款增加2.9万亿元,同比多增8670亿元。分部门看,住户部门贷款增加9016亿元,其中,短期贷款增加3106亿元,中长期贷款增加5910亿元;非金融企业及机关团体贷款增加1.78万亿元,其中,短期贷款增加3750亿元,中长期贷款增加1.33万亿元,票据融资增加347亿元;非银行业金融机构贷款增加1862亿元。月末,外币贷款余额8852亿美元,同比增长9.2%。当月外币贷款增加473亿美元。

利润方面,三季度中国工商银行、中国建设银行、中国农业银行和中国银行公布的净利差分别为2.05%、2.03%、2.23%、1.83%,同比增长0.21%、-2.87%、-0.73%、-0.86%。

非银行金融:券商方面,12月,沪深两市成交金额环比、同比均大幅下降。12月融资买入额同比下降,融券卖出额同比上升。

12月,上交所成交金额为3.66万亿,环比下降28.95%,同比下降17.53%;深交所成交4.36万亿,环比下降27.85%,同比下降19.03%。12月,融资买入额为7846.76亿元,同比下跌7.85%,融券卖出额165.27亿元,同比上升17.16%。12月上交所和深交所成交金额环比和同比均大幅回落,融资数额同比下跌,仅融券保持较好景气度。

保险方面,11月,寿险收入同比增长24.69%,财险收入同比增长13.38%。截至1月24日,10年期国债收益率为4.035%,环比增长4.00%,同比增长22.27%。保险收入同比稳步增加,而国债收益率持续上升,利于保险公司优化资本结构,调整资本。

➤房地产:价格方面,12月主要城市新建住宅及二手房价格指数同比增速保持稳定,环比增速小幅扩张。供给和需求方面,12月房地产开发投资完成额同比增长2.38%,12月房屋新开工面积同比上升8.64%,商品房销售面积同比上升6.14%。库存方面,待售面积环比下降1.44%。12月大中城市商品房成交面积环比上升17.01%。

12月主要城市新建住宅及二手房价格指数同比增速保持稳定,环比增速小幅扩张。70个大中城市新建住宅价格指数12月同比增长5.6%,环比增长0.5%,其中一线、二线、三线城市分别环比-0.1%、0.3%、0.6%,二三线城市增速小幅回升。70个大中城市二手房价格指数同比增长5.0%,环比增长0.3%,一线、二线、三线城市分别环比-0.1%、0.2%、0.3%。相比11月份,新建住宅和二手房价格同比增长幅度基本持平,价格短期有支撑。

12月房地产开发投资完成额同比增长2.38%,12月房屋新开工面积同比上升8.64%,商品房销售面积同比上升6.14%。12月全国房地产开发投资完成额9411.98亿元,环比下降4.37%,同比增长2.38%。12月房屋新开工面积为1.70亿平方米,环比上升2.56%,同比上升8.64%。12月商品房销售面积2.28亿平方米,环比上升40.0%,同比上升6.14%,待售面积环比下降1.15%,同比下降15.30%。

30大中城市商品房成交面积来看,12月共成交1713.15万平方米,环比上升17.01%,一、二、三线城市成交面积分别为310.35、979.43、423.38万平方米,环比增速分别为14.95%、21.02%、10.01%。12月值得注意的是,一方面价格环比较为稳定,另一方面,新开工面积和销售面积均保持增长,投资完成额下滑,房地产市场年末成交出现翘尾,库存处于历史低位,对价格有一定支撑。

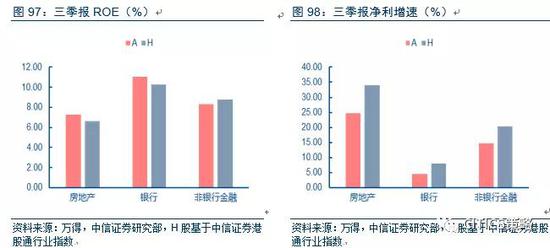

A-H对比:

除了银行,A股大金融板块估值水平PE(TTM)显著高于H股,而PB方面,A股均高于H股。以1月24日股价计算,房地产和非银金融行业PE(TTM)分别为18.68、23.65倍,高于H股的10.80、17.40倍,A股的银行PE(TTM)为8.80倍,略低于H股的8.83倍。PB方面,A股房地产、银行、非银金融的PB分别为2.45、1.14、2.32倍,高于H股的2.01、0.93、1.95倍。

TMT

TMT核心结论:

➤电子:供给方面,12月中国集成电路及光电子器件总产量环比上升且增幅扩大。10月中国集成电路总产量150.3亿块,环比上升10.4%(前值1.6%),同比增加7.4%。中国光电子器件总产量113.1亿块,环比上升15.1%,同比增加13.3%。集成电路和光电子器件产量环比增速均上升,同比增速方面,集成电路有所下滑。需求方面,12月国内手机出货量环比同比均有下降,截至12月4日,IT市场指数销量总体环比下降。12月国内手机出货量为4261.2万部,环比减少1.5%,同比大跌32.5%。Q3平板电脑出货量40.0万台,环比增长5.5%,同比下降7.0%。截至12月4日,IT市场销量指数总体为65.00,环比下降10.3%,平板电脑销量指数下降9.5%,数码相机销量指数下降5.8%。

➤计算机:11月中国软件产业业务收入大幅增长,同比增长18.5%。11月中国软件产业软件业务收入4811.27亿元,环比增加9.8%。在软件收入中,软件产品、信息技术服务、嵌入式系统收入同比、环比均上升。11月,软件产品收入为1478.26万亿,同比增长14.5%,信息技术服务收入为2646.78万亿,同比增长14.8%,嵌入式系统收入686.24万亿,同比增长48.1%。

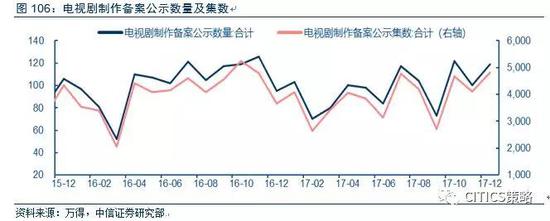

➤传媒:12月电影上映新片数量同比减少21.8%,12月票房同比增长24.0%,观影人次同比增长19.1%,环比增长78.1%,同比环比增速均上升。12月国内电影票房收入50.83亿元,同比增长24.0%,环比增长76.3%,观影人次1.51亿人次,同比增加19.1%,环比增加78.1%。12月共上映新片43部,较上年同期减少21.8%,其中国产30部、进口13部,环比分别为-16.7%、18.2%。12月电视剧制作备案公示数量同比上升25.3%,集数同比上升31.1%。12月电视剧制作备案公示数量共119部、4807集,同比、环比有大幅上升。

➤通信:12月移动互联网及宽带用户数继续高增长,12月移动互联网接入月户均流量受益4G普及达2447MB,同比增长150.8%。移动数据和互联网接入业务收入大幅增长26.7%,继续贡献电信收入主要增量。12月移动互联网用户数达到12.52亿人,互联网宽带接入用户数达到3.46亿户,分别同比增长16.6%、16.6%。12月移动互联网月户均流量达到2447MB,同比增长150.8%。1-11月电信营业收入累计额13397.4亿元,同比增速4.2%,其中移动通信业务、固定通信业务、移动数据和互联网接入业务分别为8383亿元、3261亿元、5023亿元,分别同比增长5.8%、7.2%、26.7%。

具体来看:

➤电子:供给方面,12月中国集成电路及光电子器件总产量环比上升且增幅扩大。需求方面,12月国内手机出货量环比同比均有下降,截至12月4日,IT市场指数销量总体环比下降。

供给方面,12月中国集成电路及光电子器件总产量环比上升且增幅扩大。中国集成电路总产量150.3亿块,环比上升10.4%(前值1.6%),同比增加7.4%。中国光电子器件总产量113.1亿块,环比上升15.1%,同比增加13.3%。集成电路和光电子器件产量环比增速均上升,同比增速方面,集成电路有所下滑。

需求方面,12月国内手机出货量环比同比均有下降,截至12月4日,IT市场指数销量总体环比下降。12月国内手机出货量为4261.2万部,环比减少1.5%,同比大跌32.5%。Q3平板电脑出货量40.0万台,环比增长5.5%,同比下降7.0%。截至12月4日,IT市场销量指数总体为65.00,环比下降10.3%,平板电脑销量指数下降9.5%,数码相机销量指数下降5.8%。

➤计算机:11月中国软件产业业务收入大幅增长,同比增长18.5%。在软件收入中,软件产品、信息技术服务、嵌入式系统收入同比、环比均上升。

11月中国软件产业业务收入大幅增长,同比增长18.5%。11月中国软件产业软件业务收入4811.27亿元,环比增加9.8%。软件收入短期震荡,同比仍然比上年同期有明显增加。

在软件收入中,软件产品、信息技术服务、嵌入式系统收入同比、环比均上升。11月,软件产品收入为1478.26万亿,同比增长14.5%,信息技术服务收入为2646.78万亿,同比增长14.8%,嵌入式系统收入686.24万亿,同比增长48.1%。

➤传媒:12月电影上映新片数量同比减少21.8%,12月票房同比增长24.0%,观影人次同比增长19.1%,环比增长78.1%,同比环比增速均上升。12月电视剧制作备案公示数量同比上升25.3%,集数同比上升31.1%。

12月电影上映新片数量同比减少21.8%,12月票房同比增长24.0%,观影人次同比增长19.1%,环比增长78.1%,同比环比增速均上升。12月国内电影票房收入50.83亿元,同比增长24.0%,环比增长76.3%,观影人次1.51亿人次,同比增加19.1%,环比增加78.1%。12月共上映新片43部,较上年同期减少21.8%,其中国产30部、进口13部,环比分别为-16.7%、18.2%。

12月电视剧制作备案公示数量同比上升25.3%,集数同比上升31.1%。12月电视剧制作备案公示数量共119部、4807集,同比、环比有大幅上升。

A-H对比:

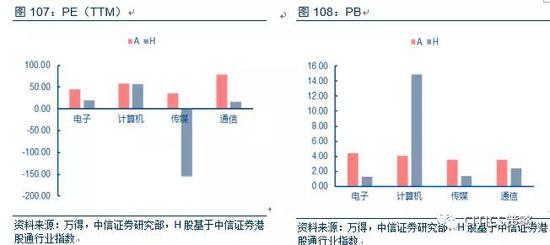

A-H对比:A股TMT各行业PE均高于H股,除计算机行业外,A股TMT各行业PB皆远超H股。以1月24日股价计算,TMT行业中A股电子、计算机、传媒和通信行业PE(TTM)分别44.93、58.74、35.95、78.30倍,高于H股的20.04、56.20、-154.43、16.24倍,。H股计算机行业PB为14.89倍,远高于A股的4.02倍,A股电子、传媒、通信行业PB为4.36、3.56和3.56倍,远高于H股的1.27、1.35和2.38倍。

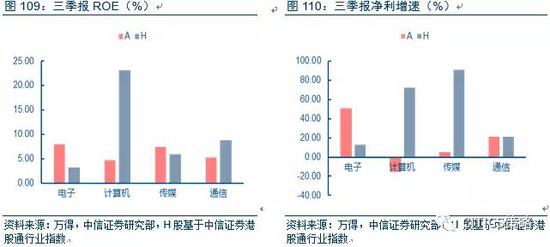

A股计算机、通信行业三季报ROE低于H股,A股计算机、传媒净利润增速远低于H股。基于三季报财务数据,H股计算机、通信ROE高于A股,分别达到23.18%、8.69%,而A股为4.62%、5.24%。三季报净利增速方面,H股计算机和传媒行业增长率分别为72.32%、90.65%,远高于A股的-15.19%、5.22%,A股电子和通信的净利增速达到50.60%、21.43%高于H股的12.72%和20.87%。

投资建议

投资建议景气角度出发,上游端,1月21日举行的OPEC减产监督会议上,沙特能源部长呼吁将石油减产协议延长至2019年,同时美国EIA商业原油库存连续10周下降,考虑到经济回暖,供需偏紧、库存低位叠加,石油有继续上涨的空间,港股的石油板块龙头为较优选择。通胀预期不断提升,有色金属持续走强,铜库存尽管有所回升,但仍处于历史较低水平,港股A股铜业龙头值得配置。

从结构性通胀的角度出发,涨价是贯穿2017年年底和2018年开年的主题,本轮涨价的原因是成本推动的结构性通胀,可以通过细分产业链的竞争格局、重点公司的定价能力判断其将成本上升压力传导至下游的可能性。

中游板块中,钢铁的上游产品石墨电极在2017Q3同比涨幅超过500%,年末大幅回调,2018年初再次涨到较高价格位置,考虑到石墨电极原材料针状焦、煤焦油于2018年初上调价格,行业处于规模效应下的自然垄断状态,龙头公司具有一定定价权,具有配置价值。受环保限产影响,钒系产品当前现货供应极其短缺,龙头公司产品差异化、高端化带来一定定价权,有望盈利改善。工程机械方面,挖掘机行业竞争格局进一步改善,提价预期较高,将提振龙头盈利水平。化工方面,涂料行业原材料环氧树脂、钛白粉、TDI价格涨幅较大,海外龙头已率先提价,国内环保限产提升涂料行业集中度,龙头公司有望通过涨价转移成本。综合来看,中游板块行业竞争格局明显改善、龙头具有定价权、供需偏紧的细分行业,例如石墨电极、钒系产品、涂料等行业相关龙头盈利有望得到改善,具有配置价值。

交运方面,看好航空板块的A+H标的,民航局要求对航班实行总量控制和结构调整,以提升航班正点率。进行供给侧改革后,航班正点率有显著提升,12月航班正点率,单月准点率创14年新高,叠加票价改革,预计未来民航盈利情况会有改善。

下游消费,新能源汽车保持强劲势头,茅台提价抬升天花板。新能源汽车2017年销量超预期,4月至11月销量同比增长幅度稳步扩大,12月略有回落,考虑到补贴政策或于2018年4月开始执行,补贴退坡前的2018Q1仍有较大销量预期。另外,商贸保持稳定增长,其中化妆品、中西药品、家居类连续半年同比增速稳定在10个百分点以上,景气度较高。

最后TMT和金融板块,我们继续建议投资者配置银行,其持续受益于供给侧改革的资产质量修复,2018年盈利增速一致预期高于2017年,只要短期行业景气数据配合,预期有较好的估值。TMT四季度iphoneX量产进度符合预期,利好于消费电子产业链的技术升级,看好全面屏趋势。

风险提示

若央行货币政策趋紧;基建落实不及预期,经济整体转冷,GDP增长失速;债务风险提升,持续调整,会对我们投资建议产生影响。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:高艳云

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)