这几天银行业的半年报陆陆续续的披露出来,国有四大行中已经披露的三家净利润增速、净息差和不良贷款率等关键指标都持续好转。整体看,从银行业已经公布的数据看,上半年银行业的经营状况有所分化,一些股份制银行的资产质量还在继续反复,但个别优秀的股份制银行和国有大行的资产质量持续性好转。

今天我们重点来看看昨天晚间农业银行(601288-CN;01288-HK)披露的上半年业绩报告,

上半年公司营收和净利增速进一步加快,资产质量持续性改善,核心资本充足率再次提高,总体看农行交给投资者的这份半年报可圈可点。

下面我们具体看看农业银行半年报中的重点项目,首先还是先看公司的营业收入和净利润,上半年农行实现营业收入3063亿元人民币,同比增长10.25%(一季度同比增长5.19%),其中净利息收入2338.3亿元,同比增10.7%,实现净利息收入同比增加225.10亿元,其中规模增长引起净利息收入增加114.68亿元,利率变动导致净利息收入增加110.42亿元,非息净收入同比增长10.4%;归属于母公司股东的净利润1158亿元人民币,同比增长6.63%(一季度同比增长5.43%);净息差为2.35%,去年同期为2.24%,同比上升0.11个百分点。

(图片来源:农业银行2018半年报)

以上数据我们可以看出,上半年农业银行的营业收入和净利润增速在二季度明显加快,一季度公司的营收和净利润都保持5%上下增长,半年报营收却已经是两位数增长,这就可以测算出上半年二季度公司的营收增速突飞猛进(二季度营收增速15%以上)。农行半年度可以交出这样的成绩,一方面得益于公司资产规模的增长贡献的利润;另一方面得益于农行对于贷款定价管理,优化信贷资产结构,贷款平均收益率有所提升,进一步优化资产定价能力提高息差,增加了营收和利润。

整体看,农行上半年资产和负债端定价能力进一步提高,尤其是低息吸储能力,这是股份制银行不能比拟的。

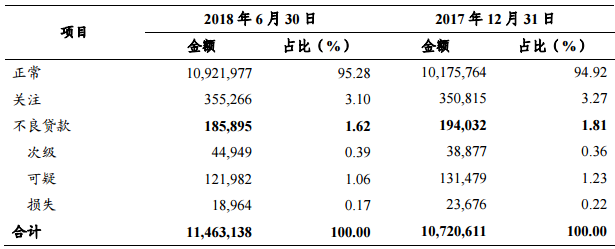

接下来我们再看看影响公司利润的坏账和拨备变化情况,上半年农行不良贷款率1.62%,较上年末下降0.19个百分点,2017年末为1.81%;不良贷款余额 1858.95 亿元,较上年末减少81.37亿元,2017年末为1940.32亿元;上半年共核销396亿,较去年同期多核销112亿。不良贷款的蓄水池关注类贷款余额 3552.66 亿元,较上年末增加44.51亿元;关注类贷款占比3.10%,较上年末下降0.17个百分点。逾期90天内的贷款占比由2017年末的0.8%下降至0.6%。上半年新增拨备计提1406亿,较去年同期多提275亿左右,拨备覆盖率为248%,比年初上涨40个百分点,年初为208%。

(图片来源:农业银行2018半年报)

以上数据可以看出,上半年农行资产质量进一步好转,不良贷款额度和不良贷款率都进一步下降,公司也在加大坏账的处理力度,逾期90天内的贷款占比也在下降,进一步暴露风险,加速处理坏账。另外,公司的拨备覆盖率进一步大幅上升,使公司未来在寒冬有了厚厚的“棉被”。

最后我们来看看农行的核心一级资本充足率,截至2018年6月30日农行的核心一级资本充足率11.19%,2017年末为10.63%,上涨0.56个百分点,去年农行经过增发之后,公司资本充足率近三年基本不用在考虑融资。

(图片来源:农业银行2018半年报)

综上所述,上半年农行的营收、净利和资产质量都在改善,尤其是资产质量,经过加速处理和暴露不良资产、提高拨备之后,未来随着不良资产的处理进入尾端,公司利润增长或许会有所提升。

■ 作者|郑鹏超

■ 编辑|贺秋霞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)