小米更新招股书:CDR发行比例不低于7%,在A股市场融资或超50亿美金

证券时报

孟庆建

小米登陆资本市场的脚步越来越快,在6月8日首次递交存托凭证(CDR)后,6月14日晚间,证监会官网更新了招股书。

此次,小米首次披露了其发行CDR所对应的基础股票占CDR和港股发行后总股本的比例不低于7%,本次发行 CDR 所对应的基础股份占本次 CDR 和港股发行总规模(含老股发行规模)的比例不低于50%。如果小米整体估值700亿美元以上,那么其在A股融资规模将超过50亿美元。

此外,有媒体报道, 小米将于6月23日举行全球发售股份之新闻发布会。在一般情况下,新股新闻发布会下一个交易日将启动招股,即6月25日起招股。

以下为主要看点:

一、CDR发行比例不低于7%

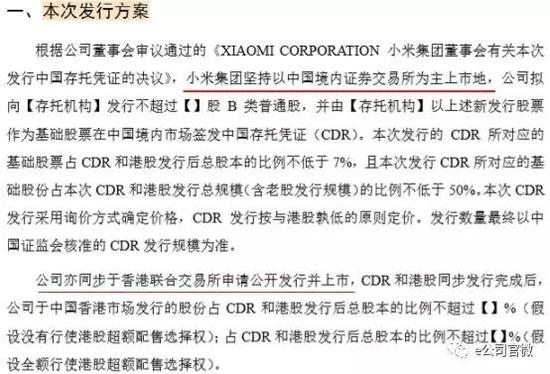

小米招股书显示,本次发行的CDR所对应的基础股票占CDR和港股发行后总股本的比例不低于7%,且本次发行CDR所对应的基础股份占本次CDR和港股发行总规模(含老股发行规模)的比例不低于 50%。

二、以中国境内为主上市地

根据董事会审议通过决议,小米集团坚持以中国境内证券交易所为主上市地。

招股书表示,小米将同步于香港联合交易所申请公开发行并上市,但尚未明确于香港市场发行的股份的比例。

三、询价方式确定价格

此次CDR发行采用询价方式确定价格,CDR 发行按与港股孰低的原则定价。发行数量最终以中国证监会核准的 CDR 发行规模为准。这意味着小米CDR发行价格肯定不会高于港股定价。

而在定价方面,小米定价机制与工业富联类似,都将设置询价环节。

四、力争5年实现小米金融独立运营

小米在此次更新的招股说明书上表示,小米集团在小米金融层面设置了占小米金融目前股份比例60%的股权激励计划,力争在五年内通过小米金融自身商业发展形成的资本积累及对外独立融资获取更多的运营资金,实现小米金融的独立运营。截至2018年3月31日,小米集团为小米金融提供的贷款或担保的未偿还金额为54.29亿元。

与蚂蚁金服、京东金融、度小满(百度金融从母体分拆之后的子公司)一样,小米集团的金融业务,均已由全资控股子公司小米金融承接。此前,小米在首次提交的CDR招股书称,小米集团将采用股权激励的方式将小米金融作为独立运营主体逐步剥离。这个股权激励计划是向雷军、小米金融管理层及核心员工授予小米金融期权,目前已通过了董事会和股东审议。

将在A股融资多少?

小米称CDR发行不少于发行后总股本的7%,到底是融资多少钱?

显然这与小米的市值挂钩。

有媒体接近小米人士的消息称,小米计划融资100亿美元,其中发行CDR约为50亿美元。若照此计算,小米的估值或在710亿美元左右,这与之前传出的约800亿美元估值有所差距。

而如果按各大机构分析师给出超800亿美金市值来算,CDR融资额度可能将超56亿美金。

另有媒体报道,作为小米IPO的承销商之一,高盛分析师认为小米的市值在700亿美金至860亿美元之间。摩根士丹利在报告中表示,小米当前的公允价值最高可达到848亿美元。

摩根大通银行分析师在报告中表示,因现金流增速强劲,小米公允价值是710亿美金至920亿美元。中信里昂证券分析师在报告中指出,小米建立了一个巨大的互联网服务平台,小米的市值在800亿美元到900亿美元之间。

根据香港经济日报今日报道, 小米将于6月23日举行全球发售股份之新闻发布会。在一般情况下,新股新闻发布会下一个交易日将启动招股,即6月25日起招股。

小米已经成功拉开了CDR的序幕,接下来,将让投资者拭目以待它的敲钟时刻。

责任编辑:依然

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)