来源:金石杂谈(微信号:JSZTJGZM2018) 作者:金石

新浪财经讯 最近股市上演一种怪异现象,龙头股业绩大增的情况下,个股遭遇重挫,其中内地以茅台为代表,昨日收盘后公布业绩,业绩大增62%,收跌4.57%,盘中一度跌6.4%;港股以腾讯为代表,腾讯控股3月21日收盘后公布业绩,净利同比大增75%,3月22日股价大跌超5%。此外,中国平安如是,四大行同样如是,龙头白马业绩见光死究竟为何?

一、龙头白马股被血洗,近日遭遇重挫

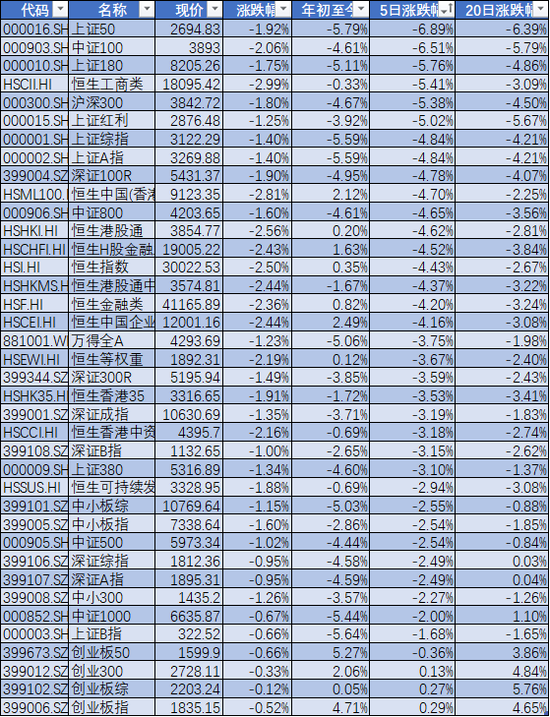

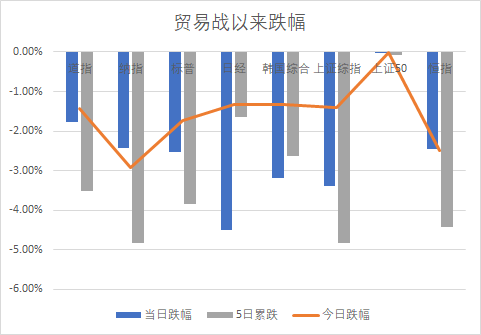

近日,全球市场龙头白马走出一波大跌行情,内地香港两地股市遭遇清洗,今日恒指大跌2.5%,上证综指大跌1.4%,上证50大跌1.92%。而在近5日跌幅中,上证50以6.89%的跌幅居5日跌幅榜首,上证综指跌4.84%,恒指跌4.43%,勉强守住3万点关口;最近20日,上证50更是大跌6.39%,处于指数跌幅榜首位上证综指跌4.21%,恒指跌2.67%。

本轮次下跌,可以发现,创业板却实现了周涨和20日涨幅,今日跌幅也仅0.12%,而大蓝筹股却不断走低,走在跌幅榜前列。其中,代表内地股市的白马股上证50周跌幅、20日跌幅均居跌幅榜首位,代表香港股市白马股恒生指数今日大跌2.5%,周跌4.43%。

内地龙头白马股(上证50)近期走势如下:

近5日跌幅超10%的有新华保险、伊利股份、中国太保等,近20日跌幅超10%的有南方航空、伊利股份、宝钢股份、新华保险、华夏幸福等。今日个股翻红的仅2只,周涨幅上涨的个股有6只。白马股可谓跌的惨不忍睹。

港股白马股(恒生指数)走势如下:

港股龙头白马股走势更是跌跌不休,吉利汽车今日大跌5.8%,腾讯控股跌4.63%,中国平安跌4.07%,近5日跌幅超10%的个股中有吉利汽车、万州国际、腾讯控股;近20日跌幅超10%的个股有吉利汽车、万洲国际、中国神华、港交所等。

二、龙头股大跌背后是业绩惊人的好

与龙头白马股大跌走势不相对称的是,两市龙头股却惊人的好。

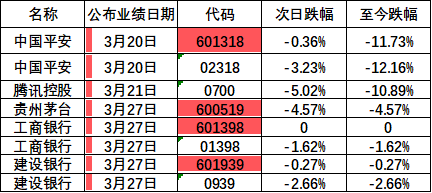

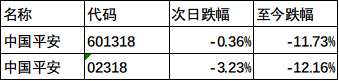

1、3月20日,中国平安,净利大增38%,跌3.23%/0.36

2017年,中国平安整体业绩实现持续、强劲增长。集团实现净利润999.78亿元(人民币,下同),同比增长38.2%;实现归属于母公司股东净利润890.88亿元,同比强劲增长42.8%;首次引入营运利润指标,剔除短期波动影响后的归属于母公司股东营运利润947.08亿元,同比增长38.8%。基于长期坚持价值经营策略及代理人队伍量质齐升,平安寿险及健康险业务的新业务价值持续提升,同比大增32.6%。

在公司业绩持续强劲增长及偿付能力保持充足稳定的有力支撑下,平安大幅提升现金分红水平。集团董事会建议派发2017年末期股息每股现金1.0元(含税),加上已派发的2017年中期股息每股现金0.5元(含税),全年每股股息1.5元,同比增长100%。

但是和业绩完全不对称的是公司股价全线走低,其中3月21日,中国平安港股大跌3.23%,A股跌0.36%;近6日,中国平安AH股则全部大跌逾10%,港股跌幅更甚。

中国平安3月21日大跌,主要原因是:集团原定只向H股股东提供优先认购权,惟议案在举行的A股股东大会中被大比数否决,有内地股民更网上呼吁投票反对要求“同股同权”;今次结果或意味平保日后再分拆业务上市,H股股东同样不设优先认购权。受次消息影响中国平安在香港大幅高开后下跌。那A股股东或受其波及,亦未能实现大涨。当然在业绩会上,关于陆金所上市的不确定性也给中国平安增添了一定的风险性;而业内“134号文”落地后,监管层引导保险产品从投资属性更多地转向保障属性,对保险公司而言,未来保单增长确实存在一定的压力。但良好的业绩表现为何一直跌跌不休呢?

2、3.21日,腾讯控股,年度净利大增75%,跌5.02%

腾讯(00700.HK)公布截至2017年12月31日未经审核的第四季度综合业绩及经审核的全年综合业绩。财报显示,2017年第四季度,腾讯总收入为人民币663.92亿元,比去年同期增长51%。公司权益持有人应占盈利207.97亿元人民币,比去年同期增长98%。

2017年全年,腾讯总收入为2377.60亿元,比去年同期增长56%。本公司权益持有人应占盈利为人民币715.10亿元,比去年同期增长74%。

业绩大增,股价公布业绩后首日却暴跌5%,5日累计重挫10.89%。针对腾讯股价见光死,大摩财经指出腾讯三点问题:

一、腾讯四季度营收663.9亿,低于分析师预估的686.1亿。

二、环比来看,腾讯四季度营收增速仅1.8%,净利还是增长了15.55%。但请大家注意,腾讯去年第四季度获得了79亿的投资收益,而三季度投资收益为39亿。假设两个季度均刨掉投资收益,腾讯三季度业务净利141亿,四季度129亿,环比下滑8.5%。几乎全靠易鑫、搜狗以及腾讯投资的东南亚电商Sea等公司上市,以及其他投资收益,腾讯才勉强保住了颜面。

三、去年四季度腾讯最核心的游戏业务出现了环比下滑。该季内,腾讯PC和手机游戏收入合计297亿,低于三季度的328亿,环比下滑9.5%。按照财报口径,腾讯网络游戏收入环比下滑9%至243.67亿。

但是,分析可以发现,第一个原因属于鸡蛋里挑骨头。

第二第三个原因,腾讯靠投资收益净利大增,实则业务净利下滑。其实不然,腾讯已然从过去的游戏公司摇身变为现在的其他业务公司,其他业务——已然成长为公司新的增长引擎,在第四季度,来自该项目下的收入以21.2%的收入占比贡献了34.3%的增量,在所有业务中贡献最大,相比而言,排名第二的游戏的贡献比例仅为26.3%。其他业务包括支付服务、云服务、投资服务。谁又能说随着腾讯其他业务的崛起,游戏业务的下滑以及投资收益的上升,不是腾讯内部结构的优化和业务多样化发展呢。

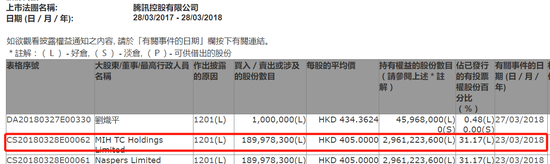

3月23日腾讯再跌4.32%,这是受腾讯大股东南非报业减持的影响。但是Naspers管理层强调3年内不再出售的承诺,反映集团对腾讯有极大信心,富瑞表示,是次举措对腾讯的增长潜力并无负面影响。

3月22日,Naspers公告称将出售至多1.9亿股腾讯控股股票,出售股票数量约为腾讯总股本(94.99亿股)的2%。Nasper为腾讯第一大股东,目前持有腾讯33.2%股票。以腾讯目前股价计算,这些股份价值约106亿美元。

但是Naspers管理层强调,绝非因为腾讯业绩出售股票。他称,3年内不再出售的承诺,反映集团对腾讯有极大信心,而腾讯是最值得的投资,这点没有改变。富瑞认为,比起套现,更多在于改善Naspers的自由现金流,让公司有更大灵活度以作出新投资。富瑞表示,由于Naspers承诺3年内不会再度减持,是次举措对腾讯的增长潜力并无负面影响。

昨日,腾讯总裁刘炽平在3月27日以平均每股434.3624港元的价格减持100万股腾讯股份,价值4.34亿港元,减持后刘炽平持股腾讯0.48%。今日腾讯股价再度大跌近5%,真的仅仅因为管理层的减持吗?

3、3月27日,贵州茅台,净利大增62%,跌4.57%

贵州茅台3月27日晚间发布年报称,2017年度,公司共生产茅台酒及系列酒基酒63,787.61吨,其中茅台酒基酒42,828.59吨,系列酒基酒20,959.02吨;实现营业收入582.18亿元,同比增长49.81%;实现营业利润389.40亿元,同比增长60.47%;实现归属于母公司所有者的净利润270.79亿元,同比增长61.97%。股东方面,证金公司持股由去年三季度末的1.56%降至1.29%。

贵州茅台计划2018年实现营业收入较上年度增长15%左右。

公司实际状况和未来可持续协调发展的需求,拟订了以下利润分配预案:以 2017 年年末总股本125,619.78万股为基数,对公司全体股东每 10 股派发现金红利109.99 元(含税),共分配利润 13,816,919,602.20元,剩余 66,194,387,848.13元留待以后年度分配。以上利润分配预案需提交公司股东大会审议通过后实施。

业绩靓丽,净利大增62%,并大派现金红利,券商纷纷唱好,股价不涨反跌

国内外券商在第一时间发布研报,对贵州茅台进行了分析,不少券商将贵州茅台的目标价提升至900以上,茅台股价的大跌让券商纷纷掌嘴,是券商研究能力不行还是另有玄机。

下跌原因分析:分析人士对贵州茅台酒类业务的毛利率逐年下滑表示担忧。分析人士指出,对比其历年年报,2017年贵州茅台酒类业务整体毛利率为89.83%,同比下滑1.48%,为7年来首度跌破90%,容易引发市场质疑。此外,报告期内,公司经营活动产生的现金流量净额221.53亿元,较上年同比减少约40.8%。

此外,贵州茅台曾在2018年 1月31日发布业绩快报,公司预计2017年度实现归属于上市公司股东的净利润与上年同期(法定披露数据)相比,将增加97亿元左右,同比增加58%左右。而本次业绩同比增62%超预期,本次股价的下跌可能与贵州茅台业绩利好提前消化有关。

4、3.27日,同样公布业绩的工行建行,今日也是跌跌跌

2017年工商银行利润增长稳定,实现净利润2875亿元人民币,比上年增长3%,净利润总量保持全球银行业最好水平;反映经营成长性的拨备前利润达到4924亿元,比上年增长9.1%。

平均算来,2017年工商银行日赚7.88亿元!2017年,腾讯实现净利润人民币724.71亿元,日赚2亿元。工商银行赚钱能力接近四个腾讯!

但是,工行H股同样下跌,A股无升跌;建行AH股集体下跌。当腾讯、中国平安、贵州茅台、工行、建行等龙头股业绩大增之时,到底背后逻辑是怎么的,难道真如前文介绍的俺么简单。

三、龙头股集体下跌背后逻辑揭秘

龙头股集体下跌,本文认为绝不仅仅如前文所述那么简单,其背后的逻辑你又知道多少?

1、中美贸易战大背景下,恐慌情绪蔓延

23日凌晨,美国宣布对中国600亿美元商品关税,以惩罚中国“侵犯知识产权”。关税将在15天内公布,开放30天的公众反馈期后生效。中国商务部在3月23日早7时左右发布“针对美国进口钢铁和铝产品232措施的中止减让产品清单”,拟对约30亿美元自美进口产品加征关税。

商务部研究院国际市场研究所副所长白明示,中国商务部对特朗普刚刚签署的“301调查”相关措施肯定还会有所回应,将与对“232调查”的回应形成一套组合拳。“这套组合拳的下半套,规模上肯定要比30亿美元要大得多了。”

在中美贸易战大跌之下,全球股市遭遇重挫,道指当日大跌2.93%,昨日续跌1.43%,5日累跌3.52%;纳指累跌4.83%,沪指累跌4.84%,恒指累跌4.43%。

全球恐慌指数不断上涨,近5日VIX大增24%。

避险情绪升温,引发投资者抛售潮,投资者涌向避险资产,其中,美债10年期利率大得0.98%,至2.761%。美联储的决定和对贸易的担忧“导致了一个事实,即美国国债的空头头寸一直在增加,而且任何时候你都有可能获得空头回补。”

2、不论企业盈利增加还是减少,都将造成股票市场价格的下降

企业盈利减少是直接利空,会引来投资者的抛售,价格下跌。而企业盈利增加,虽然是利好消息,但由于经济增速在未来会面临潜在的下降,更多投资者会将手中持有的权益类资产的盈利兑现,而非继续持有,以此来避免未来盈利难以为继的下行风险。这也就是俗称的“利好出尽是利空”。

此轮业绩期,中国平安(2318.HK)和腾讯控股(0700.HK)都是业绩大超预期后股价暴跌的典型例子。

此外,随着经济增速放缓,以及当下原油以及农产品价格上涨的势头明显,对未来一定范围内通胀的预期是看涨的。

因此,企业继续盈利会带来CPI和居民收入的增加,倒逼政府进行加息,而加息预期往往是结束权益类资产价格上行的主要黑手。

随着美联储加息步伐的加快,或导致本轮牛市的彻底结束。3月27日2时,美联储宣布加息0.25厘,把美联储备基金目标利率上调到1.5厘至1.75厘。美联储同时提升经济展望,但对今年年底利率水平的预测中位数维持在2.125厘,意味着美联储维持今年加息3次,每次加息0.25厘,对于短期内加息步伐的取态没有明显变化。对于美国加息,金管局和央行直接或间接加息的预期升温。

3、白马股估值都已不低,投资者获利了结

A股上证50中,龙头股贵州茅台区间(2017年1月1日-2018年2月1日)大涨130%,领涨上证50,中国平安涨117%,涨幅位列第二;工商银行涨82%,位列第10

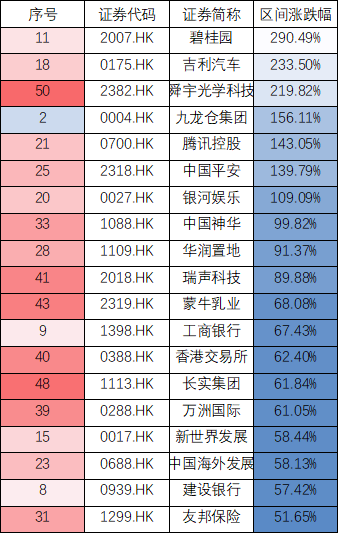

在港股蓝筹股中,碧桂园涨幅290%,位列第一,腾讯控股涨143%,位列第五;中国平安涨139%,位列第6;工商银行涨67%,位列12名。

前期涨幅过大,估值已不低,在市场恐慌下,容易引发资金抛售,先行获利了结。待市场稳定后,再行低吸买入。

四、腾讯、茅台、平安后市走势如何?

针对腾讯、茅台、平安的后市走势,“聪明资金”(港股通资金)最具话语权。

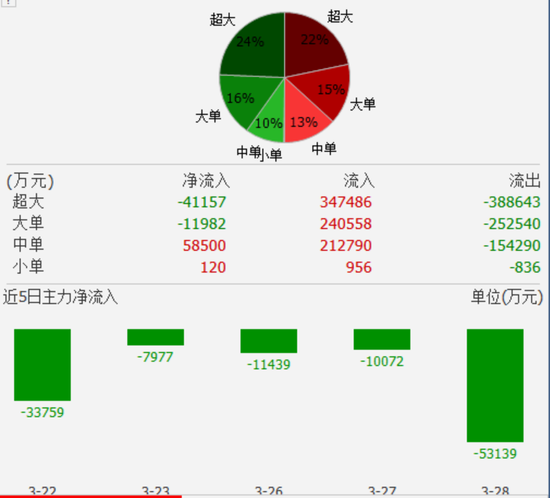

盘后资金流向数据显示,贵州茅台今日资金净流出高达5.3亿,近5日累计流出高达11.56亿,超大单净流出4.1亿,大单流出1.2亿。

但,有一点值得注意的是,近两日北上资金净流入高达6亿,平均成本约为714元,以现价682元计算,境外资金大亏约192亿元。但境外资金的大幅买入至少表明茅台近期上涨存在可能性。

腾讯控股最近不断获得北水资金支持,其中,今日净买额6.72亿,昨日净买额5.62亿,26日净买额7.81亿,23日净买额30.24亿,22日净买入12.67亿,北水通过港股通资金近5日大幅买入高达63亿。港股通持股比例也增至2.1%,表明聪明资金对腾讯后市的看好。

中国平安H股今日不断获得内资抛售,近6日通过港股通累计抛售高达22亿。北水持股比例也不断减少,后市近期仍不看好。

中国平安A股近6日被外资抛售14.6亿,但最近两日不断被增持,增持额为 3.4亿。持股比例有所增加。

责任编辑:张海营

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)