226只A股纳入MSCI指数 港股成交激增至逾2037亿港元

21世纪经济报道 朱丽娜

226只A股大盘股将被正式纳入MSCI新兴市场指数,目前约有2万亿美元的资金追踪该指数,相当于全球所有新兴市场股票基金的85%。

经过连续四年的冲关后,A股将于6月1日正式被纳入MSCI指数。

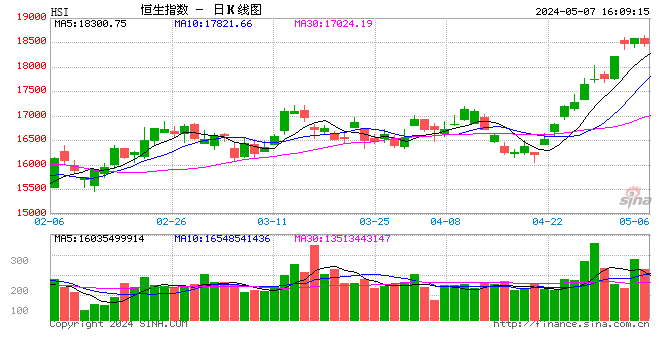

5月31日,恒生指数收盘报30468点,上升411点或1.37%,在MSCI指数换马因素下,全日大市成交大幅飙升至2037.54亿港元,较上日增加939.81亿港元或85.6%,为3月23日以来新高。其中,收市竞价时段录得近1000亿港元的成交。

港交所行政总裁李小加在当日出席MSCI开市仪式后表示,预计31日的成交量、交收及结算需求会大增,为此港交所在清算结算系统上已作好准备。

根据MSCI于5月30日公布的声明中指出,226只A股大盘股将被正式纳入MSCI新兴市场指数,目前约有2万亿美元的资金追踪该指数,相当于全球所有新兴市场股票基金的85%。根据此前公布的时间表,今年6月1日,MSCI将按照2.5%的比例将A股正式纳入新兴市场指数中;9月3日,将A股的纳入比例提高到5%。

“我们预测因此为中国市场带来的被动基金资金流入大约为77亿美元,流入A股市场的约33亿美元。主动基金流入的规模可以达到400亿美元,然而沪深市场每日股票交易量达到730亿美元,因此从短期来看的影响不太显著。”摩根大通中国首席经济学家及中国股票策略主管朱海斌在5月31日的记者会上表示。

MSCI下一步将如何加大纳入A股,MSCI总裁Baer Pettit表示,会根据第一阶段纳入A股的情况和市场反应,决定下一步纳入的幅度,很可能会继续沿用互联互通,每次加大纳入将是“数次、较大型”的动作。

“未来纳入的进度主要取决于中国对内对外的金融改革开放的进度,事实上,韩国、日本等其他市场全数纳入也出现过类似的分阶段纳入的情况,一般是在2至5年内。“朱海斌表示。

66.29亿元资金北上抢筹

“A股纳入MSCI指数只是海外投资者进入内地市场的一个催化剂。事实上,国际投资者通常在正式纳入指数前的数年已开始提前配置相关股票,自去年以来,港交所新开户的数量增长了数倍,这显示了海外投资者对投资A股市场的兴趣大增。”朱海斌表示。

随着机构投资者为MSCI明晟纳入A股作准备,香港交易所旗下结算所的特别独立户口开户数目亦大幅上升,户口数目增至5月25日的4800个,较3月增加六成,反映市场已广泛接纳和采用香港交易所这项服务。

截至5月31日收盘,借道沪股通、深股通北上买入A股的资金分别为36.26亿元、30.03亿元,合计流入66.29亿元,创下过去15个交易日以来的最高水平。根据21世纪经济报道记者翻查数据统计,过去15个交易日,流入A股市场的北上资金累计达到494.68亿元。

根据港交所的数据显示,5月31日的沪股通及深股通买入及卖出成交额合计达346.9亿元人民币,较30日高出57%。该成交额创沪深港通2014年11月开通以来单日新高。

尽管近期市场疲软,北向资金净流入维持强势,瑞银证券中国首席策略分析师高挺指出,过去两周的资金净流入量高达200亿元。同时,4月单月净流入410亿元,年初至今共净流入1380亿元。

“食品饮料在过去两周内依然是海外投资者最偏爱的板块,共获得42亿元的净买入。材料、资本货物、医疗保健和银行板块分别获得24亿元、20亿元、20亿元和19亿元的资金净流入。”他表示。

相比之下,流入港股的南下资金则明显放缓。高挺指出,过去两周仅有15亿元的内地资金净流入港股市场,4月则录得30亿元的净流入30亿元,“由于恒生指数在过去两周下跌了约5%,南下资金的布局节奏明显放缓。银行、软体、保险和硬体板块分别在过去两周被净卖出48亿港元、38亿港元、20亿港元和8亿港元。”

同时,各个机构都在摩拳擦掌,希望能借A股纳入MSCI指数的东风在市场中分得一杯羹。摩根大通中国证券研究部主管李郁匀透露,该行计划将驻香港的中国股票研究团队人员数量增加50%,主要涉及的行业包括消费、科技、金融及工业板块。该行计划将中国A股个股的研究覆盖数量增加一倍。

其他外资金融机构则已提前推出相关产品,为投资者提供更多选择。全球最大的公募基金领航(Vangaurd)已率先于5月初推出全球中国股票指数ETF(3169),追踪富时全球中国股票沪深股通指数,覆盖在中国内地、中国香港、美国以及新加坡等地上市的中国股票。

iShares安硕及指数投资亚太区主管陈蕙兰则表示:“我们今天成功为客户进行相应MSCI第一阶段的A股配置,并已对8月进行的第二阶段配置准备就绪。”

国际投资者的关注焦点

朱海斌表示,根据摩根大通追踪的全球超过50只投资于新兴市场的环球基金显示,最近几个月,这些基金仍然维持对中国市场低配的仓位,低配中国超出高配中国的基金数目从10个降到3个,“整体海外投资者对中国市场的戒备心有所下降。”

他坦言,对于海外投资者而言,A股仍然不是一个完美的投资市场,“主要问题涉及市场的可交易行,比如股票停牌,便利性,如资金流出流入、是以离岸还是在岸人民币进行交收,以及交易配套策略,涉及在岸无法进行卖空,缺乏便利的汇率对冲工具等。”

以A股市场的股票停牌为例,一直以来困扰着国际投资者。MSCI在5月30日发布的公告表示,东方园林、海南橡胶、中国中铁、太钢不锈、中兴通讯等五只股票因处于停牌状态,将暂时不被纳入到MSCI中国指数(MSCI China Index),也将从MSCI A股全球通指数 (MSCI China A Inclusion )和MSCI中国A股大盘指数(MSCI China A Large Cap Indexes)剔除。

同时,港交所一直努力希望推出离岸A股衍生品,为国际投资者提供对冲工具。李小加5月31日表示,目前仍在与内地交易所商讨细节,尚未有确定推出的时间表。

目前,国际投资者主要通过新加坡的富时中国A50指数期货来进行风险管理。2006年9月,新加坡交易所率先推出了富时中国A50指数期货,以沪深两市按流通比例调整后市值最大的50家A股公司为样本。该指数以美元标价进行实时交易结算,这是首只直接以A股股指为标的的境外衍生产品。

朱海斌在接受21世纪经济报道记者提问时表示,尽管A股获纳入MSCI,目前外资仍然低配A股,主要忧虑包括中美贸易摩擦、中国经济增长放缓,以及去杠杆带来的债务违约等金融风险。

然而,他强调,相比市场主流意见,摩根大通对于中国宏观经济的形势更为乐观,“我们认为经济不会明显下滑,今年全年GDP的增速有望达到6.7%。近几个月内地债券违约情况增加,不同等级债券之间的利差拉大,这是市场回归正常状态的迹象。”

责任编辑:马婕

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)