证券时报记者 王莹

进入2018年,排队首发(IPO)已有一年多的3家青岛的银行日前相继更新招股书,上市进程终于又向前迈了一步。记者注意到,本次更新的招股书中,威海银行、青岛农商行、青岛银行均未对此前披露的发行规模进行调整。

从财务指标来看,青岛农商行不良贷款率已在下降。

自1月9日,青岛银行在证监会网站更新招股书后,一周内,威海银行及青岛农商行也相继更新了招股书。

根据本次更新的招股书,三家银行发行规模未有变化。其中,青岛农商行公开发行的股票数量不低于本次发行并上市后总股本的10%,且不超过发行后总股本的25%(含25%);威海银行发行数拟不超过发行后总股本的25%;青岛银行拟发行不超过10亿股,占发行后总股本的比例不超过19.77%。

不良率两升一降

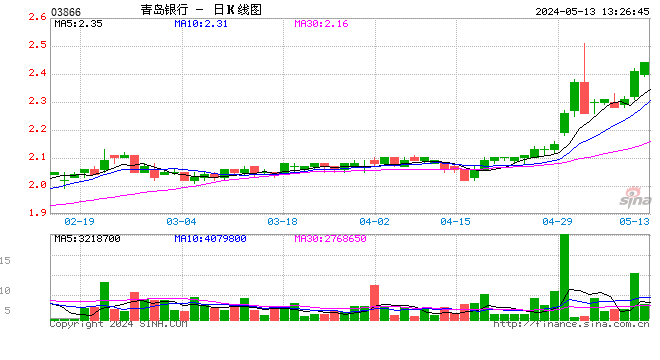

从2017年上半年业绩看,青岛银行与威海银行不良贷款率逐年攀升,仅青岛农商行不良率实现了稳步下降。

具体来看,2014年至2017年上半年,青岛银行不良贷款率分别为1.14%、1.19%、1.36%和1.69%。同期,威海银行不良贷款率分别为0.70%、0.97%、1.42%和1.44%。而青岛农商行的不良贷款率呈下降趋势,分别为2.40%、2.38%、2.01%和1.93%。

总体看,2017年上半年,三家银行的不良贷款率均低于山东省银行业金融机构不良贷款率整体水平。2014年~2017年上半年,山东省银行业金融机构不良贷款率分别为1.86%、2.06%、2.14%和2.47%。

记者注意到,青岛农商行不良贷款率在2014年~2015年均高出山东省水平,从2016年开始出现拐点,进入下降通道。

不良率依旧攀升的两家银行的趋势也不尽相同,威海银行不良率上升幅度在趋缓,而青岛银行不良率增幅在扩大。对此,青岛银行在招股书中表示,截至2017年上半年,该行约58.91%的贷款投放于青岛地区的客户,短期内,该行大部分贷款、收入和利润仍将来源于青岛地区。如果青岛地区经济发展速度出现大幅下降,或地区经济环境发生重大变化,可能对本行的资产质量、财务状况和经营业绩造成重大不利影响。

压力各不同

对于青岛银行,目前较大的压力来源于资产质量。不过,该行资本充足率、一级资本充足率和核心一级资本充足率均有所改善,分别为13.67%、10.17%和10.16%。其中,资本充足率相较2016年末提高了1.67个百分点,核心一级资本充足率上升了0.08个百分点。此外,该行流动性覆盖率大幅改善。

威海银行的问题是,流动性及资本充足率承压。据了解,商业银行流动性较大程度上取决于存款稳定性。若未来不能维持客户存款或遭遇大量客户集中提取存款、存款到期后不再续存,银行的流动性可能受到重大不利影响。在招股书中,威海银行表示,“在这种情况下,为满足资金需求,本行可能需要寻求成本更高的资金来源,但本行无法保证能够以合理的成本及时取得资金,而且本行的融资能力也可能受无法控制或难以施加影响的各种因素影响而被削弱”。

此外,截至2017年上半年,威海银行核心一级资本充足率为7.99%,一级资本充足率为 8.01%,资本充足率为11.13%。三个指标相较2016年末均下降了近1个百分点。

据悉,威海银行今年的目标是,截至2018年末,资本充足率不低于10.5%,一级资本充足率不低于8.5%,核心一级资本充足率不低于7.5%。

青岛农商行面临的则是房地产行业的贷款风险。该行向房地产业发放的公司贷款和个人住房贷款均呈现逐年上升趋势。2014年至2017年上半年,该行向房地产业发放的公司贷款占比为13.33%、17.16%、19.03%和19.64%;个人住房贷款占比分别为7.78%、11.12%、27.73%及36.24%。若房地产行业出现财务困难,该行的风险敞口会迅速扩大。

责任编辑:张海营

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)