【金融曝光台】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【黑猫投诉】

来源:慧保天下

2018年国内人身险公司开门红不红,似乎已经成为共识,但当数据真正呈现在眼前的时候还是有些出人意料。

行业交流数据显示,2018年前3月,老六家个险新单保费全线下滑,且同比下滑幅度均高达两位数;行业银保新单规模保费也出现整体负增长,下滑幅度更是超过25%。

开门红期间个险、银保新单齐齐下滑,2018年人身险行业新单保费负增长已成定局。虽然在续期保费支撑下,全年保费收入仍将有可能维持正增长,但2018年新单保费负增长势必影响到之后几年的续期保费收入……

2018年保险业首个“灰犀牛”事件就这样发生了,而更大的“灰犀牛”还在路上。

博鳌亚洲论坛2018年年会上,央行行长易纲表态“我们已经做好迎接货币政策收紧的准备”,国内货币政策进入紧缩周期似乎已为时不远。货币紧缩意味着流通货币的减少,意味着购买力的下降,意味着银行理财产品收益率的上升,意味着保险业的痛苦才刚刚开始。

老六家个险新单全线负增长

凭借庞大成熟的代理人队伍,老六家一直被视为2018年痛苦转型中的寿险业的压舱石,行业全年业绩的重要支撑,然而前3月的交流数据一经出炉,会发现,老六家自身也已经深切感受到转型之痛。

一份行业交流数据显示,就连老六家险企一直引以为傲的个险渠道,在2018年前3月的开门红期间也出现了全线负增长。

国寿、平安、太保、泰康、太平、新华2018年前3月个险新单保费分别达到500、500、200、100、100、50亿元左右,相比去年同期均出现了两位数以上的负增长,同比下滑幅度分别达到了20%、10%、30%、20%、20%、40%以上。其中,国寿个险新单保费要高于平安。

不过受益于之前良好的业务结构,个险续期业务依旧保持高速增长状态,均达到30%以上的同比增速,在其助推下,老六家个险渠道总保费收入在前三月全部实现正增长。其中,国寿、平安、太保、太平同比增速均达到两位数以上,而泰康、新华同比增速为个位数,涨势稍慢。

个险新单不振,银保新单同样低迷,已经完成转型或正在全面推进转型的老六家中,除太保寿险银保新单保费保持正增长之外,其余险企银保渠道均继续保持负增长态势。不过整体来看,这些险企的银保新单保费贡献度已经相当低,2018年前3月,除国寿以及泰康银保新单仍然达到百亿元以上之外,其余四家银保新单均已降至30亿元以下,对公司整体保费收入影响有限。

在个险以及银保两大渠道的共同影响之下,2018年前3月,老六家险企总保费收入增速表现不一,国寿、泰康、太平三家出现不同程度负增长,而平安、新华、太保则实现了不同程度的正增长。

就总保费而言,国寿开门红后半程发力明显,终于捍卫了其市场第一的位置,将与平安的差距拉大至400亿元以上。而2018年2月末,两家险企原保险保费收入差距仅剩不足百亿元。

行业银保新单规模下滑逾25%

老六家个险渠道全线负增长,其余险企银保渠道的境况更可想而知。

一份行业交流数据显示,2018年前3月,参与数据交流的几十家公司中,接近2/3的险企银保新单规模保费都出现了不同程度的负增长,整个银保渠道一片惨淡。

而且这些险企银保新单规模保费下滑的幅度相当大,其中近半数险企同比下滑幅度都超过了50%,个别险企同比下滑幅度甚至达到了80%乃至90%以上。

不过就在大多数险企的银保新单规模保费大幅下滑之时,值得关注的是,也有逾1/3的险企实现了正增长,其中多家险企,例如光大永明、昆仑健康、英大人寿、复星保德信等甚至实现了100%以上的同比正增长。

只是这些险企终究没能逆转银保渠道新单规模保费整体负增长的态势,数据显示,2018年前3月,参与数据交流的险企银保新单规模保费整体下滑超25%。

更值得关注的是,新单规模保费的负增长并未伴随业务结构的整体改善,令人期待的银保新单期交保费也同时出现了个位数的负增长,大多数险企都是如此。

市场货币流动性趋紧或才是问题根源

2018年开门红不红其实已经是行业共识,究其原因,也无外乎两条:一是受134号文影响,快速返还型年金险、两全险全部停止销售,降低了消费者的投保积极性;二是银行理财产品收益率普遍上升,导致保险产品吸引力相对下降。

但也有专业人士给出了不同意见,在其看来,上述原因只是表象,更根本的原因还在于,国内货币市场流动性趋紧。

2015年12月16日,美国已正式开启了新一轮加息周期,随着全球经济的持续转暖,特别是美国经济景气度不断上升,2016年初至2018年3月,美联储共加息6次,将联邦基准利率的下限从0抬升至1.5%,美国十年期国债收益率也从2.3%升至2.85%附近。

而在国内,央行虽然尚未进行加息,但货币政策转向已经是大概率事件。在近期召开的博鳌亚洲论坛2018年年会上,央行行长易纲直言:“我们已经做好迎接货币政策收紧的准备。”

事实上,从2017年5月份开始,M2(广义货币,反映货币供应量的重要指标)增速就已经进入个位数时代。而2017年末,个人活期存款和流通中货币(M0)相较年初更是大幅减少了将近2万亿元人民币,其中仅流通中货币(M0)一项就减少了1.6万亿元。

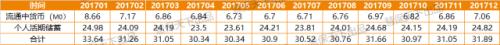

2017年各月流通中货币(M0)以及个人活期存款变化情况(单位:万亿元)

数据来源:中国人民银行官网

数据来源:中国人民银行官网流通中货币减少,个人活期储蓄也有所减少,那钱去了哪里?

值得注意的是,在流通中货币减少的同时,住户贷款却在不断增长。数据显示,2017年全年人民币贷款增加13.53万亿元,同比多增8782亿元;其中,以个人住房按揭贷款为主的住户部门中长期贷款增加5.3万亿元;以实体经济贷款为主的非金融企业及机关团体贷款仅增加了6.71万亿元。这也就意味着,大量货币都涌向了房地产市场。

另据媒体报道,2008年,国内家庭债务占GDP的比重仅为18%,2016年就达到了44.4%,2017年已经超过54%。在杠杆率的国际比较中,虽然中国的杠杆率不算很高,但增速却相当惊人,美国家庭债务占GDP的比重从20%上升到50%以上用了接近40年的时间,而中国只用了不到10年,这种现象无疑值得高度警惕。

专业人士认为,资金大量涌入房地产市场,住户部门中长期贷款大量增加,在某种程度上推动货币流动性趋紧,进而降低了社会购买力,进而又影响到了保险业,导致2018年开门不红。

保险业的转型之痛将持续

货币流动性趋紧,对于国内寿险业的影响注定是深远的。

客户没钱了。流通货币减少以及个人储蓄减少的同时,住户部门贷款却在不断增加,对于寿险市场而言,最直接的影响就是“客户没钱买保险了”。

一位对于营销市场非常关注的人士在对市场进行调研之后得出结论:“134号文也好,严监管也好,其实都不是导致‘开门红不红’最根本的原因,最根本的原因在于‘客户没钱了’”。

另一位保险公司高管也持同样看法,据悉,在其所在公司,某分支机构2017年开门红期间投保的大单客户达到数百人,而2018年同期,大单客户只有数十人,降幅之大,令人惊讶。

大单客户的减少,成为2018年开门红不红的重要原因之一。

银行理财产品收益率节节高升。随着表外业务的收紧,银行资金链亦出现紧张,其往往通过理财产品以及同业拆借来缓解现金流压力,因此在货币流动性趋紧的情况下,银行理财产品收益率被不断提升。相较之下,与银行理财产品类似的银保渠道保险产品因此失去了对于客户的吸引力。

有统计显示,3月18日-3月25日一周,银行理财产品中,12个月产品收益率较前一周上行0.7BP,收益率达5.02%。相较之下,查阅多家保险公司万能险月结算利率发现,大多在3.5%-5%之间,与银行理财产品相比难言优势。

行业低迷状态将持续。货币进入紧缩周期并非偶发事件,这种趋势一旦形成,短期内就无法扭转,这意味着,保险业的困难时期仍将持续,2018年还仅仅是一个开始而已。

从2018年开门红的情况来看,全年无论是个险新单还是银保新单保费,全年负增长已成定局,但受益于续期保费的支撑,全年总保费收入或将持平甚至正增长。但2018年新单保费负增长的影响将在2019年有所呈现,进而拖累2019年整体的保费增速。有专业人士甚至预测,一直要到2020-2022年间,续期业务受影响的程度将达到峰值。

健康险崛起,年金险暗淡。货币一旦进入紧缩周期也将对国内寿险市场产品格局产生一定影响。由于收益率下降,储蓄替代类的年金险将遇冷。有专业人士介绍,这一趋势开始显现,年金险保费在2018年开门红期间已经出现负增长。当然,需要指出的是,年金险保费的负增长,也与134号文之后,快速返还型年金险被禁也有一定关系,按照新规,年金险产品至少要在投保5年之后才能开始返还,这在一定程度上影响了消费者的投保积极性。

税延养老险2018年5月1日开始在上海市、福建省以及苏州工业园区开始试点,但因为试点范围较小,且国内个人纳税人数量较少等缘故,一段时间内,其对拉动寿险业增长影响注定有限。

在客户没有条件投保高额保单,而保险意识又不断崛起的情况下,件均保费相对较低,但保额相对较高的普通型寿险以及健康险产品无疑将受到更多青睐。“保险姓保”,将成为人身险企的必然选择。

或将对续期保费产生影响。货币一旦进入紧缩周期,保险产品收益率相较不够理想的状态之下,或也将对险企的续期保费收入产生一定影响。因为在货币紧缩状态下,之前投保的大单客户有可能面临巨大的续保压力,一旦无法续保,客户申请退保,又无法接受中途退保有损失,就有可能产生纠纷,甚至是群体性事件。

营销员队伍留存率或将下降。新单保费下滑,意味着销售队伍人均产能大概率下降,人均产能下降又往往意味着营销员人均收入的下降,这将直接影响到营销员的留存率。2018年开门红期间,个别公司的营销员数量已经开始出现一定程度的滑落。

2018年开门红不红已成定局,但其揭示的未来却不仅仅是新单保费负增长那么简单。在货币紧缩这一宏大的周期背景下,保险业的痛苦或仍将持续较长时间,而且在痛苦之中,保险业有望实现发展理念的深层次蜕变,全面转向保障型产品,转向营销队伍的精耕细作,真正实现脱胎换骨。

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)