由新浪财经主办的“2018中国银行业发展论坛暨第六届银行综合评选颁奖典礼”,定于8月23日(周四)在北京金融街威斯汀大酒店举办。论坛将邀请监管层领导、银行业高管等重量级嘉宾做主旨演讲,并就金融业相关热点话题展开多场次的议题讨论。敬请期待!【参会报名】

主要结论

宏观指标作为外生变量主要通过影响下游产业的需求来影响铁矿石价格。之前的研究也多从宏观指标来研究对商品期货收益影响的因素,而本报告除宏观因子外,还从铁矿石产业链入手,从供给、需求、库存和成本四方面总结了影响铁矿石现货价格的基本面因素。

我们使用向量自回归VAR模型研究发现与铁矿石收益显著负相关的分别是滞后二阶的中钢协会员企业粗钢产量季调值和沪市线螺终端采购量环比、滞后一阶的海外港口铁矿石发货量同比、滞后二阶的国内调查部分矿山铁精粉产量环比。另外通过格兰杰因果检验发现国内调查部分矿山铁精粉产量环比与中钢协会员企业粗钢产量季调值与铁矿石收益率互为格兰杰原因。

由于变量内生性和持续性强度问题,OLS不能用于金融时间序列的预测。因此我们使用Kostakis(2015)扩展的IVX回归来进行样本内和样本外预测。样本内结果表明废钢价格与铁矿石价格比、全国高炉开工率、中钢协会员企业粗钢产量季调值等是铁矿石收益率的显著预测指标。而宏观因子中影响铁矿石价格较为显著的是资源国兑美元的汇率,其它宏观因子则通过影响基本面因子来影响铁矿石。

短线样本外预测有效预测占比虽高达90%,但方向准确率只有55%,指标的持续性不强。季度预测准确度提升明显,有效预测占比达72%,方向准确率70.5%,且预测精度与24个月滚动均值预测结果相近。预测占比较高的显著因子分别是海外港口铁矿石发货量同比,美元指数环比变化、沪市线螺终端采购量、废钢价格与铁矿石价格比等因子。通过构建策略来验证样本外预测效果,季频加入阈值过滤和止损的等权组合优于单个起始日策略,回撤明显降低,年化收益率为19.83%,夏普率为1.10,最大回撤-15.4%。月频预测加入趋势过滤和止损策略年化32.37%,夏普率1.32,最大回撤-25.7%。季频和月频等权组合后策略进一步提升,策略年化25.53%,夏普率1.59,最大回撤为-16.2%。

风险提示

不确定因素干扰将影响预测模型准确率。

致谢

感谢东方证券研究所金融工程首席分析师朱剑涛老师指导。

一、影响铁矿石价格的因素

1. 产业链特点

铁矿石指存在利用价值的,含有铁元素或铁化合物的矿石,几乎只作为钢铁生产原材料使用。钢铁是国民经济的支柱产业,铁矿石是钢铁生产最重要的原材料,生产1吨生铁约需要1.6吨铁矿石,铁矿石在生铁成本中占比超过60%,由此可见,铁矿石也是与国民经济息息相关的重要原材料。

根据物理形态不同,铁矿石分为原矿、块矿、粉矿、精矿和烧结矿、球团矿等。块矿是可以直接入炉的高品位矿;粉矿和精矿需人工造块后才能投入高炉,其中,粉矿是生产烧结矿的主要原料,精矿是生产球团矿的主要原料。基于现货市场的需求,大商所铁矿石期货交易标的物选择为粉矿。

目前我国是世界最大的铁矿石消费国、进口国和第二大生产国,但国内并不具备铁矿石定价权。铁矿石以第三方现货指数为依据定价,国际上比较有影响力的铁矿石指数有三种:环球钢讯的TSI指数、金属导报的MBIO指数以及普氏能源资讯的Platts指数。普氏指数2008年进入铁矿石市场并成为贸易定价主导,我国钢厂被迫接受普氏价格。

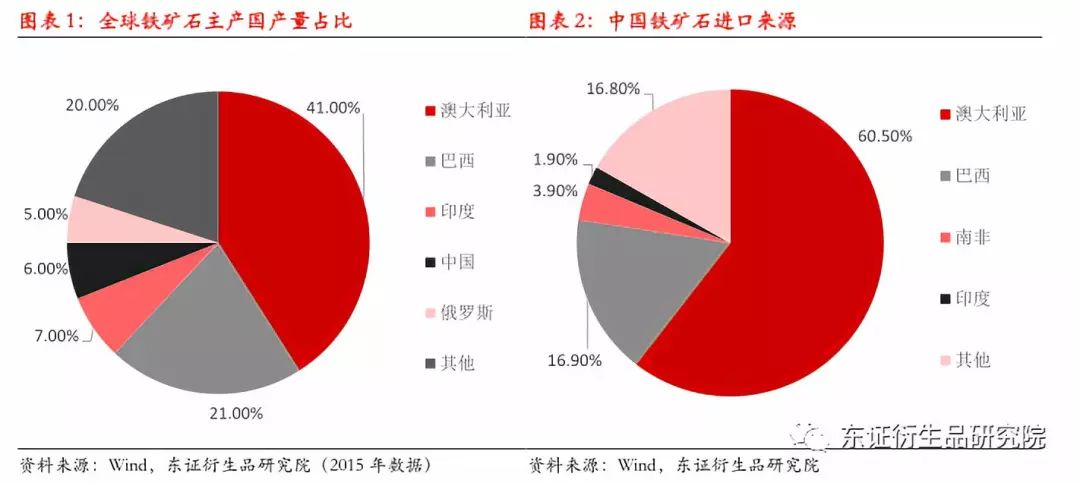

全球铁矿石主产国相对集中,主要的生产国为澳大利亚和巴西,这两个国家的产量占了铁矿石产量的60%以上。美国学者贝恩以CR4和CR8两个指标来判断市场结构,目前,在铁矿石生产供给方面,必和必拓、力拓和淡水河谷三大矿商已形成寡头垄断结构。三大矿商目前控制着全球78%的铁矿石海运贸易市场,形成了相对的寡头垄断市场结构,其产量的增长直接影响未来全球铁矿石贸易市场的供应量。印度铁矿石占世界铁矿石海运份额与三大矿商相比有着很大的差距,同时由于多方贸易中介转手以现货方式提供,印度铁矿石价格往往比三大矿商所提出的价格还要高。其余的如中国、俄罗斯等国家也有一定的比例。

世界铁矿石进口目的地主要为亚洲的中、日、韩和中国台湾4个国家(地区)以及欧洲的英、法、德、意4个国家。在世界铁矿石进口贸易中,这8个主要国家(地区)的进口量占世界贸易的80%左右。从国家和地区看,亚洲地区占据全球铁矿石需求的60%以上。2012年,中国占全球铁矿石贸易量60%—70%,在铁矿石进口方面占有举足轻重的地位。但事实上,中国需求的绝对地位并没有形成垄断性的话语力量。由于中国钢铁的集中程度低下,CR8始终徘徊在40%左右,未能形成有效合力,对三大矿山影响有限,反而形成对生产方的依赖,加强了其在生产结构中的垄断话语权。

下图为中国大陆铁矿石进口来源的结构变化,来自澳大利亚的进口从2005年的40%左右一直攀升到2015年的60%左右,随后趋于平衡,巴西的进口则相对比较平稳,而来自印度的进口逐年缩减,到2013年已经所剩无几,甚至被南非超越。

下图为黑色金属关系图,钢铁的冶炼原材料包括铁矿石、焦炭和焦煤以及铁合金等黑色系商品。一般而言,1吨焦炭需要1.33吨左右的焦煤,而炼制1吨生铁则需要1.6吨左右的铁矿石和0.5吨左右的焦炭。从成本角度来看,铁矿石和焦炭占到生铁成本的 90%,是冶炼钢铁的主要原材料,而焦炭则是由炼焦煤转化而来。

黑色产业链的关系如下图所示,上游是铁矿石、煤炭、有色金属、电力等。中游即为钢铁行业,包括长材、板材和特钢。这三个品种对应的下游也不尽相同。长材主要用于基建和房地产,板材主要用于汽车、家电和造船等,特钢则用于特殊制造,比如机械、汽车、军工和核电等对钢材有特殊要求的行业。一般而言,钢铁产业链的传导是由下游到上游的,即下游需求影响钢铁产量,进而影响对于上游原料的需求。对一般商品而言,需求的变化主要源于外生变量,如GDP、经济景气、周期等因素,如果某种商品需求的突然增加无法被供给的相应增长所消化,就会导致商品价格的上涨。

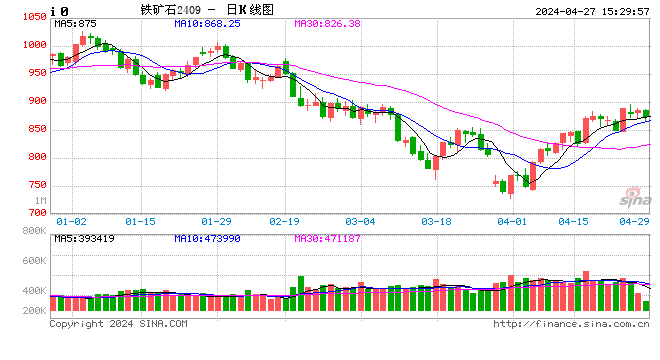

大商所铁矿石期货于2013年10月18日上市以来,铁矿石期价与现货基准价格之间的相关性很高,与黑色金属的相关性也很高,尤其是螺纹钢期货,常年相关性在0.7以上。

2. 基本面因素

大宗商品的价格和股票的价格取决因素不一样,股票价格主要取决于企业估值和盈利预期,而大宗商品价格则主要由供给和需求所决定,而库存则介于供给和需求之间,是二者博弈的结果,另外成本因素会综合影响供给和需求,因此也会影响大宗商品价格。

(1)供给因素

国内铁矿石高度依赖进口,进口来源主要来自澳大利亚、巴西、南非、印度等国家。为了反映进口矿对铁矿石价格的影响,我们选择海外港口铁矿石发货量同比、铁矿石到货量北方港口合计环比、进口矿库存使用天数环比这些变量。另外的供给则来自国产矿,因此我们用国内调查部分矿山铁精粉产量环比来反应国产矿的对矿价的影响。

而国内废钢的供应也对铁矿石的供给造成一定的替代作用。在废钢利用崛起的年代,国内高成本矿山的市场份额将受到海外低成本矿山(国产矿对进口矿并无价格优势)和国内废钢供应的双重冲击。当铁矿石市场价格较高而替代产品如废钢价格相对较低时,铁矿石需求削弱,从而对铁矿石价格有一定压制作用,影响价格走低。因此我们采用废钢价格(唐山、上海和广州均价)与铁矿石价格之比作为废钢对铁矿石价格的影响因子。

由于参数估计方法的限制以及后续研究需求,有些非平稳变量需经处理使其成为平稳序列。如果时间序列的某些统计特性(比如均值和方差)随着时间变化而不改变则可以认为时间序列是平稳的,因此如果有一些时间序列有明显的向上趋势或者向下趋势则是不平稳的。时间序列的很多模型(OLS、VAR等)都是基于时间序列平稳这个假设,因此平稳性检验或者将序列转化为平稳性序列至关重要。下图是铁矿石到货量北方港口合计的原始数据和环比数值的ACF 和 PACF。原始数据自相关性较强,衰减也比较慢,数据经环比处理之后ACF和PACF都迅速收敛到显著边界以内。

平稳性检验使用ADF检验(Augmented Dickey-Fuller检验),其适用于检验变量是否满足平稳性条件。原假设是变量存在单位根(不满足平稳性条件),因此当检验的P值小于某个置信度时,可以拒绝不平稳的原假设,而认为序列在某个置信水平下是平稳的。

经过环比处理后的铁矿石到货量北方港口合集指标Test Statistic为-6.07,绝对值明显高于1%的Critical Value临界值-3.51,p-value值也远低于1%,因此拒绝不平稳的原假设,说明该指标的环比数据在1%置信水平下平稳。

(2)需求因素

铁矿石的需求直接来自中游钢铁行业的需求,因此我们选择钢铁行业相关指标作为需求因子。钢铁行业景气程度影响到铁矿石的需求,为了反映钢铁行业对铁矿石的需求综合比较下我们选择全国高炉开工率、全国盈利钢厂比例、中钢协会员企业粗钢产量季调值、沪市线螺终端采购量环比作为需求因子。而疏港量等指标由于样本长度过短故不选入。其中钢厂开工率数据从2012年8月开始,之前的数据用唐山地区的高炉开工率代替。

由于产业链以及下游需求通常有季节性特点,基本面因子很容易表现出较强的季节性。比如粗钢产量,有明显的季节性特征,因此需要对数据进行季节性调整。通常的方法是采用加法模型,也就是从序列中剥离趋势项和季节变化项的影响。

季节调整的加法模型(基于移动平均):

Y(t) = Level + Trend + Seasonality + Noise

Level: 序列中的平均值。

Trend: 序列的增长或下降趋势。

Seasonality: 序列中短期循环项,也即季节性因素。

Noise: 序列中随机变化项。

去除趋势(Trend)和季节性因素(Seasonality)之后剩余的部分也就是我们需要的剩余部分Residual。粗钢产量的分解如下图所示,可以看出Seasonality中4-8月数值较大,而冬季数值较小,符合一般的粗钢生产规律。另外经过季节性处理后的数据通过平稳性检验,满足数据平稳性要求。

(3)库存因素

库存的变化也会影响铁矿石的市场价格,如地区库存量升高,贸易商愿意出货,价格会走低;地区库存量不足,贸易商囤货,将推动价格走高。库存既不属于供给因素,也不属于需求因素,而是供给和需求博弈的结果,相当于蓄水池。铁矿石由生产到运输到下游对应的库存分别是港口库存、钢厂库存。库存是个比较复杂的变量,绝对水平和边际变化可能都会对价格造成影响。

(4)成本因素

铁矿石成本受一系列因素影响,如矿山开采设备价格、人工成本、开采所需水、电价格、相关税费、以及海运费用等。这些因素均会影响铁矿石到岸成本,从而对矿石市场价格造成影响。

由于国内进口铁矿石主要来自澳大利亚和巴西,因此铁矿石海运费我们主要考虑这两个国家运到青岛(国内钢厂多分布于北方,故选青岛)的运价。两种铁矿石运价分别是:西澳-青岛(BCI-C5)日 美元/吨和巴西图巴朗-青岛(BCI-C3)日 美元/吨。其中BCI是Baltic Capesize Index的英文缩写,是波罗的海海岬型船运价指数(也称波罗的海好望角型船运价指数)。

另外国际干散货海运费价格的大幅波动对进口矿到岸价的推波助澜作用不容忽视。巴西矿到华海运费和澳洲矿到华海运费的价差在 10 美元/吨以上,进口巴西矿到岸价中超过 20%来自于海运费,海运费占比偏高。海运费如果走弱将有利于巴西和澳洲矿盈利进一步提升。

基本面数据发布频率和发布时间都不太一致,因此需要对数据进行相关处理。

1.数据填充:数据空白时用上一期的数据填充下一期缺失数据。

2.因子频率调整:高低频数据统一,有些是日频数据,有些是旬度数据,我们为了统一数据频率统一处理成月频数据。高频数据转为月频数据时以最靠近月底的数据作为该指标的月度值。

3.平稳性处理:有些数据需进行环比处理,以保证数据平稳性和量纲统一。

4.异常值处理:剔除异常值(中位数去极值),季节性影响明显的用同比数据或者进行季调处理。

经过处理后的基本面数据如下图所示,经过平稳性处理之后的数据可能对收益率解释变弱,改进参数估计方法之后我们将进一步检验原始数据的影响。

下表为经过数据处理后的基本面指标间的相关系数,除了少数指标相关性系数较大之外(SI和Bfor相关系数为-0.7,BCI_d和BDI_d相关系数为0.82),大部分基本面指标间的相关性较低。

3. 宏观因素

黑色金属下游产业有房地产、汽车、交通运输、家用电器、机械制造和基础设施建设等。这种周期性行业受宏观经济或者经济周期影响较大,宏观经济的健康快速发展,对铁矿石市场具有很强的支撑和拉动作用。宏观经济指标作为一种外生变量,主要是通过影响下游产业的需求,进而影响铁矿石市场变化,换言之,宏观经济表现是铁矿石市场需求的晴雨表,对其价格变动有重要影响,当宏观经济运行良好,建筑业、汽车制造业等相关行业对钢材的需求较为强劲,相应会带动铁矿石的需求,支撑其价格在高位运行。

为了全面的反应宏观基本面的变化,我们综合选择了增长和景气、通胀、货币、利率和外汇等多个指标。外汇中除了美元指数指标外,我们还选取了资源国兑美元的汇率,作为主要矿产国,澳元和巴西雷亚尔兑美元贬值有利于海外矿山降低成本,扩大出口。汇率因子通过影响铁矿石生产国(澳大利亚和巴西)铁矿石的出口,因此对铁矿石的收益有影响较大。

宏观数据参差不齐,发布时间不统一,因此需要经过处理后才能进一步分析。

1.平稳性处理:有些数据需进行环比处理,以保证平稳性,保证量纲统一。

2.异常值处理:剔除异常值(中位数去极值),季节性影响明显的用同比数据或者进行季调处理。

3.滞后性处理:上月数据于下月发布的进行滞后一阶处理。

4.多重共线性处理:采用方差膨胀因子(VIF)方法,剔除方差膨胀系数最高的因子。常见的判断共线性的方法有条件数判别法和方差膨胀因子判别法。最直接的思路就是把共线性显著的自变量剔除,比如利用方差膨胀因子法,每次将VIF最大的自变量剔除,计算剩余自变量的VIF,直到所有自变量的VIF都在10以内,然后进行回归。

上表为预测收益率用到的宏观指标初始库,由于宏观指标间可能相关性较强,因此我们需要进一步剔除相关性较高的指标来精简宏观因子库。Spearman相关系数受分布影响较小,在数据非正态时会有更好的统计稳健性,因此这里选择用该方法计算相关系数。

二、基本面因子与铁矿石收益率关系探讨

本节将探讨基本面因子与铁矿石收益率之间的关系,以期找到基本面因子中领先铁矿石收益率的指标,或者明确二者之间的相互影响关系。

传统的线性回归假设前提是变量无内生性,因此没法解决变量内生的问题,另外也很难确定变量的滞后阶数问题(事前决定滞后阶数会导致模型设定偏误)。综合以上两方面考虑我们选择向量自回归(Vector Autoregression)VAR模型来进行研究。n变量滞后阶数为p的VAR模型如下所示:

其中 VAR模型本身考虑了各种滞前滞后关系的组合,它不仅考虑了各变量自身的序列相关性,也考虑了不同变量的异期相关性,从而覆盖了各种可能的跨期相关关系。VAR模型允许滞后相关系数在多阶上显著,这也允许我们观测复合逻辑下的变量关系,如偏短期内的与偏长期内的序列相关性可能不一致。

VAR模型的滞后阶数我们根据赤池信息准则(Akaike Information Criterion,AIC)和贝叶斯信息准则(Bayesian Information Criterion,BIC)来选择。滞后阶数越多,模型复杂度越高则AIC和BIC变大,结果如下表所示。我们综合AIC和BIC两个参数并结合实际情况选择滞后阶数p=2。

脉冲响应函数(Impulse Response Function)反映了施加变量一个单位标准差的冲击对其他变量的动态影响,因此是一种相对短期的变量之间动态变化。为了观察不同变量对铁矿石收益率的影响,我们采用如下式所示单位脉冲响应:

脉冲响应图中的渐进性代表95%显著水平下的标准误差,计算时正交化参数设定为False,因此得到的结果与变量先后顺序没有关系。

观察系数及显著性矩阵和脉冲响应图,我们可以得出以下几个结论:

1.与铁矿石收益率(Iron_ret)显著相关的变量较少,分别是滞后二阶的需求因子中钢协会员企业粗钢产量季调值(Cs_pd)和沪市线螺终端采购量环比(Wsp),且二者与Iron_ret显著负相关。供给因子中的滞后一阶的海外港口铁矿石发货量同比(Ship _vol)和滞后二阶的国内调查部分矿山铁精粉产量环比(Iron_pd)也与Iron_ret显著负相关。

2.多数变量有显著自相关性现象(Bfor、Pop、Wsp、Iopi、Smi、Ship_vol、Ud、BDI_d),在滞后一阶的时候尤其明显,不过有些变量经平稳性处理之后回归系数不再接近1,且在置信度1%下显著。

3.不同变量间存在异期相关性,有的滞后相关系数在多阶上显著。例如Ship_vol与L1.Smi存在显著负相关关系(5%置信度),而与L2.Smi则存在显著正相关关系(5%置信度)。这种异期相关性关系在脉冲响应图里更加明显。

4.某些变量间存在复杂变量关系。例如:Iron_ret与L1.Ship_vol显著负相关(10%置信度),Ship_vol与L1.Iron_ret显著正相关(5%置信度),Ship_vol与L1.Ship_vol显著正相关(1%置信度)。也就是说变量与变量间、变量与自身之间存在多层次复杂变量关系。

5.脉冲响应(IRF)图中多数因子对Iron_ret冲击在10期以内多数收敛,说明变量是平稳的,且变量和因变量间存在相对稳定的关系。

通过格兰杰因果检验结果也可以发现诸如Iron_pd(国内调查部分矿山铁精粉产量环比)与Cs_pd(中钢协会员企业粗钢产量季调值)这两个变量与Iron_ret互为格兰杰原因,也就是说铁矿石的价格边际变化会影响粗钢产量和国内矿山铁精粉产量,而粗钢产量和国内矿山铁精粉产量的边际变化反过来也会影响铁矿石价格,这和实际情形是相吻合的。

三、样本内预测结果

国外有很多文献专注于预测商品收益的研究,不过之前的文献很多是专注于商品样本内预测研究。关于预测因子的选择,有些文献使用对股票和债券有预测的指标来预测商品收益,但并没有采用更多能反应宏观风险的指标。另外之前的研究也没有将预测与经济周期关联。而Rapach, Strauss 和 Zhou (2010)等人的研究发现预期收益受限于经济周期,导致这个现象的可能原因是在经济衰退期预期收益波动要比经济扩张期大。

另外,很多文献之前的研究多专注于商品期货收益预测,比如Hong 和 Yogo(2012)的研究表明期货市场未平仓合约量指标相比于套期保值或者基差等指标预测能力更强,且适合多种不同资产。但很少有人将重点放在商品现货收益预测上,实际上期货和现货可能同时受到相似的风险溢价变量影响,比如Acharya et al. (2011)等人的研究就表明生产者的套保需求会对现货和期货价格都产生影响。

Antonio Gargano和Allan Timmermann(2014)的研究在之前的文献基础上进行了拓展。他们使用了通胀、货币供应、工业产出变化、失业率变化这些反应经济状况的指标,并对不同经济周期下月度、季度和年度等不同期限的收益进行样本外预测,得到不同期限预测下有显著预测能力的指标。

本报告中我们不仅考虑了宏观指标影响,也引入了涉及到上中下游产业链关系的诸多基本面因素(供给、需求、库存、成本)。本节我们首先来探讨基本面和宏观指标对于铁矿石现货收益率的样本内预测能力。

需要注意的是经典的回归模型OLS不能用于金融时间序列的预测。为了使得OLS的估计具有一致性,无偏性,有效性,需要满足CLRM(Classical linear regression model)的五个假定。其中假定之一是变量无内生性假定,即

OLS的另一个假设是变量需要满足平稳性。虽然经过平稳性处理后不平稳变量变得平稳,但同时变量本身的含义也会改变,而且某些经过平稳处理的变量可能变得不再显著,为了检验原始序列的影响,我们也需要改进参数估计方法。

Kostakis(2015)扩展了Phillips使用工具变量(Instrumental variable)的参数估计方法(IVX),可以应对回归中的内生性问题,适用于几种常见持续性强度的时间序列(平稳序列、协整序列、近似协整序列、近似平稳序列)。本文以此为基础(IVX回归的python函数由东方证券金工提供)进行预测回归:

自变量的内生性通过 和 的相关性表示。

上表为使用IVX和OLS两种回归方法得到的基本面因子全样本内一元回归结果。可以发现对Iron_ret和Smi作为预测量时IVX和OLS两种方法得到的结果基本一致,表现为系数和显著水平都基本相同,只是某些量(如Iron_pd1)会出现一些差异。而Iopi作为预测量时两种方法估计结果差异非常明显,许多指标在IVX回归下显著而在OLS回归下不再显著,由于IVX能更好应对时间序列内生性和持续性强度问题,因此相比之下IVX回归法对于近似平稳变量的估计比OLS更精确一些。

回归结果表明SI、Bfor、Cs_pd、Iron_pd1、Cs_pd1、Smi1指标是Iron_ret的显著预测指标。Arr_vol、SI、Bfor、Pop、Iopi指标则可作为Iopi的样本内显著预测指标。而Iron_ret、Ud、Wsp、Smi、BCI_d、BDI_d、Ud1、Wsp1、Smi1是Smi的样本内显著预测指标。后续进行样本外预测时再将这些指标与样本外有显著预测能力指标进行对比。

从上表中可以看出宏观因子中影响铁矿石价格总较为显著的是资源国兑美元的汇率,澳元和巴西雷亚尔兑美元贬值有利于海外矿山降低成本,扩大出口。汇率因子通过影响铁矿石生产国(澳大利亚和巴西)铁矿石的出口,因此对铁矿石的收益有显著影响。

而其它的增长与景气因子、通胀因子、货币因子、利率因子通常不会直接显著的影响铁矿石收益率,但是这些因子往往通过影响基本面因子中的供给、需求和库存因子(如Iron_ret、SI、Bfor、Cs_pd、Iron_pd1、Cs_pd1、Smi1这些对铁矿石收益有显著影响的基本面因子)来间接影响铁矿石收益率。

四、样本外预测结果

1. 短线样本外滚动预测

Pesaran 和Timmermann (1995),Goyal 和 Welch (2008) 的研究表明在给定历史可用样本信息的情况下,样本内可预测性与样本外预测并不一致。文献实证表明样本内预测得到好的结果并不能保证样本外预测比简单的预测模型更精确。本节我们将探讨预测模型样本外预测能力。下表为不同滚动月份下的预测下一个月收益结果,由于样本数据有限,因此滚动月份数无法选择较长时间。下表中:

结果表明Rsquared均为负,也就意味着不同滚动月份下短线样本外预测精确度不如24个月滚动均值预测结果。结合预测准确率,滚动月份为24个月时方向准确率最高,但是也没有超过60%,而滚动样本加长后方向准确率反而下降,因此我们认为短线样本外滚动预测效果一般。

滚动窗口的预测方法有几个步骤:首先在月初用l_roll个月的历史数据做一元IVX回归(铁矿石收益率对单个预测指标),找出显著的因子(5%);如果有多个指标显著,则进行多元IVX回归,如果回归方程显著(5%),则代入预测指标预测下一期收益率,如此循环滚动预测,统计MSE大小。

从正确预测方向时有效预测变化中可以发现预测指标持续性不是很强,很少有长期都有效的预测指标,占比最高的因子也只有20%左右时间有效,说明短期价格波动受到其它因素干扰,基本面和宏观指标很难解释和预测短期价格波动。

下表展示了一些对铁矿石短线收益预测显著的因子的预测情况,我们选出方向准确率最高的结果进行展示,结果发现除了Smi之外其它指标的Rsquared都为负,显然对这些指标的预测与对铁矿石收益率预测面临同样的问题,就是短线预测准确度并没有24个月滚动均值预测结果准确。不过指标预测的方向准确率基本上都能达到60%以上的水平。

2. 长线样本外滚动预测

上一节中得出短线样本外预测效果不是很理想。一般而言,商品的供给和需求变化是一个缓慢的过程,而收益率短期内容易受到外界干扰产生短时波动,因而短期样本外预测效果不理想。为了反映相对长时间内供给和需求等指标变化对商品价格的影响,我们选择长线样本外预测来对比预测效果,并对比不同频率下预测效果的差异。

相对来说,k取3后有效预测次数较k取1时下降,有效预测占比变化不明显,但是方向准确率却提升明显。并且Rsquared有些变为正,较k取1时基本为负形成鲜明对比。说明k取3后滚动IVX回归预测的效果提升明显,与滚动24月均值预测值相差无几。K取6时的有效预测占比明显下降,因此很难在实际中做预测。K取12的时候Rsquared基本为负,也就是说滚动IVX回归预测得到的结果并不比滚动24个月均值更准确,因此结果在这里不再展示。

从上图看出显著因子的有效预测占比较k取1时提升明显,最高的Ship_vol因子有效预测占比接近50%,说明该指标对收益率影响长期有效。其它如USDX_d、Wsp1、SI、Cs_pd、Ud1、CILI_d、FA、M2M1有效预测占比也在20%以上,说明这些指标是季频的长线样本外预测的有效预测指标。

从下图也可以看出显著预测指标的稳定性增强。而从预测方向准确率来看,不同时期差异明显,2013年6月至2014年8月这段时间总体的预测准确率不高,预测错误的次数略低于正确。而后持续到2015年底的这段时间基本都预测准确,方向准确率大幅提升,与此同时无预测的时间也随之增加,无预测时间占比较短线预测提升也较明显。

根据上一篇报告《细分类商品在美林投资时钟下的表现》中我们对中国经济经济周期的划分来对不同经济周期下长线预测准确率性进行统计,发现在衰退期预测准确率为77.8%,在滞涨期为100%,复苏期为42.9%,过热期没有对应的时期,由于时间跨度相对较短,因此结果有一定的偶然性,总体看衰退期预测准确率相对高一些(滞涨期预测次数较少,偶然性大),这一结论与Rapach, Strauss 和 Zhou (2010)以及Antonio Gargano和Allan Timmermann(2014)等人的研究有一定类似的地方,也就是说在经济下行期预期收益的波动大于经济上行期,预测准确率在经济下行阶段较其它阶段相对高一些。

3. 样本外滚动预测效果验证

为了验证样本外滚动预测效果,我们通过设计策略来验证效果,策略细节如下所示:

1.由于采用铁矿石现货,因此不考虑开平仓手续费影响,但允许做空现货;

2.季度预测采用上节中样本外滚动预测未来三个月收益率的情况,当预测收益率大于零则未来三个月均做多,收益率小于零则未来三个月均做空;月度预测则按一个月调整。

3.季度预测策略持仓周期为三个月,开仓价格采用首月的第一天价格,平仓价格则采用第三个月的最后一天价格,不考虑滑点;

4.季度预测策略中会存在起始日效应,也就是说开始的位置不一样可能会导致迥然不同的结果。为了避免起始位置对策略的影响,我们列出全部三种起始位置(起始位置间隔一个月,但有时没有有效预测,故实际间隔不止一个月)的策略表现,以说明策略的整体表现。

季度预测策略由于2013年12月之前铁矿石价格一直处于震荡状态,因此在这个阶段策略预测准确率偏低,收益基本为负。而第三个起始位置开始的策略基本屏蔽了该阶段,因此2013年8月起始的策略效果好一些,从图中标注的预测结果来看,可以看到大的趋势行情下策略基本预测正确。总体而言,策略在趋势上涨或者下跌阶段策略表现好一些,而在相对震荡的行情下策略预测准确率低,整体表现一般。

由于是季度预测,因此起始日期间隔一个月的情况下,三种不同起始日期能囊括所有起始日效应对策略的影响。上表结果显示三种情况下策略表现差异明显,主要是开始预测时铁矿石处于震荡行情中,而震荡行情下样本外预测准确率偏低,因此造成起始一和起始二情况下表现一般。而起始三则完整把握了大的趋势行情,而遭遇的震荡行情相对有限,因此策略总体表现较好。但由于持仓周期为三个月,而商品的波动大部分时间偏大,因此三个策略的最大回撤都偏大。为了减少策略回撤,我们加入止损,当预测错误且未来三个月价格偏离开仓价格(与开仓方向相反)一定程度时进行平仓,并空仓至三个月结束。从下表可以看出,加入止损后策略的回撤明显减小,策略的表现也大幅提升。

由于季度预测有初始值效应,因此我们拟对不同起始位置的三个策略采用等权资金配置来平滑策略净值,当预测收益率绝对值小于某个阈值(实证1%水平比较合适)时模型判别的准确率低,因此我们加入预测收益率阈值过滤来筛除部分低效预测的情况。实证表明加入阈值过滤后三个策略表现均有不同程度的提升,而三个策略的等权资金组合的表现也要优于之前不加阈值时等权组合的表现。

月频短线样本外预测策略前期下跌趋势中表现不佳,导致策略回撤过大,因此我们进行两种方式处理。第一种借鉴海龟交易法则思想进行趋势过滤,规则为:当预测的方向与趋势方向相反时避免逆趋势而动,因此选择不开仓;而当预测方向与趋势方向相同时再选择开仓,趋势方向我们采用M日移动均线的差分正负来表征。通过趋势过滤可以避免在趋势中预测错误造成的连续回撤,不过由于同时规避了部分预测正确时的开仓,因此导致策略净值比不加过滤条件时要低一些。而加入阈值过滤则对短线样本外预测结果影响不大。第二种我们加入固定百分比止损,也就是当月中价格相对于该月开盘价回撤一定程度时(实证表明-1.5%的止损幅度在年化收益和最大回撤取得均衡,故采用该参数),进行平仓一直到该月结束。

加入止损的策略表现参数敏感性如上图所示,不同的止损幅度参数变化较为平缓,随着止损幅度变小,策略的胜率和最大回撤均在变小,对于月频这种中长期策略而言,加入止损能提高策略的盈亏比,降低策略的回撤,但同时策略的胜率也因此而降低。考虑到策略的回撤不能过大,因此我们最终选择选择止损幅度为-1.5%,策略表现如下图所示,相比之下加止损的月频策略表现要比加趋势过滤的策略表现要好一些。

鉴于季频和月频样本外滚动策略不同行情下表现差异较大,因此我们构建季频和月频的等权组合策略,由于季频策略在趋势行情下表现突出而月频策略在相对震荡行情下表现较好,因此组合之后策略在2013年底到2015年初这段强趋势下行阶段表现相互抵消,使得策略净值在该阶段基本走平,而其它阶段整体表现得以明显提升。究其原因,2013年底到2015年初这轮铁矿石熊市主要是因为中国经济处于下行期,固定资产投资和房地产投资下滑,钢铁和铁矿石需求弱势,而供给则相对过剩,铁矿石价格还没有到海外矿山的现金成本。

五、主要结论

宏观指标作为一种外生变量主要是通过影响下游产业的需求,进而影响铁矿石价格。之前的研究也多从宏观因子入手来研究对商品期货收益影响的因素,而本报告除了宏观因子外,还从铁矿石产业链入手,从供给、需求、库存和成本四个方面总结了影响铁矿石现货价格的基本面因素。为了便于使用时间序列模型进行进一步研究,我们对基本面因子和宏观因子做了一些处理,统一了因子频率并且使其满足平稳性,共线性低等其它要求。

为了找到基本面因子中领先铁矿石收益率的指标,或者明确相互影响关系,我们使用向量自回归VAR模型进行研究。结果发现与铁矿石收益率显著相关的变量较少,分别是滞后二阶的需求因子中钢协会员企业粗钢产量季调值(Cs_pd)和沪市线螺终端采购量环比(Wsp),且二者与Iron_ret显著负相关。供给因子中的滞后一阶的海外港口铁矿石发货量同比(Ship _vol)和滞后二阶的国内调查部分矿山铁精粉产量环比(Iron_pd)也与Iron_ret显著负相关。另外通过格兰杰因果检验结果也可以发现Iron_pd(国内调查部分矿山铁精粉产量环比)与Cs_pd(中钢协会员企业粗钢产量季调值)这两个变量与铁矿石收益率互为格兰杰原因。

由于变量内生性和持续性强度问题,OLS不能用于金融时间序列的预测。因此我们使用Kostakis(2015)扩展的IVX回归法来进行样本内和样本外预测。样本内一元回归结果表明SI、Bfor、Cs_pd、Iron_pd1、Cs_pd1、Smi1这些基本面指标是铁矿石收益率的显著预测指标。而宏观因子中影响铁矿石价格总较为显著的是资源国兑美元的汇率,而其它的宏观因子通常不会直接显著的影响铁矿石收益率,但是这些因子往往通过影响基本面因子中的供给、需求和库存因子来间接影响铁矿石收益率。

商品的供给和需求变化是一个相对缓慢的过程,而收益率短期内容易受到外界干扰产生短时波动,因而短期样本外预测效果不理想,方向准确率为55.2%,其预测精确度不如24个月滚动均值预测结果。预测指标的持续性也不强,预测占比较高的因子分别是美元兑巴西雷亚尔汇率环比值、美元指数环比值、国内调查部分矿山铁精粉产量、五大品种钢材市场库存合计、中钢协会员企业粗钢产量。

相比而言滚动样本外季度长线预测精确度提升明显,有效预测占比达70%以上,方向准确率为70.5%,且预测精度与24个月滚动均值预测结果相近。预测指标的持续性提升明显,预测占比较高的因子分别是海外港口铁矿石发货量同比,美元指数环比变化、沪市线螺终端采购量、废钢价格与铁矿石价格比、中钢协会员企业粗钢产量季调值、进口矿库存使用天数等指标。

另外根据对中国经济经济周期的划分来对不同经济周期下长线预测准确率性进行统计,发现在衰退期预测准确率为77.8%,在滞涨期为100%,复苏期为42.9%,过热期没有对应的时期,由于时间跨度相对较短,因此结果有一定的偶然性,总体看衰退期预测准确率相对高一些(滞涨期预测次数较少,偶然性大)。

我们通过构建策略来验证样本外预测效果。结果表明季频加入阈值过滤和止损的等权组合优于单个起始日策略,回撤明显降低,年化收益19.83%,夏普率为1.10,最大回撤-15.4%。月频预测加趋势过滤和止损策略年化收益为32.37%,夏普率为1.32,最大回撤-25.7%。季频和月频等权组合后策略进一步提升,策略年化收益率为25.53%,夏普率为1.59,最大回撤为-16.2%。

来源:东证期货研究院

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张瑶

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)