由新浪财经主办的“2018中国银行业发展论坛暨第六届银行综合评选颁奖典礼”,定于8月23日(周四)在北京金融街威斯汀大酒店举办。论坛将邀请监管层领导、银行业高管等重量级嘉宾做主旨演讲,并就金融业相关热点话题展开多场次的议题讨论。敬请期待!【参会报名】

内容提要:

1、2018/19年度全球菜籽产量调减、供应转紧,主因欧盟产量不及预期

美国农业部7月供需报告调减2018/19年度全球油菜籽产量3.5%,为三年来首次下滑,另外欧盟单产不及预期,可能进一步下调产量,尽管加拿大预期出口量增加,预计2018/19年度全球油菜籽供应由宽松转为偏紧。

2、7月抛储菜油预计短期对沿海地区进口菜籽压榨影响有限

7月国家粮食交易中心继续抛储菜油,陈菜油成交率和成交价并不理想,标的分布主要为春菜籽种植区,预计出库时间为9月中下旬,或是为了缓解春菜籽上市前西北地区菜油供应压力,抛储对菜油9月合约的影响有限,但能在一定程度缓解年底菜油供应紧张的局面。

3、沿海菜籽、菜油库存偏高,中美贸易战利好菜粕需求

菜籽油沿海库存由15.8万吨上升至19.2万吨(处于历史偏高水平),沿海未执行合同由31.6下降至30.8万吨(处于历史中等偏高水平),近期进口油菜籽和菜油实际到港量减幅明显,如下期到港量与商务部预报一致,则库存将进一步增加;中美贸易战大豆进口成本增加已成定局,利好替代品菜粕。

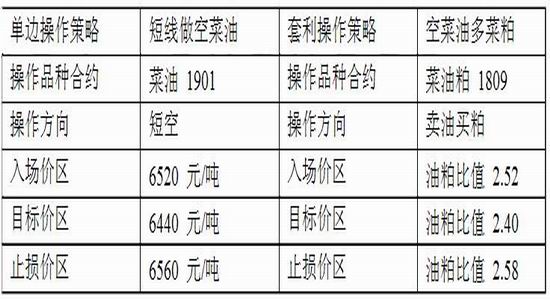

策略方案:

风险提示:

1、中美贸易战

2、美原油走势和进口菜籽供应情况

美国农业部7月供需报告调减2018/19年度全球油菜籽产量3.5%,为三年来首次下滑,另外欧盟单产不及预期,可能进一步下调产量,尽管加拿大预期出口量增加,预计2018/19年度全球油菜籽供应由宽松转为偏紧。7月国家粮食交易中心继续抛储菜油,陈菜油成交率和成交价并不理想,标的分布主要为春菜籽种植区,预计出库时间为9月中下旬,或是为了缓解春菜籽上市前西北地区菜油供应压力,抛储短期对沿海地区进口菜籽压榨的菜油影响相对有限。由于贸易战的关系,预计未来进口大豆成本上升,我国可能进口更多棕榈油来填补缺口,但上半年棕榈油主产国出口不及预期、库存增加难以根本好转,预计8月菜油仍将震荡偏弱。由于预期大豆进口成本上升,利好菜粕消费,另外水产养殖旺季支撑菜粕期价,预计8月菜粕期价稳中有涨。

一、主要影响因素分析

(一)基本面分析

1.全球菜籽产量预估

根据布瑞克数据数据,2018/19年度全球菜籽收获面积3634.3万公顷,较上一年度增长1.64%;预估新年度期初库存为728.2万吨,较上一年度增加28.7%;预估全球油菜籽产量为7243.6万吨,较上年降低3.1%;油菜籽进口量1679万吨,较上年增幅4.4%;虽然期初库存较上年小幅增加,但由于全球油菜籽产量存在减产预期,导致库存消费比下调至8.67%(上一年度为10.01%)。

全球油菜籽供需平衡表

数据来源:布瑞克数据

根据美国农业部发布的7月供需报告显示,全球油菜籽产量预计为7243.6万吨,比上月预测值低264.5万吨或3.5%,这将是油菜籽产量三年来首次下滑,主因欧盟、澳大利亚、俄罗斯和乌克兰油菜籽产量预测数据下调。

欧盟方面,根据美国农业部发布的7月全球农业产量报告显示,2018/19年度欧盟油菜籽产量预计为2020万吨,比上月预测值低160万吨或7%,比上年减少9%,主因种植区降雨不足;油价高企、欧盟因环保因素限制棕榈油基生物柴油,叠加油菜籽减产预期,未来欧盟可能增加油菜籽进口量。另外,根据德国汉堡的行业刊物《油世界》最新发布的报告,因主要生产国单产低于预期,油世界将欧盟油菜籽产量预测数据进一步下调约50万吨。最新的产量规模将是七年来的最低水平,低于2017年的230万吨。

加拿大方面,美国农业部发布的7月供需报告在下调全球油菜籽产量预测值的同时,上调了2018/19年度加拿大油菜籽出口数据,达到创纪录的1160万吨,较上月预测值调增60万。另外,根据加拿大农业暨农业食品部发布的最新报告显示,加拿大农业部预计2018/19年度加拿大油菜籽期末库存为225万吨,比6月份的预测高出55万吨。2017/18年度期末库存预测数据不变,仍为270万吨。根据加拿大农业暨农业食品部最新发布的报告显示,2018/19年度加拿大油菜籽产量预计为2033.5万吨(低于上年的2131.3万吨),2018/19年度加拿大油菜籽出口量预计为1150万吨(高于上年的1080万吨),分别较上月预测值调增6.19%和4.54%。

总体来看,通过美国农业部发布的7月供需报告和其他国家发布预测数据,基本可以确定2018/2019年度全球油菜籽减产已成定局,其中欧盟减产幅度最大,减产国家可能通过向加拿大进口更多油菜籽来填补缺口。

2.上半年国储菜油基本完成去库存,国产菜籽价格或将维持高位

根据布瑞克数据,前期国家通过竞价销售和定向销售临储菜油去库存110万吨左右,由此推算2018年下半年国储菜油期初库存约为58万吨。国家粮食交易中心发布公告称,自2018年7月17日起,启动国家临储菜籽油竞价销售。截止目前共举办了两次竞价销售,计划销售菜油12.19万吨,实际成交量仅为5.71万吨,成交率和成交价均不理想,竞价标的主要分布在青海、甘肃、内蒙古等西北春播菜籽主要种植区,根据竞价销售规则,售出的菜油将于2个月后转为商业库存。另外,还将于8月1日继续竞价销售8万吨2011-2013年度菜籽油(陈菜油可能存在品质问题),其中87.5%的标的分布在内蒙古;将于8月8日抛储5.68万吨2012-2013年度菜籽油,全部标的分布在内蒙古;参考前次内蒙古竞价销售成交情况,预计本次抛储对菜油9月合约期价影响不大。通过扣除最近竞价成交的临储菜油,可以推算出当前国储菜油库存还有大约52.29万吨。前期国家通过抛储基本完成临储菜油去库存过程,未来通过抛储对菜油价格进行宏观调控的能力将减弱,后市菜油价格波动与进口菜油(含进口菜籽压榨)成本相关性更大。

另外,美国农业部发布的7月供需报告显示,在中美贸易战的背景下,美国农业部维持2018/19年度中国的油菜籽进口和国内用量预测数据不变,分别为530万吨和1960万吨。由于临储菜油去库存,我国油菜籽原料来源更依赖于进口;根据加拿大公布的数据,2017/2018年油菜籽期末库存270万吨,2018/19年度油菜籽期末库存预计为225万吨,虽然加拿大新季菜籽产量少去去年,但出口量预期增加,总体而言,在全球油菜籽存在减产预期的背景下,我国的油菜籽进口来源相对有保证,但进口成本可能小幅增长。

目前国产菜籽主要流向主产区小榨生产线,以生产浓香型菜油为主,由于国产菜籽减产、成本更高等因素影响,国产菜籽售价高达每吨上万元,同时期货盘面对应的菜油几乎全部以进口菜籽压榨为主,郑商所菜油注册的仓单绝大多数为进口转基因菜油,国产菜油走势相对独立,对期货盘面影响较小。

根据布瑞克数据,2018/19年度中国油菜籽库存消费比小幅调增为4.48%,主因期初库存同比小幅增加。

中国油菜籽供需平衡表

数据来源:布瑞克数据

中国进口油菜籽月度累计数量表

数据来源:布瑞克数据

根据美国农业部(USDA)最新报告,2018/19年度中国菜籽粕进口预计为95万吨,略高于2017/18年度的90万吨以及2016/17年度的88万吨。菜籽粕进口增加的原因在于国内油菜籽产量低于预期。

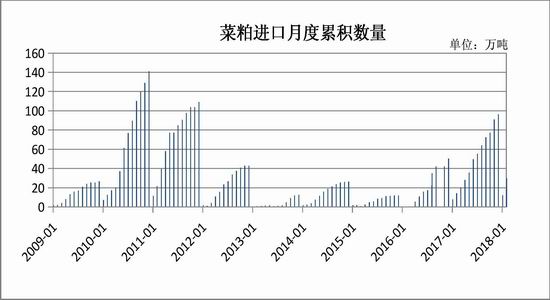

中国菜粕月度累计数量表

数据来源:布瑞克数据

4.沿海库存下降

截至7月26日沿海进口油菜籽库存报52万吨,环比减少9.57%,同比增加44.4%(相较于其他时期,当前库存处于偏高水平),近期沿海油厂开机率压榨量回升,而进口菜籽实际到港数量较上期大幅减少,短期以消化沿海库存为主,预计沿海地区菜籽库存将继续减少。

替代品方面:棕榈油消费旺季主产国出口减少而库存增加,短期难言好转,可能带动菜油期价走低或限制其上涨空间。近期美国大豆出口需求强劲,主因美豆相对于南美大豆具有价格优势,吸引欧盟、东南亚、墨西哥等国家和地区的采购,同时,特朗普计划对美国大豆种植户进行贸易战补贴,美豆期价近期止跌回升,但长期来看,由于贸易战出口减少的关系,美国新季大豆供过于求、期末库存增加已成定局,不利于远期期价。

临储菜油抛储方面:最近抛储的菜油主要分布于春菜籽种植区,且转商业库存还需2个月的时间,短期对沿海地区进口菜籽压榨的菜油影响不大;竞价销售的菜油在一定程度上缓解了西北地区春菜籽上市前的供应压力。另外,根据布瑞克的国内菜籽油供需平衡表,2018/19年度库存消费比为37.41%,为2009年以来的最低值(主因期初库存减少而消费量增加),抛储能够在一定程度上缓解年底菜油的供应压力、平抑价格上涨空间。

根据布瑞克数据,菜籽油厂开机率和入榨量止跌回升,截止7月20日开机率由14.45%上升至26.2%,周度油厂压榨量由7.1万吨上升至13.1万,沿海菜籽油厂压榨利润有所下降但仍维持正值;截止7月20日沿海未执行合同报15.5万吨,环比减少7.7%,沿海菜粕库存由2.01万吨增至2.8万吨,增幅39.3%,其中福建地区菜粕零库存;菜籽油沿海库存由15.8万吨上升至19.2万吨(处于历史偏高水平),沿海未执行合同由31.6下降至30.8万吨(处于历史中等偏高水平),随着现货价格走低,贸易提货有所增加,但积极性仍然不高,临储菜油拍卖对沿海进口菜籽压榨的菜油影响有限,随着菜油期现价格走低,7月上旬仅少量进口菜油到港,预计短期以消化库存为主。根据商务部数据,下期(7月16至31日)进口油菜籽预报到港23.72万吨,同比上升22.53%,下期进口菜籽油预报到港7.02万吨,同比上升236.63%,如果下期实际到港量符合预期,则沿海菜籽库存和菜油库存将继续增加,利空菜油9月合约。

菜籽沿海库存

数据来源:布瑞克数据

沿海菜油库存

数据来源:布瑞克数据

菜油压榨开机率

数据来源:布瑞克数据

二、主要资金行为分析

油菜籽期货成交和持仓量萎靡,暂不细述。

本月郑州菜粕期货前20名持仓维持净空格局。其中,菜粕1901合约的净空持仓随着期价走高呈现先增后减态势,暗示菜粕1901合约市场看空情绪转弱。

菜粕期货前20名净持仓量变化图

数据来源:万德数据

本月郑州菜油1901合约净空持仓随着菜油期价探低回升而呈现先增后减态势,主流资金看空情绪转弱。预计后市菜油1901合约期价下方存在一定支撑。

郑油期货前20名净持仓量变化图

数据来源:万德数据

三、菜籽类期价走势技术分析

7月份郑州油菜籽期货合约成交萎靡,暂不细述。

7月份菜粕主力1901合约期价先抑后扬,整体运行在长期均线的上方,长短均线呈现多头排列,短期均线坡度增加,MACD绿柱翻红维持正值。8月上方短期压力位看2600元/吨,下方支撑位关注2450元/吨。

郑州菜粕1901合约日K线图

7月份菜油期货1901合约期价探低回升,整体运行在长短均线的下方,长期均线平缓而短期均线斜向下方,MACD绿柱翻红但仍维持负值,期价有向上触碰短期均线的迹象。8月份01合约下方支撑位关注6400元/吨,上方压力位看6550元/吨。

郑油1901合约日K线图

五、2018年8月份菜籽类市场展望及期货策略建议

目前主力菜籽合约依旧沉寂,不建议操作。

菜油方面,近期竞价销售的临储菜油将于9月中下旬出库,而且标的主要分布在西北春菜籽种植区,抛储推测是为了缓解该部分地区春菜籽上市前的供应压力,预计短期对沿海地区进口菜籽压榨的菜油影响相对有限;虽然菜油期价探低回升,但相对进口菜油成本价格偏低,预计8月实际到港菜油应不及商务部预报数据;而且,当前沿海地区菜籽库存处于历史偏高水平,短期应以压榨菜籽生产为主。定向销售的90万吨临储菜油预计上半年全部出库,消化完毕需一定时日;另外,菜油棕榈油主力合约价差有所缩小,但仍维持在1600元/吨附近,价差过大不利于菜油消费,而且棕榈油主产国出口数据不理想,库存增加可能拖累或限制菜油期价上涨。中美贸易战导致了国内大豆供应出现缺口,而根据美国农业部最新预测数据,维持2018/19年度菜油进口消费数据不变(全球油菜籽存在减产预期),推测未来我国可能会进口更多棕榈油。

菜粕方面,由于油菜籽小机榨利润丰厚,今年新作油菜籽绝大部分进入小机榨的概率较大。而小机榨生产出的菜粕蛋白溶解度较差,不利于饲料生产,一定程度上导致国产菜粕有效供应量下降,预计未来菜粕货源主要为进口菜籽压榨或通过沿海口岸进口转销内陆地区。由于中美贸易战的关系,全球大豆的供应格局改变,未来我国会改由南美等其他国家进口大豆,或借由其他东亚国家中转进口美豆,大豆供应应有保证,但成本上升已成必然。水产养殖旺季对饲料菜粕的需求有支撑,预计未来菜粕期现价格稳中有涨。

操作建议:

1、投机策略

对于菜粕操作者,建议菜粕1901合约于2470元/吨附近逢低试多,止损2430元/吨,目标2580元/吨。

对于菜油操作者,建议菜油1901合约于6520元/吨附近逢高做空,止损6560元/吨,目标6440元/吨。

2、套利策略

观察菜油菜粕09合约期价比价关系,可以发现当前比价关系处于历史偏低水平,但通过分析基本面,预计比值将进一步缩小;对于套利交易者,8月建议尝试“空菜油多菜粕”跨品种套利,7月27日菜油粕比值为2.519,建议比值2.52时介入,止盈比值2.40时止盈,止损比值2.58。

3、套保策略

7月30日,菜粕1901合约期现价差为89元/吨,当前期现价差、远近月价差较小,暂时不建议操作。

7月30日,菜油1901合约期现价差为312元/吨,油厂菜油报价主要采取基差报价方式,菜油贸易商可以考虑6400元/吨附近买多套保,目标价位6600元/吨,止损6300元/吨。

瑞达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)