【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

加拿大原油行业发展仍存“绊脚石”

输油管道运力瓶颈问题制约产量增速

A 资源分布

素有“枫叶之国”美誉的加拿大拥有丰富的油气资源,为全球前五大能源生产国之一,也是美国最大的原油供应国。2016年,该国已探明原油储量为1715亿桶,占全球总储量的十分之一。

加拿大原油最初形成于大陆板块西部的油气,受太平洋板块俯冲压力影响,渗透性砂岩体向东转移,形成了现在加拿大最重要的原油产区阿尔伯塔。这些油气所在的白垩系砂岩体上升,经过氧化、水洗和生物降解作用,最终形成了高黏度、高杂质的油砂。

加拿大境内97%以上的原油资源为油砂,主要分布在加拿大西部沉积盆地(WCSB)及大西洋近海区域。油砂产量占加拿大原油总产量半数以上,阿尔伯塔产区产量占该国原油总产量的78%,其中81%来自油砂资源。此外,萨斯喀彻温省由于地处西加拿大沉积盆地且临近大西洋近海,原油产量占该国原油总产量的15%。

阿尔伯塔油砂主要集中在三个地区,储量最大的是阿萨巴萨卡矿区(Athabasaca),其次是冷湖矿区(Cold Lake),最后是和平河矿区(Peace River)。

2017年BP年鉴数据显示,2016年加拿大原油日产量为446万桶,尽管自2014年油价暴跌,原油市场经历了连续三年的低油价,油企纷纷削减支出以撑过行业寒冬,但加拿大原油产量整体上却呈上升趋势。彭博数据显示,2018年4月,该国原油日产量为430万桶,其中轻质原油日产230万桶,重质原油日产200万桶。阿尔伯塔产区原油产量占加拿大西部原油总产量的46%,2018年4月,加拿大油气井口数为617,其中阿尔伯塔井口数达422,占比68%。由于加拿大原油生产以西部产区为主,所以本文重点关注该产区的情况。

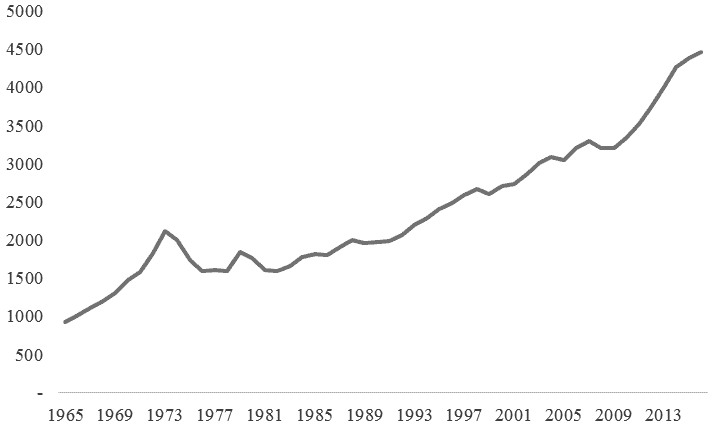

图为加拿大原油产量(单位:千桶/日)

图为加拿大原油产量(单位:千桶/日)随着原油钻井效率提升,钻井成本持续下降,据加拿大石油服务协会(PSAC)数据显示,2017年年底在沉积岩层钻井与完井的成本同比下降6%,管套成本同比下降22%。加拿大油砂开发主要通过两种途径:一种是露天开采(mining),即对埋藏深度小于75米的油砂资源,用铲车、卡车直接从地表浅层挖掘;另一种是原位开采(in situ),即对埋藏于75—1000米之间的油砂资源进行钻井开采。据加拿大石油协会(CAPP)统计,加拿大油砂资源中只有19%适于露天开采,绝大多数都需要钻井开采。据美国经济协会(AER)测算,2016年,通过露天开采日产10万桶原油的一个项目,成本支出为90亿—110亿加元,原油供应每桶平均成本为65—80美元。如果使用原位开采技术,利用蒸汽辅助重力泄油法(SAGD),日产3万桶原油的项目仅需要花费7.5亿—13.5亿加元,每桶平均成本在30—50美元。通过露天开采油砂资源花费较多,且需要长时间的前期投入,但采用原位开采技术前期资金成本占用较少,且可以逐步增资。

据CAPP测算,2016年,加拿大西部油砂日产量240万桶,其中露天开采为103万桶,原位开采为137万桶;预计到2030年,油砂日产量可达367万桶,其中露天开采为151万桶,原位开采为216万桶。未来随着原位开采技术生产效率进一步提高,其产出占比将高于露天开采。2016年受Fort Mcmurray火灾影响,加拿大油砂产量出现下降,但机构预测未来加拿大原油产量增速依然十分乐观。

表为加拿大油砂产量预期(单位:百万桶/日)

表为加拿大油砂产量预期(单位:百万桶/日)B 需求与消费

近几年,北美原油市场供应格局发生巨变,页岩油崛起令轻质原油产量剧增,且2015年美国取消原油出口禁令,美国原油可以直接出口至国外。尽管如此,加拿大仍是美国最重要的原油进口国,美国炼厂升级改造以便于加工廉价的加拿大重质原油。从美国炼厂加工原油结构看,半数原料来自国内,其余需要进口加拿大、沙特阿拉伯、委内瑞拉等国生产的原油。据美国能源信息署(EIA)数据显示,2017年,加拿大为美国进口原油最主要的来源地,美国进口加拿大原油占其进口总量的40%,达402万桶/日,而美国出口至加拿大的原油仅为84万桶/日,美国从加拿大每天净进口318万桶原油。

加拿大炼厂主要集中在三个区域,分别是西部的阿尔伯塔、萨斯喀彻温,东部的安大略、魁北克,还有大西洋沿岸地区。加拿大西部与安大略省的精炼厂,全部加工加拿大西部原油;魁北克与大西洋沿岸的精炼厂,以加工从美国、中南美等地进口的原油为主。加拿大西部以农业、旅游业与能源开发为主,对原油的需求有限,现有8个精炼厂每天可加工原油68.3万桶。东部是加拿大的工业中心,安大略、魁北克与大西洋沿岸设有8个精炼厂,每天加工120万桶原油。全国17个精炼厂总加工原油能力为190.7万桶/日。

表为美国进口原油前五位国家(单位:百万桶/日)

表为美国进口原油前五位国家(单位:百万桶/日)总体来看,加拿大炼厂需求不及国内产量的一半,美国是加拿大主要的原油出口地。美国中西部地区(PADDⅡ)是加拿大原油需求的主力军,依赖从加拿大西部进口原油,该地区炼厂日加工量为400万桶,其中220万桶依赖进口,占总进口量的98%,可以满足当地炼厂60%的炼能需求。自2012年起,美国中西部炼厂加大资金投入,装置升级改造后提升了重质原油的加工能力。

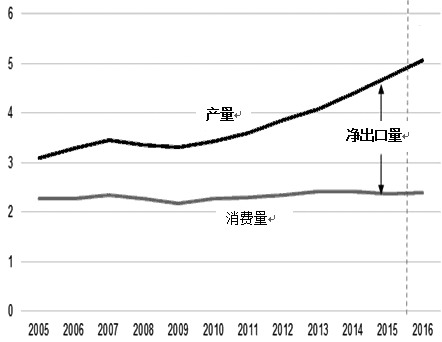

图为加拿大原油消费情况(单位:千桶/日)

图为加拿大原油消费情况(单位:千桶/日)C 管道运输

加拿大油品主要依赖管道运输,管线除分布在境内将加拿大西部沿海、东部沿海相连接之外,还连通其最大的原油需求地——美国中西部地区及墨西哥湾(PADDⅢ)地区。虽然输油管线设施完备,但仍无法满足国内及美国炼厂的需求,因此需要铁路运输弥补管道运力不足的问题。

主要输油管线

加拿大输油管道流向主要可以分为四条主干线,分别为Enbridge Mainline、Trans Mountain、Enbridge Express与TransCanada Keystone。加拿大西部管道主要运送阿尔伯塔及萨斯喀彻温所产的原油,名义上运力为400万桶/日,实际上可用运力仅为330万桶/日。目前该地区管道运力满负荷,铁路运输运力逾10万桶/日。如果后期新管线投放进度缓慢,则铁路运输活动将会增加。未来随着四条新管线——Enbridge Line 3、Kinder Morgan’s Trans Mountain Expansion、TransCanada’s Keystone XL及TransCanada Energy East投入使用,运力将增加289万桶/日。

具体而言,Enbridge Mainline管道由多条管线组成,将加拿大西部及美国蒙大拿、北达科他油品运往加拿大西部炼厂及美国中西部地区,该管道日运力为285万桶。此外,Enbridge管道与美国境内多条管线相连接,如萨尼亚(Sarnia)的Line 9管线、科利尔布克(Clearbrook)的Minnesota管线、福莱诺格(Flanagan)的Spearhead South管线等。由于Mainline管线运力不足,炼厂需求不能得到满足,生产商只能选择费用更高的铁路运输。

金德摩根(Kinder Morgan)炼油公司旗下的Trans Mountain输油管线是唯一连通加拿大西部沿海的线路。该管线起自阿尔伯塔的埃德蒙顿(Edmonton),将油品运往加拿大人口第三大市——不列颠哥伦比亚,且直通Westridge海运码头。这样加拿大原油可通过海上油轮,运往美国墨西哥湾及远洋至亚洲地区,当前管道运力为30万桶/日。

Enbridge Express管道运力为28万桶/日,主要连通加拿大与美国落基山(PADDⅣ)及中西部(PADDⅡ)地区,该管线起自阿尔伯塔的哈迪斯蒂(Hardisty)延伸至美国怀俄明州的卡斯帕尔(Casper)与Platte管道相连。从Casper至根西(Guernsey)的Platte管道可运载16.4万桶/日原油,从Guernsey至伊利诺伊州的温德河(Wood River)运力为14.5万桶/日。

TransCanada Keystone管道主要把加拿大原油供应给美国中西部及墨西哥湾地区,该管线从阿尔伯塔的Hardisty通向内布拉斯加的斯蒂尔城(Steele City)枢纽中心,油品向东运往Wood river及帕托卡(Patoka),也可运至俄克拉荷马交割地库欣,再将油品运向墨西哥湾沿岸炼厂聚集地。

在新管线建设方面,Enbridge Mainline Line 3管道项目已将运力增加39万桶/日,待Line 3管线扩容后运力增量总计76万桶/日。除Line 3管道之外,Enbridge Mainline管线日运力为245万桶,由Line 5、Line 6、Line 14与Southern Access管线组成,与其他管线紧密相连,令Mainline接通美国中西部与加拿大中部地区。

Trans Mountain输油管道扩张计划将令由本拿比(Burnaby)海运到亚洲市场的运油量大幅增加,从平均每月10艘油轮增至25—30艘油轮。同时将新建一条长1150公里的平行油管,从阿尔伯塔的埃德蒙顿(Edmonton)穿过不列颠哥伦比亚省内陆,经过菲沙河谷的阿伯斯特福(Abbotsford)到达本拿比。

管道运力瓶颈凸显

知名咨询机构Genscape的监测显示,2016年加拿大西部管道运力过剩为24万桶/日,2017年上半年降至14万桶/日。去年8月,Genscape监测显示,随着加拿大原油产量不断增加,管道运力已满负荷运行,年底时管道运力不足达9万桶/日。后来keystone管道因泄漏而关闭,加剧了管道运力的瓶颈问题。

加拿大西部精选原油(WCS)重质油价格指数自2016年推出后,取代了曾经依据“WTI轻质原油基准价+差异价格”的原油贸易定价方式。去年年底起,WCS现货价格大幅贴水美国库欣原油价格,主要由于keystone管道泄漏关闭两周时间,且国内铁路发生多起脱轨事件,加拿大铁路通常以运送粮食为主,铁路公司担忧原油生产商对铁路的需求增加只是暂时性的,所以铁路公司不愿为其扩大运能,并借机抬高运费价格,除非生产商与铁路公司签订长约,致使加拿大WCS原油胀库,今年2月一度贴水库欣原油逾30美元/桶。

加拿大能源局(NEB)数据显示,当WCS贴水库欣价格为15美元/桶时,加拿大重质原油需求地——美国中西部地区每天进口加拿大重油为180万桶。以贴水15美元计算,一个月炼厂原料成本可节约10亿加元(折合8亿美元),像明尼苏达州的Pine Bend炼厂,加工加拿大重质原油占炼厂日加工量的80%,利用WCS贴水库欣的良机每年可获利约20亿加元。

Genscape预计2018年年底加拿大管道运力需扩容34万桶/日,这需要通过新建管道来实现。从新建管道的排期来看,一直以运送重质原油为主的Enbridge Line 3管线运力将从39万桶扩至75万桶/日。目前美国明尼苏达州政府延迟审批,Line 3施工复杂且颇具争议,州政府担忧可能对当地居民的生活环境造成不良影响,因此,原定于2019年年初启用的Enbridge Line 3管线如期运行的可能性不大,这意味着未来两年WCS贴水库欣的局面或将延续,铁路运输需求将不断增加。

去年CAPP上调加拿大原油产量预期,到2030年原油产量可达510万桶/日,53%的增量得益于对油砂增产的预期,届时油砂产量将增至370万桶/日,2016年仅为240万桶/日。在加拿大油砂增产的预期背景下,如果新建管道未能如期投放,那么原油生产商只能通过铁路运输。去年加拿大西部铁路可运载原油总运力为75.4万桶/日,实际上2016年西部铁路运载量为10万桶/日,2017年第一季增至14万桶/日。投行JP Morgan预计加拿大在今明两年铁路运力将分别增至33.4万桶、38.4万桶/日。如果2020年新管道延期投放,对铁路的依赖度将会继续提升。

D 总结

正常来说,随着加拿大油砂生产效率不断提升,该国原油产量将呈现持续增产的趋势。虽然,加拿大将新建四条输油管道,可将运力增加,但由于地方政府审批政策趋严与当地民众对环保的担忧,可能令新建管道投放计划未能如期进行。

目前输油管道满负荷运行,原油生产商唯有选择更昂贵的铁路运输,来弥补管道运力不足的问题。中长期来看或将制约该国的产量增速,成为原油行业发展的绊脚石。近期尽管加拿大WCS原油贴水库欣价格缩至16美元/桶,较今年2月新高30美元/桶的水平有所回升,生产商却仍被迫放缓原油生产活动,或提前安排油田检修以应对利润被侵蚀的问题。

责任编辑:牛鹏飞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)