今天,6月25日,是人民币(7.2359, 0.0086, 0.12%)继续贬值的一天。在岸价一度达到6.5416,接近400个基点,抹去今年全部涨幅。市场诸多疑问随之而来。一是当前弃汇率,保外储的声音高亢,真会做此选择吗?

无论如何,外汇储备是一国金融稳定的定海神针,而外储的不稳定会造成对金融危机的担忧,而汇率只是一个价格而已。但是,弃汇率就能保住外储吗?

二是弃汇率就能保住外储吗?外储规模会不会进一步下降?

对于3万亿美元的外储来说,眼下又一场考验。811汇改之后,伴随人民币贬值,外储规模下降了1万亿美元,外储规模会不会进一步下降?

三是弃汇率,能达到扩大经常账户的顺差规模的目的吗?

今年一季度以来,在对美贸易总额没有出现下降的情况下,经常账户已经出现了赤字。由此可见,想通过弃汇率,达到扩大经常账户顺差的目的,难度非常大。而弃汇率,对于资本项目的顺差来说,确实重大打击。

四是弃汇率,能否改变中国贸易账户赤字趋势?

问题太多,一一做出梳理。

问题一:今天又跌到了什么程度

答案是,今天最高贬至6.5416 ,人民币抹去今年全部涨幅。

6月25日,人民币继续贬值,在岸价一度达到6.5407,接近400个基点,抹去今年全部涨幅。

在离岸人民币市场上,人民币汇率更是一度达到了6.5536。

不过,今天人民币中间价仅上调了89个基点,报6.4893,仍然没有突破6.50关口。

问题二:弃汇率就能保住外储吗

从今天外储的构成来看,贸易项下的顺差占比已经大幅下降,更多是资本项目的顺差,占比达到了7成以上。

弃汇率,本质是想通过汇率贬值,改善贸易条件,使本国出口商品以更有利的价格同外国商品相竞争,从而增加出口量,达到扩大经常账户的顺差规模的目的。

但是,今年一季度以来,在对美贸易总额没有出现下降的情况下,经常账户已经出现了赤字。由此可见,想通过弃汇率,达到扩大经常账户顺差的目的,难度非常大。而弃汇率,对于资本项目的顺差来说,确实重大打击。

对于在资本项下套利的跨国资本来说,人民币汇率的大幅贬值,以及中美利差的收窄,使得资金外流的冲动更加强烈。弃汇率的结果,不仅没有改善经常账户,反而会恶化资本账户,如果资本账户也出现赤字,形成国际收支的“双赤字”的局面,恐怕局面远不是弃汇率保外储这么简单。

一句话,没有什么弃汇率保外储,外储的根基在于中国的财富创造能力,在于中国的产业竞争优势、资本竞争优势、科技竞争优势等等,没有这些就没有外储。

问题三:哪些领域首当其冲受影响

今天A股受影响之大,当属航空股。从油价和汇率角度来看,都是对航空股的大不利。

由于人民币汇率的大幅贬值,运输服务板块快速下跌,航空股全线跳水。到今天收盘时,中国国航和东方航空达到跌停板,南方航空跌幅9.74%,吉祥航空、春秋航空等均有较大跌幅。

问题四:外储到底是什么?

根据中国人民银行今年6月7日公布的最新外汇储备规模数据显示,截至2018年5月末,我国外汇储备规模为31106亿美元,较4月末下降142亿美元,降幅为0.46%。5月份外汇储备规模为连续两个月下降。

首先,我们看看外储到底是什么?

1、 贸易账户的顺差

2、 资本账户的顺差

也就是,通常说,外储=贸易账户顺差+资本账户顺差。

其中,资本账户顺差,被视为外债,是需要还的,体现的是负债属性,外债中境外持有人占比越高,这个负债属性越强;顺差是依靠进出口贸易与服务赚取的收入,体现是资产属性。

外储负债属性:

一个国家外储负债属性越强,表明其过度依赖融资美元来发展经济,其在美元流动性收缩的时候所受冲击会越大。

外储资产属性:

一个国家外储资产属性越强,其应对美元流动性收缩的能力越强,资产属性强意味着其相对刚性获得顺差的能力较强。其经济内生动能相比简单的依赖外部融资的国家更具有稳定性,使用资本管制工具的回旋空间更大底气更足。

这两者的关系地位曾发生过阶段性重大改变。

第一阶段:2005年到2009年这个期间,经常项目和资本项目顺差对中国国际收支总顺差的贡献是七三开。

第二阶段:自2010年起至今,除了个别年份之外,中国经常项目和资本项目顺差对于国际收支顺差的贡献从四六开,到了三七,甚至更高。也就是资本项目已经超过经常项目成为我国近年来国际收支顺差、外汇储备增加的主要来源。

特别是,2017年以来,外汇储备在3万亿关口回升的关键因素,就是来自资本账户的调整,是在决策层果断出手规范境外投资并购的一系列政策影响下,2017年中国非金融类海外直接投资规模为1200亿美元,同比下降29.4%,中国外汇收支中的“直接投资”由逆差转为顺差,从而令包含经常项目与直接投资的基础国际收支顺差增加了37%。

问题五:弃汇率能否改变中国贸易账户赤字趋势

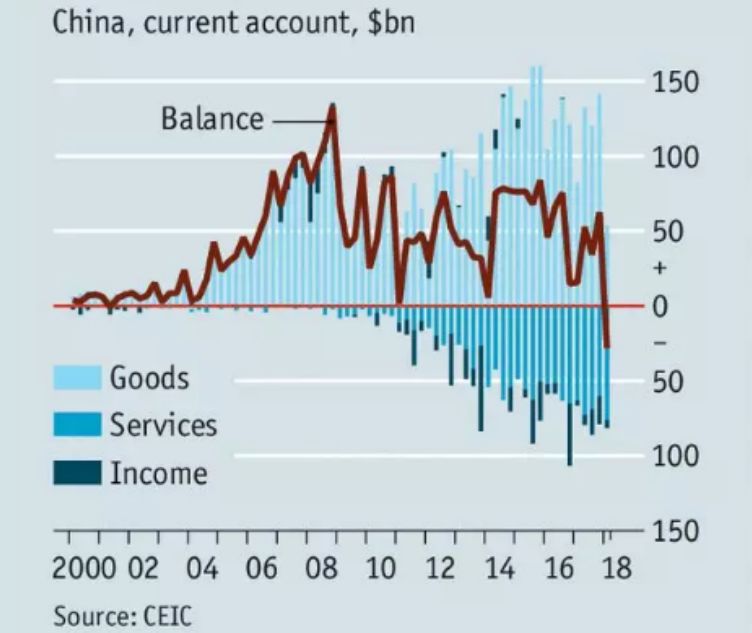

中国经常项目的巨额顺差带来的外汇储备持续增长,一直持续到2008年达到顶峰。当年经常账户盈余达到了1330亿美元之后,一路下滑,到今年第一季度已经出现负值。

从中美贸易情况来看,按照美元计价,今年一季度中美的贸易顺差582.5亿美元,扩大19.4%。

显然,即使不打贸易战。中国的贸易压力也会存在。作为中国外储最大贡献者的贸易账户顺差,正在逐渐消失。而一旦全球贸易战成行,则中国贸易账户赤字规模有进一步上升的风险。

而作为经常项下,资金流出的主要风险暴露点出现在服务贸易上。下图是服务贸易项下,资金流出情况。

显然,中国服务贸易项目赤字规模呈现出持续放大的局面。进入2018年,根据外管局的最新数据,今年前4个月中国服务贸易逆差达到882.4亿美元,预计全年服务贸易赤字规模将进一步创下新高。

但是,中国服务贸易数据也在一定程度上反映出新的资本外流渠道。业内人士估计,多达40%的较大型服务贸易实际上没有发生服务。从这个角度看,每年都有非常庞大的规模资金流到了境外。这一部分资金正已经越来越超过商品贸易的盈余金额,也就是说,出口贸易赚的钱,还不如资金外流的规模大。

从经常账户余额来看,2018年一季度,按美元计值,我国经常账户逆差282亿美元,这显示,在经常账户项目下,一季度,国内已经处于资金净流出状态。显然,在未来很长时间,经常账户存在进一步恶化的风险。

问题六:资本账户越来越成为中国国际收支的关键一环

那问题来了,既然这几年贸易账户下净流入资金规模越来越小,那么外汇储备规模凭什么还保持不变呢?原因就在资本账户的顺差上。这两年过来海外资金的配置对于中国股债市场的支撑是非常大的。

1外商直接投资

外商直接投资的持续流入,形成了资本金融项下的大量顺差, 成为了外汇储备长期稳定的 来源, 它也是影响外汇储备最为直接和重要的因素。在2017年外资来华投资大幅上升,2016年增加535亿,2017年增加3765亿。

但是,吸引外资获得的外汇储备属于债务式储备,由于国际形势的变化,随时都有可能出现资本外撤。

从上图来看,也非常明显说明,汇率和外商直接投资的关系。2014年之前,尽管人民币短期汇率的波动,使外汇储备短期内出现下降,但在人民币汇率升值及其长期升值预期存在 的情况下,国际资本仍然愿意通过各种渠道持续流入,因此人民币汇率是外汇储备增长和 可持续性重要的长期性因素。

但是,如果未来预期翻转,潜在的影响也是非常巨大的。特别是经常账户下商品出口利润不断走低的情况下,如果内需市场萎缩,经济动能下降,则外商直接投资将会呈现持续流出局面。

2海外资金配置中国股债市场

统计显示,2018年5月底,累计有287家QFII机构合计获得994.59亿美元。而据中债登月报显示,截至5月末,境外机构债券托管量为12087.71亿元,相比于2017年末的9741.45亿元,半年不到已增加2346.26亿元,境外机构增持境内债券的力度明显加大。

从境外机构持有比例来看,到今年4月份,境外机构在我国国债市场中的占比进一步上升至6.29%,再度突破整数位,今年以来已累计上升1.32个百分点。

目前,中国短期外债/GDP规模已经达到了9%以上。如果美元与美债收益率在美国经济一枝独秀下长期看涨,则此前进入中国的套利外汇资金平仓流出的可能性将大大提高,资本与金融账户有进一步恶化的可能性。

3美元债

这两年,越来越多的中资企业开始选择在境外发行美元债,这一趋势在2017年债券市场表现尤为明显。2017年全年,发行期限在一年以内的债券数量共计3974只,发行规模达1925亿美元,分别占总发行量及总发行额的80%和43%。

问题七:资金外流的压力正日益抬升

尽管有统计显示,2018年以来,国际资金对香港市场和中国内地市场累计净流入呈上升的趋势。但是,随着美国利率的不断抬升,美元国债收益率上3%,美元海外融资成本上升带来的风险正在日益加大,资金外流的压力也日益抬升。

回顾历史每一段美元大幅升值都伴随着新兴市场一些国家的资金外逃、货币贬值、经济危机等问题。

从上个世纪末拉美国家金融危机的经验来看,经济危机往往是以经常账户的赤字为开端,而后引起 FDI新增新项目减少和收益撤出,加剧国际收支赤字。墨西哥金融危机爆发前夕的 1994年经常账户赤字占GDP比重达 7%以上,其中由于 FDI收益汇出造成的经常账户赤字比重达GDP的2.75% 。

随着近期美元的反弹上涨,阿根廷、土耳其货币出现贬值,市场对新兴市场担忧加剧。相对于贸易账户问题,中国更应该警惕资本账户。一旦国际收支形成“双赤字”的局面,那么汇率将面临极大的挑战,届时如果国内持续宽松政策,则外汇储备也很难得以幸免。

责任编辑:郭建

热门推荐

何小鹏之后,轮到李斌“上场”了 收起何小鹏之后,轮到李斌“上场”了

- 2025年03月11日

- 14:51

- APP专享

- 扒圈小记

12,681

12,681

“小伙陪爬泰山年入30万”火了,当事人回应:不是靠脸吃饭!最多一天爬3趟,膝盖磨损大已考虑退出

- 2025年03月11日

- 12:21

- APP专享

- 扒圈小记

11,707

11,707

华为整顿“违规招聘” ,多名产品线负责人被开除

- 2025年03月11日

- 10:07

- APP专享

- 北京时间

9,626

9,626

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

波段擒龙今天 03:55:39

台积电已向英伟达、AMD和博通提议投资于一家合资企业,该合资企业将运营英特尔的晶圆厂,台积电在合资企业中的持股比例将不超过50%。 (路透) -

徐小明今天 03:45:45

【盘中直播】下午见 -

北京红竹今天 03:38:05

收摊,下午见 -

北京红竹今天 03:37:49

3、万亿全市场半日成交额10299亿元,较上日放量811亿元。上涨2837家,下跌2334家,涨停81家,跌停2家。数据上一般,黄线在上,市场情绪并不是很差,但也不是很强。主要还是老热点的余温,算力、国资云概念强势回暖,数据电源中心、液冷服务器等反复活跃活跃又没有持续性,而跷跷板消费股又陷股入调整,猪肉、白酒等震荡下挫;AI医疗、减肥药、CRO等医药产业链集体下行。过程就是这样,2个字,等吧。 -

北京红竹今天 03:37:45

2、DS还可以继续涨DS红竹也有过跟踪,只不过没有持续性。单纯从缠论结构行,它也需要过高,过高之后也要看量能,没量能也要注意了。现在不管是DS还是人形机器人(sz300024)都没有持续性,这可是前段时间的主线,现在只剩余温了。从缠论结构上都完成结构了,其次就是高位股很早就筹码松动了,没有资金怎么有持续性呢?所以,做短线者别格局。 -

北京红竹今天 03:37:40

1、枯燥,无味早报的时候我还写,已经过程好几天了,今天不用过程了,等答案就好了。结果上午半天还是过程,新高都没给,就差一丢丢就新高,目前几大指数都没有新高,那继续过程。过程是比较枯燥无味的,这还是震荡。如果有比震荡枯燥无味的,那就是一招鲜升级版个股了。枯燥和无味肯定会有,但还会有惊险刺激,大涨和大跌,以及磨磨唧唧的阴跌。但这些都是过程,没有出现结果之前,你只要关注它就会被折磨,不关注那就是过程。下午大家也不用关注,如果新高出现风险,我会在文字直播间推送给大家,没有就好好上班, -

宋谈股经今天 03:35:31

3月12日午间收评:沪指窄幅震荡跌0.14%,算力、国资云概念股再度爆发1、市场早间窄幅震荡,三大指数涨跌互现。数据中心电源概念集体爆发,科泰电源(sz300153)、泰豪科技(sh600590)、科华数据(sz002335)等多股封板。算力、国资云概念延续强势,铜牛信息(sz300895)、美利云(sz000815)、湖北广电(sz000665)等封板。影视传媒板块拉升,金逸影视(sz002905)、天威视讯(sz002238)、江苏有线(sh600959)等涨停。下跌方面,医药医疗股走低,海创药业(sh688302)跌超10%。个股涨跌互现,上午半天成交达1.03万亿。午间收盘沪指跌0.14%,深成指涨0.02%,创业板跌0.24%。2、板块概念方面,数据中心电源、国资云、算力、游戏等板块领涨;民航机场、猪肉、AI医疗、锂矿等板块领跌; 3、两市共2682只个股上涨,79只个股涨停;2230只个股下跌,2只个股跌停;24只股票炸板,炸板率25%。 -

冯矿伟今天 03:32:41

冯矿伟:保持耐心今天动能背离向上的环境,所以数据还可以,但是权重弱势拖累指数,所以今天走出了横向右行的节奏,还需耐心。这里向下趋势还是安全的,向上背离条件(钝化)会继续触发,而且新的背离条件,周期比1月24日周期要大一些,今天问题不大,耐心等。 -

量化伏妖今天 03:32:34

【股票午评】:蹲下蓄势整理今日市场按照早盘技术指标还没转好以前要继续谨慎的态度对待。早盘指数小幅高开5点,形成了一个小的跳空缺口,感觉不应该再搞出个缺口,3分钟后指数就翻绿快速回落补掉了这个不必要的缺口,之后一直处于绿盘振荡,个股活跃态势。技术指标粘合线日线继续处于走平态势,价值陡峭开始下行减缓,呈现低位走平态势,即将止跌但还没有止跌的提示。板块方面发电机概念,昨日连扳,广电,EDR概念,国资云概念,电源设备,数字水印,东数西算等板块涨幅居前;能源金属,海南板块,鸡肉概念,猪肉概念,航天航空,生物制药等板块跌幅靠前。总体判断向上突破还需要时间去蓄势,个股换手,但是向上突破只是时间问题,等待不会太久。 -

趋势领涨今天 03:31:57

【恭喜大家】VIP学员:趋势《vip潜伏擒牛》昨日建议低吸的VIP个股,现已大幅拉升!浮盈近34%!!!!有望隔夜制胜!恭喜VIP朋友们吃大肉!投资是一件长期的事情,选择一个尽心的老师和团队,会少走很多弯路。还没上车的朋友,请及时查阅!查看链接〉〉〉〉〉【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】