美国联邦储备理事会(FED)周三决议加息,虽在普遍预料之内,但仍具有里程碑意义,这标志着美联储退出为抗击2007-2009年金融危机和经济衰退而采取的政策。有意思的是,尽管当晚美联储显露了“鹰”姿飒爽的一面,但美元升势却在此后仅昙花一现,全天最终仍大幅收低。对此一些业内人士表示,在今晚的欧洲央行决议来临之前,美联储决议的影响似乎受到了一定的限制。

☆美联储加息夜回顾:弃用危机时期政策指引、全年有望4次加息!

北京时间周四(6月14日)凌晨2:00,备受关注的美联储利率决议揭开帷幕。最终,美联储如市场预期的那样将基准短期利率上调0.25个百分点,此举将联邦基金利率目标区间推升至1.75%至2%。

此次美国联邦公开市场委员会(FOMC)发表了一份措辞异常简短的声明,仅用了320个字。这一声明较此前声明最明显的基点改变是——放弃了“在一段时间内”保持利率在足够低的水平,以提振经济的承诺。对于加息,用“进一步逐步上调”替代了“调整”。谈到通胀预期,声明表示,长期通胀预期指标“几乎未变”,删除了5月声明中“基于市场的通胀补偿指标仍处低位”一句。

以下为联邦公开市场委员会(FOMC)在6月12-13日货币政策会议后发布的声明全文及变动:

联邦公开市场委员会(FOMC)自5月(3月)会议以来获得的信息显示,就业市场继续增强,经济活动一直以稳健(温和)的步幅增长。平均而言,就业增长最近几个月保持强劲,失业率下滑(保持在低位)。最近的数据显示家庭支出增加(较强劲的四季度增速略显温和),而企业固定投资一直(新增词语)持续强劲增长。今年整体通胀和不计入食品和能源价格的核心通胀率年率接近2%。总的来说,(删除语句:基于市场的通胀补偿指标仍偏低,基于调查的)较长期通胀预期指标变动不大。

委员会将依照法定的目标,寻求促进就业最大化和物价稳定。委员会仍预计,联邦基金利率目标区间的逐步增加与持续扩张相一致(随着货币政策立场的逐步调整),经济活动强劲,就业市场状况和通胀(删除部分:中期内经济活动将适度扩张,就业市场状况将保持强劲。衡量未来12个月通胀率的指标)料将在中期内运行在委员会的2%对称目标附近。经济前景的风险看来大致均衡。

鉴于已实现的和预期的就业市场状况和通胀情况,委员会决定将联邦基金利率目标区间上调至1.75-2%(维持在1.50-1.75%)。货币政策立场保持宽松,因此会支持就业市场状况保持强劲,并带动通胀持续向2%回升。

在决定未来调整联邦基金利率目标区间的时机和规模时,委员会将评估与就业最大化目标(新增词语)以及2%对称(新增词语)通胀目标相关的已实现和预期的经济活动状况。评估将考量广泛的信息,包括就业市场数据、通胀压力和通胀预期指标,以及反应金融市场和国际情势发展的指标。(删除部分:委员会将密切监控向对称的通胀目标取得的实际和预期的通胀发展。委员会预计,经济未来的发展将为进一步逐步上调联邦基金利率提供理据;联邦基金利率可能在一段时间内会维持在预计在较长期内保持的水准之下。不过,联邦基金利率实际路径将取决于未来数据展现的经济前景。)

投票赞成美联储货币政策决议的FOMC委员包括:美联储主席鲍威尔、副主席杜德利、里士满联储主席Thomas I. Barkin、理事博斯蒂克、理事布雷纳德、克利夫兰联储主席梅斯特、理事鲍威尔和美联储理事夸尔斯。

在最受瞩目的点阵图环节,此次有八位联储官员预计今年全年加息四次或更多,3月公布的点阵图显示持这一预期的官员有七人。这意味着,多数联储决策者预计今年还会有两次加息,将年内合计加息四次,明年将共加息三次,而上次多数决策者预计今明两年均总共加息三次。以下为6月会后美联储公布的点阵图。

中值预测显示,2018年底联邦基金利率料为2.375%,今年3月、即上次公布的预计中值为2.125%;2019年底联邦基金利率料为3.125%,3月预计为2.875%;2020年底和更长期联邦基金利率分别为3.375%和2.875%,均持平3月预期。

联储公布的最新季度经济预测还显示,联储上调了今年的实际GDP增长预期和PCE及核心PCE通胀预期,下调了今年的失业率预期,上调明年的PCE通胀预期,下调明后两年的失业率预期。

美联储主席鲍威尔在随后的新闻发布会上证实,从明年一月起,每次FOMC会议后都将召开新闻发布会,该决定只为改善沟通,不传达其它信号。他称,通胀目标锚定在2%非常重要,通胀方面的胜利是达到2%目标并停留在该水平。他说美联储不寻求在贸易政策中扮演角色,贸易政策当前更多的只是一种风险,并未开始产生影响。关于前瞻性指引,他称当利率接近中性水准时,在货币政策声明中保留“宽松”措辞将不再恰当;现在是合适的时机移除前瞻性指引,这一更改不反映政策观点的任何变化。

不过记者会也传达出了相对鸽派的信号。例如,鲍威尔强调,美联储官员对两年后(2020年)的通胀预期是2.1%,仍距离2%的对称性通胀目标不远,美联储模型也没有显示通胀有可能大涨。而且,本次会议中“大多数官员都没有调整点阵图预期”。 他一再重申,美联储将非常谨慎,确保政策收紧步伐不会过快。

☆市场普遍评价美联储决议偏于鹰派!美元升势却仍昙花一现

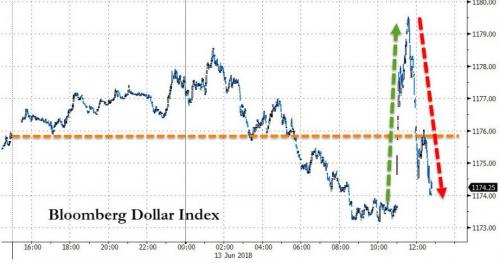

在美联储决议发布之后,投行机构普遍美联储释放了更为偏于鹰派的信号。不过,颇为令人感到意外的是,美元指数(103.5404, 0.0965, 0.09%)在此后的升势却仅昙花一现,最终走出了倒V的逆转行情,金价则在短线下挫后展开急剧反弹,其他多类资产也走势动荡。

行情数据显示,彭博美元指数隔夜临近尾盘悉数回吐涨幅,周三纽约尾盘该指数下跌0.1%。

金价在美联储决议后最低一度触及1292.41美元/盎司,但随后展开反弹,纽约时段最高一度触及1301.10美元/盎司。

加拿大帝国商业银行(CIBC)周三发布研究报告指出,美联储如期加息,更重要的是政策声明相当鹰派,展现出对美国经济强劲的信心。

CIBC分析师表示:“本周市场目光被多个央行会议所抢占,美联储已经吹响了加息号角,同时将年内加息预期从之前的3次上调至4次,同时值得关注的是,美联储删除了‘联邦基金利率仍将相当长一段时间保持利率在当前低位’的表达。”这意味着货币政策对经济的刺激效果强于预期。

据CME“美联储观察”,美联储9月加息25个基点至2%-2.25%区间的概率为81.5%:

Forex Crunch编辑Yohay Elam则撰文指出,美联储进行了鹰派加息,伴随加息释放出了至少6个鹰派举措:①不再承诺宽松政策;②美联储承认了更高的通胀率;③加息次数从3次增加到4次;④认为经济表现强劲;⑤每次会议后都举行新闻发布会;⑥并未对收益率曲线趋平感到担忧。

那么,为什么美元在上涨后会回落呢?为什么说其将重启涨势?Yohay Elam认为,鲍威尔不仅表现除了乐观态度,也展现出了谨慎的一面。关于薪资问题,鲍威尔表示,工资增长的缺乏仍然令人困惑,并说他们“应该”上升,而不是“将会”。对未来缺乏信心并不令人意外,因为工资一次又一次地让人失望。

Elam指出,对美联储的全面反应通常需要更多的交易时间。一旦美联储决定的细节被完全消化,市场将推高美元的可能性更大,而不是压低美元。

事实上,美元在美联储加息后走软已经不是新鲜事。Amplifying Global FX Capital Pty Ltd创始人、分析师Greg Gibbs本周二表示,在过去一年甚至更长的时间里,美联储每一次加息都会导致美元走软。

此外,也有业内人士表示,目前市场焦点即将转向周四召开的欧洲央行政策会议,投资者猜测欧洲央行可能也会发表鹰派言论,这在一定程度上也限制了隔夜美元的反弹。

☆今晚舞台交给“超级马里奥”!欧银决议会否引爆更疯狂行情?

在美联储主席鲍威尔如约兑现加息承诺之后,今晚全球金融市场的舞台,无疑将交给另一位央行大佬——有着超级马里奥之称的欧洲央行行长德拉基。按照日程安排,北京时间周四19:45,欧洲央行将公布利率决议;北京时间周四20:30,欧洲央行行长德拉基将召开新闻发布会。

此次欧洲央行决议在事先可谓备受瞩目,一些业内人士甚至认为其影响力将远超隔夜的美联储加息,因上周有消息称,欧洲央行可能会在此次会议上开始对退出宽松刺激的时机展开讨论,这一度推动欧元(1.0893, -0.0017, -0.16%)大涨。

欧洲央行行长德拉基的亲密盟友、欧洲央行首席经济学家普雷特上周三称,本周央行政策会议将辩论是否在今年晚些时候结束购债计划。其他欧洲央行官员的讲话也和普雷特相呼应。德国央行行长魏德曼上周三表示,有关欧洲央行将在今年年底前结束购债计划的预期似乎是合理的。荷兰央行行长暨欧洲央行管理委员会委员克诺特称,欧洲央行没有理由继续实施量化宽松计划。

路透社指出,从近期央行官员的讲话来看,讨论是否在今年结束资产购买计划将是议题之一。鉴于目前市场已广泛预期会有政策转变,相关声明是在本月还是下个月公布的重要性倒是其次。需要注意的一点是,周四欧洲央行会议在拉脱维亚进行,是其总部法兰克福之外的会议,做出重大决定的可能性更小一些。

欧洲央行还将提供对经济增长和通胀的最新预估,外界可能仔细研究这份预估,以寻找退出量化宽松(QE)的线索。欧洲央行预估可能显示通胀加快,但经济增长放慢。

虽然欧洲央行仍可能推迟到7月份才会作出最终决定,但现在也已有行动的理由。5月份通胀率创一年多来最快步伐——主要受能源价格反弹带动,但核心物价也有回升的迹象——经济扩张形势未变,但较去年创下的十年高点有所放缓。

为重振欧元区经济而在2015年启动的资产购买计划至少还会维持到9月份,届时持有规模将共计2.6万亿欧元。市场预计到今年年底购债步伐将逐步减少至零,目前为每月购买300亿欧元。

嘉信理财首席固定收益策略师Kathy Jones在接受彭博采访时表示,欧洲央行本周可能会说他们讨论了结束债券购买计划(QE)的想法,“这就是我们将得到的结果”。

分析师预计,如果欧洲央行明确暗示将结束量化宽松政策,那么投资者可能会为欧元区收紧货币政策做好准备,欧元有望获得重大支持。针对周四的欧银决议,全球知名投行巴克莱(Barclays)撰文称,预期欧洲央行意外鹰派的可能性很大。

巴克莱表示:“我们预计,欧洲央行官员的宏观预测显示,短期内经济增长将略有下调,而整体通胀将向上修正。我们认为官员将讨论将资产购买计划逐步缩减至零的选项,但只会在7月会议上宣布这一消息,因为希望看到更多数据。”

法国农业信贷银行研究团队则指出,仍认为欧洲央行此次会议上或将终结购债计划的声明推迟至7月再进行,鉴于当前意大利方面持续爆出的政治事件,以及近期有证据显示欧元区的经济周期复苏已经失去一些动能。不过,欧央行仍可能释放鹰派持稳的信息,行长德拉基很可能强调通胀有所改善,这将成为未来货币政策改变的初期征兆。

责任编辑:郭建

热门推荐

海底捞就“小便事件”再发声明:4109单,10倍现金补偿 收起海底捞就“小便事件”再发声明:4109单,10倍现金补偿

- 2025年03月12日

- 06:21

- APP专享

- 扒圈小记

55,485

55,485

剩菜回收卖给顾客!杨铭宇黄焖鸡致歉

- 2025年03月12日

- 08:17

- APP专享

- 扒圈小记

16,632

16,632

杨铭宇黄焖鸡后厨乱象调查:隔夜菜、变质食材,顾客剩菜回收再加工

- 2025年03月12日

- 03:17

- APP专享

- 北京时间

16,584

16,584

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 11:28:36

6G出利好!工信部:加快6G研发进程,推进算力中心建设布局优化;加强产业统筹布局和产能监测预警,适时扩大增值电信业务对外开放试点范围。昨晚算力板块出现利好,今天算力大涨。现在6G出利好,明天6G概念会接力吗?我们前天已经开始潜伏这个概念,希望明天启动吧! -

趋势领涨今天 10:49:26

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 10:49:18

信隆健康(sz002105)(002105.SZ)公告称,公司、公司控股股东和实际控制人不存在关于本公司的应披露而未披露的重大事项,或不存在处于筹划阶段的包括通用机器人(sz300024)、外骨骼机器人(sz300024)等的并购、重组等重大事项;公司目前主营业务包括自行车零配件、运动器材、康复辅助器材。此外,目前公司已披露的业绩预告不存在应修正情况。 -

数字江恩今天 09:53:29

明日关注图上的红色轮谷线支撑,这条线若不跌破,还有一次冲高3400整数位的机会。但是目前的市场气氛来看,要站稳3400需要再3400上下反复震荡来去除市场的恐高情绪,这不是一周内能完成的事情。所以短线来说,哪怕略为突破3400也不可以追高。 -

数字江恩今天 09:53:24

看5分钟图,图上在最近1个月时间里面,已经连续出现了3384/3388/3390/3392一系列的高点,都受阻于3386区间,卡在3400整数位之下。3386反复震荡并非好事,但是今日冲高回落也不能完全说明本次冲击3400失败。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:53:10

板块来看,今日题材主要是国产算力,云,ai应用领先,行业则是传媒游戏、互联网。今日的热点板块和昨日发生明显变化,这也体现了目前市场在3400整数关卡,没有持续性龙头热点的困境。 -

数字江恩今天 09:53:06

A股两市今日成交6485 + 10353 = 16838 亿人民币,相对昨日放量约2000亿。大盘横盘震荡后快速冲高新高,然后有快速回落,收跌8个点。个股方面,本周一二三,三个交易日个股涨跌比逐步变差,但今天依然略高于1:1 -

数字江恩今天 09:52:58

3400区间短线不追高 -

趋势领涨今天 09:40:50

外汇交易中心:全额免除银行间人民币外汇市场2年期(含)以上期限的衍生品交易手续费。减免手续费,主要是利好券商、期货公司等,这个可能是下午券商拉升的主要原因,但因为费用很少,所以,券商出现了冲高回落,不过,苍蝇也是肉! -

北京红竹今天 08:14:01

3、1.68万亿上涨2627家,下跌2560家,涨停94家,跌停2家。全天热点有点杂,持续性也没有,券商喊了一句老乡还跑了,反复活跃的还是科技,但表现也就那样,不值得一提。还是跷跷板。科技活跃,消费调整。等结果吧。