【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

来源:联合资信

作者:刘珺轩 刘艳婷

联合资信 工商二部

一、房地产债券发行概况

受监管政策影响, 2017年房企交易所融资规模大幅下降,银行间融资有所增长;发债主体信用等级向AA+和AAA集中

自2016年10月,上海证券交易所和深圳证券交易所对房地产公司债券实行分类监管以来,房地产企业在交易所市场债券融资受到了严格控制。2017年,银行间和交易所市场共发行房地产债券164支,较2016年的456支大幅减少292支;银行间和交易所房地产债券发行规模共计2208.74亿元,较2016年的7510.28亿元减少5301.54亿元,降幅达70.59%。从发行品种看,2017年,交易所市场共发行房地产企业公司债42支,较2016年的391支大幅减少349支,降幅达89.26%,发行规模合计555.84亿元,较2016年的6578.18亿元减少6022.34亿元,降幅达91.55%,公司债的发行数量和发行规模均大幅下降;2017年,银行间市场共发行房地产企业中期票据69支,较2016年的45支增加24支,发行规模合计1159.70亿元,较2016年的748.10亿元增加411.60亿元,增幅达55.02%;2017年,银行间市场共发行房地产企业短期融资券(含超短期融资券)37支,较2016年的20支增加17支,规模合计310.60亿元,较2016年的184亿元增加126.60亿元,增幅达68.80%,中期票据及短期融资券(含超短期融资券)的发行数量和发行规模均有所增长,此外短期融资券的统计包含超短期融资券;其他主要为定向工具7支共48.20亿元、企业债8支共104.40亿元及可交换债1支共30.00亿元。从发行方式看,2017年公募和私募方式发行数量分别为131支和33支,发行规模分别占比80.69%和19.31%,公募发行规模占比较2016年增加34.56个百分点。

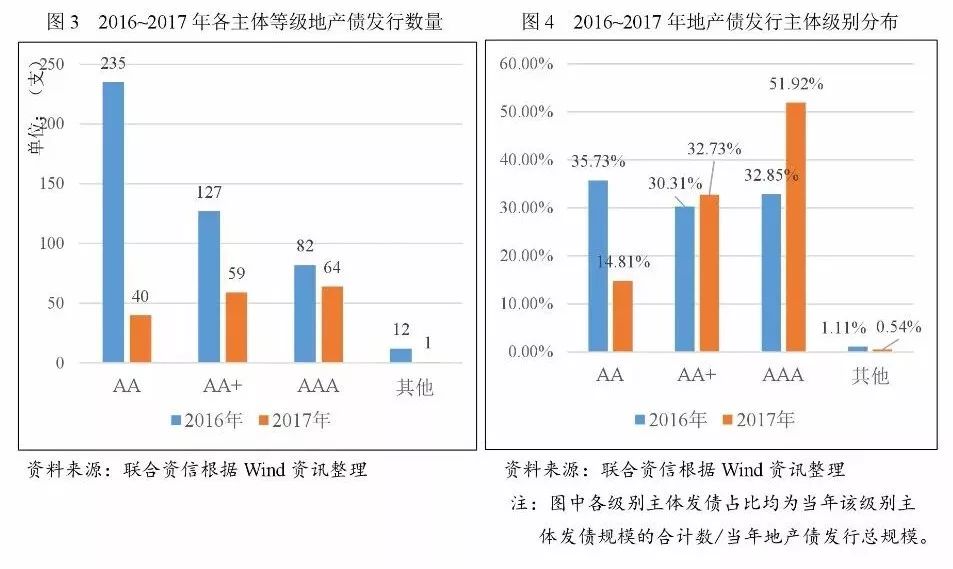

2017年,银行间和交易所市场房地产债券的发行人主体信用等级集中在AA+和AAA,其中AAA级别企业发行规模最大,发行数量共64支,发行规模达1146.80亿元(占51.92%);AA+级别企业共发行59支,发行规模达722.90亿元(占32.73%)。AA和AA+级别企业发行规模较2016年大幅下降,AAA级别企业发行规模较2016年增长14.98%。

AA+和AAA级别发债主体占比的大幅提升原因主要有监管和级别迁徙两个方面。监管方面,两大交易所对房企发债采取“基础范围+综合指标评价”的分类监管标准,并明确了房企公司债券募资用途的严格要求。“基础范围”是指发行人资质良好,主体评级需为AA及以上的四类企业,包括境内外上市公司;省级政府、省会城市、副省级城市及计划单列市的地方政府所属房企;以房地产为主业的央企;中国房地产行业协会排名前100名的其他民营非上市房企。综合评价指标则对最近一年末总资产、营业收入、扣除非经营性损益后净利润、扣除预收款后资产负债率和房地产业务非一二线的占比作出了要求。这一分类监管标准大幅缩小了符合发债条件的房地产企业范围,满足条件的房企多数为行业中信用品质较好的AA+和AAA级别企业。

级别迁徙方面,2016年房地产市场整体爆发式增长,主力房企销售业绩良好、库存补充积极,资产、收入和利润规模基本均呈大幅增长态势。这使得2017年以来,房地产企业信用等级调整以调升为主,其中8家主体信用等级上调至AA+,10家主体信用等级上调至AAA,5家主体上调评级展望,而仅有1家房企信用等级由AA下调至A+、2家房企信用展望下调至负面。级别的大规模上调,也导致了高信用等级主体发债占比的上升。

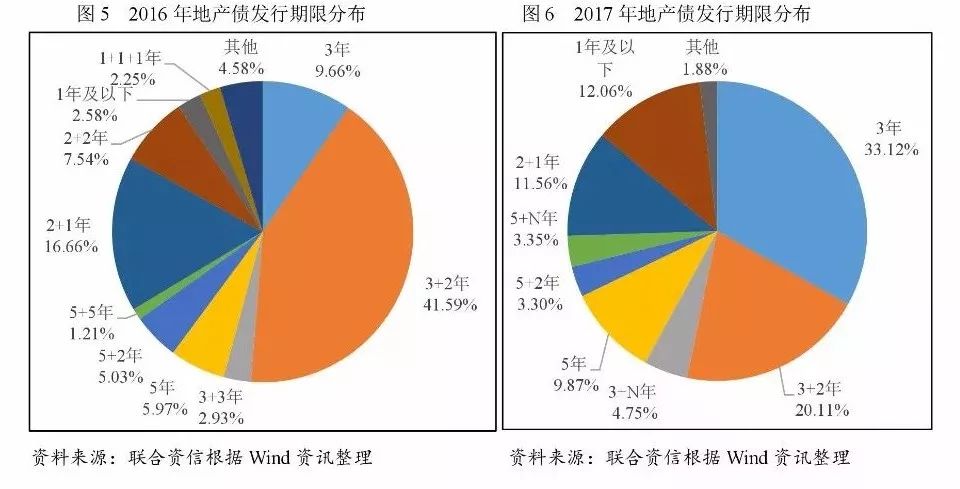

从期限来看,2016年地产债的发行主要以3+2年期(占比41.59%)、2+1年期(占比16.66%)、3年期(占比9.66%)、2+2年期(占比7.54%)、5年期(占比5.97%)、5+2年期(占比5.03%)及1年期以内(占比2.58%)为主;其余期限规模均较小,其中3+N年期40亿元、5+N年期15亿元,2+1+1年期31亿元等。2017年地产债发行期限仍以长期债券为主,其中3年期地产债的规模占比较2016年增加了23.46个百分点,3+2年期地产债的规模占比较2016年减少了21.48个百分点,整体上,3年期和3+2年期地产债的发行规模占比合计仍超50%。

分季度来看,2017年第一季度银行间和交易所市场房地产债券发行数量和规模相较其他季度均较低,第三季度发行数量及规模为各季度最高。具体来看,2017年第一季度,各地楼市新政频出,在监管层坚定“楼市去杠杆”和发债成本升高的共同影响下,银行间和交易所市场共发行房地产债券25支,发行规模435.40亿元,发行数量及规模分别同比下降83.22%和84.00%;2017年第二季度银行间和交易所市场共发行房地产债券37支,发行规模546.50亿元,发行数量及规模分别同比下降65.09%和70.52%,其中交易所融资较一季度有所回升;2017年第三季度,债市利率趋稳,银行间和交易所市场共发行房地产债券65支,发行规模783.04亿元,发行数量及规模分别同比下降58.60%和65.29%;2017年第四季度,债市利率走高,银行间和交易所市场共发行房地产债券37支,发行规模443.70亿元,发行数量及规模分别同比下降15.91%和34.71%。

总体看,受到监管因素影响,2017年地产债整体发行规模大幅下降,公司债发行规模大幅下降,银行间融资规模有所增长。从信用等级来看,监管程度的升级及主体级别的上调导致了高信用等级主体发债规模占比的上升。随着房地产信用品质分化的加剧,主力房企强者恒强,未来这种集中趋势或将持续。

二、房地产债券利率和利差分析

受资金面收紧、行业政策调控超出预期、信用风险事件等多重因素影响,2017年地产信用债发行利率上行、利差走扩,高级别地产债信用品质分化加剧

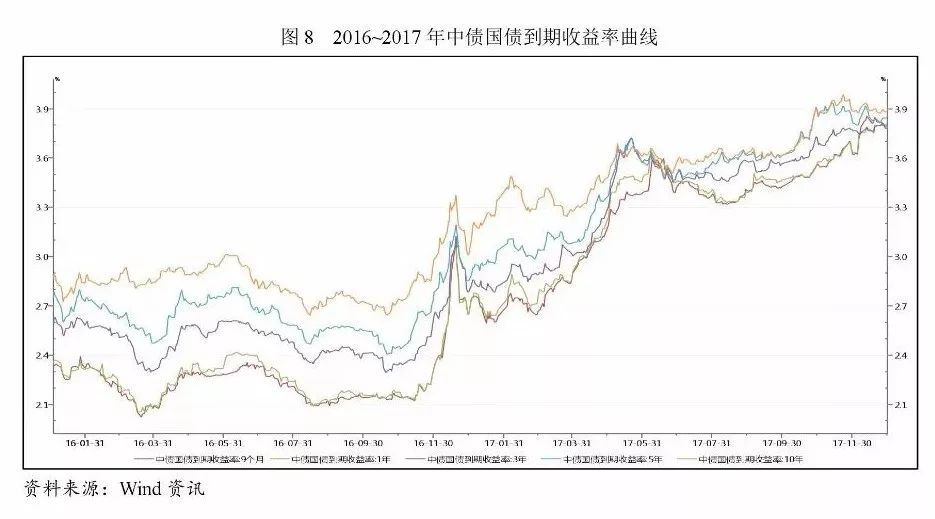

从债券市场整体收益率来看,2017年,中国债券市场在“去杠杆、强监管”的背景下,呈现资金面平衡偏紧、流动性减弱、市场波动增加的态势,利率整体呈波动上升态势。1~5月,受到春节效应、美元加息、隐性加息和季末MPA考核等因素的影响,银行间市场资金面阶段性趋紧,国债收益率波动上行;随着6月央行向市场投放流动性,季末利率有所回落。三季度,为了在经济去杠杆的同时不伤害实体经济和金融市场,央行继续实施稳健中性的货币政策,市场资金面整体维持在相对平稳状态,利率走势亦呈平稳态势。四季度,多项监管政策落地,资金面压力加大,国债收益率突破近年新高。

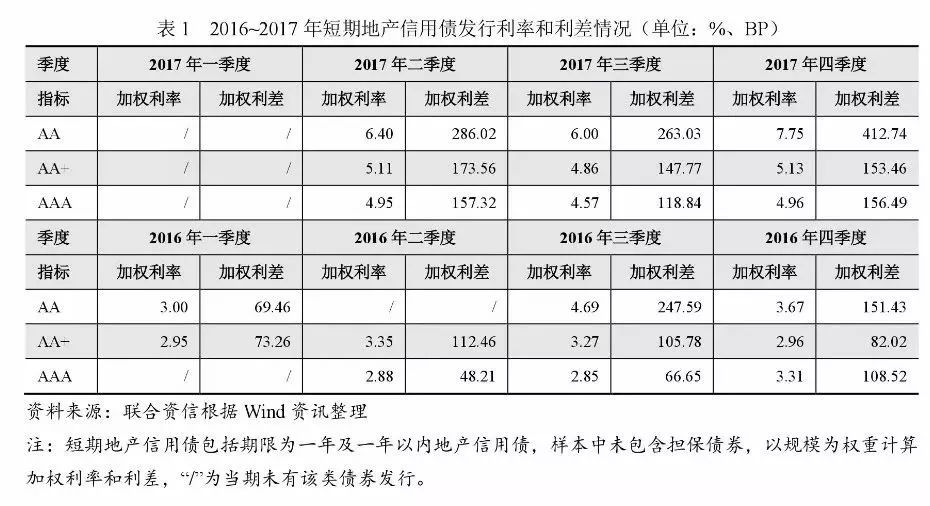

在债市利率整体上行的背景下,2017年地产信用债发行利率较2016年亦有大幅上升。各级别短期地产信用债发行利率走势与债市整体收益率基本一致,于2017年二季度大幅升高后,三季度有所回调,四季度再次走高。其中AA短期债券发行量小、配置需求较低,受个券信用品质较弱影响,四季度的加权利差达到412.74BP。高等级债券加权利差二季度走扩后呈波动态势,但利差较2016年明显扩大。

中长期地产信用债发行利率看,不同信用等级地产发行主体发行利率2017年虽整体上升,但变动趋势存在差异。2017年,AA级别房地产企业通过债市融资的规模大幅下降,全部样本中AA级别房地产企业发行无增信中长期信用债券规模仅为190.84亿元,故AA级主体加权发行利率的影响因素除了债券市场资金面和行业基本面外,个券的信用品质、发行方式、发行市场也对加权利率和利差的变动产生了较大作用。受市场利率上行、房地产调控政策不断加码,以及发行AA级别地产债均为民营企业交易所私募债影响,二季度AA级别地产长期信用债加权利率为全年最高7.74%;而三四季度,发行主体中国企占比和发行中票占比逐季增加,导致加权利率和利差呈下降趋势。2017年,AA+级别地产长期信用债发行利率和利差逐季度上升,四季度加权利差达到了342.46BP,与AA级别地产债利差形成倒挂,显示市场对部分AA+企业预期未来信用风险加大,这与联合资信在《2017年房地产行业信用回顾与展望》中提到的AA+级别房地产企业的债务负担显著高于其他信用等级企业,流动性压力加大的结论一致。AAA级别地产中长期信用债发行利率走势与债市整体收益率基本一致,前三季度利差较2016年变化不明显,四季度利差突破了200BP,主要是受个券影响,剔除极端值影响后,四季度加权利率和利差分别为5.35%和155.36BP。显示出了AAA房地产企业在房地产市场强调控的环境下,整体销售回款良好,财务相对稳健,后续库存较为充足,市场预期信用风险仍维持在低水平。

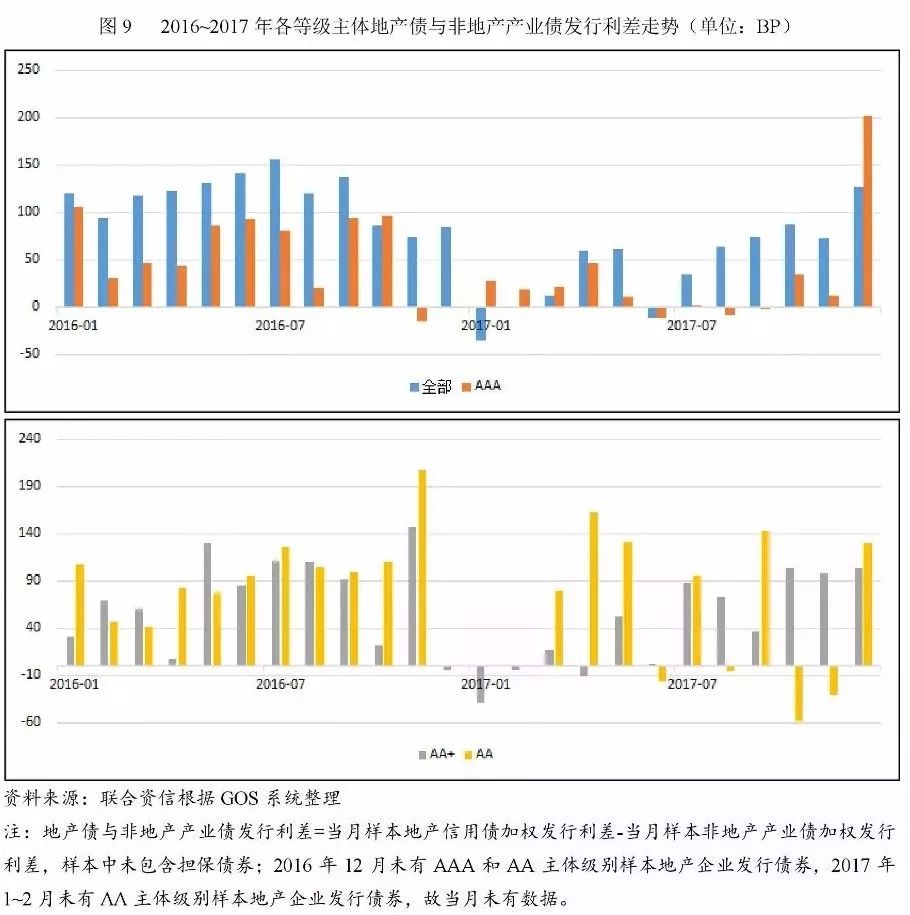

相比非地产产业债,2017年各级别地产债仍然与非地产产业债保持正利差,其中AAA级别地产债与同级别非地产产业债的发行利差明显缩窄,但17年末受债市资金面趋紧、中央经济工作会议继续明确房地产调控长效机制和个券信用品质较弱影响,利差有所扩大;AA级别地产债全年与同级别非地产产业债发行利差波动加剧,但绝对值有所下降。AA+级别地产债与同级别非地产产业债发行利差则变化不大。地产债与非地产信用债信用品质并未出现进一步分化,这一现象或与2017年新发债房企向高信用品质企业集中以及楼市在全年强调控下仍呈稳定有关。

三、2018年展望

债市方面,从2017年末的中共中央政治局会议来看,去杠杆和严监管政策仍将是2018年宏观经济政策的主要内容,稳健中性将大概率成为2018年货币政策的主基调,债市资金面或仍平衡偏紧。楼市方面,虽然近期部分二三线城市楼市调控政策有所松动,但习主席在指导未来五年发展工作的十九大报告中重申了“坚持房子是用来住的、不是用来炒”的定位,住建部有关负责人也再次强调,“将严格落实各项调控政策措施,严厉打击各类违法违规行为,坚决遏制投机炒房,进一步落实地方主体责任,确保房地产市场稳定”,预计未来一段时间房地产调控不会有大的放松。综合来看,预计地产债短期内发行利率仍将维持高位。

同时值得注意的是,2017年11月地产上市公司金科股份、华发股份公司债券发行均获得上交所无异议函,根据彭博数据,2017年四季度上交所批准的地产债数量超过前三季度之和,但很多是消化2016年存量地产债项目。根据Wind资讯统计结果显示,2018年地产债到期规模将在1280亿元左右,主要为公司债到期规模约760亿元、中期票据到期规模约240亿元及短期融资券到期规模约220亿元;首个回售日在2018年的含权地产债规模约3700亿元左右,房地产企业的高杠杆属性决定其还旧债很大程度仍依靠再融资,考虑到2018年地产债到期规模较大且面临较大的回售压力,交易所房地产公司债后续或有放松趋势,但在“房住不炒”调控基调不变的背景下整体审批仍将较为严格。

责任编辑:牛鹏飞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)