来源: 大摩财经(ID:damofinance)

大同证券“同吉”系列频爆雷

陆金所代销的理财产品再度曝雷。继踩雷龙力生物、凯迪生态、东方金钰之后,陆金所这次又碰上了问题上市公司神州长城(000018.SZ)。

日前有投资者向大摩财经爆料称,其购买的由陆金所销售的理财产品“尊理财EG1060”先后发生展期、违约,目前尚无解决方案。该产品实际为大同证券“同吉58号”资管计划,同吉58号的资金投向为“长安宁-神州长城流动资金贷款集合资金信托计划”,即通过长安信托通道向神州长城提供信托贷款。

爆料人称,同样由陆金所包装销售的大同证券同吉59号也已经违约,同吉59号也是通过长安信托向神州长城发放贷款。

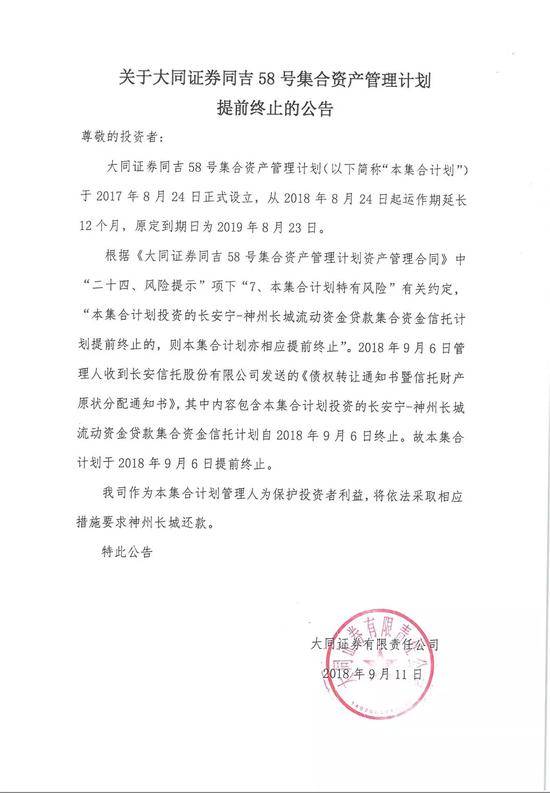

大摩财经注意到,大同证券官网今日发布了同吉58号、59号两个资管计划提前终止的公告。公告称,2018年9月6日,管理人收到长安信托的发送的《债权转让通知书暨信托财产原状分配通知书》,其中内容包含神州长城贷款项目自9月6日终止,故两项资管计划按约定均于2018年9月6日提前终止。大同证券称将“依法采取相应措施要求神州长城还款”。

公开信息显示,同吉58号成立日期为2017年8月24日,运作期为1年,起投金额为100万,利率6.8%,资金规模为6000万,资产托管方为渤海银行。与之基本类似的同吉59号成立日期为2017年7月10日,资金规模为4000万。今年7月10日和8月24日,这两个产品分别到期后,均未如期兑付,而是以延期的方式处理,直至9月6日同时终止。

大摩财经发现,大同证券另一项去年成立的资管计划同吉57号同样是为神州长城提供贷款,资金规模为4000万,于今年6月23日到期后也已延期处理。只不过同吉57号计划并不是由陆金所代销,而是大同证券自己销售。

同吉57、58、59号的管理方大同证券是一家小型券商,上述三个资管计划的投资主办人均为大同证券上海分公司产业投资部总经理彭杨彬。发行文件显示,上市公司信用贷款及并购基金是大同证券上海的主要业务切入口之一。

爆料投资者认为,这些资管计划被陆金所包装成“尊理财”产品,而且6.8%的利率并不算高,投资者出于对陆金所的信任购买。陆金所推荐投资者购买时,仅表示该理财为1年期,投资者购买时以为是定期,也因如此合同中计划运作期不设管理期限、可以提前或延长的条款,被多数投资者忽略了。

爆料人称,神州长城目前情况不佳,大同证券此前采用延期而不是主动追讨债务,使投资者的风险被放大。同吉58号共涉及53名投资者,这些投资者目前仅收到10%的本金,剩余本金利息尚无法追讨。

爆料投资者表示,上述资管计划放款给神州长城时,无任何抵押和质押,只有神州长城董事长陈略个人担保,因此风险极高。部分牵涉其中的投资者已打算联合向陆金所讨要说法。

大摩财经查询全国法院被执行人信息发现,神州长城与陈略均在今年9月3日被列为执行人,涉及到3项案件。此外,陈略又在9月7日被列为执行人。目前,神州长城尚未发布公告对此进行披露。

神州长城危局

神州长城的资金链危机早已露头。

神州长城核心业务为工程建设及医疗产业投资与管理,其中工程建设主要为国际工程总承包(EPC)业务国内PPP业务;医疗健康产业投与管理主要采用收购现有医院、建设投资医院PPP项目等多种方式介入医疗健康产业,进行医院医疗运营管理。

PPP项目的特性就是回款期长,应收账款较高,对操盘者的现金流形成很大压力。今年以PPP项目为主业的上市公司多遭遇资金问题,并受到市场冷遇。

今年民企发债普遍遇冷的大环境中,神州长城此前依靠融资造血的计划也已宣告失败。今年三月,神州长城宣布拟发行规模为6亿元的短期融资券,资金用于补充公司流动资金,偿还金融机构借款。同时还推出规模为8.5亿元的可转债融资计划,但该笔融资计划并未成功发行。

神州长城2018年中报显示,其上半年营业收入15.87亿元,同比减少47.54%,净利润1.44亿元,同比减少46.39%。同期神州长城的负债达到87.04亿元,资产负债率达到78.95%。

与此同时,神州长城的应收账款达到50.31亿元,是2018年上半年神州长城营收的三倍之多,此外,神州长城的应收账款周转率正在进一步放缓,上半年,神州长城应收账款周转率仅为0.3次,而在2017年年中报中,该数字为0.71次,

2017年的年报中,神州长城应收账款激增,坏账损失增长等问题就受到深交所关注。深交所在问询函中,要求神州长城说明应收账款大幅上涨、周转率持续下降的原因和合理性等问题。

上市公司资金承压,大股东同样也捉襟见肘。神州长城今年7月7日发布的公告显示,由于公司股票持续下跌,公司大股东及实际控制人陈略多次被迫补充质押其持股份额,截至目前陈略的股份已几乎全部质押。

神州长城目前的大股东及实控人陈略是在2015年重大资产置换中入主上市公司,持有神州长城34.36%的股份。将股权全部质押后,陈略已没有腾挪空间。

今年以来,神州长城股价一路下跌, 6月19日,神州长城股价盘中突然闪崩,此后的三个交易日中,股价继续一字板跌停。截至目前,神州长城股价较年初已经跌去一半多,市值大幅缩水。此前有媒体报道称,陈略所持股票为限售股,即使触及平仓线也不能出售。按照36个月的限售期限计算,陈略所持有的限售股将于2018年10月15日解除限售,解除限售后,大股东依然面临平仓风险。

资金链已经如此紧绷,神州长城还抛出上亿的对外投资计划。深交所随即发布关注函,要求上市公司说明投资的具体组成,支付安排,同时要求说明大股东股权质押冻结情况、平仓风险情况,以及公司债务逾期情况和整体负债情况。

在此次更大规模的信用违约风险暴露之前,神州长城就曾被质疑贷款逾期。7月26日,神州长城曾公告,公司募集资金账户中的约1928万元资金已经被宁波银行北京分行申请冻结,冻结的原因为“诉前财产保全申请”。此后,神州长城子公司补足剩余4288万元保证金,宁波银行才解除公司被冻结账户。

又是陆金所

中国平安背书的陆金所,仅为大同证券资管计划的代销机构。但其代销的“同吉”系列资管计划频频爆雷,实在让人怀疑其风控机制是否健全。

此前,陆金所代销的同吉9号与同吉8号相继爆雷,这两项资管计划的底层借款方分别为上市公司ST龙力以及东方金钰,管理人同样是大同证券。

大摩财经获悉,去年年底就逾期的同吉8号、9号至今尚未兑付,投资者正在联合起来追讨本息。

公开资料显示,大同证券是一家注册在山西的中小型民营券商,注册资本7.3亿,在证监会2017年证券公司分类结果中,大同证券评级BB,在全部97家证券公司中排名较为靠后。陆金所在上线大同证券资管产品之前,是否对这家券商的的主动管理能力做好了尽调和评估?

大摩财经发现,陆金所目前代销的23项资管计划中,券商既有申宏万源、国泰君安、华融这样排名前十的券商,也有中山证券、国都证券这样评级为BBB的小券商,还有新湖期货这样的非券商,准入标准不免让人生疑。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)