【金融曝光台】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【黑猫投诉】

从执政官到首席执行官:美国高级管理人员称号的演化(中)

——兼论美国公司治理结构的演变

文/ 陈广垒

三、美国现代公司以首席执行官制度的产生和演变

(一)管理层资本主义的崛起和管理集权

19世纪40年代以前,美国企业很少发生组织创新,单一主体公司如家族或者合伙是最主要的组织形式(钱德勒,2001)。随着生产和资本社会化程度的加深,以支薪和层级为代表的经理阶层崛起为重要特征的现代公司成为占主导地位的企业组织形式,美国进入管理(者)资本主义(management capitalism)时代。

20-30年代,大型公司在生产和分配领域占据主导地位。随着公司规模扩大,公司所有权结构日益分散。1929年,美国最大200家非金融公司中只有六家为私人集团所控制(持有80%以上的股票);1963年,84.5%的200家最大公司中没有任何一个股东持有10%以上的股票(萨缪尔森和诺德豪斯,2001)。由于高度分散的股东不具备参与公司高层经营管理的影响力、知识、经验,在经营管理决策中占据主导地位的管理当局成为公司事实上的控制者。Berle和Means(1933)研究发现,1930年,美国最大200家公司中由公司高层管理人员控制的占44%(Berle和 Means,1932);Larner(1970)对500家最大非金融公司的研究进一步验证该结论。

战略引导结构。钱德勒(1969,1977,1990)深入研究美国20世纪20-30年代美国现代工商企业组织结构的巨变,特别是以分权为标志的多部门(multidivisional)M型结构如何战胜U型(直线职能制)和H型(如松散型控股公司)成为主流模式(Chandler,1977;Montagomery,1994)。威廉姆斯(1971,1975,1981)进一步从交易成本经济学角度深入研究市场与公司组织结构层级。但是,我们看到,在20-30年年代,无论是美国烟草公司、标准石油公司、通用电气还是杜邦等现代大型公司,在组织结构设置方面主要具有四个特征:(1)董事会是强有力的决策机构,副董事长大多直接负责具体业务分部和职能部门,且大股东在董事会和经营管理活动发挥重要影响力;(2)董事会下设总裁,总经理(如杜邦)或者副总裁(如通用汽车)负责业务分部。高级管理团队方面存在严格的等级秩序;(3)董事会构成上以高级管理人员(内部董事)为主;(4)大多数大型方式的董事会下设执行委员会,是实际决策机构,如标准石油托拉斯、通用电气和大型铁路公司。

20世纪20年代是美国的黄金时代(Golden Age)。一战胜利彻底扭转社会公众对商业的敌视,美国朝野充斥着对商业的赞美(Previts和Merino,1998)。现代公司的所有权高度分散和规模不断扩大,导致管理层从形式和实质上控制着重大决策和日常经营管理活动。从法律和监管看,反托拉斯法律也是造就管理资本主义和大公司发展的重要原因。1911年,联邦高等法院对“理性规则”的实施和对卡特尔垄断的禁止使得大型公司放弃控股公司而采用更紧密、管理权更集中的公司结构,管理层被赋予更大的公司运营法律自由度,管理进一步集权化。这就必然导致在美国出现以“强管理者、弱所有者和弱董事会”为格局的外部型公司治理。这又进一步引发出20世纪初期对“少数而成功的企业家”崇拜现象。

(二)首席执行(chief executive)官概念的提出及其演化

虽然经历一战后的严重萧条,但1929年大萧条对美国政治、经济和社会以及民众心理等影响却更为长远且深远的。在美国企业界,企业家们普遍支持凯恩斯提出的政府干预政策(加尔布雷斯,2008),但不安全感成为所有企业家关心的中心问题,如何消除企业运营中的不稳定性成为现代公司面临的首要问题。但是,在20和30年代,美国对权力的态度却又是很奇特的,习惯上或者形式上不承认对权力的热衷(加尔布雷斯,2008)。在现代公司,高级管理层更愿意被看成是团队,而不是特定的权力者。

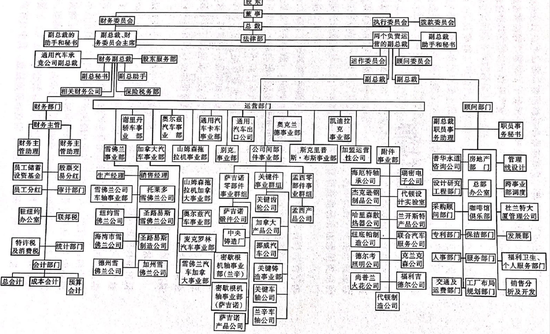

通用汽车(GM)是美国大公司公司组织结构转型的先行者之一。1920年11月,持股36%的杜邦公司接管处于破产危机中的通用汽车,并重组执行委员会委员。除将执行委员会人员减少到4人外,在职能上主要负责运营政策和部分管理工作,原有的由事业部负责人组成的执行委员会变更为运营咨询委员会。从斯隆(Sloan)提交的《组织研究》看,董事会下设财务委员会和执行委员会等三个专业委员会;总裁隶属于董事会,下设负责运营和顾问等副总裁。斯隆提出,为了保证合理发展速度和适度控制,绝对需要将一些职能集中行使;首席执行官的职责不应受到限制,并且将公司所有执行职能的控制权集中于总裁和首席执行(chief executive)(斯隆,2001)。纵观斯隆提出的M型分权式组织架构具有四个主要特征:(1)执行权高度集中,执行委员会是最高运营管理机构,只有在涉及广泛的运营政策(特别是重大的费用支出)时,才需要征得财务委员会或者董事会同意;(2)首席执行与总裁一道集中行使运营管理权;(3)首席执行是不是唯一的,且是在总部和事业部之间是存在层级的;(4)首席执行尚未独立于董事会,并与高级管理人员形成独立的权力主体。

斯隆创立的一体化管理组织结构尤其是首席执行制度是高效率的。在这种组织架构下,通过在执行委员会中设立首席执行而独立或者完全享有执行权,从而保证决策得到高效执行。但是,我们也看到执行委员会依然是董事会组成部分,尚未完全脱离董事会或者股东并与高级管理人员融合。这种首席执行架构不但成功使通用汽车走出困境并在国内占据主导地位(Norton,1997),而且深远地影响和塑造着美国大型公司的组织架构,特别是分权体制下如何保持相互协调和执行的高效率。例如,1940年2月,JP摩根从私人合伙企业(private partnership)向公司制转变,设立首席执行(the chief executive)职务,并与董事长相分离。

1938年,巴纳德(Barnard)发表《经理的职能》(the functions of the executive),一扫昔日对专业分工和效率的研究,系统地提出组织是协作系统,经理人员(executive)是协作系统因素中的关键要素。从研究内容看,巴纳德所称经理(executive)更多是类似董事会下设执行委员会中董事、理事或者高级管理人员(如分管事业部的副董事长或者总经理)。

总之,从杜邦公司、通用汽车到JP摩根等,随着分权式多部门结构风行一时并在60年代占据现代公司的主导地位,决策权和执行权进一步分离,首席执行制度开始出现,并在媒体的反复炒作或者鼓噪下日益得到关注(如吹捧为拯救企业的传奇或者英雄)。

但是,需要注意的是,20世纪40年代前出现的首席执行更多是隶属于董事会执行委员会的,而总裁也在日常运营管理中发挥重要作用,并在事实上与首席执行一道分享执行权(见图1)。

图1 通用汽车公司组织图

(1921年1月)

资料来源:《我在通用汽车的岁月》(斯隆著),第52页。

资料来源:《我在通用汽车的岁月》(斯隆著),第52页。(三)二战后管理(者)资本主义的演变和董事会改革

二战后,大萧条阴影如影随形。经济安全性成为政府和公司管理当局共同面临的首要问题。在大型现代公司,组织形式替代个人权威(加尔布雷斯,2009)。但是,随着凯恩斯经济政策得到广泛且深度采用,1945年至1960年,美国GDP增长250%,失业率从15-25%下降到5%,CPI在3%左右,美国进入“富裕社会”(the Affluent Society)。50年代,美国发生4千多起并购,大型公司控制大多数人口的经济活动。例如,占企业数量0.01%的大公司的净收入占比高达50%以上。在60年代,随着日本和德国经济崛起,美国开始反思公司治理的权力构成及其管理有效性,认为管理当局有义务对股东负责(Bradshow和Vogel,1981),其首要任务是最大化股东财富(Galbraith,1956)。

经济强劲增长和社会稳定使得业已存在的企业家崇拜再度泛滥。但是,在面临能源、通胀和越战等情况下,制造业大量破产倒闭,这使得在70年代经济转型问题成为企业管理层面临的最重要问题。在滞涨背景下,许多公司尤其是大型公司管理层滥用权力的现象(如非法政治捐赠和侵害中小股东利益)也开始暴露或者被揭发。

从20世纪70年代开始,政府和社会公众开始重新反思董事会在公司治理中的作用。学术界、机构投资者和其他人士认为,外部董事占主导的董事会能更好地防止公司高层管理者滥用职权和等级化等倾向。例如,Jensen(2000)认为缺乏所有者的公司会丧失责任约束,并造成竞争无能;钱德勒(1990)认为美国董事会存在内部董事选择外部董事的问题。在此理念影响和支配下,从70年代开始,美国政府尤其是监管机构一直致力于持续改进以独立董事为特征的董事会制度改革,以解决公司治理中出现的各种问题,提高公司治理效率。1977年,证交会(SEC)批准纽交所(NYSE)提交的上市公司守则(Listed Company Manual),要求国内上市公司于1978年6月30日以前设立并维持一个由独立董事组成的审计委员会;1989年,纳斯达克市场(the Nasdaq Stock Market,NASDAQ)要求上市公司成立独立董事占多数的审计委员会。在立法机关和社会公众的强大压力下,商业圆桌会议建议独立董事比例应足以对董事会决策产生重大影响,其中审计委员会和薪酬委员会必须全部由外部董事组成。

从资本市场看,从70年代开始,养老基金和共同基金等机构投资者兴起并开始在公司股权结构占据主导地位。例如,美国机构投资者(如TIAA-CREF)持有市值比例从1989年的49.3%上升到1996年的52.6%。这迫使其从被动投资转向积极干预,所有权理念复苏和兴起,并与80年代并购和接管等共同推动公司治理尤其是董事会功能转变。例如,1997年,标准普尔公司对美国500家公司的调查显示,近56%董事会的成员大多为独立董事;2001年5月,Korn-Ferry公司对《财富》1000公众公司的调查表明,董事会中内部董事占18.2%,外部董事占81.8%。董事会构成的根本性转变,尤其是独立董事占比的大幅提高,使得董事会功能进一步从决策转向监督,这是90年代以来英美等国家公司治理改革的最重要内容。

在董事会职能从决策转向监督进程中,管理当局的权力进一步得到扩张和强化。董事会下设的执行委员会脱离董事会成为行使执行权的独立权力主体,负责日常运营管理,而首席执行也演变为首席执行官(chief executive officer),并与其他专业化的高级管理职务如财务官(chief financial officer)和运营官(chief operating officer)等共同构成高级管理团队。因此,以首席执行官为首的管理团队不但掌握着日常运营管理权并对业绩负责,而且也掌握着较多决策权,并脱离董事会成为独立的权力主体和利益主体。

(四)首席执行官法定称号的最终确定

在董事会功能发生本质性转变情况下,技术进步、消费升级和放松监管等推动外部环境日益复杂化,这迫使公司相应地调整管理架构以适应市场变化。公司是政治不可或缺的组成部分,在很大程度上是国家制度的映射。当美国经济在克林顿政府自由主义“新经济”推动下实现长周期经济增长时,伴随着前苏联解体和东欧国家转型,美国正在或者已经成为新的罗马帝国(本德尔,2005)。

世纪之交美国爆发的安然和世通等事件进一步推动董事会转型,并最终确定首席执行官名称及其在公司管理中的地位和责任。在安然和世通等事件发生后, SEC、NYSE和NASDAQ纷纷发布公司治理方面指引或者指南,突出强调独立董事的比例和功能,进而彻底推动董事会转型。例如,纽交所要求上市公司董事会中独立董事占多数,且提名/公司治理委员会和薪酬委员会,并强化审计委员会的独立性。

2002年7月25日,美国国会正式发布《萨班斯-奥克斯利法案》(Sarbanes-Oxley Act of 2002)(又称为《2002年公众公司会计改革和投资者保护法案》)。除强化会计监管和信息披露等外,法案302节正式在公司对财务报告责任中提出,首要执行官(the principal executive officer)或者官员们(officers)和首要财务官(the principal financial officer),或者承担类似职责的人员应对财务报告承担责任;906节规定,首席执行官(chief executive)和首席财务官(chief financial officer)对向SEC申报的包含财务报告的定期报告写出声明。

《萨班斯-奥克斯利法案》连同纽约和纳斯达克交易所等发布的公司治理规则最终确定董事会功能的彻底转向,首席执行官制度也正式被法案予以确立,并在全球范围内家得到普遍采用。

二O一八年五月七日

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)