【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

用益观察

掩盖不良贷款、违规发放贷款,不止一家银行,也不止这几名员工。很多银行人是否心有余悸,冰山一角的水下,还有多少深埋的“雷”?

【一】作为个体,其实更关心或者自私地只关心个体的命运,失业或者罚没奖金对背负着房贷车贷的底层员工来说,都是不可承受之重!

处罚很严重,涉案原行长开除、2位原副行长分别降级和记大过处分,对195名分行中层及以下责任人员内部问责。监管之严,可窥一二,且行且珍惜。

今年不少银行员工都感叹,“合规第一,再谈业务,少谈创新”。为了工作,没必要铤而走险,保住这养家糊口的饭碗最重要。也许,在银行,不出错才是最重要的,多做多错,不做永远不会错。

【二】作为整个银行业机构,一则是严苛的考核机制。频频曝出的大案,反映了目前商业银行变态般考核机制和激励机制驱动下的基层人员日常工作状态,为了应付各式各样的任务指标和考核,银行从业人员无视本已虚设的内控,屡屡铤而走险。

二则是过长的管理体制。虽然商业银行统一的法人体制已经建立,但分支行委托代理链条过长的问题还没有得到根本解决,从总行到一级分行、二级分行、支行、网点,多层级的委托代理使得总行和分支机构之间信息不对称问题非常突出,进而也在很多分支机构诱发“内部人控制”问题。

三则“重营销,轻合规”的业绩导向。过于重视前段营销,把业绩放在最重要的位置,过于追求业绩的排名,而轻视产品和服务本身,甚至很多时候合规为业绩让步,也就留下了风险隐患。

总而言之,存贷业务是银行根本,而贷款业务以及由此衍生出来的不良问题是银行最主要业务,是银行员工业绩考核重点。近日的中纪委公报更是首提“金融信贷”反腐。

银行员工,在银行业强监管背景下,请记住,“合规第一”!

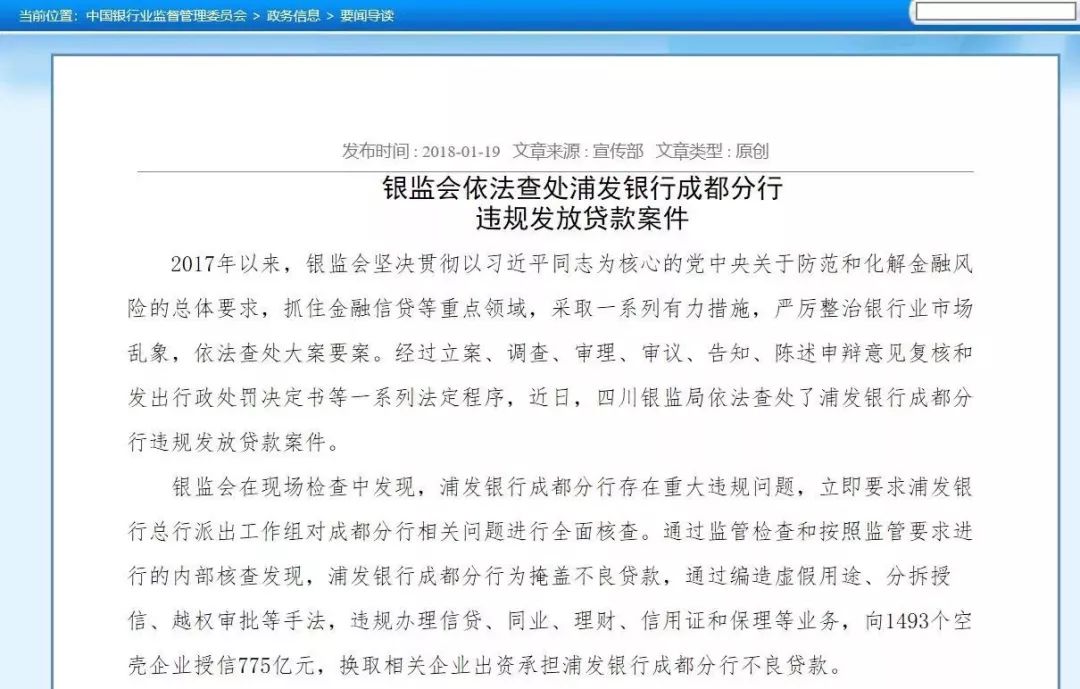

案件总述

浦发银行成都分行违规向1493个空壳企业授信775亿元,换取相关企业出资承担浦发银行成都分行不良贷款。

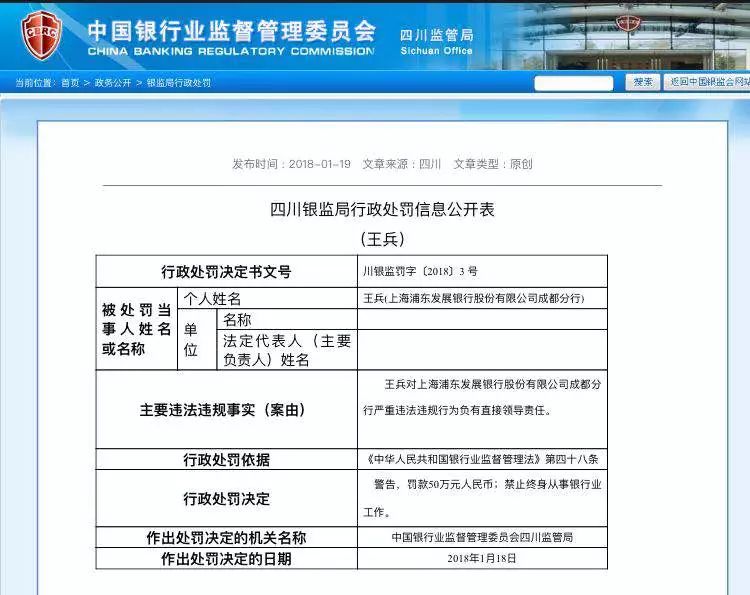

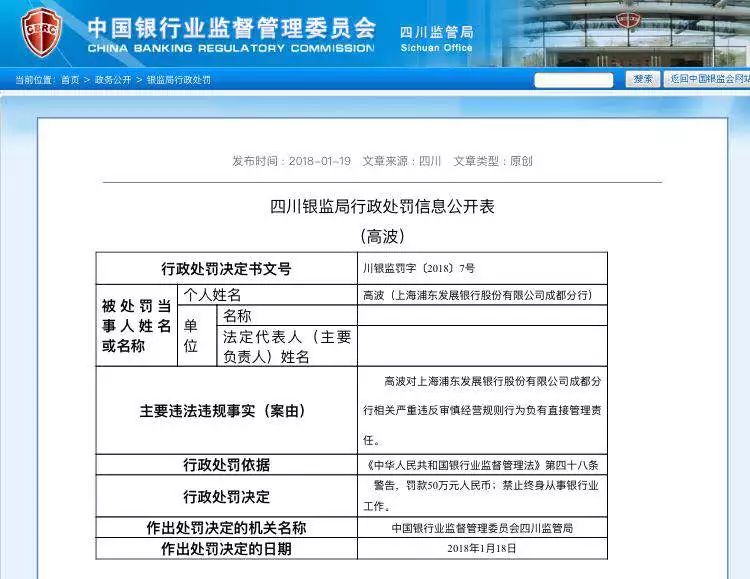

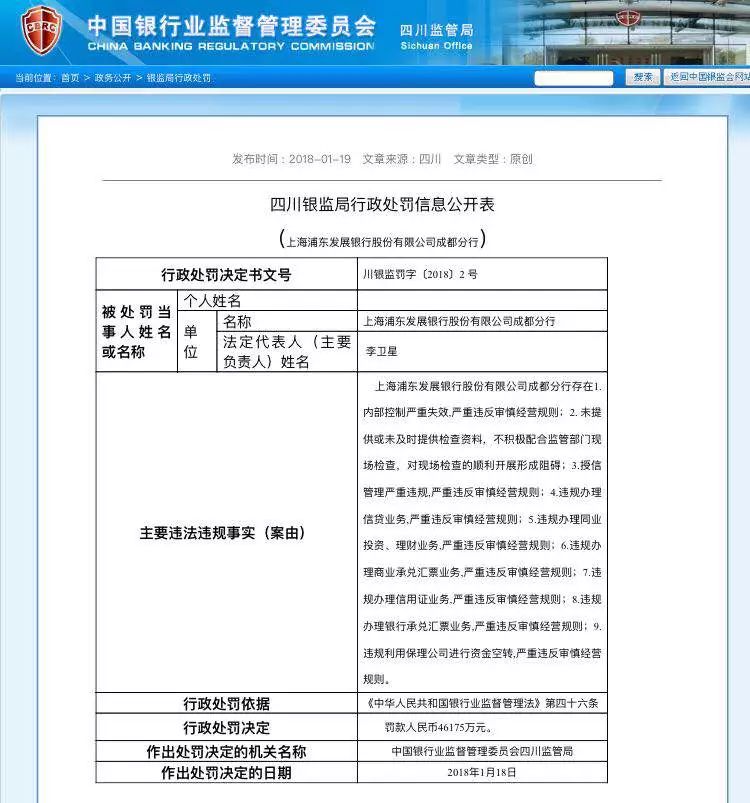

(银监会官网截图)

处罚事项

1、对浦发银行成都分行罚款4.62亿元;

2、相关涉案人员移交司法机关处理;

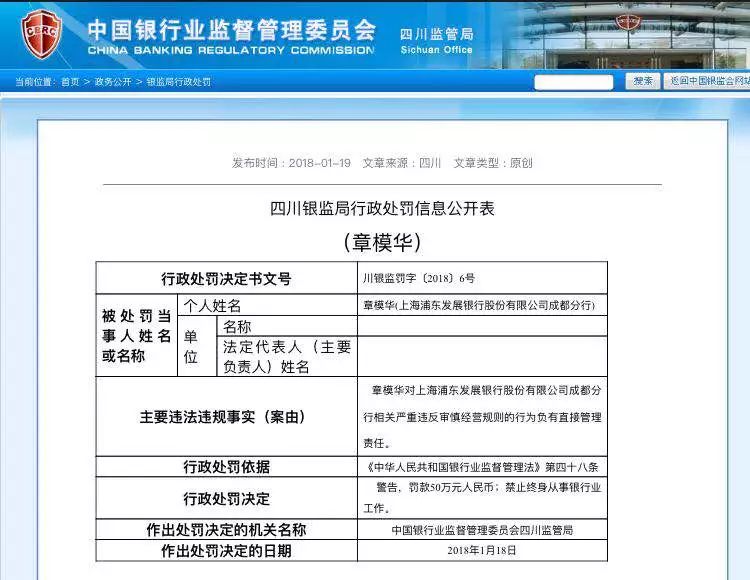

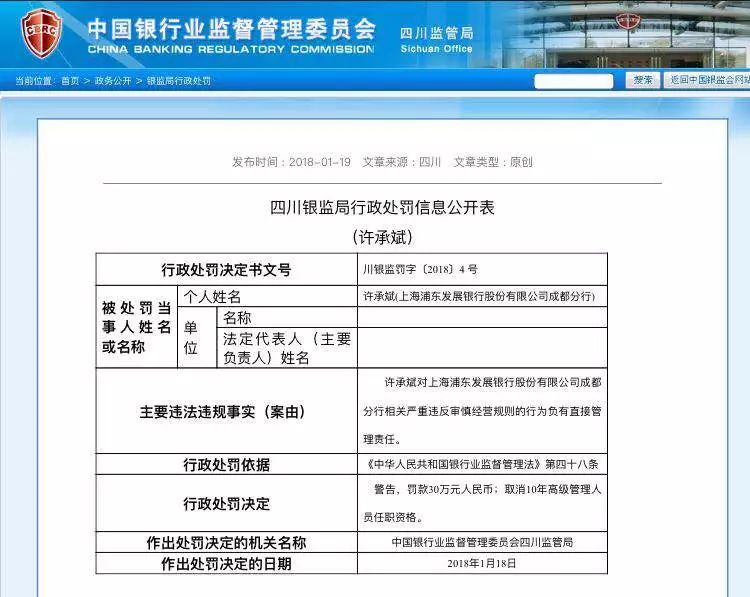

3、对浦发银行成都分行原行长、2名副行长等禁止终身从事银行业工作;

4、对浦发银行总行相关高管及有关责任人启动立案调查;

5、对四川银监局原主要负责人和其他相关责任人给予党纪政纪处分。

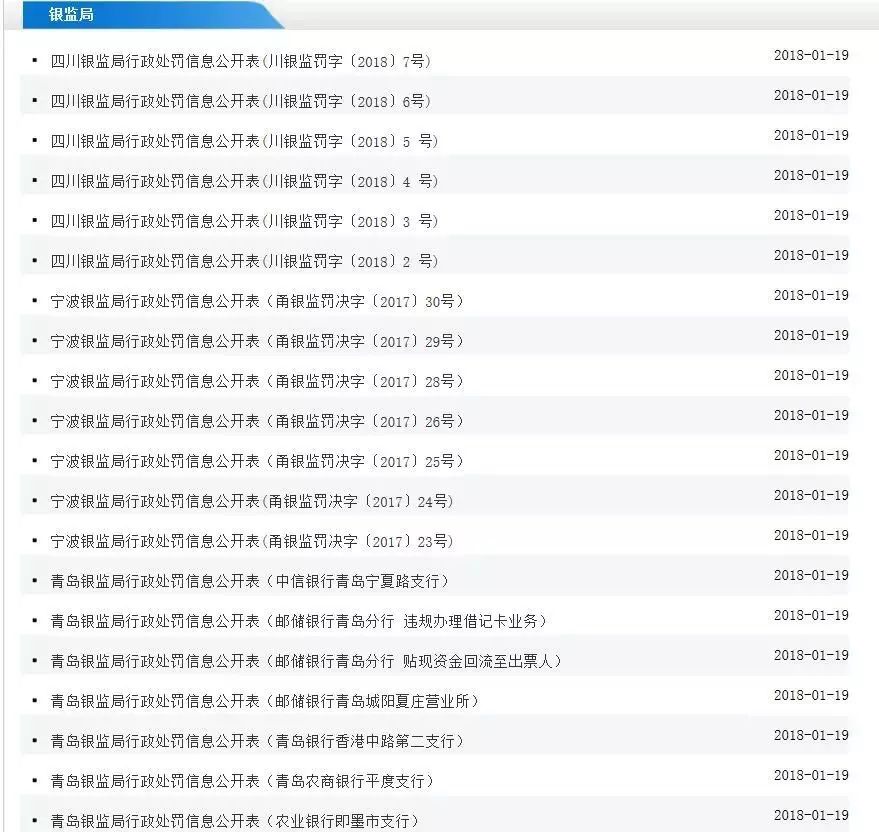

(处罚信息公开表一页纸放不下)

案情回顾

浦发银行成都分行案在2017年4月被曝光。媒体曝光后,银监会在现场检查中发现,浦发银行成都分行存在重大违规问题,立即要求浦发银行总行派出工作组对成都分行相关问题进行全面核查。

通过监管检查和按照监管要求进行的内部核查发现,浦发银行成都分行为掩盖不良贷款,通过编造虚假用途、分拆授信、越权审批等手法,违规办理信贷、同业、理财、信用证和保理等业务,向1493个空壳企业授信775亿元,换取相关企业出资承担浦发银行成都分行不良贷款。

据了解,浦发银行成都分行实则利用超1000个壳企业承债式收购,以腾挪不良贷款,违规操作资金规模近千亿。

银监通报

银监会在现场检查中发现,浦发银行成都分行存在重大违规问题,立即要求浦发银行总行派出工作组对成都分行相关问题进行全面核查。通过监管检查和按照监管要求进行的内部核查发现,浦发银行成都分行为掩盖不良贷款,通过编造虚假用途、分拆授信、越权审批等手法,违规办理信贷、同业、理财、信用证和保理等业务,向1493个空壳企业授信775亿元,换取相关企业出资承担浦发银行成都分行不良贷款。

这是一起浦发银行成都分行主导的有组织的造假案件,涉案金额巨大,手段隐蔽,性质恶劣,教训深刻。此案暴露出浦发银行成都分行存在诸多问题:

一是内控严重失效。该分行多年来采用违规手段发放贷款,银行内控体系未能及时发现并纠正。

二是片面追求业务规模的超高速发展。该分行采取弄虚作假、炮制业绩的不当手段,粉饰报表、虚增利润,过度追求分行业绩考核在总行的排名。

三是合规意识淡薄。为达到绕开总行授权限制、规避监管的目的,该分行化整为零,批量造假,以表面形式的合规掩盖重大违规。

此外,该案也反映出浦发银行总行对分行长期不良贷款为零等异常情况失察、考核激励机制不当、轮岗制度执行不力、对监管部门提示的风险重视不够等问题。

四川银监局依法对浦发银行成都分行罚款4.62亿元;对浦发银行成都分行原行长、2名副行长、1名部门负责人和1名支行行长分别给予禁止终身从事银行业工作、取消高级管理人员任职资格、警告及罚款。目前,相关涉案人员已被依法移交司法机关处理。

银监会近日已依法对浦发银行总行负有责任的高管人员及其他责任人员启动立案调查和行政处罚工作。

违法事实

1、内部控制严重失效,严重违反审慎经营规则。

2、未提供或未及时提供检查资料,不积极配合监管部门现场检查,对现场检查的顺利开展形成阻碍。

3、授信管理严重违规,严重违反审慎经营规则。

4、违规办理信贷业务,严重违反审慎经营规则。

5、违规办理同业投资、理财业务,严重违反审慎经营规则。

6、违规办理商业承兑汇票业务,严重违反审慎经营规则。

7、违规办理信用证业务,严重违反审慎经营规则。

8、违规办理银行承兑汇票业务,严重违反审慎经营规则。

9、违规利用保理公司进行资金空转,严重违反审慎经营规则。

处理结果

浦发银行根据监管要求,在摸清风险底数的基础上,对违规贷款“拉直还原”做实债权债务关系,举全行之力采取多项措施处置化解风险,并按照党规党纪、政纪和内部规章,给予成都分行原行长开除、2位原副行长分别降级和记大过处分,对195名分行中层及以下责任人员内部问责。截至2017年9月末,浦发银行成都分行已基本完成违规业务的整改,目前该分行班子队伍稳定,总体经营平稳正常。

银监问答

1.此次浦发银行为什么被处罚?

答:近日四川银监局依法对浦发银行成都分行进行处罚。主要原因是:①掩盖不良贷款,②通过编造虚假用途、分拆授信、越权审批等手法,③违规办理信贷、同业、理财、信用证和保理等业务,④涉案金额巨大、性质恶劣,必须依法处罚。

2.为什么浦发银行成都分行被罚4.62亿?

答:这次是浦发银行成都分行造假案件,暴露出浦发银行成都分行存在内控严重失效、片面追求业务规模超高速发展、合规意识淡薄等诸多问题。同时也暴露出浦发银行总行在考核激励机制、监测异常业务、执行轮岗制度等方面存在问题。

3.这些违法的人被行政处罚就了事了吗?

答:不会,一个都跑不了。除了对责任人进行内部问责和监管处罚外,涉嫌犯罪的人已交给警察蜀黍处理了。

4.浦发银行会被罚倒闭吗?

答:不会。2017年浦发银行净利润542.4亿元,被罚后不影响正常经营,但教训足够深刻。

5.罚款交到哪?

答:都是上缴国库。

6.银监会最近为啥连续罚银行?

答:银监会一直在治理银行业市场乱象,2018年将进一步深化整治。“一案三查、上追两级”,“处罚一个、震慑一片”,因为“监管姓监”。打好防范化解重大金融风险攻坚战,守住不发生系统性金融风险的底线,也是守护最广大人民群众的钱袋子。

浦发回应

当天深夜21点多,公司紧急公告:深表歉意!

浦发银行关于成都分行处罚事项的公告

2018年1月19日,上海浦东发展银行股份有限公司(以下简 称“公司”)成都分行收到中国银行业监督管理委员会四川监管局(以下简称“银监会四川监管局”)行政处罚决定书(川银监 罚字【2018】2号),现就相关事项公告如下:

一、行政处罚的主要内容

2018年1月18日,银监会四川监管局对公司成都分行作出行 政处罚决定,对成都分行内控管理严重失效,授信管理违规,违规办理信贷业务等严重违反审慎经营规则的违规行为依法查处,执行罚款46,175万元人民币。此外,对成都分行原行长、2名副行长、1名部门负责人和1名支行行长分别给予禁止终身从事银行 业工作、取消其高级管理人员任职资格、警告及罚款。对此,公 司坚决支持和接受监管机构的上述处罚决定,并深表歉意。

二、公司相关情况说明

针对成都分行上述违规经营事项,公司高度重视,在监管机 构和地方政府的指导和帮助下,及时调整了成都分行经营班子, 并对资产状况进行了全面评估,分类施策、强化管理,按照审慎 原则计提风险拨备,稳妥有序化解风险。

目前,成都分行已按监管要求完成了整改,总体风险可控,客户权益未受影响,经营管理迈入正轨。

在此基础上,公司在全行范围内认真开展举一反三教育整改 工作,深刻反思,统一思想,吸取教训;端正全行经营理念,更 加关注安全性、流动性和效益性的平衡发展,强化统一法人管理; 将防范和化解金融风险放在更加突出的位置,强化合规内控体制 机制建设,着重提升内控执行力和有效性,确保全行依法合规、 稳健发展。

公司将认真贯彻落实党的十九大精神和全国金融工作会议、 中央经济工作会议要求,积极服务实体经济,有效防控经营风险; 坚持“回归本源、突出主业、做精专业、协调发展”,为供给侧 结构性改革和广大客户提供更加优质的服务,努力为股东创造更 大的价值,以良好的经营成果回报社会各界的关心和支持。

三、不构成重大不利影响

上述处罚金额已全额计入2017年度公司损益,对公司的业务开展及持续经营无重大不利影响。

罚单详情

责任编辑:杜琰 SF007

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)