中国货币政策执行报告(2) |

|---|

| http://finance.sina.com.cn 2005年08月04日 21:35 中国人民银行网站 |

|

第一部分 货币信贷概况 2005年上半年,我国国民经济继续平稳较快发展,货币信贷增长基本适度,金融运行平稳。 一、货币总量增长适度 6月末,广义货币供应量M2余额27.6万亿元,同比增长15.7%,增速比上年同期低0.5个百分点,比上年末高1个百分点,延续了自3月以来稳中回升的态势,与保持经济平稳增长的要求基本相适应。6月末,狭义货币供应量M1余额9.9万亿元,同比增长11.3%,比上年同期低4.9个百分点,比上年末低2.3个百分点。流通中现金M0余额2.1万亿元,同比增长9.6%。上半年现金累计净回笼620亿元,同比少回笼108亿元。

二、金融机构存款稳定增长 6月末,全部金融机构(含外资金融机构,下同)本外币各项存款余额28.3万亿元,同比增长16.8%,比年初增加2.68万亿元,同比多增4948亿元。其中,人民币各项存款余额26.9万亿元,同比增长17.2%,比年初增加2.59万亿元,同比多增4237亿元;外汇存款余额1653亿美元,同比增长9.4%,比年初增加105.1亿美元,同比多增85.9亿美元。 6月末,人民币企业存款余额9万亿元,同比增长13.8%,比年初增加5489亿元,同比少增846亿元。人民币储蓄存款余额13.2万亿元,同比增长16.3%,比年初增加1.28万亿元,同比多增2618亿元,其中主要是定期存款多增。上半年财政存款增加3817亿元,同比多增1297亿元。 三、金融机构贷款稳定增加 6月末,金融机构本外币贷款余额19.9万亿元,同比增长13.2%,比年初增加1.59万亿元,同比多增272亿元。其中,人民币贷款余额18.6万亿元,同比增长13.3%,比年初增加1.45万亿元,同比多增240亿元,贷款新增额为历史第二高水平,仅低于2003年同期;外汇贷款余额1497亿美元,同比增长12.1%,比年初增加162.2亿美元,同比多增4亿美元。 从投向看,中长期贷款过快增长的势头得到有效控制,流动资金贷款比例有所提高,贷款结构进一步改善。上半年,人民币中长期贷款增加6455亿元,同比少增855亿元,中长期贷款增量占比同比下降6.7个百分点。企业用于流动资金的短期贷款和票据融资合计增加7962亿元,同比多增1286亿元,占全部新增贷款的比例为55%,比去年同期提高了8个百分点。 分机构看,人民币贷款除国有独资商业银行1同比少增外,其他金融机构均同比多增。上半年,国有独资商业银行人民币贷款增加5103亿元,同比少增1584亿元;政策性银行、股份制商业银行2、城市商业银行、农村合作机构3分别增加1718亿元、3194亿元、896亿元和2917亿元,同比分别多增831亿元、529亿元、47亿元、324亿元;外资金融机构贷款增加195亿元,同比多增140亿元。 专栏 1:如何看待当前货币信贷形势 2005年以来,中央银行灵活开展公开市场操作,为商业银行贷款的合理增长提供了较为宽松的流动性环境。6月末,M2同比增长15.7%,与经济增长基本相适应。人民币贷款余额同比增长13.3%,比广义货币供应量增长低2.4个百分点,狭义货币M1增速比M2增速低4.4个百分点。M2、M1和贷款的变动趋势基本一致,但增速不完全相同。对上述现象,要客观分析,正确认识。

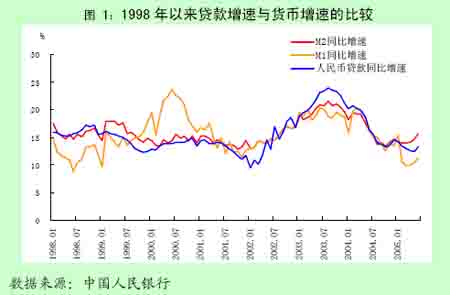

1 根据中国人民银行统计司统计口径,国有独资商业银行包括中国工商银行、中国农业银行、中国银行和中国建设银行。 2 根据中国人民银行统计司口径,股份制商业银行目前包括交通银行、中信实业银行、光大银行、华夏银行、广东发展银行、深圳发展银行、招商银行、浦东发展银行、兴业银行、民生银行、恒丰银行、浙商银行。 3 根据中国人民银行统计司口径,农村合作机构包括农村信用社、农村合作银行和农村商业银行。中国人民银行统计司从2005年起开始收集农村合作银行数据。 1998年以来我国贷款增速与货币增速的比较图显示,除了2002年下半年至2004年5月份投资出现过热的时期,贷款增速一般都小于或基本等于M2增速。2004年下半年以来,贷款增速逐步减缓是多种因素造成的,基本上是合理的。从企业层面看,在宏观调控的作用下,大多数企业生产经营的节奏由快趋稳,部分企业由于产能过剩减少了投入和产出,导致了企业有效资金需求增长放缓。与此同时,企业资金渠道多样化,票据结算、企业集团内部融资、企业直接债务工具、境内外股票发行、境外借款、出口退税、民间融资等形成了对部分贷款的替代,降低了企业对银行资金的依赖。上半年,企业累计签发商业汇票增加2082亿元,企业累计发行债券(含短期融资券筹资)303亿元,境内外股票筹资约900亿元,也直接替代了等额的贷款。从银行层面看,一是商业银行股份制改革的推进使银行内控机制加强,银行贷款行为更加理性。上半年,四大国有商业银行贷款增加5103亿元,同比少增1584亿元。二是监管部门风险监管力度加大。资本充足率要求对商业银行资产扩张的约束以及银监会监督检查力度的加强,对于促进商业银行稳健经营具有积极作用。 对于狭义货币M1增速低于广义货币M2增速要正确认识,M1增幅的下降并不意味着企业支付能力的下降。在我国现阶段,企业活期存款被计入M1,在M1的活期存款中占比约为80%左右;M1的活期存款还包括机关、团体、部队、事业单位在银行的活期存款、农村存款和个人持有的信用卡类存款,这些存款占比约为20%左右。企业定期存款作为准货币的一部分,被计入M2。2005年6月末,企业活期与定期存款合计约9万亿,增长13.8%,表明企业总体支付能力正常;其中定期存款占比为33%,同比增长24.9%;活期存款占比为67%,同比增长9.1%。企业在存款期限的选择上更加偏好定期,与中国人民银行去年10月份调高定期存款利率,企业从财务核算角度考虑,将部分活期存款转为定期存款有关;同时,随着票据融资的发展,银行承兑汇票签发量增加使归属于企业定期存款的承兑保证金多增,也促使企业更多地考虑选择定期存款。 总的来看,在现阶段我国货币信贷环境与经济平稳较快增长的目标要求基本相适应。下一阶段,有必要保持货币政策的连续性和稳定性,注意预调和微调,维护总量平衡;同时,要更大程度地发挥市场机制的作用,促进结构优化,防止出现大的波动。 四、基础货币平稳增长,银行体系流动性充裕 6月末,基础货币余额5.7万亿元,同比增长11.8%,比年初下降1493亿元。外汇大量流入造成外汇占款大幅度上升,是基础货币供应的主要渠道。6月末,金融机构超额存款准备金率平均为3.72%,比上年同期低0.03个百分点。其中,四大国有商业银行超额存款准备金率为3.26%,股份制商业银行为5.71%,农村信用社为4.70%。银行体系流动性充裕,满足了贷款合理增长的需要。

[上一页] [1] [2] [3] [4] [5] [6] [7] [8] [9] [10] |

|

|

| 新浪首页 > 财经纵横 > 国内财经 > 部委专题--中国人民银行 > 正文 |

|

| ||||||||

|

| ||||||||||||||||||||||||||||||||||||||||