邓宏:旺季来临 供需不平衡仍将推动铜价上涨(2) |

|---|

| http://finance.sina.com.cn 2006年03月28日 13:15 新浪财经 |

|

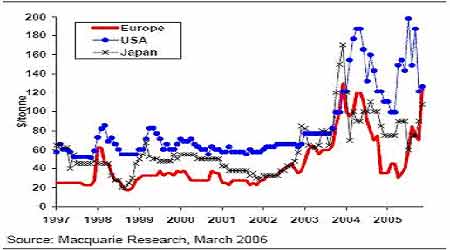

二、旺季来临之际供应格局仍然紧张 1、06年铜供应格局将缓慢转变 供需缺口是促使铜价上涨的根本推动力,而根据多家机构的预测,06年将是供需平衡由缺口向盈余转换的一年。根据ICSG 的预测,2006年世界精铜产量预计将增长8.1%,即132万吨,达到1765万吨,世界精铜消费量预计增长5.5%,即大约90万吨,达到1736万吨,全球精铜供应将过剩29万吨。 ICSG公布的2005年精铜产量为1,643.3万吨,消费量总计1,643.1万吨,出现0.2万吨的过剩。其中05年全球铜消费较04年减少了1.5%,原因是大规模的清库行为和工业生产增速放慢,其中,美国市场的消费量年比下降6.4%,西欧地区的使用量年比减少7.7%。唯一表现出显著增长的地区是中国(9.2%)和东欧(4.5%)。分月看,整个05年供应过剩逐步增加,11月份精铜产量过剩15.4万吨,12月过剩为18.5万吨,其供应逐步增加的趋势很明显。但对应铜价却出现了大幅上涨的局面,现货升水也仍然维持在较高水平,我们认为这种矛盾格局说明表观消费的下降是西方世界大力清库的结果,而非消费实质性的下降。进入06年,欧洲现货升水开始出现大幅上涨,到上周现货升水已经报到200美元,这是清库过程结束后消费商重返国际采购市场的信号。一旦消费商重新备货,供需矛盾将再次激化。 另外,我们也看到在去年年初的预测中,各机构对产量的增长都出现较大偏差,其中,ICSG年末将产量预测向下修正了80万吨,原因是没有预计到的罢工和低品位矿开采造成的增产困难。由于近年没有新的大型铜矿开工,低品位矿造成的产量增长困难仍将长期存在,并提升铜矿生产成本。而检修、罢工、事故等突发因素也将长期存在。从ICSG统计的05年铜矿山及精炼产量看,分别为90%和81.3%,较04年还微有下降,说明尽管价格非常高,但产量的提高仍然是有限的。 因此,尽管普遍的预测是06年将成为供应缺口向盈余转换的一年,但我们认为其转换节奏将是缓慢的。从时间上看,2、4季度是传统的消费旺季,库存倾向于下降,在库存仍然低于关键的4周消费水平的情况下,季节及地区性的供应紧张仍将给价格带来压力。在2季度,供应方面仍然为偏紧格局。 我们认为,决定商品价格高低的根本是供需平衡情况,一切资金的炒作也都是基于这一根本。供需平衡格局的转换也就意味着牛熊的转换,在供应紧张还未得到改变的上半年,铜价仍然具有上涨能力,其后,则可能随着供应的逐步宽松而下跌。 2、现货升水仍然指示供应紧张 正如我们所看到的那样,权威的统计数据不仅姗姗迟来而且可能有着致命的误差,对即期供需格局反应最为敏感的应该是库存和来自市场的现货升水。这应该是指导我们分析操作最重要的工具。 从库存近两个月来的变化看,全球显性库存上升到了接近20万吨的水平,这也是近两年的最高值。但是进入3月中旬以来,库存增加的趋势停止,转为小幅减少,近几日库存减少的速度还加快了,我们判断这是进入旺季库存重新转为消费,预期接下来的一二个月里库存将持续减少。 从库存波动规律看,尽管是供应处于缺口中,显性库存近两年仍然存在消费旺季减少,消费淡季增加的规律。近两个月的库存变化仍然服从这一规律,尽管库存绝对量提高很多,但还不能说增长趋势已经形成。当然,绝对值的增量也说明供应的紧张程度正在缓和,局部和季节性的过剩开始出现。 从库存分布看,整个亚洲所拥有的库存占了显性库存的绝大部分,其中欧洲仅有几十吨,这种库存分布说明了供应不平衡的地区性,在主要的消费市场欧洲和北美,供应仍然非常紧张。而在中国,由于冶炼能力的大幅度提高以及国储放货等因素,出现季节性的过剩。从库存流向看,中国已成为欧洲的供应者。另外,我们看到1、2月份美国和日本的铜进口量都较去年同期大幅增加,也说明这些地区的消费在经历了大幅清库后重新好转。 从国内供应看,06年1、2月份,中国产量45万吨,进口量15万吨,月均供应量为30万吨,与去年月均供应量基本持平,但是考虑到1、2月份是中国消费最低迷的季节,供应出现少量过剩是正常的。相信进入三月国内产量将较1、2月有所提高,但是考虑到国内比价一直过低,净进口量维持在低水平,随着消费转旺,国内供应必然重新趋于紧张。中国作为全球最大的铜进口国,现在反而成了铜的输出国,这种不正常的现象是不能持久的,随着国内比价的恢复,中国重返国际市场采购是必然的,届时我们将看到库存的大幅下降。 此外,现货升水是衡量供需双方力量最敏感的标尺,从下图可以看出,除中国以外的主要工业地区现货升水仍然维持在高位,并且还在继续走高。到上周,欧洲现货升水已达到200美元,正是供应矛盾激化的表现,说明了当地供应的达到了最紧张的程度。从国内现货升水的变化情况看,在现货创出50000元高点之后现货与当月期价一直维持着平水甚至小幅贴水的局面,但在上周五,现货升水突然跳升到600元,也说明现货供应重新趋于紧张。 因此,从库存和现货升水所代表的即期供应情况看,整体供应情况仍然是非常紧张的,局部和季节性的过剩将很快被消化。从库存流向、现货升水及进口量数据观察,西方世界将代替中国成为二季度铜需求的亮点,由需求推动的铜价上涨还将继续。 图五:铜现货升水在高水平 三、资金持续流入商品 资金大规模买入商品是本轮商品牛市的一个重要推动力。以美国为首的主要工业国大幅度降低利率,实行宽松的货币政策是引发本轮经济增长周期的重要原因。由于低利率造成的货币供应量扩大,流动性增加,引发全球宏观经济强劲、通胀加剧、基金大规模进入商品领域等成为造就整体商品牛市的重要力量。 图六:资金持续流入推动价格上行 1、近十年来投资不足是造成工业品牛市的重要力量 图七:CRB指数与道琼工业指数(1990-2006) 我们近似的以CRB代表商品价格,以道琼指数代表全球经济的发展,对两者进行比较。从CRB指数与道琼工业的长期图形可以看出,自上世纪90年代以来,全球经济得到了长足的增长,而商品价格则长期维持低迷。商品价格的低迷导致基础商品的投资在过去的十年中严重不足,形成产量瓶颈。当以金砖四国为代表的新兴人口大国经济崛起时,由于其处于工业化时期,对基本原料材的需求相当巨大,典型的就是所谓中国需求的崛起,这类商品供应矛盾激化的结果,就产生了本轮商品超级牛市。 由于基础原材料特别是矿产类受到资源限制等制约,其供应增长从勘探新矿到形成产能,周期长达几年,这也决定了在一定周期内其供应刚性较强,增长是有限的,供需矛盾难以在短时间内改善。正是基于此,商品在近几年的回报较高,因此吸引了众多投资基金将商品纳入自己的投资组合,这一趋势将是长期的,并且对商品趋势产生深远影响。 就在今日,我们看到美国一养老基金宣布将其投资组合的5%投入商品市场的消息,这可以看作是基金投入商品的潮流才刚刚开始,而远非结束的一个注脚吧。 |

| ||||||||||||||||||||||||||||||||||||||||||

| 新浪首页 > 财经纵横 > 期货 > 正文 |

|

|

| |||||||||||||||||||||||||||||||||||||||||||||