炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

Wind资讯

核心观点:

本篇报告是中信证券研究部“瞻星”系列报告的第四篇。本篇报告在前三篇的基础上,进一步深入探索卫星数据对科技行业营收跟踪的指引可能。通过研究夜光数据与科技行业的营收与股价走势相关性,在超过两年的条件下,从板块角度看,夜光数据与行业营收正相关性较弱;但是对于电子、计算机与通信板块的重点公司,卫星数据与营收表现的正相关性多数高于0.75。因此对于重点科技公司,卫星数据对于基本面的持续跟踪具备较强的逻辑增强效果。

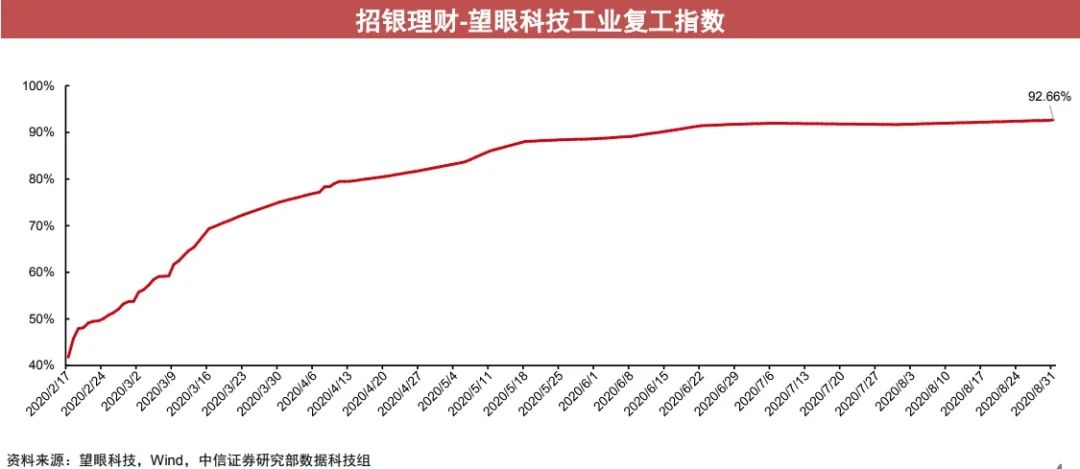

8月经济夜光协同:活跃度整体趋稳,全国环比上升2.8%。通过夜光数据的走势看出,由于疫情的影响,2020年1季度GDP有所降低,同期夜光数据也明显下降,并于4月份到达最低点。自5月份起,夜光数据开始明显回升,4-6月分别环比变化-0.7%、9.3%和-3.2%,8月份全国夜光活跃度上升2.8%。同期,参考招银理财-望眼科技工业复工指数可以看出,产能自2月中旬起就开始稳步上升,自4月初突破75%,并于8月31日实现了92.66%的恢复率。整体看,3季度全国整体活跃度稍强于2季度。

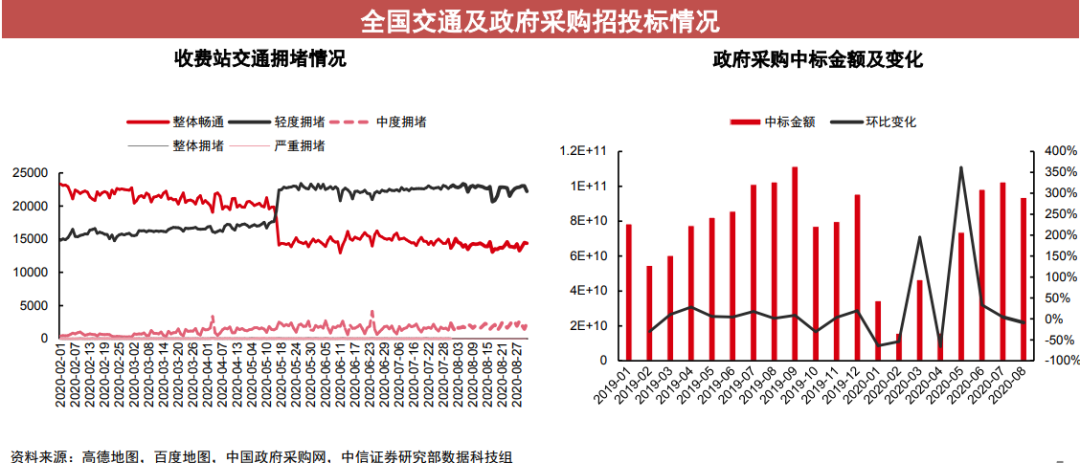

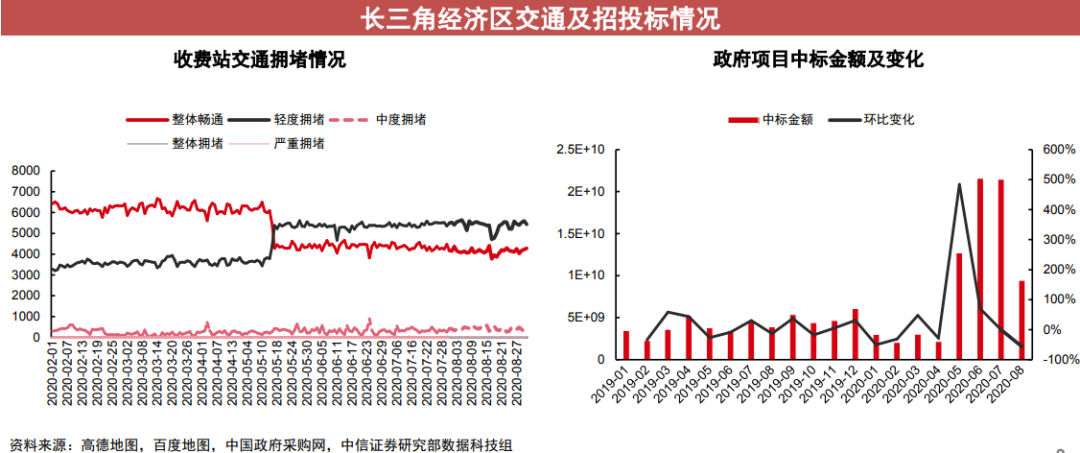

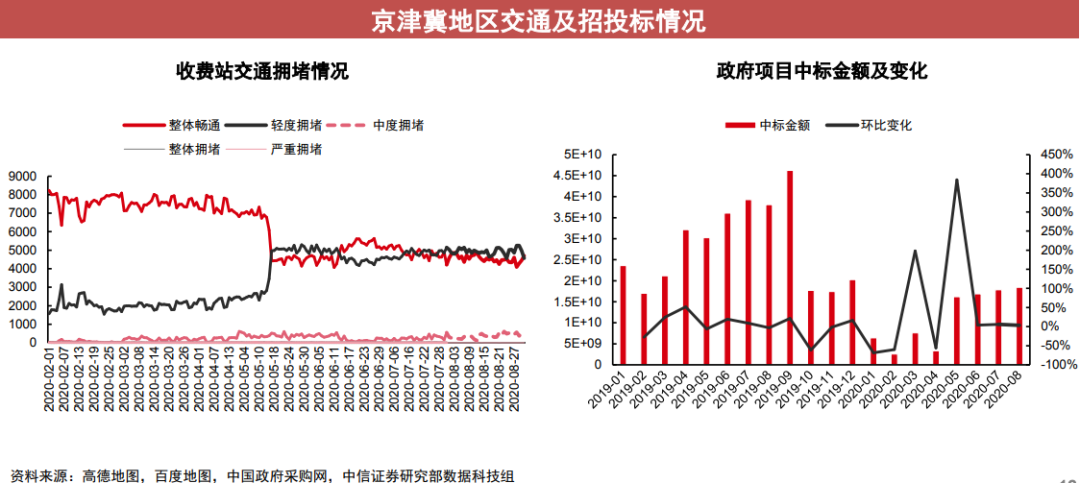

招标与交通数据辅助经济追踪观察:活跃度变化幅度较小,中标与夜光数据出现背离。参考全国政府的公开招标新闻与高德地图、百度地图和腾讯地图的线下交通数据,通过对全国高速收费站的拥堵数据的观察发现,5月中旬交通活跃度明显上升,整体通畅的收费站占比下降12.7%。截至6月30日,全国级别口径的中度及以上拥堵收费站占比一度达到10.7%以上,创半年新高,8月整体维持上月水平,但波动性有所上升。从政府采购中标情况来看,2020年1季度较往年明显降低,3月份中标金额开始回暖,二季度上升趋势明显。在8月,以政府为招标主体的中标数据有所下降,环比降幅为8.7%,其中长三角地区下降最为明显。我们判断随着疫情的逐步稳定,整体经济活跃度持续提升,短期刺激政策或将逐步退出。

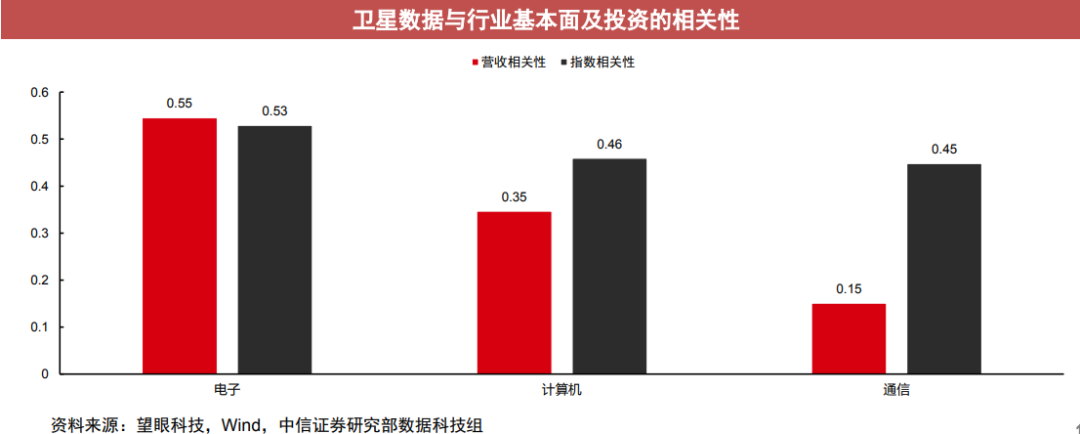

卫星数据与科技领域的投研应用判断:板块指引意义较弱。我们选取了电子、计算机和通信行业CS指数以及板块内代表公司,做了与卫星数据的相关性测试。超过两年的条件下,从板块角度看,卫星数据与电子行业在行业基本面上相关性为(0.55),与计算机及通信行业在行业基本面上相关性表现为(0.35,0.15),中观应用性不强。

卫星数据与科技领域的龙头公司投研应用判断:龙头深度跟踪,投资指导意义值得关注。上述板块的35家上市公司中,一方面,卫星数据与当期的企业营收数据具备较高正相关性,如电子行业的海康威视,计算机行业的科大讯飞,以及通信行业的中国联通等;同时,卫星数据与当期的股价表现也部分显示出明确的显著正相关性,如电子行业的立讯精密,计算机行业的浪潮信息以及通信行业的中天科技等。综合看,对于重点科技公司,在主营业务比较稳定的前提下,卫星数据对于基本面的持续跟踪具备较强的逻辑增强效果。

风险要素。气候因素影响卫星数据准确性,历史测算结果不能代表未来数据规律,卫星指数统计计算权重变化风险。

// 1.“瞻星”全国——3季度初活跃度趋于平稳 //

1.1 夜光数据揭示GDP变化趋势

通过夜光数据的走势看出,由于疫情的影响,2020年1季度GDP有所降低,同期夜光数据也有明显的下降,并于4月份到达最低点。自5月份起,夜光数据开始有明显的回升,4-6月分别环比变化-0.7%、9.3%和-3.2% ,整个2季度的夜光走势呈明显的上升趋势。同期,GDP也同样有所回升。3季度伊始,夜光活跃度基本维持了2季度末的状态,环比变化为-0.2%,8月份夜光数据有所反弹,环比上升2.8%。

1.2 夜光看经济复苏——产能恢复或超92.66%

为了进一步分析复工企业的产能恢复情况,我们使用“招银理财-望眼科技工业复工指数”做进一步的观察。该复工指数结合180个工业园区的夜光数据以及全国工业用电数据,将时间分为3段:停工前(2019年 11 月~2020 年 1 月初)、停工期(2020 年 1 月 22~2020 年 1 月 31 日)、复工期(2020 年 2 月之后),以停工前的最高值为基准进行指数计算,可在一定程度上反应产能恢复情况。

通过工业复工指数可以看出,产能自2月中旬起就开始稳步上升,自4月初突破75%,并于8月31日实现了92.66%的恢复率。

1.3 交通与政府采购看经济复苏

——交通活跃度稳定,8月中标额度降低

为了和夜光数据进行交叉验证,我们同时观察了线下交通和政府采购招投标数据。线下交通方面,通过对全国高速收费站的拥堵数据的观察发现,自2月份起,高速公路整体的拥堵水持续上升,5月中旬交通活跃度明显上升,整体通畅的收费站占比下降12.7%。7月起,交通活跃度基本稳定,8月份活跃度有所波动,但中度及以上拥堵水平收费站占比并未超过本年峰值10.7%。

从政府采购中标情况来看,2020年1季度较往年有明显的降低,其中以2月份为2020年最低点,1、2月份分别环比下降63.9%,51.1%。3月份中标金额开始回暖,4月有所下降,二季度回升趋势明显。3季度有所回调,8月中标额环比下降8.7%。

// 2“瞻星”重点地区——经济活跃度日趋平稳,夜光活跃度与中标活跃度差异明显 //

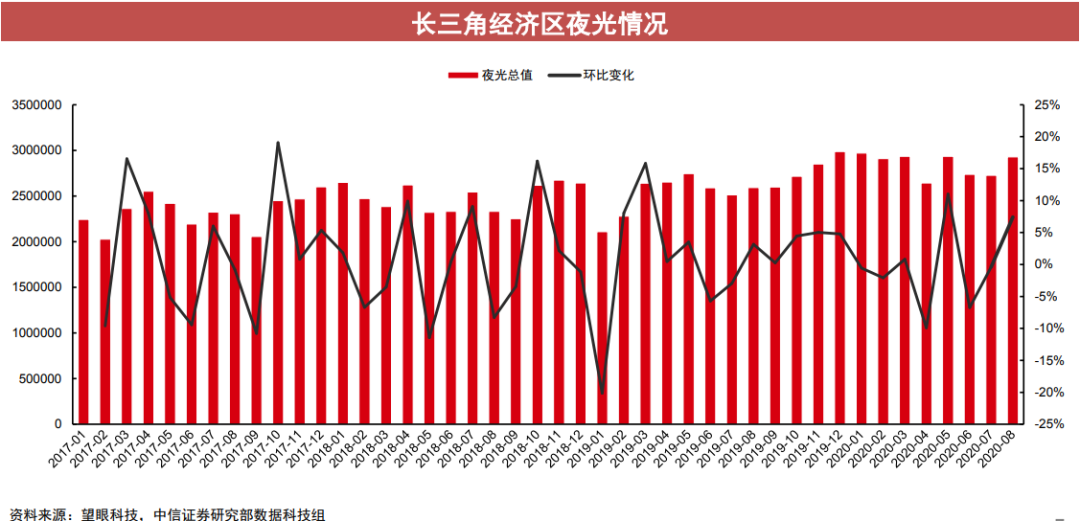

2.1 长三角经济区——夜光活跃度回升

我们接下来对四个主要的地区进行观测,首先是长三角经济区。夜光数据显示,截至2020年6月,长三角经济区与全国整体情况一致,2020年的夜光活跃度5月份明显回升,环比上升11%,6月环比有所回落,环比下降6.7%,但是2季度整体呈现向上趋势。8月份,夜光活跃度有所上升,环比上升7.4%。

2.1长三角经济区

——交通活跃度持平,政府采购大幅下降

线下交通方面,长三角经济区在5月中旬跟随全国的规律,交通有明显的回升,整体通畅的收费站占比下降16.1%,6月整体持续了5月份的水平。7月起,交通活跃度基本稳定,8月份活跃度有所波动,整体情况与全国整体状况基本一致,中度及以上拥堵收费站占比并未突破本年峰值8.9%。

从政府采购中标情况来看,长三角经济区一季度的中标额相比2018-2019年有较为明显的降低。继6、7月份的峰值之后,8月份中标金额有明显的回调,环比降幅为56%。采购活跃度与夜光数据的活跃度不一致,我们认为这是因为,在Q2,随着疫情好转,政府资本开支短期提升,提振地区经济活跃度,而随着疫情好转,经济活跃度自然恢复,政府短期刺激政策加速退出。

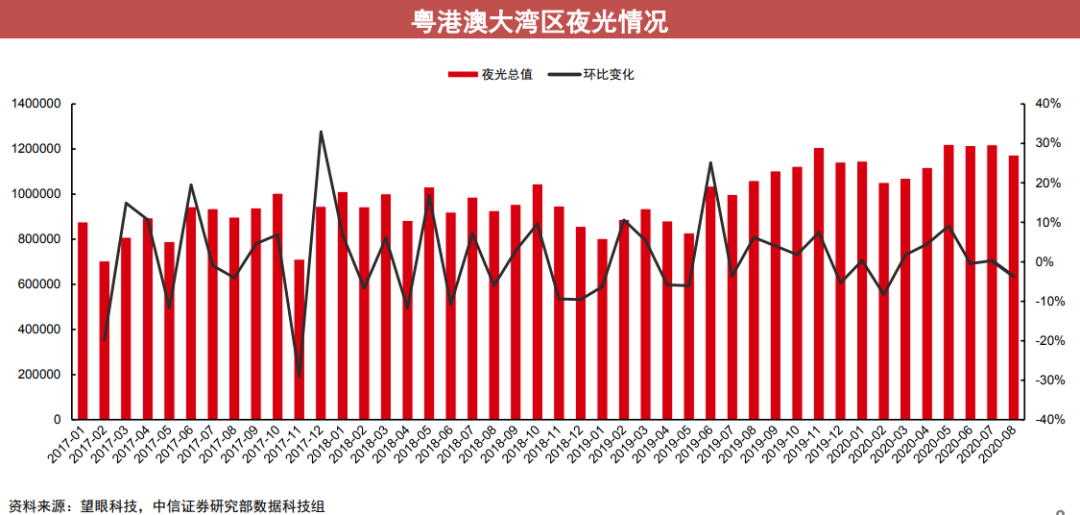

2.2 粤港澳大湾区——

活跃度有所下降,弱于全国水平

接下来是粤港澳大湾区,夜光数据显示,粤港澳大湾区的情况明显与全国整体情况不同。夜光活动3月份起开始逐渐恢复,并于5月份达到2020年以来的最高点。3月份起,每月同比变化也逐步上升,1-2季度整体呈现上升趋势,且6月份环比降幅仅为-0.4%,明显优于全国整体情况(-3.2%)。8月份,夜光活跃度有所下降,环比降幅3.7%,活跃度弱于全国水平。

2.2 粤港澳大湾区

——线下交通趋于平稳,中标数据持续上升

线下交通方面,粤港澳大湾区的交通恢复趋势较为平稳且明显优于全国,并未在5月份出现全国整体情况一样的大幅变化。截至8月31日,长三角经济区的交通活跃度与全国水平基本一致,8月份整体持平,但出现了相对较大的波动。

从政府采购中标情况来看,粤港澳大湾区一季度的中标额相比2018-2019年整体有所降低。5月份中标金额大幅上升(环比上升324.4%),并在6月份维持住了5月份的额度(环比上升0.2%)。中标数据2季度活跃度上升幅度明显。3季度伊始,中标金额仍然维持着上升态势,8月份环比进一步上升1.3%。

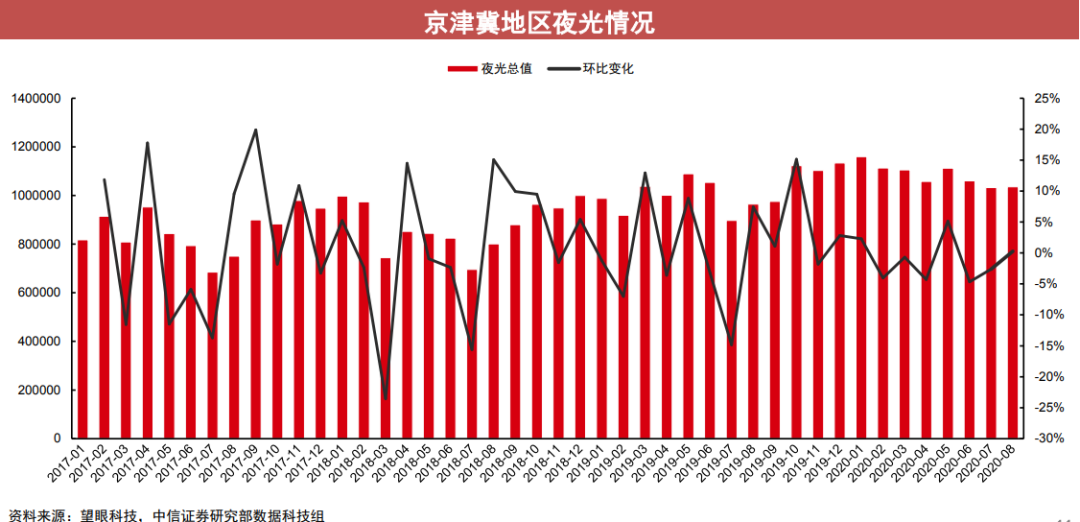

2.3 京津冀地区

——8月份活跃度基本持平,活跃度弱于全国水平

夜光数据显示,京津冀地区2020年2季度的活跃度表现整体持平,4-6月的环比变化分别为-4.3%、5.1%、-4.7%。受疫情影响,6月下降较为明显。8月份,卫星活跃度基本与上月持平,环比上升0.3%, 3季度卫星活跃度整体弱于全国水平。

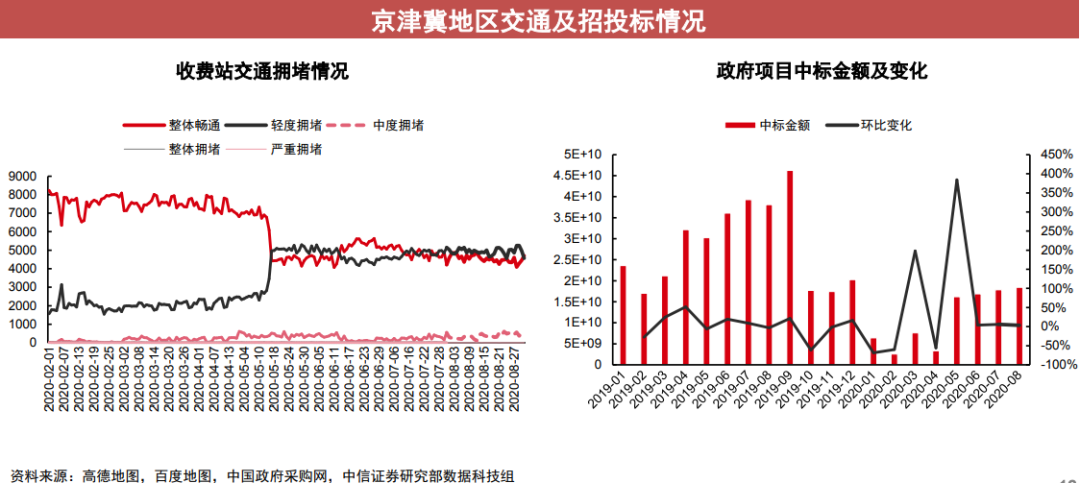

2.3 京津冀地区

——线下交通活跃度创新高,招标活跃度微升

线下交通方面,京津冀地区5月中旬之前的交通恢复速度相比全国整体情况较为缓慢,5月中旬后,轻度拥堵的收费站数大幅上涨21.8%。6月基本维持了5月份的水平,通畅路段的占比先升后降,截至8月31日,中度及以上拥堵收费站占比出现小幅上升,最高为6.5%。线下交通数据体现的活跃度情况与卫星数据结论基本一致。

从政府采购中标情况来看,2020年1季度较往年有明显的降低,2季度中标金额明显上升,8月份,中标金额环比上升3.4%。

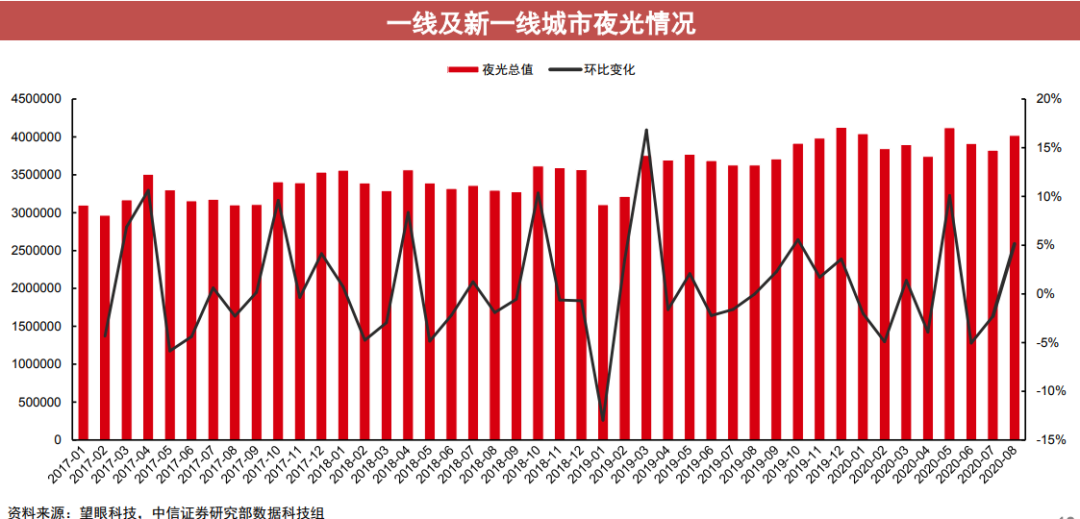

2.4 一线与新一线城市——夜光活跃度回升

夜光数据显示,2020年第1、2季度,一线与新一线城市的活跃度与全国整体水平相似,但呈现出了更高的波动性。4-6月份的环比变化分别为-3.9%,10.1%和-5.1%,2季度整体呈现上升趋势。8月份夜光活跃度止跌回升,环比上升5.1%。

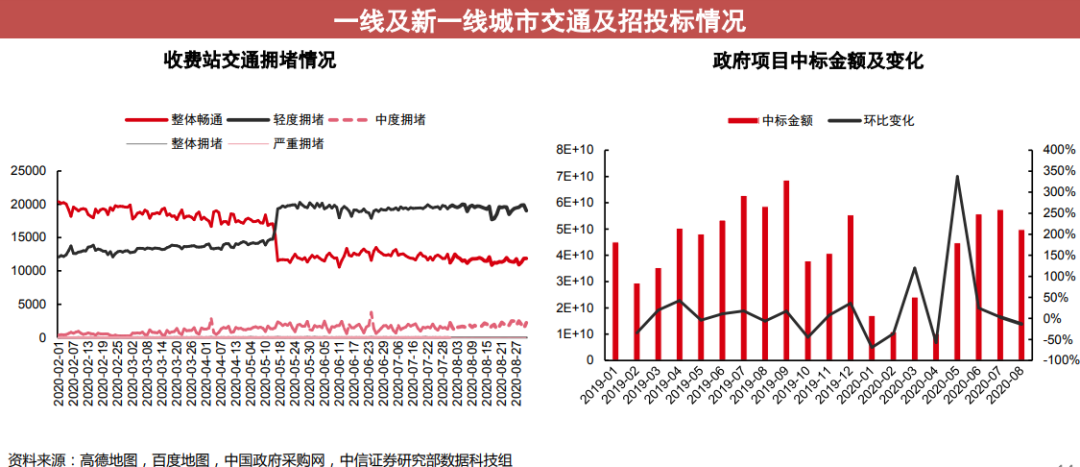

2.4 一线与新一线城市

——线下交通趋于平稳,中标数据活跃度有所回落

线下交通方面,一线、新一线城市与全国整体情况高度类似,自2月份起,高速公路整体的拥堵水持续缓慢上升,轻度拥堵的收费站数在5月中旬大幅上升15.1%,与此同时整体通畅的收费站数下降14.4%,活跃度上升明显。8月份交通拥堵状况整体持平,波动性有所上升,一线、新一线城市中度及以上拥堵收费站占比最高仍为11.5%。

从政府采购中标情况来看,2020年1季度较往年有明显的降低,其中以2月份为2020年最低点,2季度中标总额上升明显。8月份中标数据开始回落,环比降幅13.2%。

// “瞻星” 与权益投资——长期看重点公司分析有效,营收跟踪趋势判断指引效果显著 //

行业视角:科技行业的公司的营收与卫星数据相关性较好

以行业内所跟踪公司的营业总收入之和作为行业的基本面指标,以中信行业指数作为行业的投资指标。将卫星数据根据财报中反映的存货周转时间向后递延相应月数,从而与相应时间下的收盘价及季度的营业总收入做相关性分析。

从行业层面上看,卫星数据与电子行业在行业基本面上相关性表现较好(0.55),与计算机及通信行业在行业基本面上相关性表现均不佳(0.35,0.15)。

从公司层面上看,相比直接关联投资,卫星数据可以更好地反映基本面情况,特别对于电子与计算机行业的部分重点公司(电子:海康、蓝思、立讯等;计算机:广联达、浪潮信息、石基信息等),营收变化趋势和夜光中期相关性高度正相关。卫星数据直接、客观地反映了企业的生产情况。相比股市表现,企业的营业总收入与其生产情况关联更加直接。

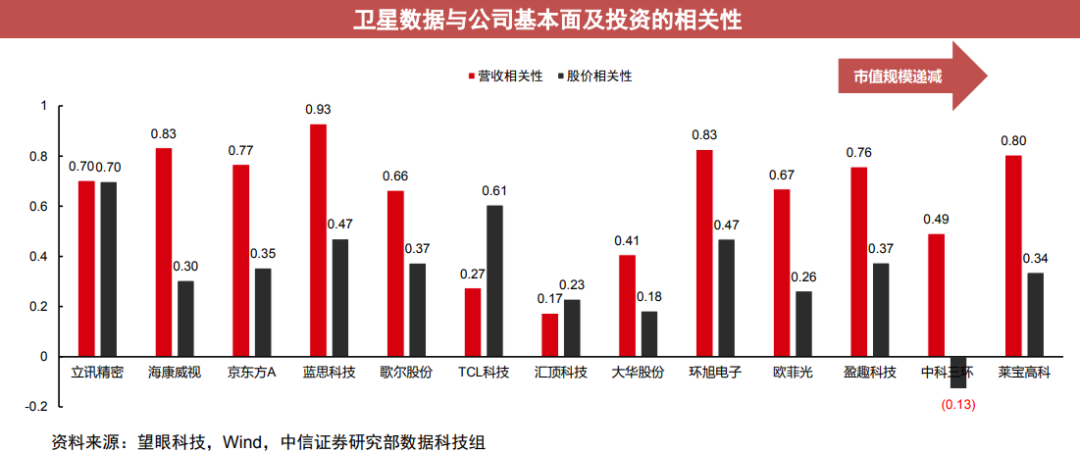

重点公司跟踪——电子

电子行业营收情况与卫星数据具有较好的相关性,为0.55,行业下大部分个股表现较好。在我们所跟踪的13家公司里,7家公司营收相关性大于0.7,9家公司相关性大于0.5 。

立讯精密的股价与卫星数据相关性很高,为0.70;TCL科技的股价与卫星数据相关性较高,为0.61;其它公司在股价方面与卫星数据相关性均较低。

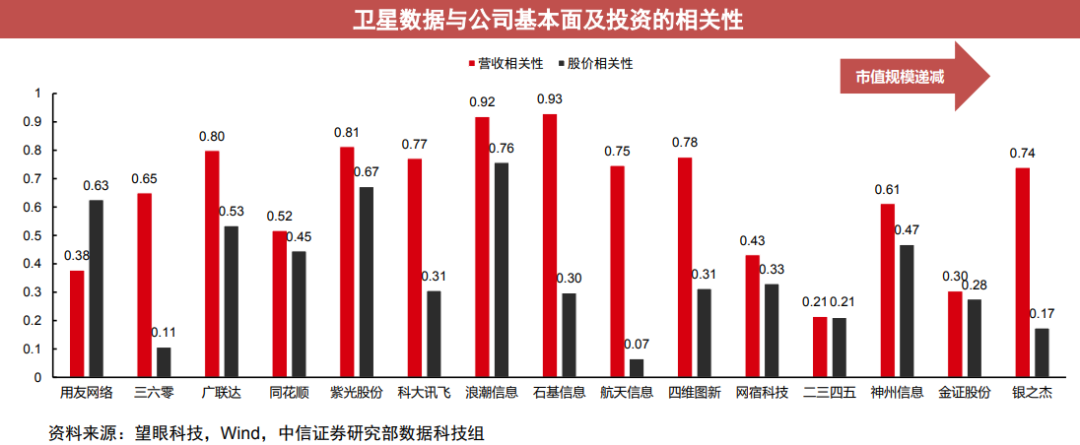

重点公司跟踪——计算机

计算机行业营收情况与卫星数据相关性较低(0.35),但从公司层面看,卫星数据与公司营收情况在相关性上表现较好。在我们所跟踪的15家公司里,8家公司营收相关性大于0.7,11家公司相关性大于

0.5 。

整体看,对于计算机板块的绝大多数公司,卫星数据与股价的中期走势基本没有显著相关性。但是对于绝大多数公司的基本面营收数据,卫星数据的正相关性比较显著,因此对于基本面的跟踪具备一定的指引意义。

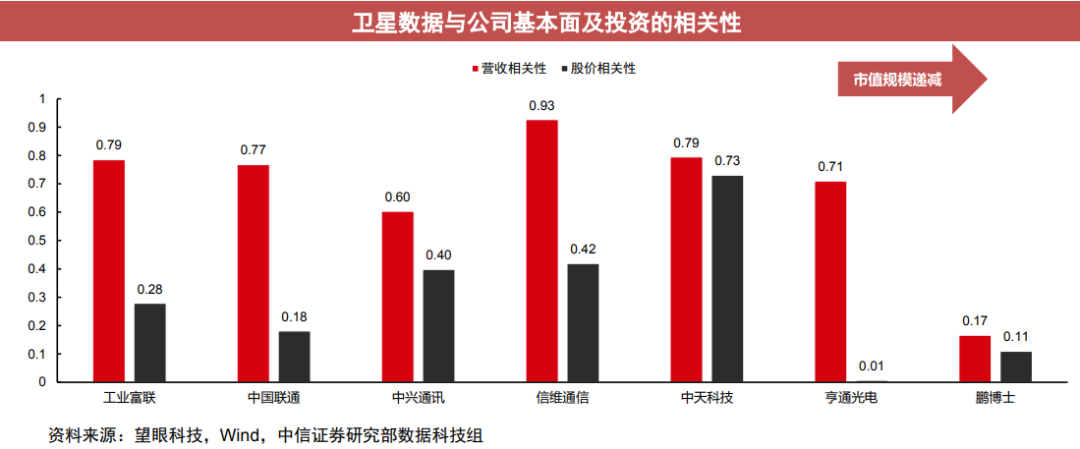

重点公司跟踪——通信

通信行业营收情况与卫星数据相关性较低(0.15),但从公司层面看,卫星数据与公司营收情况在相关性上表现较好。在所跟踪的7家公司中,5家公司相关性大于0.7,6家公司相关性大于0.5。

对于通信行业所跟踪的7家公司,公司股价与卫星数据的相关性均不及营收相关性。而对于基本面的营收数据跟踪,具备一定的指引意义,基本量化指标和计算机板块接近。

责任编辑:陈悠然 SF104

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)