回调已砸出“黄金坑” 大资金调仓换股正当时?牛市氛围仍在,你还在等什么?点击立即开户,3分钟极速响应,专属通道福利多多!助你“抄底牛市”!

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

“上证综指30年来首次大改”成为近期热点话题。

6月19日上交所回应市场呼声,计划修订上证综合指数编制方案:纳入科创板、CDR相关股票;剔除ST、*ST股;延长新股计入指数的上市时间要求。

多家卖方和买方表示,此举可以减小股指失真程度,减少新股上市初期波动;有利于市场优胜劣汰;真实反映沪市行业结构变化。修订后的上证综指收益能力会出现小幅改善。

若根据新编制方案进行历史回溯模拟,有券商甚至推算出新上证综指目前点位在4000点左右。有券商预判,新经济公司有望为上证综指带来长牛行情。

为什么要改:企业盈利和指数表现背离

今年两会期间,有代表委员提议对上证综合指数编制方法进行完善。事实上近年来社会各界对上证综合指数编制方案修订多有呼声,比如提到“上证综合指数失真”“未能充分反映市场结构变化”。

据了解,上证综合指数发布于1991年,是A股市场第一条股票指数,核心编制方法至今未改过。

开源证券策略团队认为“上市公司盈利和指数表现背离”。称上证指数2000年以来年化收益率仅为3.75%,在所有主要股指中排名靠后,但从营业收入和净利润的角度看,上证指数上市公司的营业收入年化增长率和净利润年化增长率分别排名第5、第11。上证指数作为表征上交所上市公司的标准指数,其近20年过低的年化收益率与较高的盈利增长存在明显的差距,因此这也是市场认为上证指数“失真”不能完全反映经济运行、上市公司发展情况的重要原因。

中信建投策略团队表示,老编制方法有待优化。具体来看,指数样本股为沪市所有上市企业,具有较高的代表性,但指数中金融地产、工业等传统企业权重占比较大,截止6月19日,金融地产行业权重达到39.2%。随着我国经济结构调整升级,很多信息技术等新兴行业成长型企业大量在中小企业板和创业板上市,上证综合已无法体现这一市场结构变化。

中信建投还从指数样本股市值变化来分析。2010年底上证综指样本股总市值为21.88万亿,截止6月19日,上证综指样本股总市值为40.48万亿,增长约1倍,市值的增长情况与中国GDP的变化基本符合;但指数2010年底收盘于2808.08点,2020年6月19日收盘于2967.63,近10年指数涨幅只有5.68%,指数的走势并没能准确反映中国企业的成长变化。作为当前投资者观测市场运行的重要指数,指数10年不涨原因被归结为其“不合理”的编制方法。

为响应市场呼声,进一步提高指数编制的科学性与合理性,更加准确表征上海市场整体表现,上交所、中证指数公司6月19日表示,在听取市场意见、研究我国资本市场发展变化、借鉴指数编制国际经验基础上,持续研究并慎重启动了上证综合指数编制方案修订工作。

三大修改会产生哪些影响?

据悉,上交所与中证指数公司决定7月22日起修订上证综合指数的编制方案,共有三方面的修订内容。

第一,指数样本被实施风险警示的,从被实施风险警示措施次月的第二个星期五的下一交易日起将其从指数样本中剔除。被撤销风险警示措施的证券,从被撤销风险警示措施次月的第二个星期五的下一交易日起将其计入指数。

对此,方正证券金融工程分析师杨仁文(金麒麟分析师)指出,截止至最新,上证综指成分股共1560只,其中风险警示类股票90只,个数占比约5.77%,总市值占比约0.56%。由于占比较少,当前情况下剔除风险警示股票对指数的影响有限。未来退市制度将日渐完善,该项修订是确保指数保持优胜劣汰的基础。

中信建投在指数盈利能力方面分析,90只处于风险警示状态的股票2019年归母净利润为-480亿元,同比继续下降5.96%,而2019年沪指利润增速达到9.6%,随着ST股被排除在指数之外,沪指的整体盈利水平有望小幅改善,更好反映沪市企业主流盈利趋势。

第二,日均总市值排名在沪市前10位的新上市证券,于上市满三个月后计入指数,其他新上市证券于上市满一年后计入指数。

安信证券策略团队表示,以往上交所新证券上市后很快纳入上证综指,而此时次新股的定价并不合理,股价波动不稳定,这成为了导致指数失真的一大原因。2010年至2019年,新股上市1年内平均股价波动率是同期上证综合指数的2.9倍。

在该团队看来,延迟新股计入时间,于新股上市满1年后计入指数,将有利于增强上证综指的稳定性,引导长期理性投资。同时,对于上市以来日均总市值排名在沪市前10位的股票,股价稳定速度较快,规定于上市满3个月后计入,可以保证指数的代表性。

第三,上交所上市的红筹企业发行的存托凭证、科创板上市证券将依据修订后的编制方案计入上证综合指数。

中金基金分析指出,从上证综指目前行业构成来看,金融、交运、化工、采掘等传统周期性行业占比较高,而消费、医药、科技等代表中国经济结构转型方向的新经济行业占比则相对较低,尤其是以半导体、科技硬件、互联网、软件、高端制造等为代表的科技行业,占比明显低于这些行业在国民经济中的比重和地位。

在上交所推出科创板之前,众多新经济的代表性公司多将上市地点选择在深圳、香港,甚至海外,这使上证综指在过去十年的表现未能完整地反映中国经济增长全貌及结构性特征。科创板的推出,一方面为诸多科技创新型企业在上交所上市打开大门,另一方面,将科创板证券纳入上证综指则将直接提高指数中科技类新兴产业上市公司的占比,是对上证综指行业构成的有益补充。

沪指收益能力未来能否改善?

那么,如果按照新规则回溯模拟,新沪指点位目前应该在多少?此外,投资者更关心的是,未来A股能走牛吗?

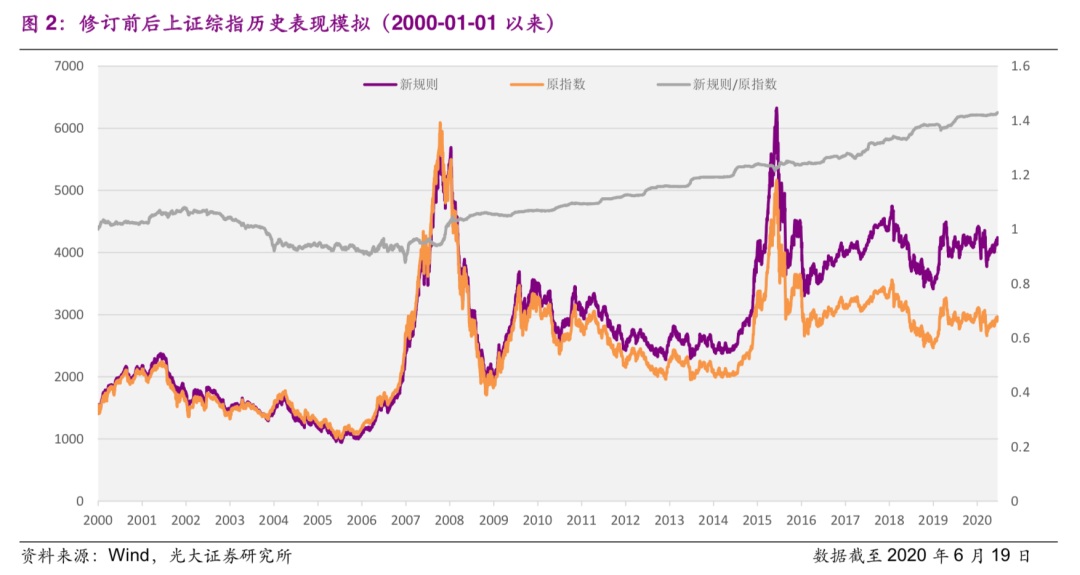

光大证券金融工程团队认为,修订后上证综指收益能力略有改善。该团队参考上证综指新的编制方案,模拟新上证综指,可以看到整体的收益有所提升:修订后的上证综指自2000年以来年化收益为5.47%,相比原始指数的3.67%有了较为明显的提升(截至6月19日),作为具备A股市场晴雨表功能的指数,将一定程度上提升投资者的信心。

根据该团队模拟,新上证综指目前点位约在4000点左右。

光大证券金融工程团队提醒,由于在计算个股收益率时采用的是复权收盘价,因此上图中的新规则下的指数表现中包含了分红的部分收益,不过即使扣除了上证综指的历史分红,新规则下的指数仍然在收益表现上略微优于原始指数。

中金基金测算称,如按修改纳入时间和剔除风险警示股票后的新的指数编制方案,自2005年开始进行历史回溯模拟,上证综指6月19日点位在3350点附近,比当前实际水平高出13%左右。

安信证券策略团队认为,新经济公司有望为上证综指带来长牛行情。随着一批中国高科技公司陆续科创板上市、一批中概股科技公司回归A股发行CDR,上证综指中科技行业占比将不断上升,有望带动大盘持续攀升,摆脱十年3000点的“魔咒”,带来A股投资者长期期盼的长牛行情。

该团队表示,指数编制方法修订后,科技公司的成长越来越多的支撑沪指上升,上证综指有望迎来长牛行情,良好的投资回报将直接刺激居民和产业资本情绪,推动场外资金入市,为长牛提供新的动力。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

责任编辑:凌辰 SF179

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)