安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

北京时间28日凌晨,美股周四午盘继续上扬,波音领涨道指。美国上周初请失业救济数据连续第四周下降;一季度实际GDP涨幅超过6%。美联储的表态出现微妙变化,多位央行官员暗示将讨论退出刺激措施。

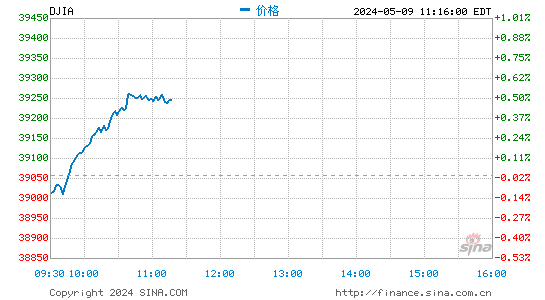

道指涨137.27点,或0.40%,报34460.32点;纳指涨30.58点,或0.22%,报13768.57点;标普500指数涨13.29点,或0.32%,报4209.28点。

道指成分股波音上涨3.1%。该公司与亚马逊、微软和谷歌达成10亿美元云计算交易。

周四投资者迎来了大量经济数据。美国劳工部报告称,截止5月22日当周美国首次申请失业救济人数降至40.6万,为连续第四周下降。市场预期42.5万。

美国商务部报告称,美国一季度实际GDP年化季环比修正值超过6.3%,与前值持平,预期6.5%。

其他数据面,美国4月商业设备订单增幅超预期。美国4月二手房签约量意外下降,因房源有限抬高卖价。

据报道,美国总统拜登周五将提出一项6万亿美元的基建预算,这将使美国联邦持续支出达到自二战以后的最高水平。

居家办公概念股Okta (OKTA)与Workday (WDAY)走低,此前两家公司均宣布第一财季业绩好于预期。此外Okta还宣布CFO即将卸任。

英伟达(NVDA)宣布第一财季业绩超预期,并表示芯片短缺可能导致下半年的供应。

周三美股小幅收高,科技股与经济重启概念股普遍上涨。纳指上涨0.6%。本周主要股指持续震荡,投资者持续关注有关通胀的经济数据及其对美联储政策的影响。

美联储官员关于货币政策前景的表态发生微妙变化。美联储副主席夸尔斯、美联储副主席克拉里达与旧金山联储主席戴利最近连续发表鹰派论调,暗示美联储将开始讨论退出疫情期间支持经济复苏与资产价格上涨的宽松货币政策措施。

美联储在上个月的货币政策会议上决定保持利率及资产购买规模不变,而本月公布的上月会议纪要显示,多位美联储官员预计,委员会即将在未来几次会议上开始讨论缩减购债。

美国上周初请失业金人数降至40.6万 连续四周下跌

随着越来越多的美国人接种疫苗并且企业重新开放,美国上周的首次申请失业救济人数连续第四周下降。

美国劳工部周五报告称,截止5月22日当周美国初请失业金人数降至40.6万,为连续四周下跌,续创2020年3月14日当周以来最低值。市场预计该数字将为42.5万。

机构评美国至5月22日当周初请失业金人数:美初请失业金人数的下降凸显出,随着疫苗接种的加快和剩余与疫情相关的限制得到放松,就业市场正在稳步复苏。随着越来越多的美国人外出旅游和社交,未来几个月的招聘预计将继续增加。

在新冠病毒大流行期间,由于积压、欺诈和新项目,初请失业金数据一直不稳定。此外,多个州最近宣布退出联邦失业救济计划,争论的焦点是这项救济计划是否会让雇主更难雇佣工人。

首次申请失业救济人数减少表明,随着疫苗接种推进以及剩余的防疫限制措施减轻,劳动力市场的复苏正在继续推进。在越来越多美国人出行、社交之际,未来几个月的招聘人数预计也会继续增加。

在大流行病期间,首次申请失业救济人数一直不稳定,受到了申请积压、欺诈和新的福利计划的影响。多个州最近宣布将退出联邦失业福利计划,因为存在争论认为,这些联邦政府提供的失业援助导致企业难以聘请到工人。

周四的数据显示,华盛顿州、新泽西和佛罗里达州是上周首次申请失业救济人数降幅最大的州。截至5月15日当周的持续申领失业救济人数也有所下降。

美国二手房签约量在4月份意外下滑,是过去四个月中第三次下降,表明买家负担得起的房源较为缺乏,继续对楼市构成制约。

全美地产经纪商协会周四公布的数据显示, 二手房签约量指数环比下降4.4%,至106.2,为去年5月以来最低。经济学家预估中值为上升0.4%。

卖家要价越来越高反映了房源供应有限,这也导致房价越发超出买家负担能力,限制了销量。不过,4月二手房签约量在未经调整基础上同比增长了53.5%。这表明一旦房源增多,潜在购房兴趣就可能推升销量。

该协会首席经济学家Lawrence Yun称,预计供应最早会在今年秋天改善。卖家要价上涨引起一些竞价大战,也带来对房地产市场风险的质疑。

摩根大通首席执行官Jamie Dimon在本周早些时候举行的国会听证会上称,楼市“有一点泡沫”,但银行资本规模高于金融危机时期。 摩根士丹利首席执行官James Gorman表示,全国范围内并没有房地产泡沫,但一些郊区看上去是存在泡沫的。

拜登将提出规模为6万亿美元的预算方案 以提振基建

据美国媒体得到的一份文件显示,美国总统拜登计划在2022财年将规模为6万亿美元的预算资金用于基础设施、教育和医疗保健方面。预计将于周五提出该提案。

报道称,该项规模为6万亿美元的预算,将使美国联邦支出达到二战以来最高的持续水平,同时在未来10年赤字将超过1.3万亿美元。

预算请求要求联邦政府在2022财年支出6万亿美元,到2031年将总支出增加到8.2万亿美元。

这一支出增长是由拜登的两部分议程推动的,即升级美国的基础设施和大幅扩大社会保障网络,这些议程包括在他的美国就业计划和美国家庭计划中,此外还有其他增加可自由支配支出的计划。

美联储官员发表鹰派论调 暗示将讨论退出宽松政策

美联储官员关于货币政策前景的表态发生微妙变化。美联储副主席夸尔斯周三暗示,他准备就减少美联储对经济的部分紧急支持展开讨论。这也是本周第三位发出类似声音的美联储高官。

夸尔斯周三称,他预计不会出现上世纪70年代那样的通胀爆发,他“完全致力于”美联储在就业复苏之际保持货币政策全速运行的策略。但他也阐述了为什么更高通胀的“上行”风险可能正在上升,以及美联储可能需要如何开始为政策转变铺平道路。

夸尔斯称:“如果我对未来几个月的经济增长、就业和通胀的预期得到证实,特别是如果它们表现的特别强劲,开始谈论在即将举行的会议上调整资产购买步伐的计划将变得很重要。”不过,夸尔斯强调,不想夸大他个人的担忧。

瑞银大宗商品分析师Giovanni Staunovo说,近期的涨势可能不会持续下去。他表示:“我们相信通胀将在未来几个月趋稳,美联储官员的声音将不再那么鸽派,并期待更高的名义利率。”

就在周二,美联储二号人物、联储副主席克拉里达表示,美国联邦公开市场委员会(FOMC)可能在未来的政策会议上讨论何时适合缩减QE。这将取决于所得到的一系列经济数据。

旧金山联储主席戴利也在周二表示:“我们正在谈论缩减购债的问题,”她指的是美联储每月1200亿美元的资产购买可能会减少。这些购债举措以及近零利率政策的目的是要拉低借贷成本,鼓励聘雇和投资。

戴利补充说:“我想确保每个人都知道,现在不是要做什么。”她指出,虽然她 “乐观看待”减少刺激前景,但经济仍然比疫情前少了800多万个工作岗位,而疫情仍未结束。“目前政策非常适当……我们需要保持耐心。”

美联储在上个月的货币政策会议上决定保持利率及资产购买规模不变,而本月公布的上月会议纪要显示,多位美联储官员预计,委员会即将在未来几次会议上开始讨论缩减购债。

焦点个股

通用汽车表示,将重启因芯片短缺而在最近几个月关闭的五家工厂。这标志着这家美国最大的汽车制造商正在找到办法应对危机。

Sundial Grower、黑莓、AMC院线、游戏驿站等WSB概念股涨跌互现。

俄罗斯法院将对推特的罚款上调至1900万卢布。

由于与737客机相关的生产失误,波音已经同意支付1700万美元的民事罚款。

英伟达公司表示下半年仍将受制于供应问题。

百思买第一财季每股盈利2.32美元,市场预期1.37美元。

礼来收到来自美国司法部的传票。

Vertex Energy宣布将以7500万美元现金收购荷兰皇家壳牌位于阿拉巴马州的炼油厂。

Snowflake第一财季净亏损明显扩大,预计第二财季产品销售增速将较上一季度放缓。

Ocugen宣布拟于6月提交Covaxin疫苗紧急使用授权(EUA)申请。

Anaplan公布Q1业绩,CFO将离职。

流利说第一财季实现净利润1220万元,同比扭亏为盈。

HM>汽车之家第一财季营收18.4亿元,市场预期为18.32亿元,去年同期为15.47亿元。

责任编辑:张俊 SF065

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)