炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

(报告出品方/作者:中信证券,甘坛焕、韩世通、陈竹)

GLP-1 受体激动剂具有降糖减肥双疗效,众多药企争 相布局

GLP-1R 激活后能产生多元的生物效应,其安全性和成药性已得到验证

天然 GLP-1 半衰期短,主要由 3 类组织分泌。胰高血糖素样肽-1(GLP-1)是一个由 30-31 个氨基酸组成的多肽,人体中主要以 GLP-1(7-36 酰胺)和 GLP-1(7-37 酰胺)这两种 活性形式存在,其中 GLP-1(7-36 酰胺)的存在比例更高一点。GLP-1 在人体中主要由 3 类组织分泌,分别为在远端肠的肠内分泌 L 细胞、胰腺α细胞和中枢神经系统。天然的 GLP-1 有非常短的半衰期,大致为 1-2 分钟,不同的物种之间存在差异。二肽基肽酶(DPP4) 在人体中广泛存在,其通过对 GLP-1 的 N-端进行裂解产出非活性的 GLP-1,之后在不到 1 分钟内肾会排出该代谢物,导致天然 GLP-1 半衰期过短。

GLP-1 受体具有多种生物效应,能应用于降糖和减肥。GLP-1 受体(GLP-1R)是一 个由 463 个氨基酸组成的 G 蛋白偶联受体,广泛地分布于身体各种组织内,比如胰岛β细 胞、胰管、胃粘膜、肾、肺、心脏、皮肤、免疫细胞和下丘脑中。因此 GLP-1 可通过和各 处的 GLP-1R 结合,在人体中产出各类生物效应,包括减轻神经炎症,促进神经生长、改 善心脏功能、抑制食欲、延缓胃排空、调节血脂代谢、减少脂肪沉积等。基于 GLP-1 受体 激动剂多样的生物效应,使得它可用于糖尿病和肥胖症。但是过短的半衰期限制了 GLP-1 正常生理作用的发挥和临床应用,因此半衰期更长的 GLP-1 有更大的临床需求。

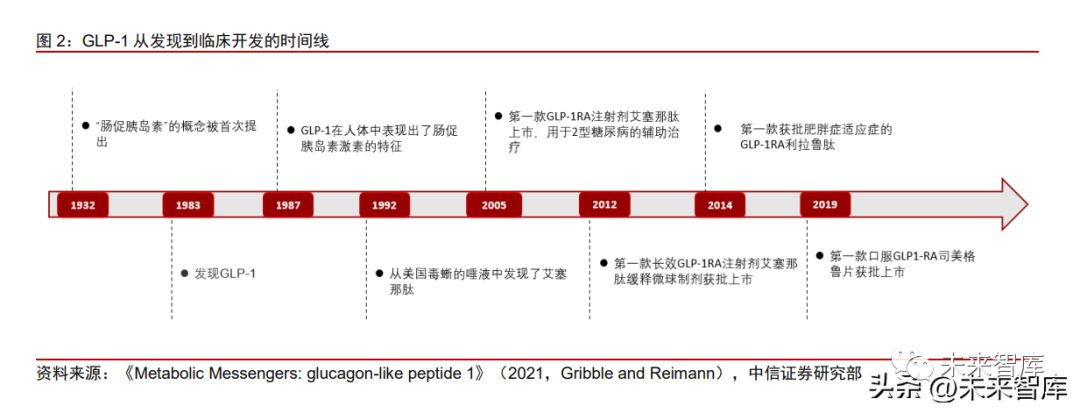

GLP-1 从发现到成药历经二十多年。“肠促胰岛素”代表着在生理环境下可以刺激或 有助于刺激胰腺激素分泌的肠道激素,该概念是在 1932年被首次提出。GLP-1发现于 1983年,在 1987 被发现在人体中表现出肠促胰岛素的特征。1992 年,John Eng 博士从美国 毒蜥的唾液中发现一种跟 GLP-1 性质相似但降解更慢的物质,并命名其为 Exendin-4(艾 塞那肽)。1996 年,艾塞那肽被 Amylin Pharmaceuticals 看中并与 John Eng 博士签订下 授权协议,开启了研发之路,最终在 2005 年获得 FDA 的批准成功上市,成为全球首款 GLP-1 受体激动剂,用于 2 型糖尿病的辅助治疗,每天注射 2 针。GLP-1 受体激动剂根据半衰期的长短又分为短效 GLP-1 受体激动剂和长效 GLP-1 受 体激动剂。后续,Amylin 对艾塞那肽进行了新剂型的开发,并成功研发出艾塞那肽缓释剂 型,并在 2012 年获得 FDA 的批准成功上市,成为全球首款长效 GLP-1 受体激动剂,每 周注射一次。诺和诺德的 GLP-1 受体激动剂利拉鲁肽在 FDA 的批准下于 2010 年上市, 用于治疗 2 型糖尿病,并在 2014 年获批肥胖适应症,成为全球首款用于减肥的 GLP-1 受 体激动剂。从首款 GLP-1 受体激动剂上市至今,中间有不少的 GLP-1 受体激动剂获批上 市,多年的研发历程,足以证明了 GLP-1 靶点的成药性、安全性和多样的临床疗效。

众多药企布局 GLP-1R 靶向药物,主要集中于 2 型糖尿病和肥胖症

全球和国内在研的 GLP-1 受体激动剂数量较多。根据 insight 数据库,全球目前以 GLP-1R 为靶点的药物(从临床前到批准上市)共有 289 个,其中国内有 149 个药物,占 比达到了 52%。目前国内存在大量的 GLP-1R 在研药企,竞争较为激烈。目前国内进度比 较快的,已进入临床 2/3 期、临床 3 期、申请上市和已上市的药物(包括单靶和多靶点药 物和不同剂型)共有 38 个,其中新药有 18 个,其余均是改良新药或类似药。在这 18 个 新药中,由国内企业主导或合作研发的共有 8 个药物。

GLP-1 受体激动剂潜在适应症广泛,2 型糖尿病和肥胖为主流适应症。由于 GLP-1 和 GLP-1R 的结合能产生多种生物效应,GLP-1 受体激动剂的潜在适应症广泛。从全球研 发适应症分布的角度看,研发排名前三的适应症分别为 2 型糖尿病、肥胖和糖尿病。根据 insight 数据库,研究 2 型糖尿病、肥胖和糖尿病适应症的 GLP-1 受体激动剂分别有 188 个、93 个和 48 个。目前国内进展较快的药物(临床 2/3 期到批准上市)也是主要布局在 2 型糖尿病和减肥适应症上,因此后续的报告会从上述两个适应症入手。

糖尿病患者基数大,GLP-1 受体激动剂空间广阔

糖尿病患者 2 型糖尿病占比极高,GLP-1 受体激动剂药物整体疗效卓越

2 型糖尿病是最常见的糖尿病类型。糖尿病是一种严重的慢性疾病,由体内血糖水平 过高所致,其发生原因为身体不能够产生或分泌不足胰岛素,抑或人体不能有效使用体内 产生的胰岛素。糖尿病可以主要分为 3 类,其中 1 型糖尿病普遍发生在孩童时期;2 型糖 尿病(T2DM)普遍发生在 40 岁以后,在整个糖尿病患者的占比超过 90%;妊娠糖尿病 主要发生在怀孕期间。除了以上三类还有一些特殊的不常见糖尿病。

糖尿病严重损害患者健康,4 类检测可用于诊断糖尿病。根据 IDF 联盟,4 类测试可 被用于诊断糖尿病,分别为空腹血糖测试、口服葡萄糖耐量试验、糖化血红蛋白(HbA1c) 测试和随机血糖检测,当测试结果高于下述诊断标准,个体会被认定为糖尿病。但是,对 于未出现症状的高血糖患者,2 个检测结果异常才能被诊断为糖尿病患者。由于糖尿病患 者长期处在高血糖状态,血管病变的可能性也会增加,导致各类组织和器官的血液供应会 受限,带来功能障碍和器官衰竭,如心血管疾病、神经病变、肾病等并发症。

GLP-1 在葡萄糖稳态中起到重要作用,通过多重方式实现对血糖的控制。GLP-1 是肠 促胰岛素,它是由在远端回肠、直肠和结肠的 L 细胞在进餐摄入和吸收葡萄糖、蛋白质和 脂肪后分泌的物质。GLP-1 在葡萄糖稳态中起到重要作用,GLP-1 与胰腺β细胞上的 GLP-1 受体结合后,主要通过激活环磷酸腺苷(cAMP)依赖的蛋白激酶 A(PKA)信号 通路,进而促进含有胰岛素囊泡胞吐,释放到循环中协助降低血糖水平。GLP-1 除了以葡 萄糖浓度依赖的方式促进胰岛素分泌,还会抑制不适当的餐后胰高血糖素释放;增加肌肉 和脂肪组织葡萄糖摄取;降低肝脏葡萄糖生成;改善胰岛素敏感性;和延缓胃排空(放缓 对葡萄糖的吸收)、减轻饥饿感并减少食物摄入量,通过多种方式实现对人体内葡萄糖的 控制。

在国内 2 型糖尿病治疗路径中,GLP-1 受体激动剂被首推用于患有 ASCVD 或 CDK 并发症的患者。2021 年 4 月中华医学会糖尿病学分会发布了《中国 2 型糖尿病防治指南 (2020 年版)》,其中包含 T2DM 患者治疗的简易路径:T2DM 患者的一线治疗为生活方 式干预和二甲双胍。对于一线治疗后,仍血糖未达标的 T2DM 患者,应根据其病情特点选 择二联药物,进行二联治疗。对于合并动脉粥样硬化性心血管疾病(ASCVD)或心血管风 险高危的需要从 GLP-1 受体激动剂或 SGLT2i 中选择;合并心力衰竭或慢性肾病的患者首 选 SGLT2i,但后者,可考虑选用 GLP-1 受体激动剂。在二联治疗后,3 个月内患者如果 不能有效控制血糖,病人应开始三联治疗,即在二联治疗的基础上加用一种不同机制的降 糖药物。最后,当患者在三联治疗后血糖仍不达标,治疗方案则应被调整为多次胰岛素治 疗(基础胰岛素加餐时胰岛素或每日多次预混胰岛素)。

海外指南中 GLP-1 类似物的使用范围更加广泛。2022 年 12 月美国糖尿病协会发布 了《Standards of Medical Care in Diabetes-2023》。该指南,提出了个别区别于上述“2 型糖尿病药物治疗路径图”的地方:当患者被诊断出 T2DM 时需开始药物治疗,除非有禁 忌症;体重管理是 2 型糖尿病患者降糖管理的重要组成部分,降糖治疗方案应考虑支持体 重管理目标的策略;部分患者在开始治疗时,可以考虑早期联合治疗;对于 T2DM 成人患 者,GLP-1 受体激动剂优于胰岛素;如果使用胰岛素、建议与 GLP-1 受体激动剂联合使 用,以提高疗效和治疗效果的持久性;对于血糖未达标的 T2DM 患者应尽早强化治疗。国 内的指南一般会综合考虑海外指南和现有文献。在目前的海外指南下药物治疗有望早开始, 提升药物市场空间,其中 GLP-1 受体激动剂的重要性也得到了进一步的认证。

GLP-1 受体激动剂降糖效果突出,临床获益性多样。根据美国糖尿病协会发布的 《Standards of Medical Care in Diabetes-2023》,降糖药物主要被分为 8 类分别为二甲双 胍、SGLT-2 抑制剂、GLP-1 受体激动剂、GIP/GLP-1 受体激动剂、DPP-4 抑制剂、噻唑 烷二酮类、磺脲类和胰岛素。从降糖效果看,GLP-1 受体激动剂、GIP/GLP-受体激动剂 和胰岛素的效果最优,均属于高效—非常高效的范围。从低血糖发生的可能性看,除了磺 脲类和胰岛素类两类药物有潜在致低血糖的风险,其余药物均无该风险。从体重变化维度 看,GLP-1 受体激动剂和 GIP/GLP-1 受体激动剂的减重效果突出。从对心血管影响和肾 功能影响来看,仅仅只有 GLP-1 受体激动剂和 SGLT-2 抑制剂有该方面的临床获益。长期 处于高血糖状态对身体的各类器官都是潜在的风险,额外的临床获益对于患者而言是有益 的。综合来看,GLP-1 受体激动剂类药物的各方面表现突出,值得推荐使用。

糖尿病患者基数大,潜在市场空间广阔

糖尿病为 21 世纪全球增长最快的公共健康问题之一。根据 IDF Diabetes Atlas (10th edition),2021 年全球 20-79 岁人群中共 5.37 亿名糖尿病患者,该数字预计会在 2030 年 达到 6.43 亿人;全球未被诊断的糖尿病患者约为 2.40 亿人,未被诊断率高达 44.7%。受 到城市化、老龄化、超重和肥胖患病率增加还有中国人 T2DM 的遗传易感性的影响1,我 国糖尿病患者人数显著增加,根据 IDF Diabetes Atlas (10th edition),我国是拥有全球成人 糖尿病患者最多的国家;2021 年国内 20-79 岁人群中糖尿病患者人数为 1.4 亿人,预计在 2030 年将达到 1.6 亿人;虽然国内糖尿病的患者基数大,但是未被诊断率仍然较高,达到 51.7%,这意味着随着我国糖尿病患者的诊断率逐渐升高,我国糖尿病市场空间也会逐步 扩大。

GLP-1 受体激动剂在糖尿病领域潜力巨大,长效制剂是未来该领域的主导 产品

在糖尿病领域中, GLP-1 受体激动剂的放量是全球趋势。根据诺和诺德公司公告, 从 2017 年到 2021 年全球四类糖尿病药物(GLP-1、胰岛素、SGLT-2 抑制剂和 DPP-4 抑制剂)的销售情况来看,GLP-1 受体激动剂的 CAGR 达到 19%,增长率不仅为四类药 物中最高的,也远超过整个糖尿病药物市场的增幅。另外,从诺和诺德的 2022 全年各领 域的销售额和增长率分析,公司胰岛素的销售额无论在北美还是其他海外国家都逐步下行, 而 GLP-1 受体激动剂却在高速上升。结合上述情况来看,降糖用 GLP-1 受体激动剂的放 量是全球趋势,其具有良好的市场潜力。

国内 GLP-1 受体激动剂未来潜在增长空间大。根据诺和诺德公司公告,GLP-1 受体 激动剂在欧美患者(包含:美国、英国和法国)中使用的人数占比为 9%,按销售额计算 其市场占比能达到 33%,且处于快速攀升阶段,可见 GLP-1 受体激动剂的市场很大;到 2022 年 11 月为止,全球 GLP-1 受体激动剂在糖尿病药物中的处方量占比为 5%,其中北 美渗透率最高达到 11%,而大中华地区(包含中国内陆、中国台湾和中国香港)的处方占 比仅为 2%。综上所述,考虑到海外发达国家 GLP-1 受体激动剂的渗透率和增长态势,及 目前国内 GLP-1 受体激动剂的渗透率水平仍然较低的情况,未来我国的 GLP-1 药物在糖 尿病领域的潜在增长空间较大。

海外 GLP-1 受体激动剂为降糖药中的销售额冠军,其国内销售额存在提升空间。根 据药春秋微信公众号,2020 年全球销量 Top 10 降糖药中有 3 款 GLP-1 受体激动剂,分别 为度拉鲁肽、索马鲁肽(又名司美格鲁肽)和利拉鲁肽。以上 3 款药物均入榜 2022 年全 球药品销售额 TOP100(转引自 insight 数据库公众号),合计销售额超过 176 亿美元,其 中排名最高的降糖用司美格鲁肽(Ozempic)销售额为 84.55 亿美元,而其他排名超过司 美格鲁肽的药物均非降糖药。从上述数据中可以看出,GLP-1 受体激动剂在降糖领域极具 前景,有望成为降糖药中的佼佼者。根据 PDB 数据库,2022 年样本医院 Top10 降糖药中 有三款 GLP-1 受体激动剂,最高排名第二,因此单从样本医院端数据看,国内降糖药 GLP-1 受体激动剂仍存在提升空间。

GLP-1 受体激动剂销售额迅速增长,市场认可度不断提高。根据 PDB 数据库, 2016 年到 2022 年,样本医院九大类糖尿病药物中 GLP-1 受体激动剂的销售额基本呈上升趋势, 其销售额从 2016 年的 8432 万元增至 2022 年的 12.09 亿元,6 年复合年均增长率达到 55.87%,为八类药物中最高的(不包含 SGLT-2 抑制剂,由于缺少 2016 年的数据);另 外在样本医院中,根据销售额占比情况分析,GLP-1 受体激动剂类药物从 2016 年的 1.51% 上升到了 2022 年的 21.16%。无论是从销售额还是销售占比看,GLP-1 受体激动剂类药 物都处于高速的上升期,显示出国内该类药物在糖尿病领域的接受和认可程度在逐渐升高。

利拉鲁肽的市场份额受到度拉糖肽和司美格鲁肽侵蚀,长效周制剂 GLP-1 受体激动 剂主导是未来发展趋势。根据 Bloomberg,GLP-1 受体激动剂在糖尿病领域的全球销售额 占比情况(按产品划分)来看,诺和诺德的利拉鲁肽(商品名:Victoza)在 2016 年的销 售额占比达到 60.80%后,持续下滑,2021 年占比仅为 15.51%;礼来的度拉糖肽(商品 名:Trulicity)后来居上,从 2016 年起销售额占比持续提升,达到峰值 42.26%后开始缓 慢下降;司美格鲁肽(商品名:Ozempic)自 2018 上市后,仅花费 3 年时间占比就达到 34.73%,表现出超高的增长率。整体来看,利拉鲁肽的市场占比受到了度拉糖肽和司美格 鲁肽的冲击。从 GLP-1 受体激动剂在糖尿病领域的全球销售额占比情况(按照注射频率和剂型划分) 来看,GLP-1 受体激动剂周注射剂的销售额占比持续提升,而日注射剂的销售额占比持续 下降,在 2021 年 GLP-1 受体激动剂周制剂的市场份额更是达到 79.15%。从全球的发展趋势来看,未来主要的销售焦点主要还是在长效 GLP-1 受体激动剂注射剂上,短效 GLP-1 受体激动剂的市场份额会逐步缩水,而口服剂型作为新剂型,凭借其便利性有望市场份额 维持较高上升态势。

GLP-1 受体激动剂在糖尿病领域极具增长潜力,未来市场空间广阔。根据弗若斯特沙 利文分析(转引自中国食品药品网),全球 GLP-1 受体激动剂在糖尿病领域 2020 年的整 体市场规模为 131 亿美元,其中短效的 GLP-1 受体激动剂和长效 GLP-1 受体激动剂的市 场规模分别为 44 和 88 亿美元,整个市场预计在 2025 年达到 283 亿美元。国内 GLP-1 受体激动剂在糖尿病领域 2020 年整体的市场规模约为 16 亿人民币,其中短效 GLP-1 受 体激动剂和长效 GLP-1 受体激动剂的市场规模分别为 13 亿元和 3 亿元左右。短效和长效 GLP-1 受体激动剂预计在 2025 年达到 50 亿元、107 亿元的市场规模,合计整体市场规模 约为 156 亿元。预计 2020-2025E 短效 GLP-1 的 CAGR 为 30.5%,而长效 GLP-1 受体激 动剂的 CAGR 为 100.6%。从长期来看,长效 GLP-1 受体激动剂较短效 GLP-1 受体激动 剂的市场增长潜力更大。

减重百亿级蓝海市场,静待 GLP-1 受体激动剂采摘

超重和肥胖会增加患者健康风险,GLP-1 受体激动剂获指南推荐

超重和肥胖症与多种危害生命的疾病相关。根据 WHO,超重和肥胖被定义为会对健 康造成威胁的异常或过量的脂肪蓄积,最根本的发生原因是机体摄入和消耗的热量不平衡 所致。超重和肥胖最主要的危害在于可以导致严重的健康后果,即使一个人只是轻微超重, 患上下述非传染性疾病的风险也会增加,并且随着 BMI 的上升,这些风险也呈上升趋势。超重和肥胖是多种慢性疾病的主要风险因素,例如:1)心血管疾病(主要是心脏病和中 风);2)糖尿病及其相关疾病;3)肌肉骨骼疾病,尤其是骨关节炎;4)多种癌症(包含 子宫内膜癌,乳房癌,卵巢癌,前列腺癌,肝癌,胆囊癌,肾癌和结肠癌)。

BMI 是最广泛使用的肥胖症诊断标准。平均体质量指数(BMI)由于其便捷性和可行 性,是最广泛使用的肥胖指标。根据 WHO 的检测标准,超过 25.0 kg/m2 被认为超重,而 BMI 超过 30.0 kg/m2 被认为是肥胖,但是由于中国人在同等的 BMI 下,较白人拥有更高 的体脂率、更高的心血管疾病风险和全因死亡率,中国人的超重和肥胖定义标准与 WHO 标准不一。根据国内的组织,在中国人群中 BMI 超过 24.0 kg/m2为超重,而 BMI 超过 28.0 kg/m2 被认为是肥胖。

GLP-1 通过调控中枢系统,影响胃口和食物摄入。在进食时,肠道 L 细胞会分泌 GLP-1。GLP-1 通过接触在肝门静脉神经纤维或在腹部的迷走神经(结状节)中的 GLP-1R 与大脑 沟通。随后,GLP-1 通过肠胃道传入的迷走神经纤维激活孤束核(NTS)中生产 GLP-1 的神 经纤维。NTS的神经纤维投射遍及多个食物摄入调节区域,其中大多数区域都含有 GLP-1R, 例如中脑腹侧被盖区(VTA)、伏隔核(NAC)和下丘脑。GLP-1R 存在于整个下丘脑中,特别 是在室旁核 (PVN)和弓状核(ARC)中,其中位于 ARC 抑制食欲的前阿黑皮素(POMC)神经 元群中 GLP-1R 密度更大。GLP-1 通过刺激 POMC 神经元和间接抑制 AgRP / NPY 神经 元来增加饱腹感和减少饥饿,以此减少食物的摄入从而促进减肥。另外 GLP-1 可能也通过 影响味觉来控制食欲。

国内减肥药物治疗使用保守,仅限在成年人中使用。国内肥胖的防治遵守着三级预防 策略。在《中国居民肥胖防治专家共识》中,生活方式干预(主要包含营养、运动和行为 方式干预)被推荐为肥胖的一线治疗手段;虽然药物治疗是肥胖治疗的重要手段之一,但 在国内其使用是比较保守,且可选择的减重药物有限,因此国内药物治疗不像在美国和欧 洲地方那样使用普遍。在生活方式干预效果不佳时,经评估伴有明显胰岛素抵抗时使用, 或其他相关代谢异常的患者可考虑用药减重。目前国内药物治疗,主要在成年人中应用, 暂无儿童使用的药。目前国内唯一获批减肥适应症的是奥利司他,SGLT-2 抑制剂和 GLP-1 受体激动剂均只被建议用于肥胖或超重的糖尿病患者。

海外肥胖指南中药物治疗使用普遍,GLP-1 受体激动剂为主要推荐。根据《2016 年 美国临床内分泌医师学会/美国内分泌学会肥胖症综合管理临床实践指南》(2016, Garvey et al.),当患者的 BMI 超过 27 kg/m2无论伴不伴有并发症,均可考虑药物治疗。另外根据 《2022 AGA 临床实践指南:成人肥胖患者的药物干预》(2022,Grunvald et al.),若生 活方式干预减重效果不佳,推荐增加药物治疗。4 个被推荐用于治疗的药物分别为司美格 鲁肽 2.4mg、利拉鲁肽 3.0mg、芬特明/托吡酯缓释制剂,以及纳洛酮缓释/安非他酮缓释 制剂,以上药物均可长期使用,具有中等或较大程度的减重作用和较小或不显著的危害性;对于患有肥胖或超重并伴有相关并发症的成年人中,AGA 建议不要使用奥利司他。目前 国内唯一获批的减肥药物是奥利司他,随着国内的指南逐渐和海外指南接近,这意味着未 来国内 GLP-1 受体激动剂类药物在减肥适应症的应用潜力大。

国内获批的减肥药较少,GLP-1 受体激动剂前景光明

GLP-1 受体激动剂减肥效果突出,副作用较为可控。肥胖的药物发展曲折,历史漫长, 许多减肥药曾经被寄于厚望,最后均因出现安全问题被禁用。纵观整个减肥药物发展史, 海外获批的减肥药物众多,出现过各种类别的减肥药物,例如线粒体解偶联剂、拟交感神经药、大麻素 1 受体(CB1)拮抗剂、脂酶抑制剂、血清素(5-HT)受体激动剂和 GLP-1 受体激动剂等。但是大部分的药物由于极为严重的不良反应,在获批后被纷纷被撤回使用, 例如严重的心血管副作用(西布曲明、氟苯丙胺、盐酸右芬氟拉明和彩虹丸)、自杀倾向 (利莫那班)、存在药物依赖和滥用风险(甲基苯丙胺)。在这些获批的药物中,可以看出 GLP-1 受体激动剂类药物的副作用是其中较为温和的,并未出现极其严重的不良反应。从 减肥效果来看,GLP-1 受体激动剂为表现较为突出的一类药物,尤其是司美格鲁肽和安慰 剂相比减重超过 10%。

美国 GLP-1 类似物在减肥适应症中零售处方量最高,未来国内 GLP-1 受体激动剂有 望成为该适应症中的佼佼者。根据 Symphony Health 预测,从 2016 年到 2022 年主流减 肥药零售处方量来看,GLP-1 受体激动剂处方量持续增长;单从 2022 年各类主流减肥药 的零售处方量占比情况来看,占比最高的 2 款减肥药均为 GLP-1 受体激动剂,分别约为 49.67%(司美格鲁肽注)和 33.56%(利拉鲁肽),合计占比超过 80%,而奥利他司的处 方量占比仅为 0.68%。从上述数据中可以看出,GLP-1 受体激动剂在减肥适应症仍处于上 升期而奥利司他已处于衰弱期。与国外市场相比,目前国内仅有奥利司他通过国家药监局 批准的用于减肥适应症,因此减肥药市场竞争格局较为良好;鉴于 GLP-1 受体激动剂优异 的减肥效果和国外减肥药的发展趋势,该类药物在国内上市后有望快速夺得市场份额,拿 到较好的销售额,未来 GLP-1 受体激动剂有望成为肥胖适应症上的领军药物。

减肥用 GLP-1 受体激动剂全球上市后销售持续增长,司美格鲁肽注上市后迅速占据 市场份额。根据诺和诺德公司公告,整体 GLP-1 受体激动剂在减肥领域销售额呈上升趋 势;利拉鲁肽在减肥适应症的销售额自 2016 年起持续增长,2020 年受到新冠疫情冲击 销售额首次呈负增长,但在 2021 年增速开始恢复,在 2022 年增速达到 50%以上,销 售额为 107 亿丹麦克朗(15.2 亿美元左右)。司美格鲁肽作为周制剂、减肥效果突出, 自 2021 年上市后销售额直接达到约 14 亿丹麦克朗,在 2022 年销售额增长超过三倍, 达到 62 亿丹麦克朗(8.8 亿美元左右),证明其在市场上的潜力巨大,未来有望快速替 代利拉鲁肽的位置。从全球销售额来看,减肥用 GLP-1 受体激动剂前景良好。

国内奥利司他销量维持稳定,人们对减肥药物治疗存在需求。奥利司他是目前国内唯 一获批减肥适应症的药物,2000 年在国内上市,2005 年年底更改为非处方药,其非处方 药适应症为:用于肥胖或体重超重患者(体重指数≥24)的治疗。根据 PDB 数据库,在 样本医院中,其销售额从 2012 年到 2019 年呈急速上升趋势,此后其销售额在 1100 多万 元区间波动,在 2022 年达到最高销售额 1363 万元左右。根据药智网,2019 年中国奥利 司他总销售额为 12.7 亿元,整体以线上销售为主,线上渠道占比约 79%。奥利司他并不 包含在国家医保中,属于自费药物,而医院渠道作为非主流渠道仍持续稳定的销售额,证 明了消费者对于减肥药存在需求,愿意为其自费。

肥胖症患者基数大,国内肥胖药市场空间广阔

肥胖问题在国内和全球愈演愈烈,对患者和医疗卫生系统造成巨大负担。随着社会经 济的快速发展、居民生活水平的不断提高,生活方式和膳食结构也发生了重大改变,造成 全球及国内肥胖问题愈加凸显。在过去的 20 年间,国内超重率、肥胖率迅速攀升。根据 中国居民肥胖防治专家共识》(2022,中国营养学会肥胖防控分会等),国内 50%以上的 成年人和约 20%的学龄儿童超重或肥胖;在部分城市中,儿童青少年超重、肥胖率已达 40%。据弗若斯特沙利文分析(转引自中国食品药品网),我国的肥胖症患者人数预计在 2030 年达到 3.29 亿人;全球肥胖症患者人数将在 2030 年达到 19.92 亿人。肥胖问题的 持续加剧,增加了居民卫生保健服务成本,也造成医疗卫生体系负担的加重,据《Health policy and public health implications of obesity in China》预测 2030 年,中国归因于超重 /肥胖的医疗费用将达 4180 亿元人民币左右,约占全国医疗费用总额的 21.5%。

居民可支付收入逐年升高,预计减肥药消费意愿会有所加强。根据国家统计局,2016 年我国居民的人均可支配收入为 23821 元(中位数:20883 元),在 2021 年达到了 35128 元(中位数:29975 元),2016 年到 2021 年的 CAGR 为 8.08%,无论是人均可支配收入 还是中位数都显示了国民消费能力的增强;2016 年和 2021 年全国居民人均支出金额约占 人均可支配收入的 70%左右,显示了人民的消费意愿处在不错的水平。奥利司他并未被纳 入国家医保中,在国内肥胖症暂时未被官方认证为慢性病,因此大概率减肥适应症的药物 预计仍会是自费药物,民众的消费能力的增强有利于减肥药的销售。

减肥用 GLP-1 受体激动剂百亿级蓝海市场。据我们测算,我国 GLP-1 受体激动剂类 减肥药的市场规模预计在 2030 年达到 383 亿元左右,其中在肥胖人群中的市场规模约 255 亿元,在超重人群的市场规模约 129 亿元。

预计 2030 年 GLP-1 受体激动剂在肥胖人群中的市场规模约 255 亿元,按照下述假 设:1)按照国家统计局,2021 年我国大陆人口数为 14.12 亿人,假设到 2030 年我国人 口数维持在 14 亿人;2)根据《Prescribing trends and clinical characteristics of patients starting antiobesity drugs in the United States》(2021,Suissa K et al.),肥胖药物的使用人群主要分布在 18 岁到 74 岁之间;据国家统计局的样本,我国 20-74 岁的人群比例为 76.9%;3)根据《中国居民肥胖防治专家共识》(转引自《中国居民营养与慢性病状况报告 (2020 年)》),2018 年国内肥胖患病率为 16.4%,假设未来该比例会每年增长 0.3%;4)根据《Pharmacotherapy for Obesity—Trends Using a Population Level National Database》(2020, Elangovan A, Shah R, Smith ZL.),美国 2019 年肥胖人群用药比例约 3%,因此假设我国的药物干预比例会在 2030 年达到 2.5%;5)根据 Symphony Health 预测,美国 2022 年主流减肥药零售处方量占比中 GLP-1 受体激动剂占比超过 80%,因此假设我国 GLP-1 受体激动剂的使用比例会在 2030 年达到 85%;6)假设 2023 年到 2025 年 GLP-1 受体激动剂的市场平均价为 800 元/支,后续每年 下降 5%;7)随着国内减肥用 GLP-1 受体激动剂的逐步获批和普及,每人每年使用支数会达到 9 支。

预计 2030 年 GLP-1 受体激动剂在肥胖人群中的市场规模约 129 亿元,按照下述假 设:1)按照国家统计局,2021 年我国大陆人口数为 14.12 亿人,假设到 2030 年我国人 口数维持在 14 亿人;2)根据《Prescribing trends and clinical characteristics of patients starting antiobesity drugs in the United States》(2021,Suissa K et al.),肥胖药物的使用人群主要分布在 18 岁到 74 岁之间;据国家统计局的样本,我国 20-74 岁的人群比例为 76.9%;3)根据《中国居民肥胖防治专家共识》(转引自《中国居民营养与慢性病状况报告 (2020 年)》),2018 年国内肥胖患病率为 16.4%,假设未来该比例会每年增长 0.3%;4)根据《Pharmacotherapy for Obesity—Trends Using a Population Level National Database》(2020, Elangovan A, Shah R, Smith ZL.),美国 2019 年肥胖人群用药比例约 3%。超重人群用药的条件较肥胖人群更加严格,因此假设我国超重人群的药物干预比例会 在 2030 年达到 1.5%;5)根据 Symphony Health 预测,2022 年主流减肥药零售处方量占比中 GLP-1 受体 激动剂占比超过80%,因此假设我国GLP-1受体激动剂的使用比例会在2030年达到85%;6)假设 2023 年到 2025 年 GLP-1 受体激动剂的市场平均价为 800 元/支,后续每年 下降 5%;7)随着国内减肥用 GLP-1 受体激动剂的逐步获批和普及,每人每年使用支数会达到4 支。

全球多款重磅 GLP-1 领域产品接连推出,国内减肥 用 GLP-1 受体激动剂即将迎来收获期

国内共有 8 款上市 GLP-1 受体激动剂。根据医药魔方,目前国内上市的 GLP-1 受体 激动剂分别有艾塞那肽、利司那肽、利拉鲁肽、艾塞那肽微球、度拉糖肽和司美格鲁肽, 其中贝那鲁肽和聚乙二醇洛塞那肽为国产 GLP-1 受体激动剂,均用于 2 型糖尿病治疗。在 上市 GLP-1 受体激动剂中周制剂共有 4 款,占总数的一半,可以看出长效周制剂是未来发 展趋势。从年化费用来看,目前 GLP-1 受体激动剂普遍都在 5000 元以上,其中司美格鲁 肽的年化费用约为 10725 元。

司美格鲁肽:利拉鲁肽的继任产品,第二款降糖减肥双适应症 GLP-1

司美格鲁肽拥有较长的半衰期,可作为周制剂使用。司美格鲁肽是诺和诺德继利拉鲁肽后上市的 GLP-1 受体激动剂,亦是全球第二个获得肥胖症和 T2DM 双适应症的 GLP-1 受体激动剂。较利拉鲁肽,司美格鲁肽的半衰期更长为 165 小时(接近 7 天),可以每周 注射一次。其分子结构与天然的 GLP-1 有 94%的同源性,仅在 3 处修饰,第一处是在 34 位上的 Lys 变成了 Arg,第二处是在 26 位的 Lys 上增加了一个 18 碳的脂肪酸;18 碳的脂 肪酸会增强分子和白蛋白结合的能力,通过阻碍司美格鲁肽被酶降解以及延缓肾代谢,延 长其在体内的半衰期;第三处是在 8 位上,Ala 被换成了α-Aib,通过妨碍 DPP-4 对 GLP-1 受体激动剂的降解,延长半衰期。

司美格鲁肽降糖效果优越。诺和诺德对司美格鲁肽注射液进行了一系列的试验 (SUSTAIN 系列),对照组从口服降糖药、GLP-1 受体激动剂到胰岛素均有涉及,无论哪 个试验,司美格鲁肽的降糖和减肥疗效均获得有统计学意义的结果,证明司美格鲁肽注射 液的疗效显著。在 SUATAIN1 - SUATAIN6 试验中,对照组的 HbA1c 下降了 0.1%-0.9%, 服用司美格鲁肽的组 HbA1c 下降了 1.1%-1.8%,优于对照组。

司美格鲁肽对比度拉糖肽拥有更好的调控血糖和减重的作用。SUSTAIN 7 是一项针对 服用二甲双胍单药后,血糖仍控制不良(HbA1c 7·0–10·5%)的 T2DM 患者的一项多中心 的 3 期随机、平行、开放试验研究,对比司美格鲁肽或度拉糖肽在二甲双胍患者中的疗效。该实验共有 1201 患者参与,其中患者是以 1:1:1:1 的比例随机分配到司美格鲁肽 0·5 mg, 度拉糖肽 0·75 mg, 司美格鲁肽 1·0 mg, 或度拉糖肽 1·5 mg 四组中。结果显示,和基线 对比使用 0.5 mg 和 1.0 mg 的司美格鲁肽治疗的患者,HbA1c 分别下降了 1.5%和 1.8%, 都显著优于度拉糖肽(p 值<0·0001)。司美格鲁肽在帮助患者减重方面也显示出优势。接受 0.5mg 和 1.0mg 司美格鲁肽治 疗的患者分别平均减掉了 4.6 公斤和 6.5 公斤(度拉糖肽组为 -2.3 公斤和 -3.0 公斤),均 在统计学上有意义(p 值<0·0001)。另外,司美格鲁肽两个剂量组分别有 44%和 63%的 人减掉了 5%的体重。从安全性和耐受性来看,两者的表现相似,两药物最常见的不良事 件均为肠胃道不良反应,在司美格鲁肽两个剂量上的发生率分别为 43%、44%,而在度拉 糖肽剂量组的发生率为 33%和 48%。

司美格鲁肽减肥效果显著。在减重方面,诺和诺德也对司美格鲁肽进行了一系列的试 验(STEP 系列),较安慰剂、体重管理以及服用利拉鲁肽的组别,司美格鲁肽组均展现出 优于对照组的效果,尤其在 STEP5 实验中,司美减重效果达到 16.7%,而对照组仅为-0.6%, 两者减重差距达到 16.1%。

司美格鲁肽自上市后国内外销售情况较好。根据诺和诺德官网,司美格鲁肽(包含 2 型糖尿病和减肥适应症)的全球销售额持续增长,2022 年整体(降糖+减肥适应症)销售 额达到 659 亿丹麦克朗(等于 94 亿美元左右)。根据 PDB 数据库,司美格鲁肽自国内上 市以后,每个季度销售金额也持续上升,在 2022Q4 达到 1.77 亿元。根据 2022 年全球药 品销售额 TOP100(转引自 insight 数据库微信公众号),司美格鲁肽(降糖)上市不到 5 年,仅依靠 2 型糖尿病适应症销售额排名就达到 13 名,展示出重磅 GLP-1 受体激动剂的 前景。

替尔泊肽:礼来的下一代重磅产品,有望成为新一代降糖药销量冠军

替尔泊肽双适应症均获得 FDA 授予的快速通道资格。替尔泊肽(Tirzepatide)是礼 来继度拉糖肽后研发的重磅 GLP-1 和 GIP 双靶激动剂,于 2022 年 5 月在美国上市,到 2022 年底销售额就达到 4.8 亿美元。替尔泊肽申报 T2DM 和肥胖症均获得了 FDA 的快速 审批资格认可。替尔泊肽是一个 39 氨基酸长的多肽分子,其结构主要基于天然的 GIP 进 行修饰,修饰包括:在 20 位的 Lys 上增加了一个 20 碳的脂肪酸、在 2 和 13 位上 Arg 都 被替换成了α-Aib,阻碍 DPP-4 降解以及能更好的和白蛋白结合延长半衰期,其半衰期大 致为 5 天。

替尔泊肽降糖效果优秀。礼来对替尔泊肽进行了一系列的试验(SURPASS 系列), 对照组有安慰剂、司美格鲁肽、德谷胰岛素、甘精胰岛素,无论是哪个实验,替尔泊肽的 降糖和减肥疗效均获得有统计学意义的结果,证明其疗效优秀。在SURPASS系列试验中, 除 SURPASS-2 外,替尔泊肽组的 HbA1c 水平下降了 1.9%-2.6%,而对照组下降了 0%-1.4%,两者差距明显。

降糖效果优于度拉糖肽和司美格鲁肽,目前为全球疗效最优的 GLP-1 受体激动剂。1) SURPASS-2 是一项为期 40 周的随机、开放标签临床试验,在每天至少接受 1500 mg 二 甲双胍治疗却仍血糖那个控制不良的成人 2 型糖尿病患者中,比较了替尔泊肽或者司美格 鲁肽治疗的有效性和安全性。总计 1879 名患者参与了临床,以 1:1:1:1 的比例被分入 4 个 实验组分别为替尔泊肽 5mg/10mg/15mg 和司美格鲁肽 1mg。所有三个剂量的替尔泊肽(5 mg,10 mg 和 15 mg)均实现 HbA1c 和减重统计学上显著优于司美格鲁肽。替尔泊肽和 司美格鲁肽组的不良反应相似,其中恶心、腹泻、呕吐最多见。2)公司一项在日本进行的临床,针对停用口服降血糖药单药或未经治疗的的成人 2 型糖尿病患者,比较了替尔泊肽或者度拉糖肽治疗的有效性和安全性。替尔泊肽三个剂量 的 HbA1c 降低效果均明显优于度拉糖肽组的患者(P 值 < 0.001),减轻体重的作用也是替 尔泊肽的效果更优。替尔泊肽剂量组的严重不良反应在 5%到 6.33%之间,其安全性特征 与其他 GLP-1 受体激动剂一致。

替尔泊肽减重效果出众,15mg 剂量组较基线平均减重达到 22.4%。SURMOUNT-1 是利尔泊肽在减肥适应症的一项多中心的 3 期双盲、随机、安慰剂对照研究,总共纳入 2539 名 BMI≥30 kg/m2 或≥27 kg/m2且至少拥有一种体重相关的并发症(不包括 T2DM)的成 年人。患者被分成 4 列队,以 1:1:1:1 的比例随机分组,分为替尔泊肽 5 mg、10 mg、 15 mg 与安慰剂组。参与者会每周接受一次注射,到 72 周为止。据临床数据,治疗 72 周时,替尔泊肽的平均体重降幅(和绝对值)在 5 mg、10mg 和 15mg 剂量组为分别为 16.0%(16 公斤),21.4%(22 公斤),和 22.5%(24 公斤), 而安慰剂组的体重降幅仅为 2.4% (2 公斤)。此外,替尔泊肽各剂量组体重降幅超过 5%的 受试者分别为 89%(5 mg 组)和 96%(10 mg 和 15 mg 组),而安慰剂对照组仅为 28%。上述数据都昭示着替尔泊肽减肥效果优越。替尔泊肽的总体安全性和耐受性良好,最常报 告的不良事件与胃肠道有关(通常为轻度至中度)。对于接受替尔泊肽治疗的受试者,恶 心、腹泻、呕吐和便秘的发生率高于安慰剂组。

针对 2 型糖尿病和肥胖适应症,国产 GLP-1 谁将突围而出?

国内有 6 款创新药处于临床 3 期。在 2 型糖尿病领域,国内已经有 8 款上市的 GLP-1 受体激动剂。国内处于临床阶段(申请上市到批准临床)的创新药共有 30 款(不包含研 发终止的新药和复方药物),7 款处于临床 3 期(礼来的替尔泊肽已申报上市),其中国内 企业主导的 3 期临床创新药共有 6 款,包括信达的 Mazdutide、派格生物的 PB-119、先 为达生物的 Ecnoglutide、鸿运华宁的格鲁塔珠单抗、银诺医药的苏帕鲁肽、常山生化的 艾本那肽,且以上药物均为周制剂(格鲁塔珠单抗为双周制剂)。司美格鲁肽和替尔泊肽 为目前控糖效果最好的 GLP-1 受体激动剂,拥有优异的疗效和先发优势,我们预计将是后 续上市的国产 GLP-1 受体激动剂强劲的竞争对手。

国产短效 GLP-1 受体激动剂仿制药有望先行上市,信达生物的长效 GLP-1 受体激动 剂进度领先。目前全球获批的肥胖症 GLP-1 受体激动剂仅有诺和诺德的利拉鲁肽(商品名:Saxenda)和司美格鲁肽(商品名:Wegovy),而国内目前尚未有 GLP-1 受体激动剂获批 肥胖适应症。根据 insight 数据库,目前国内进展最快的药物是上海仁会生物的贝那鲁肽和 华东医药的利拉鲁肽仿制药,以上均为日制剂以及均处于申报阶段。诺和诺德的司美格鲁 肽在国内临床进展靠前,其作为周制剂,减肥效果优越,综合实力强劲,目前已完成 3 期 国际多中心临床(共入组 300 例国内患者)。目前来看后续进展较快的周制剂 GLP-1 受体 激动剂有礼来的替尔泊肽(已完成国内 3 期临床试验)以及信达和礼来合作的 Mazdutide。Mazdutide 目前已开始临床 III 期,为国内企业主导的进度最快的 GLP-1 受体激动剂减肥 药,有望成为第一款上市的减肥用国产 GLP-1 受体激动剂,具有先发优势。

伴随 GLP-1 受体激动剂药物终端不断放量,国内多 肽合成产业链有望大幅受益

伴随市场教育,GLP-1 受体激动剂新品放量节奏不断加快

市场的教育和循证医学的助力,促使 GLP-1 受体激动剂新品放量节奏显著加快。2005 年全球首个 GLP-1 受体激动剂艾塞那肽获批上市,后续陆续有 10 多款同靶点产品获批上 市。伴随着以诺和诺德和礼来为代表的 MNC 药企对于患者和医生的教育以及迭代产品带 来更好的疗效,GLP-1 受体激动剂产品的营收天花板被不断打开,放量节奏也在不断加快。

受益 GLP-1 受体激动剂终端快速放量,多肽合成产业链有望呈爆发之势

生物发酵和化学合成是当前 GLP-1 受体激动剂产品主要生产方式。包含利拉鲁肽、 司美格鲁肽以及替尔泊肽在内的重磅 GLP-1 受体激动剂产品均属于多肽类药物,其生产方 式主要可以分为生物发酵和化学合成两种。生物发酵指的是通过 DNA 重组技术,将编码 多肽的 DNA 重组到表达载体中,利用微生物(例如大肠杆菌)进行发酵表达生产,诺和 诺德原研的利拉鲁肽和司美格鲁肽均采用这类方法制备肽段主链。另外一种是通过化学合 成的方式,利用各个氨基酸的逐步脱水键合形成长肽链,主要有固相合成和液相合成,固 相合成相比于液相合成最大的区别在于使用了固相合成载体,代表产品有艾塞那肽和替尔 泊肽。

化学合成在 GLP-1 受体激动剂产品制备上采用比例有望提升。生物发酵和化学合成 方法有着各自的优劣势。从肽链包含的氨基酸个数考虑,利用重组 DNA 进行发酵的方式 在制备长肽链(超过 30 个氨基酸)时具有成本优势。化学合成方法中,液相合成适合短 肽链(小于 10 个氨基酸)制备,固相合成适合中长肽(不超过 50 个氨基酸)制备。但对 于 GLP-1 受体激动剂多肽产品来说,为了防止在体内被 DPP-4 蛋白酶酶解,会采用非天 然氨基酸 Aib(DNA 不能编码)进行替换;另一方面,为了延长药物半衰期,会在侧链进 行化学修饰(例如脂肪酸和 PEG 修饰)。礼来公司最新获批的替尔泊肽,由于含有 2 个 Aib 以及化学修饰,采用化学合成(液相合成和固相合成混合模式)进行制备。

GLP-1 受体激动剂产业链中多肽合成、上游供应链固相合成载体以及溶剂厂商有望受 益。终端销售额的快速放量带动了 GLP-1 受体激动剂产品对应 API 的需求量,根据诺和 诺德年报数据,2021 年司美格鲁肽的 API 需求量是 2019 年的 4 倍。根据 Polypeptide 公告数据,2020 年全球多肽 API 有 18 亿美元市场,其中高达 65%的市场是通过外采 (CDMO 和仿制药供应商)购入,自产仅有 35%。我们认为拥有合规大产能的多肽合成 厂商有望显著受益 GLP-1 受体激动剂产业链,包括多肽 CDMO 厂商以及仿制药供应商。

原研的司美格鲁肽采用 DNA 重组技术合成主链,但从国内厂商当前司美格鲁肽原料 药的布局来看,以固相合成技术为主,其中天吉生物、诺泰生物以及健翔生物公布的司美 格鲁肽原料药均是采用固相合成技术生产。替尔泊肽在合成四个中间体片段时,也需要采 用固相合成技术。在多肽固相合成生产中,固相合成载体以及相应溶剂(DMF、乙腈以及 二氯甲烷等)均是重要原材料。对于固相合成载体来说,当前的负载量普遍在 0.5-0.7mmol/g,对于分子量为 1000Da 的多肽中间体来说,生产 1 吨的产品,我们估计固 相合成载体的理论需求量接近 2 吨;而根据诺泰生物的环评资料“《寡核苷酸单体产业化 生产项目环境影响报告书》”, 生产 1000kg 的司美格鲁肽(索马鲁肽)原料药每年约需要 2.18 吨的乙腈溶剂和 1.27 吨的 DMF 溶剂。我们认为 GLP-1 受体激动剂重磅级产品持续 放量,上游产业链的固相合成载体以及溶剂厂商亦有望受益。比如其中,药明康德(维权) TIDES 业务中,多肽和寡核苷酸的 D&M 业务 2022 年营收 15.78 亿元,同比增长 337%;凯莱英 包含多肽业务的化学大分子板块 2022 年营收 3.73 亿元,同比增长 139%。

重点公司分析

信达生物:国内 GLP-1 受体激动剂新药中进展最快,IBI-362 降糖和减重 效果出众

信达生物是创新驱动型生物制药公司,覆盖多种疾病领域和药物类型。信达生物成立 于 2011 年,2018 年在港股主板挂牌上市,是一家致力于开发、生产和销售用于治疗肿瘤 等重大疾病的创新药物的公司。公司具备从药物发现、开发、生产及商业化的全套能力。经历十多年的耕耘,公司就已建立起一条包括 36 个新药品种的产品链,涉及肿瘤、代谢疾病、自身免疫等多个疾病领域。公司研发实力强劲,目前共有 8 个上市产品、3 个处于 NMPA 审评的品种、7 个入选国家“重大新药创制”专项的品种、6 个进入临床 III 期和关 键性临床研究的新药以及 19 个进入临床研究的新品。公司的药品种类较为多元化,从单 克隆抗体、双特异性抗体、CAR-T、ADC 到小分子药等均有涉及。

IBI-362 为国内潜在的 First-in-Class 的 OXM3。公司在 2019 年 8 月与礼来就 Mazdutide(IBI-362)达成授权许可协议,拥有其在大中华区域的开发和商业化权利。该 分子是长效胃泌酸调节素(OXM)类似物,能同时结合并激活 GLP-1 受体和胰高血糖素受体 (GCGR),用于调控血糖和减肥,除此之外有望带来额外临床益处,例如增加能量消耗 和改善肝脏脂肪代谢等效应等。IBI-362 是周制剂,通过添加脂肪酰基侧链延长作用时间。目前在国内该分子,无论是 2 型糖尿病和肥胖适应症均处于临床 3 期,进度位列前茅。IBI-362 降糖效果不亚于度拉糖肽。IBI362 二期临床共有 252 个患者参与,患者被分 为 5 组,分别为 Mazdutide 3.0mg / 4.5mg / 6.0mg、度拉糖肽 1.5mg 和安慰剂组,每周 接受一次给药,连续给药 20 周。给药 20 周后,各剂量组 HbA1c 水平较基线变化的最小 二乘均值分别为−1.41%(3.0 mg)、−1.67%(4.5 mg)和−1.54%(6.0 mg),度拉糖肽 1.5 mg 组为−1.35%,安慰剂组为 0.03%;Mazdutide 组 HbA1c < 7.0%的受试者比例分别 为 62.8%(3.0 mg)、74.4%(4.5 mg)和 78.3%(6.0 mg);度拉糖肽 1.5 mg 组为 69.8%, 安慰剂组为 20.0%。与安慰剂组的 HbA1c 水平对比,IBI-362 的 3 个剂量组都是统计学上 有差别(P<0.0001),代表该药物降糖效果明显。

另外,在各剂量组中服用 IBI-362 后的超过 60%的患者都实现了 HbA1c < 7.0%。从 2 期临床数据来看,IBI-362 的降糖效果不低于度拉糖肽;在减重方面优于度拉糖肽,试验 组 3 的体重变化对比度拉糖肽和安慰剂组的均出现了统计学上有意义的差别(P<0.0001)。IBI-362 的总体安全性和耐受性良好。无受试者因不良事件提前退出研究。研究期间未发 生重度低血糖事件。最常报告的治疗期不良事件包括食欲减退、恶心、呕吐和腹泻,多为 轻度或中度且呈一过性特征。

IBI-362 减肥效果出众,和代表性 GLP-1 受体激动剂非直接对比疗效显示非劣。在 2022 年 6 月,信达生物公布了 IBI-362 在国内超重或肥胖受试者的 II 期临床数据。本次 参加实验的共有 248 位患者,患者被分为 4 组(Mazdutide 3.0 mg、4.5 mg 或 6.0 mg 或 安慰剂),持续给药 24 周,每周一次,最后共 230 例受试者(92.7%)完成 24 周主要终 点访视。给药 24 周后,各剂量组体重水平较基线变化的最小二乘均值分别为−7.21%(3.0 mg 组)、−10.56%(4.5 mg 组)、−11.57%(6.0 mg 组)和 1.05%(安慰剂组)。服用 IBI-362 的列队较对照组的最小二乘数均值的差异均达成了统计学上显著,代表 IBI-362 药物的减 肥效果是毋容置疑的。服用 IBI-362 的患者在低剂量组达到体重较基线下降 10%的人较少, 其余两个剂量组均在 50%左右。非直接对比,根据司美格鲁肽和替尔泊肽的临床数据结果,在 24 周以上两个药物较 基线减重目测在-10%到-15%左右,而 IBI-362(4.5mg 和 6.0mg)的减重效果也在该范围 内,证明其在减肥上的效果并不逊色于上述两个药物。根据安全性方面,耐受性良好。仅 1 例受试者因 AE 提前终止治疗,经研究者判定与研究药物无关。

华东医药:在糖尿病领域有良好的患者基础,GLP-1 类似物上市后有望迅 速放量

华东医药是综合性的医药公司,医药工业、医药商业和医美板块三轮驱动。华东医药 创建于 1993 年,总部位于浙江杭州,于 1999 年 12 月在深交所上市。公司的业务覆盖医 药全产业链,主营业务分为 3 块,分别为医药工业、医药商业和医美板块,其中医药工业 板块多年深耕专科、慢病用药及特殊用药领域的研发、生产和销售,目前已形成以慢性肾 病、移植免疫、内分泌、消化系统等领域为主的核心产品管线,也在上述治疗领域建立了 良好的品牌效应和雄厚的市场基础;医药商业板块涵盖了医药批发、医药零售、以冷链为 特色的第三方医药物流和医药电商等业务,深耕浙江,在浙江省医药服务及全国排名前列;医美板块,公司拥有多款在研和上市产品,已形成综合化产品集群,产品数量和覆盖领域 均居行业前列。经过 20 多年的发展,公司已发展成为集医药研发、生产、经销为一体的 大型综合性医药上市公司。

公司糖尿病领域管线布局全面,为 GLP-1 受体激动剂上市奠定良好基础。公司在糖 尿病领域已经布局了较为全面的产品管线,深度覆盖糖尿病患者的整个治疗路径,从最初 治疗的口服降糖药到最终治疗胰岛素及类似物均有相应的布局。GLP-1 受体激动剂的上市 会进一步补充公司在糖尿病领域的上市产品。另外凭借着已有的糖尿病患者基础,公司的 GLP-1 受体激动剂有望获批后迅速打开市场。

公司的利拉鲁肽和司美格鲁肽在国内具有先发优势。根据 insight 数据库,从目前的 临床进展来看,公司的利拉鲁肽和司美格鲁肽均是国产生物类似药中进展最快的。公司的 利拉鲁肽已于 2021 年申报了 2 型糖尿病,在 2022 年申报了肥胖适应症,具有先发优势。目前国内原研利拉鲁肽的活性成分专利已经过了专利保护期,待公司的药品获批后有望成 为第一款国产利拉鲁肽仿制药和首个获批减肥适应症的 GLP-1 受体激动剂。另外,公司持 股公司的司美格鲁肽类似物已经处于临床 3 期,进度领先,原研的国内活性成分专利应在 2026 年过期,但 2022 年原研的核心专利被国家知识产权局判定全部无效。目前诺和诺德 已就上述判决向北京市的知识产业法院上诉,假设未来法庭维持原判,公司的司美格鲁肽 仿制药有望在 1-2 年内实现迅速上市。凭借着公司在糖尿病领域和医美领域的深厚基础, 公司的 GLP-1 受体激动剂上市后,预计将为公司提供较大的业绩增量。

通化东宝:国内二代胰岛素的龙头企业,围绕 GLP-1 受体激动剂领域深度 布局

国内糖尿病领域的先行者,深耕该领域多年。通化东宝始建于 1985 年,1994 年在 A 股上市,是一家集药品研发、生产及销售为一体的药品生产企业。公司的治疗领域以糖尿 病及内分泌、心脑血管为主,尤其是在糖尿病领域,多年来公司积累了深厚的实力,在 1998 年公司成功研制出我国第一支重组人胰岛素--“甘舒霖”,打破我国长期依赖国外进口 的局面,使我们国家成为继美国和丹麦后的第三个能生产重组人胰岛素的国家。在 2019 年公司的第一款三代胰岛素成功上市,实现二代+三代胰岛素产品布局,完善公司胰岛素 治疗管线的完整度。

公司的糖尿病药物治疗领域布局全面,持续围绕以糖尿病为核心的管线延伸。公司用 于治疗糖尿病领域的产品,涵盖糖尿病患者的整个药物治疗生命周期,从口服降糖药到注 射剂均有布局。目前公司获批的口服降糖药和胰岛素分别为 3 款和 9 款;糖尿病领域在研 产品达到 12 款,可以看出公司围绕糖尿病领域进行了积极的布局。凭借公司在糖尿病领 域的品牌影响力,再加上公司的利拉鲁肽是国内第二款报产 2 型糖尿病适应症的,待该产 品上市后,其销量有望实现高速增长。此外公司对索马鲁肽(又名司美格鲁肽)和 GLP-1R 双靶药物(THDBH120 针对 GIPR/GLP-1R)都有所探索,目前索马鲁肽处于临床前阶段而 THBDH120 在临床申报阶段,为后续持续发展打下基础。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)