炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:新材料行业下半年投资策略:半导体材料、碳纤维、高端钛材 来源:未来智库

(报告出品方/作者:东莞证券,李隆海)

1. 半导体材料:业绩高增长,估值与业绩匹配度越来越高

业绩回顾:业绩进入兑现期,收入和净利润保持高速增长

半导体材料14家重点上市公司统计数据:2020年,营业总收入145.07亿元,同比增 长23.62%;归母净利润总和20.73亿元,同比增长50.71%;扣非归母净利润总和9.26亿 元,同比增长40.42%。2021年第一季度,营业总收入46.40亿元,同比增长58.97%;归 母净利润总和4.84亿元,同比增长56.93%;扣非归母净利润总和4.00亿元,同比增长 117.26%。

估值情况:与业绩匹配度越来越高

半导体材料14家重点上市公司估值情况:截至2021年6月1日,PE(TTM)均值113倍、 中值80倍;预测PE(2021)均值119倍、中值63倍,估值较往年PE一两百倍出现明显下 降。随着业绩持续高速增长,困扰半导体材料上市公司估值高的难题逐渐得到缓解,估 值与业绩匹配度越来越高。

半导体材料简介

半导体材料是指电导率介于金属与绝缘体之间的材料,半导体材料的电导率在欧/ 厘米之间,一般情况下电导率随温度的升高而增大。半导体材料是制作晶体管、集成电 路、电力电子器件、光电子器件的重要材料。

半导体材料市场可以分为晶圆材料和封装材料市场。其中,晶圆材料主要有硅片、 光掩膜、光刻胶、光刻胶辅助设备、湿制程、溅射靶、抛光液、其他材料。封装材料主 要有层压基板、引线框架、焊线、模压化合物、底部填充料、液体密封剂、粘晶材料、 锡球、晶圆级封装介质、热接口材料。

半导体材料市场规模

根据国际半导体产业协会(SEMI)的最新报告,2020年,全球半导体材料市场规模 为553.08亿美元,同比增长4.9%,其中全球晶圆制造材料市场规模为349亿美元,同比 增长6.5%,占半导体材料整体规模的63%;全球封装材料市场规模为204亿美元,同比增 长2.3%,占半导体材料整体规模 37%。

2020年,中国大陆半导体材料市场规模为97.63亿美元,同比增长12.00%,占全球 比例为17.7%,位居全球第二,仅次于中国台湾地区。

半导体材料自给率低

在半导体材料领域,由于高端产品技术壁垒高,国内企业长期研发投入和积累不足, 我国半导体材料在国际分工中多处于中低端领域,高端产品市场主要被欧美日韩台等少 数国际大公司垄断,比如:硅片全球市场前五大公司的市场份额达 90%以上,光刻胶全 球市场前五大公司的市场份额达 80%以上,高纯试剂全球市场前六大公司的市场份额达 80%以上,CMP 材料全球市场前七大公司市场份额达 90%。

国内大部分产品自给率较低,基本不足30%,并且大部分是技术壁垒较低的封装材 料,在晶圆制造材料方面国产化比例更低,主要依赖于进口。另外,国内半导体材料企 业集中于6英寸以下生产线,目前有少数厂商开始打入国内8英寸、12英寸生产线。

1.1 以光刻胶例:光刻胶是半导体材料皇冠上的明珠

光刻胶:又称光致抗蚀剂,指通过紫外光、准分子激光、电子束、离子束、X 射线 等光源的照射或辐射,其溶解度发生变化的耐蚀刻薄膜材料。根据在显影过程中曝光区 域的去除或保留,分为正像光刻胶和负像光刻胶。光刻胶由感光树脂(聚合剂)、增感 剂(光引发剂)、溶剂与助剂构成。光引发剂是光刻胶的关键成分,对光刻胶的感光度、 分辨率起着决定性作用。感光树脂用于将光刻胶中不同材料聚合在一起,构成光刻胶的 骨架,决定光刻胶的硬度、柔韧性、附着力等基本属性。溶剂是光刻胶中最大成分,目 的是使光刻胶处于液态,但溶剂本身对光刻胶的化学性质几乎没影响。助剂通常是专有 化合物,主要用来改变光刻胶特定化学性质。

根据下游应用领域,光刻胶可分为 PCB 光刻胶、面板光刻胶和半导体光刻胶三个大 类,其技术壁垒依次递增。相应的,PCB 光刻胶是目前国产化率最高,面板光刻胶次之, 半导体光刻胶国产率最低并与国外技术差距最大。

半导体光刻胶根据对应的波长可分为紫外光刻胶(300-450nm)、深紫外光刻胶 (160-280nm)、极紫外光刻胶(EUV,13.5nm)等。

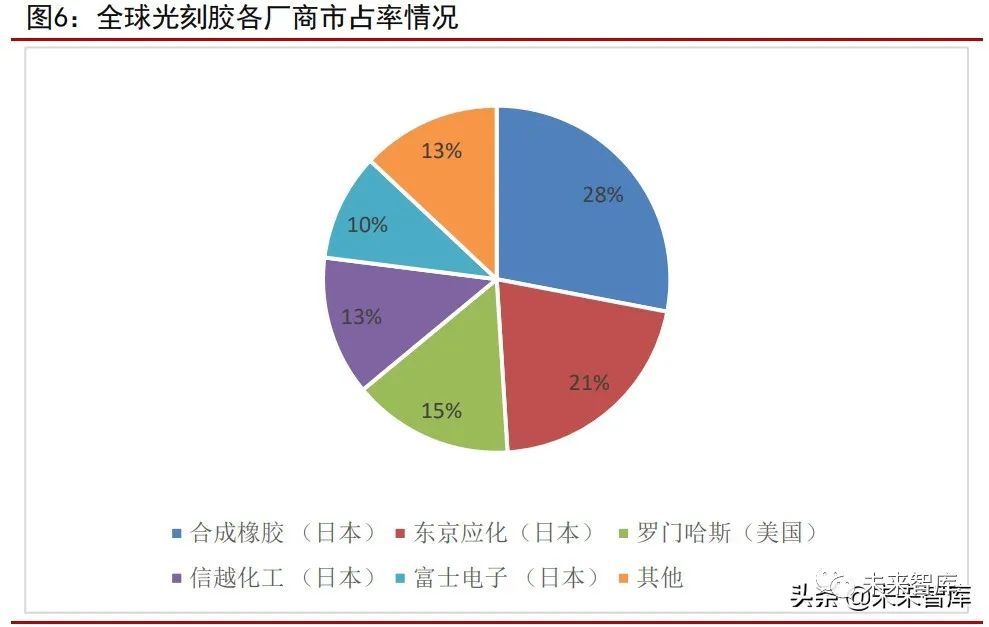

光刻胶生产技术较为复杂,技术壁垒高,尤其是半导体光刻胶技术壁垒最高。全球 光刻胶行业呈现寡头垄断格局,主要被日美公司垄断,前五大光刻胶企业合成橡胶 (日 本)、东京应化 (日本)、罗门哈斯(美国)、信越化工 (日本)、富士电子 (日本) 占据了全球光刻胶市场 87%的市场份额。

随着集成电路先进制程的发展,EUV 光刻胶成为半导体光刻胶发展趋势。目前市场 最先进的量产芯片工艺是 5nm 工艺,台积电表示将在 2022 年下半年开始大规模生产 3nm 工艺。目前,EUV 光刻胶市场被日本垄断,日本三家企业东京应化、信越化工、合成橡 胶占据 EUV 光刻胶 99.9%的市场份额。

据中国产业信息数据,我国光刻胶主要集中在中低端的 PCB 光刻胶,半导体光刻胶 严重依赖进口,这严重的制约了我国半导体产业的自主发展。特别是高端半导体光刻胶 保质期较短,一般只有 6-9 个月,这不利于囤货,一旦遇到突发情况(贸易冲突或者自 然灾害),我国集成电路生产会面临短期内全面停产的严重不利局面。2021 年 5 月,由 于地震原因,信越化学 KrF 光刻胶福岛工厂关闭,产能受限,限制对华出口光刻胶,致 使国内多家晶圆厂 KrF 光刻胶供应紧张。

目前国内布局光刻胶的上市公司有晶瑞股份、彤程新材、上海新阳、南大光电、雅 克科技、飞凯材料、容大感光等。

1.2 全球主要光刻胶企业

1)东京应化 TOK:全球光刻胶龙头

东京应化是历史悠久的日本化学材料企业之一,成立于 1936 年,1940 年改组为东 京应化工业株式会社(TOK,TOKYO OHKA KOGYO)。在 1968 年和 1972 年分别开发出负性 光刻胶和正性光刻胶后,一直以成为光刻胶龙头供应商为目标,走在半导体微加工技术 的前列。2006 年,公司就率先投资研发 ArF 浸没光刻胶所需技术,公司同样是引领 10nm 以下制程 EUV 光刻胶的企业之一。公司在全球半导体光刻胶市场中获得多项“第一”, 凸显公司的龙头地位。

业绩情况:2020 年盈利大幅增长

2017-2020 年,公司营业收入分别为 924.11 亿日元、1052.77 亿日元、1028.20 亿 日元、1175.85 亿日元,2020 年公司营业收入同比增长 14.36%。材料业务是公司收入的 主要来源,2020 年,公司材料业务实现收入 1147.73 亿日元,同比增长 15.95%,占公 司总收入比例 97.61%;另外,公司设备业务收入 28.11 亿日元。

2020 年,公司营业利润为 155.89 亿日元,同比大幅增长 63.30%,其中材料业务实 现营业利润 203.95 亿日元,同比增长 51.50%。

2017-2020 年,公司营业利润率分别为 9.9%、10.0%、9.3%、13.3%,其中材料业务 营业利润率分别为 14.2%、14.4%、13.6%、17.8%。

2)合成橡胶 JSR:光刻胶巨头

日本合成橡胶公司(JSR,全称 Japan Synthetic Rubber Co.Ltd)成立于 1957 年。公司早期主要经营各种橡胶材料,1979 年进入光刻胶领域。公司光刻胶技术面较宽,全 面覆盖从 g 线到 EUV 等光刻胶。目前公司主营业务分四大块,包括弹性体业务、塑料业 务、数字解决方案业务、生命科学业务,光刻胶业务包含在数字解决方案业务。

业绩情况:2020 年整体业绩大幅亏损,其中光刻胶业务保持盈利增长

2017-2020 年,公司营业收入分别为 4219.30 亿日元、4967.46 亿日元、4719.67 亿 日元、4466.09 亿日元,2020 年公司营业收入同比下降 5.37%。2020 年,公司数字解决 方案业务实现收入 1514 亿日元,同比增长 4.56%,占公司总收入比例 33.9%,已经是公 司收入第一大来源。

2020 年归母净利润-551.55 亿日元;营业利润-616.33 亿日元,其中数字解决方案 业务实现营业利润 346 亿日元,同比增长 11.97%。

2017-2020 年,公司营业利润率分别为 10.3%、8.7%、7.0%、-13.8%;公司净资产 收益率分别为 8.8%、7.8%、5.7%、-15.1%。2020 年,公司数字解决方案业务营业利润 率为 22.85%。

3)信越化学:实力雄厚的综合化工企业,盈利强

信越化学工业株式会社(Shin-Etsu Chemical Co.Ltd)成立于 1926 年,前身为信 越氮肥料株式会社。公司经过多年的发展,目前是日本最大的化工企业,其中 PVC、硅 晶圆、合成石英、先进光掩模版、合成信息素方面的全球市占率第一;在光刻胶和甲基 纤维素方面位居全球前列。目前公司主营业务分五大块,包括聚氯乙烯和化学品部门、 半导体硅、有机硅、电子和功能材料部门、功能性化学品,光刻胶业务隶属于电子和功 能材料部门。

业绩情况:

2017-2020 年,公司营业收入分别为 14414 亿日元、15940 亿日元、15435 亿日元、 14969 亿日元,2020 年公司营业收入同比下降 3.02%。2020 年,公司电子和功能材料部 门实现收入 2348 亿日元,同比增长 4.3%,占公司总收入比例 15.7%。

2020 年归母净利润 2937 亿日元,同比下降 6.46%;营业利润 3922 亿日元,同比下 降 3.4%,其中电子和功能材料部门实现营业利润 702 亿日元,同比增长 2.6%。

2017-2020 年,公司营业利润率分别为 23.4%、25.3%、26.3%、26.2%;公司净利润 率分别为 18.5%、19.4%、20.3%、19.6%。公司净资产收益率分别为 11.9%、12.8%、12.3%、 10.7%。2020 年,公司电子和功能材料部门营业利润率为 29.90%。

我国集成电路销售规模持续快速增长

半导体材料主要应用于集成电路,我国集成电路应用领域主要为计算机、网络通信、 消费电子、汽车电子、工业控制等,前三者合计占比达 83%。根据中国半导体行业协会 统计,2017 年我国集成电路产业销售额达到 5411.3 亿元,同比增长 24.8%;2018 年我 国集成电路产业销售额达到 6532 亿元,同比增长 20.7%;2019 年我国集成电路产业销 售额达到 7562.3 亿元,同比增长 15.8%;2020 年我国集成电路产业销售额为 8848 亿元, 同比增长 17.0%,其中设计业销售额为 3778.4 亿元,同比增长 23.3%;制造业销售额为 2560.1 亿元,同比增长 19.1%;封装测试业销售额 2509.5 亿元,同比增长 6.8%。

2015 年,随着《国家集成电路产业发展推进纲要》等一系列政策落地实施,国家集 成电路产业投资基金开始运作,中国集成电路产业保持了快速增长。2020 年,我国集成 电路产量 2612.6 亿块,同比增长 16.2%;2021 年 1-4 月,我国集成电路产量 1104.0 亿 块,同比增长 51.7%。

近三年我国芯片出口增速快于进口增速,进口替代取得一定成效

由于我国半导体市场需求巨大,而国内很大一部分不能供给,致使我国集成电路(俗 称芯片)进口金额巨大。近三年我国芯片进口额都在 3000 亿美元以上,2018 年,我国 芯片进口额为 3120.58 亿美元,同比增长 19.8%;2019 年,我国芯片进口额为 3055.50 亿美元,同比下降 2.1%;2020 年,我国芯片进口额为 3500.36 亿美元,同比增长 14.6%。2021 年 1-5 月,我国芯片进口额为 1599.22 亿美元,同比增长 27.3%。

近三年我国芯片出口增速快于进口增速。2018 年,我国芯片出口额 846.36 亿美元, 同比增长 26.6%;2019 年,我国芯片出口额为 1015.78 亿美元,同比增长 20.0%;2020 年,我国芯片出口额为 1166.03 亿美元,同比增长 14.8%。2021 年 1-5 月,我国芯片出 口额 544.05 亿美元,同比增长 31.7%。

随着我国集成电路技术的进步,以及产能的扩张,我国集成电路进口替代取得了显 著的效果,并开始全球扩张,扩大出口。

2. 碳纤维:最具价值的应用领域是航天航空

业绩回顾:盈利能力非常强

碳纤维3家重点上市公司统计数据:2020年,营业总收入54.17亿元,同比增长22.5%;归母净利润总和13.05亿元,同比增长7.8%;扣非归母净利润总和11.51亿元,同比增长 37.9%。2021年第一季度,营业总收入16.89亿元,同比增长29.6%;归母净利润总和4.88 亿元,同比增长26.7%;扣非归母净利润总和4.62亿元,同比增长31.9%。

盈利能力非常强,2020年净利润率为24.1%、扣非净利润率为21.2%;2021年第一季 度净利润率为28.9%、扣非净利润率为27.3%。

估值情况:

碳纤维3家重点上市公司估值情况:截至2021年6月11日,PE(TTM)均值70倍、中 值75倍;预测PE(2021)均值50倍、中值50倍,估值与公司业绩增速匹配相对较好。

碳纤维简介

碳纤维(Carbon Fiber,简称 CF)是由聚丙烯腈(PAN)(或沥青、粘胶)等有机 母体纤维采用高温分解法在1,000摄氏度以上高温的惰性气体下碳化(其结果是去除碳 以外绝大多数元素)制成的,是一种含碳量在90%以上的无机高分子纤维。

完整的碳纤维产业链包含从一次能源到终端应用的完整制造过程:先从石油、煤炭、 天然气等化石燃料中制得丙烯,并经氨氧化后得到丙烯腈;丙烯腈经聚合和纺丝之后得到聚丙烯腈(PAN)原丝;再经过预氧化、低温和高温碳化后得到碳纤维;碳纤维可制 成碳纤维织物和碳纤维预浸料,作为生产碳纤维复合材料的原材料;碳纤维与树脂、陶 瓷等材料结合,形成碳纤维复合材料,最后由各种成型工艺得到下游应用需要的最终产品。

碳纤维按照丝束大小分类被划分为宇航级和工业级两类,亦称为小丝束和大丝束。K表示碳纤维单丝的数量,如1K代表一束纤维丝里包含了1000根单丝。小丝束碳纤维在 工艺控制上要求更严格,碳化等设备造价高;大丝束碳纤维生产成本相对较低,具有更 高的性价比,但是相对大丝束碳纤维在一些性能上相对劣势。

碳纤维应用:

碳纤维“刚柔并济”,具有出色的力学性能和化学稳定性,密度不到钢的1/4、强度 是钢的5-7倍,是目前已大量生产的高性能纤维中具有最高的比强度和最高的比模量的 纤维,并具有低密度、耐腐蚀、耐高温、耐摩擦、抗疲劳、震动衰减性高、电及热导性 高、热及湿膨胀系数低、X光穿透性高、非磁体但有电磁屏蔽效应等特点,是发展国防 军工与国民经济的重要战略物资,广泛应用于军工、航空航天、体育用品、汽车工业、 能源装备、医疗器械、工程机械、交通运输、建筑及其结构补强等领域。

2.1 碳纤维最具价值的应用领域是航天航空

风电叶片、航空航天、体育休闲和汽车占碳纤维需求量的70%。2020年,全球碳纤 维需求量10.69万吨,其中风电叶片需求量3.06万吨,占比28.6%;航空航天需求量1.65 万吨,占比15.4%;体育休闲需求量1.54万吨,占比14.4%;汽车需求量1.25万吨,占比 11.7%。

航天航空占碳纤维需求金额的49%。从金额的角度,2020年,全球碳纤维26.15亿美 元,其中应用于航天航空领域销售金额9.87亿美元,占37.7%;风电叶片领域销售金额 4.28亿美元,占比16.4%;体育休闲领域销售金额3.54亿美元,占比13.5%;汽车领域销 售金额2.25亿美元,占比8.6%。

应用于航天航空领域的碳纤维,销售量虽然只占15.4%,但是销售金额占37.7%。应用于航天航空领域的碳纤维销售均价60美元/吨,远高于其他应用领域的销售价格。

2.2 我国碳纤维情况

我国碳纤维需求量情况:2020年我国碳纤维需求高速增长,占全球需求接近一半

2010-2020年,我国碳纤维需求量从9433吨增长到48851吨,10年增长了4.2倍。2020 年我国碳纤维需求量为4.89万吨,相对2019年增长29.1%,占全球碳纤维需求量(10.69 万吨)的45.7%。

风电碳纤维需求贡献主要增量。2020年我国碳纤维需求高速增长,主要原因是风电 领域的贡献,风电叶片碳纤维需求2.00万吨,同比增长44.9%,占全国碳纤维需求总量 的40.9%。我国碳纤维风电叶片两头在外,原材料大丝束碳纤维(主要)依赖进口,下 游应用客户主要来自于海外。

我国碳纤维需求高端领域占比明显低于全球平均水平。碳纤维需求高端领域主要来 自于航空航天,2020年,全球航空航天领域碳纤维需求1.65万吨,占全球碳纤维需求总 量的15.4%;我国航空航天领域碳纤维需求1700吨,同比增长21.45%,占我国碳纤维需 求总量的3.5%。

2020年国产碳纤维占我国碳纤维需求量的37.8%,创新高

2020年我国碳纤维及制品需求量为4.89万吨,其中进口量3.04万吨,占比62.1%, 国产碳纤维1.85万吨,占比37.8%。我国碳纤维进口来源:日本7532吨,占比24.8%;中国台湾7299吨,占比24.0%;美国4209吨,占比13.9%。

我国碳纤维供给情况:碳纤维产能扩产较快

2020年我国碳纤维运行产能为3.615万吨,同比增长35.6%,占全球碳纤维产能 (17.17万吨)的21.1%。运行产能仅次于美国(3.73万吨),首次超过日本(2.92万吨)。运行产能超过5000吨有4家:碳谷+宝旌、中复神鹰、江苏恒神、光威复材。

2020年我国碳纤维销量18450吨,销量/产能比为51%,比2018年的33.6%、2019年的 45%,逐年得到提升。这说明国内碳纤维企业对碳纤维生产工艺的把控能力得到显著提 升。

碳纤维生产全过程流程长,工序多,技术和生产壁垒高是我国碳纤维企业开工率相 对较低主要原因。聚丙烯腈(PAN)基碳纤维的生产主要分为两步,第一步是聚丙烯腈 通过聚合、纺丝形成碳纤维原丝,第二步是原丝经过整理后,送入氧化炉制得预氧化纤 维(俗称预氧丝),预氧丝进入碳化炉制得碳纤维,碳纤维经表面处理、上浆即可得到 碳纤维产品。全过程连续进行,任何一道工序出现问题都会影响稳定生产和碳纤维产品 的质量,全过程流程长,工序多,技术和生产壁垒非常高。

2.2 我国军机升级换代加速促进高端碳纤维需求

根据《飞行国际》发布的《WorldAirForces2021》,我国现有各类战机总数3260架, 美国各类战机总数13232架,俄罗斯各类战机总数4143架。其中我国作战飞机1571架、 特种飞机115架、战斗直升机902架、运输机264架;美国作战飞机2717架、特种飞机749 架、战斗直升机5434架、运输机941架;俄罗斯作战飞机1531架、特种飞机130架、战斗 直升机1540架、运输机429架。

我国仍有超三分之一比例作战飞机是二代作战飞机。这里作战飞机包含有战斗机、 战斗轰炸机、强击机、战略轰炸机等装备有进攻性武器系统的固定翼战机。根据《飞行 国际》发布的《WorldAirForces2021》,我国作战飞机中,有J-7、J-8二代作战飞机561 架,占我国作战飞机比例高达35.7%;三代作战飞机J-10有260架、 J-11/15/16/su-27/30/35有360架,合计620架,占我国作战飞机比例为39.5%;另外, 第四代作战飞机J20有19架。美国作战飞机基本上是三代以上作战飞机,并拥有四代作 战飞机F-22 178架,F-35 196架(不包括训练飞机)。二代作战飞机已经不适合现代战 争,随着我国第三代作战飞机日趋成熟,新型战机歼-16,歼-10c以及五代隐身战斗机 歼-20的相继服役,未来二代作战飞机将逐渐退役。

碳纤维因其“轻而强”和“轻而硬”的特性,被广泛应用于战斗机和直升机的机体、 主翼、尾翼、刹车片及蒙皮等部位,减重效果显著,并且碳纤维复合材料逐渐从承力、 次承力结构向主承力结构方向发展。随着军用飞机越来越高端先进,复合材料在军用飞 机的使用量比例越来越高。以美国战机为例,早期的F-16A复合材料使用比例只有2%, 而以F-22和F35为代表的第四代战斗机上复合材料使用比例高达24%和36%。

我国战斗机使用碳纤维复合材料比例也不断提升,歼-8使用碳纤维复合材料比例1%, J10使用碳纤维复合材料比例6%,J11碳纤维复合材料使用比例10%。另外,我国最新J20、 直20大量使用复合材料。

2.3 民用飞机:大飞机即将量产,将打开一片新的蓝海

根据中国商飞公司市场预测年报(2020-2039)中预测,未来 20 年,全球航空旅客 周转量(RPKs)年均增长率为 3.73%,各座级喷气客机的交付量将达到 40,664 架,总价 值近 6 万亿美元,其中单通道喷气客机交付量为 29,127 架(占交付总量七成)。年报预 测未来 20 年中国航空市场将接收客机 8725 架,占全球的 21.46%,其中单通道喷气客机 5937 架,双通道喷气客机 1,868 架,总价值 1.33 万亿美元。

未来二十年,现有机队中将有约 84.3%左右(20,120 架)的飞机退出商业客运服务, 它们将被改装成公务机、货机和其它用途飞机,或者是永久退役,这部分客机将被新机 替代。此外,预计全球机队市场还将需要 20,544 架新增客机。因此,预计未来二十年 将有约 40,664 架新机交付,价值约 5.9 万亿美元。到 2039 年,中国占全球客机机队比 例将从现在的 16.19% 增长到 21.71%。

目前我国自主民用飞机谱系建设初具雏形:支线飞机新舟系列(MA60、MA600、MA700) 和涡扇支线飞机ARJ21;干线飞机C919即将进入量产,远程宽体客机CR929也正在研制中。自主飞机谱系的建设为民用航空零部件制造行业的发展提供了更为广阔的市场空间。

C919 是中国首款完全按照国际先进适航标准和主流市场标准自主研发的单通道干 线飞机。2017 年 11 月 10 日,我国自主设计研制的国产大型客机 C919 飞机 101 架机从 上海浦东成功转场至西安阎良,顺利完成首次城际飞行,目前六架试飞机已经全部实现 首飞。截至 2018 年 2 月 26 日累计获 28 家客户 815 架订单。2021 年 3 月 1 日,中国东 方航空作为国产大飞机 C919 全球首家启动用户,与中国商飞公司在上海正式签署 C919 大型客机购机合同,首批引进 5 架,东航将成为全球首家运营 C919 大型客机的航空公 司。

2020 年 11 月 27 日,中国民航上海航空器适航审定中心签发 C919 项目首个型号检 查核准书(TIA)。这意味着 C919 飞机构型基本到位,飞机结构基本得到验证,各系统 的需求确认和验证的成熟度能够确保审定试飞安全有效;同时也标志着 C919 飞机正式 进入局方审定试飞阶段。

ARJ21 新支线飞机是中国首次按照国际民航规章自行研制、具有自主知识产权的中 短程新型涡扇支线飞机,座级 78 座至 90 座,航程 2225 公里至 3700 公里,主要用于满 足从中心城市向周边中小城市辐射型航线的使用。ARJ21 包括基本型、货运型和公务机 型等系列型号。机体各部分分别在国内四家飞机制造厂生产。ARJ21 项目研制采用国际 通用的“主制造商一供应商”模式,引进了大量国际成熟先进技术和机载系统,发动机、 航电、电源等系统全部通过竞标在全球范围内采购,此外还有许多系统零部件、产品在 中国生产制。

交付量快速放量:2008 年 11 月,ARJ21-700 飞机 101 架机在上海成功首飞。2016 年 6 月 28 日,ARJ21-700 飞机搭载 70 名乘客从成都飞往上海,标志着 ARJ21 正式以成都为基地进入航线运营。ARJ21 2015 年交付 1 架,2016 年交付 1 架,2017 年交付 2 架, 2018 年交付 6 架,2019 年交付 12 架,2020 年交付 24 架,截止到 2020 年底累计交付 46 架。ARJ21 飞机预计在 2021 年按计划累计完成 100架部件交付,即 2021 年将交付 54 架。

CR929 远程宽体客机是中俄联合研制的双通道民用飞机,以中国和俄罗斯及独联体 市场为切入点,同时广泛满足全球国际间、区域间航空客运市场需求。CR929 远程宽体客机采用双通道客舱布局,基本型命名为 CR929-600,航程为 12000 公里,座级 280 座。此外还有缩短型和加长型,分别命名为 CR929-500 和 CR929-700。

2.4 全球主要碳纤维企业

2020 年,碳纤维运行产能前五大公司日本东丽 Toray(包括收购的美国卓尔泰克 Zoltek)产能 5.45 万吨、德国西格里 SGL 产能 1.50 万吨、日本三菱丽阳 MRC1.43 万吨、 日本东邦 Toho1.26 万吨、美国赫氏 HEXCEL1.02 万吨,前五家公司合计产能 10.66 万吨, 占全球总产能的 62%,其中日本东丽占全球总产能的 32%。

1)日本东丽 Toray:全球碳纤维龙头

日本东丽(TORAY INDUSTRES INC)成立于 1926 年,日股代码 3402.T,是全球碳纤 维龙头。公司于 1971 年开始生产 T300 级碳纤维,于 1984 年成功研制 T800H 碳纤维, 于 2014 年已开发出 T1100G 高拉伸强度和高弹性模量碳纤维。公司已具备从上游原丝制 备到下游碳纤维复合材料设计制造的全产业链生产工艺。公司目前主营业务包括纤维和 织物、树脂和化成品、碳纤维复合材料、环境工程、生命科学等业务。

包括收购的美国卓尔泰克 Zoltek,公司碳纤维总产能 5.45 万吨,占全球碳纤维总 产能的 32%,是全球第一大碳纤维企业。

业绩情况:2020 年碳纤维复合材料业务亏损

2017-2020 年,公司营业收入分别为 22049 亿日元、23888 亿日元、20912 亿日元、 18836 亿日元,2020 年公司营业收入同比下降 9.9%。2020 年,公司碳纤维复合材料实 现收入 1829 亿日元,同比下降 22.79%,占公司总收入比例 9.7%。

2020 年,公司营业利润为 903 亿日元,同比下降 26.3%,其中碳纤维复合材料亏损 75 亿日元,而 2019 年盈利 226 亿日元。2020 年,公司归属于母公司所有者的净利润 858 亿日元,同比增长 1.9%。

2017-2020 年,公司营业利润率分别为 7.1%、5.9%、5.9%、4.8%,其中碳纤维复合 材料营业利润率分别为 11.7%、5.3%、8.9%、-4.1%。

2)美国赫氏 HEXCEL

美国赫氏(HEXCEL CORP)成立于 1946 年,美股代码 HXL.N,是一家全球领先的复 合材料公司。该公司开发制造轻质、高性能的复合材料,包括碳纤维、增强织物、预浸 料、蜂窝芯、树脂系统、胶粘剂和复合材料构件,产品广泛应用于民用飞机、宇航、国 防和一般工业。典型产品应用包括波音 737MAX、空客 A350XWB、F35 战斗机、A400M 运 输机、AH-64 阿帕奇直升机等。公司业务分为复合材料和工程产品。

业绩情况:

2017-2020 年,公司营业收入分别为 19.73 亿美元、21.89 亿美元、23.56 亿美元、 15.02 亿美元,2020 年公司营业收入同比下降 36.2%。2020 年,公司复合材料实现收入 11.86 亿美元,同比下降 39.1%,占公司总收入比例 79.0%。

2020 年,公司归属于母公司所有者的净利润 0.32 亿美元,同比下降 89.6%。

2017-2020 年,公司综合毛利率分别为 27.96%、26.53%、27.19%、15.95%,净资产 收益率分别为 19.0%、20.9%、21.2%、2.1%。

3 高端钛材:航空航天钛材需求带动高端钛材需求,钛材需求结构持续优化

业绩回顾:盈利增速远超收入增速

高端钛材3家重点上市公司统计数据:2020年,营业总收入84.80亿元,同比增长 11.0%;归母净利润总和8.13亿元,同比增长76.8%;扣非归母净利润总和6.56亿元,同 比增长83.4%。2021年第一季度,营业总收入22.09亿元,同比增长32.1%;归母净利润 总和2.55亿元,同比增长321.4%;扣非归母净利润总和2.33亿元,同比增长397.8%。2020 年和2021年第一季度盈利的增速都远超同期收入增速。

估值情况:

高端钛材3家重点上市公司估值情况:截至2021年6月11日,PE(TTM)均值54倍、 中值52倍;预测PE(2021)均值46倍、中值45倍。

高端钛材简介

钛具有熔点高、比重小、比强度高、韧性好、抗疲劳、耐腐蚀、导热系数低、高低 温度耐受性能好、在急冷急热条件下应力小等特点,其商业价值在二十世纪五十年代开 始被人们认识,钛多与铁、铝、钒或钼等其他元素造成造出高强度的轻合金,被应用于 航空、航天、军工等高科技领域。随着钛不断向化工、石油、电力、海水淡化、建筑、 农产食品、医学、日常生活用品等行业推广,钛金属日益被人们重视,被誉为“第三金 属”、“太空金属”、“海洋金属”和“万能金属”,因其是提高国防装备水平不可或缺的 重要战略物资,又被称为“现代金属”和“战略金属”。

钛合金可分类:

根据组织结构和成分,钛合金可分为α钛合金、β钛合金以及α+β钛合金。中国 以金属材料牌号的字头 TA、TB、TC 分别表示α、β以及α+β钛合金。

根据物理形式状态, 钛合金可分为板材、带材、棒材、管材、丝(线)材、型材、 铸件和锻件等。

钛材的生产工艺主要是先对海绵钛熔铸加工,制取钛锭,再对钛锭进行锻造,挤压, 扎制或拉伸,得到可供下游使用的钛或钛合金棒材、管材、板材、饼材、环材等制品。钛材成材率低,加工过程中产生大量废屑残料,致使生产成本较高。目前,我国1 吨钛 材约需要1.7 吨海绵钛原料。

钛加工材的生产主要集中于中国、美国、俄罗斯、日本等国。2010 年,我国超越 美国成为世界第一大钛材生产国,但我国大部分钛材都应用于工业领域,技术含量相对 不高,而美国主要是航空钛材等高端钛材。2018年我国钛材产量高达6.34万吨,同比增 长14.42%。

航空航天钛材需求快速增长,高端钛材消费占比显著提升

近几年我国航空航天钛材需求量保持高速增长,根据中国有色金属工业协会数据, 2015-2018年航空航天钛材消费量分别为6862吨、8519吨、8986吨、10295吨,分别同比 增长41%、24%、5%、14.6%。这与我国航空航天高速发展密切相关,运-20量产,太行发 动机稳定量产。2018年我国化工钛材消费量为2.61万吨,随着我国航空航天钛材消费量 高速增长,未来有望超过化工领域钛材消费量。

高端钛材应用领域(航空航天、船舶和海洋工程)消费量占比显著提升。2011年, 我国高端钛合金(航空航天、船舶和海洋工程)消费量6143吨,占我国钛合金消费总量 比例为13.8%;2018年,我国高端钛合金(航空航天、船舶和海洋工程)消费量14029 吨,占我国钛合金消费总量比例为24.4%。

民机:

目前我国自主民用飞机谱系建设初具雏形:支线飞机新舟系列(MA60、MA600、MA700) 和涡扇支线飞机 ARJ21;干线飞机 C919 即将进入量产,远程宽体客机 CR929 也正在研制 中。

市场预计 C919 机身钛使用量占重量的 9.3%,预计每架 C919 机身钛使用量 4 吨左右。

军机:

由于钛合金用于制造飞机发动机和机体能够有效地提高发动机推重比和机体机构 效率,近年来军用飞机上所用钛合金材料的比例正在不断上升。三代作战飞机F-16的钛 合金结构件用量约3%,F/A18-ElF、苏-27的用量已达15%以上;第四代作战飞机F-22 中钛合金结构件用量已占机身结构总重量的41%,其F119发动机用钛含量39%。SR-71侦察机的机身几乎全由钛合金组成。

我国钛材企业较多,低端产品的竞争非常激烈,高端产品生产较为集中。高端钛 材的生产集中于宝钛股份、西北有色研究院等少数企业。宝钛股份和西北有色研究院是 国内建国以来重点建设的钛等稀有金属研究与生产机构,在钛材供应体系中地位举足轻 重。宝钛股份和西北有色研究院,一直是国内军工用钛的主要供应商,分享高端钛材市场。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)