文/新浪财经意见领袖专栏作家 诸建芳 崔嵘 蔡尚佑

核心观点

市场在关注美联储政策动态的同时也需留意欧央行政策的变化。其直接原因是,我们认为,今年4月初和7月份美债长端收益率出乎意料的下行,很大程度上与欧央行在相应这两个时点加速扩表有关。欧央行释放流动性意味着资金流出欧洲、美元汇率偏强;美债配置需求增加,抑制收益率上行幅度。预计欧央行扩表将部分抵消美联储Tapering对全球流动性的抽离,边际上延缓流动性收紧的趋势。

摘要

市场在关注美联储政策动态的同时也需留意欧央行政策的变化。我们认为,美债10年期收益率4月和7月份的意外下行更多源自:欧央行在相应这两个时点加速扩表(同样的情景曾出现在2015-2017年),同时美国财政发债供给在4、5、7月有明显下降造成的。而其他因素都在时点上不太吻合。下半年伴随着8-9月份美国财政部恢复融资计划,抑制美债利率的因素减弱,可能带来美债利率反弹。但如果欧央行加速扩表是其背后的主导原因,则美债利率大幅上行的时间可能再次推后至欧央行流动性边际退潮时(预计在2022年3月左右)。我们对美债收益率上行至1.8%的判断时点相应推后半年左右。

欧央行货币政策今年有何新变化?1)今年以来欧央行在资产购买方面的力度不断加大。针对疫情的PEPP计划购债上限从今年开始增加了5000亿至总规模1.85万亿欧元,且到期时间也延长至了2022年3月底。同时欧央行在今年的数次会议上均提出要加快PEPP的购买速度。2)欧央行二十年来首次修改通胀目标,改为“中期2%的对称目标”,这一转变是向鸽派迈进了一步,表达了对通胀回升的耐心。类似美联储,欧央行认为通胀上升是暂时的,不过其强调工资疲软、中期通胀前景远低于欧央行的目标,这意味着欧央行宽松的时间将长于美联储。

欧央行扩表与美联储扩表的不同及影响?欧央行扩表同样对应总体流动性增加。但不同于美联储扩表,欧央行释放流动性意味着资金流出欧洲、流入美元,美元汇率偏强;额外流动性增加对美债配置需求,抑制美债收益率上行幅度。预计欧央行扩表将部分抵消美联储Tapering(缩减QE)对全球流动性的抽离,边际上延缓流动性收紧的趋势。如果欧央行加速扩表是近半年美债收益率下行的主导原因,则未来美债利率大幅上行的时间可能再次推后至欧央行流动性边际退潮时(预计在2022年3月左右)。参照2014年欧央行启动资产购买计划APP后,欧元区投资组合配置资金也出现过大幅流出欧元区的情景。当时美联储处在加息紧缩周期当中,全球2015-2017年的流动性宽松更多是来自欧央行扩表,美债收益率也很大程度上受到来自欧洲增配资金的影响,收益率出现下行。

风险因素:全球供应链修复的缓慢可以带来通胀上行的时间超预期,导致央行内部政策分歧加大,从而带来货币政策的不确定性;疫情持续反弹导致封锁措施加强,从而抑制经济复苏趋势。

正文

相比美联储政策,欧央行货币政策动向一直不太为市场关注,一是由于以往流动性释放总量上欧央行相对保守,二是欧洲经济周期相对滞后美国,欧央行货币政策难有前瞻意义。但是,在疫情对全球经济影响挥之不去的当下,欧央行货币政策的影响可能被市场忽视了。

为何当前需要关注欧央行货币政策?

市场在关注美联储政策动态的同时也需留意欧央行政策的变化,其直接原因是,我们认为,今年4月初和7月份美债长端收益率出乎意料的下行,很大程度上与欧央行在相应这两个时点加速扩表有关(同样的情景曾出现在2015-2017年)。

尽管市场上针对美债收益率下行有多种解释,但从时间点上看,我们认为,这可能与欧央行加速释放流动性的相关性更大。其他因素都在时点上不太吻合,比如:

1)经济基本面见顶与Delta疫情反复:在时间点上更多是在5月和6月;

2)财政TGA“泄洪”带来的短端流动性:美联储通过逆回购回收流动性,更多是美联储资产负债表负债端不同科目的转移;

3)财政债务上限导致的发债供给大幅下降:确实4月和5月财政发债供给下降,但这一趋势最早始于2020年9月。

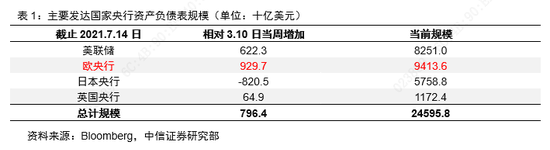

以欧元计价资产规模来看,欧央行在3月最后一周和6月最后一周加速扩表,美债收益率也在相应时点出现了加速下行。截止2021年7月14日,美联储相对3月10日扩表6223亿美元,日本央行同期缩表8205亿美元,而欧央行同期则加大扩表9297亿美元,接近1万亿美元的扩表规模,令欧央行成为本次疫情期间发达央行扩表的“排头兵”。截止7月14日,主要发达央行资产总规模分别为:美联储8.3万亿美元、欧央行9.4万亿美元、日本央行5.8万亿美元、英国央行1.2万亿美元。尽管外资持有美债的占比数据相对前几年有所下降(自2015年底的47%下降至去年底的约34%),但欧央行放水撬动的资金增配美债的实际情况恐怕难以完全计入数据。

综合来看,我们认为,美债10年期收益率4月和7月份的意外下行更多源自:欧央行加码释放流动性,同时美国财政发债供给在4、5、7月有明显下降造成的。

如果美国财政TGA“泄洪”和发债供给减少是美债收益率近半年大幅下行的主因,则伴随着8-9月份美国财政部恢复融资计划,这些抑制美债利率的因素减弱,可能带来美债利率反弹。但如果欧央行加速扩表是其背后的主导原因,则美债利率大幅上行的时间可能再次推后至欧央行流动性边际退潮时(预计在2022年3月左右)。

欧央行货币政策今年有何新变化?

疫情以来,欧央行的货币政策以数量工具为主。自欧央行实施负利率以来,对于基准利率的调整都非常谨慎。欧央行目前的货币政策思路已经从价格调整转变为了数量调整,主要工具包括长期再融资操作(LTROs)、非定向紧急长期再融资操作(PELTROs)、QE资产购买(如PSPP、 PEPP)等数量工具。

欧央行今年以来在资产购买方面的力度不断加大。对于欧央行来说,目前资产购买的形式主要分为两种,一种是常规的QE,一种是针对疫情的QE。从去年欧洲疫情爆发后的3月开始,欧央行增加了QE额度至全年1200亿欧元,每月购债规模从200亿欧元/月提升至320亿欧元/月。今年7月22日最新的议息会议上,欧央行声明称将长时间延续每个月200亿的购债规模,可能会在下一次加息之前不久结束,也就意味着当前常规购债计划至少维持至2022年之后。另一方面,针对疫情的紧急资产购买计划(PEPP)是当下的主要购债工具,去年底欧央行增加了PEPP购买规模5000亿至总规模1.85万亿欧元,延长PEPP购债到期时间至2022年3月底。PEPP是目前欧央行灵活购债的主要抓手。在今年3月和6月的议息会议上,欧央行均提出将加快PEPP 的购买速度(将明显高于今年前几个月)。结合PEPP的灵活性,欧央行后续购债规模还可能进一步提升。

欧央行二十年来首次修改通胀目标,改为“中期2%的对称目标”。2021年7月8日,欧央行在新一轮的政策战略审查中将中期通胀目标从“低于但接近2%”修改为“2%的对称目标”,并允许必要时通胀适度高于2%一段时间。这一转变是向鸽派迈进了一步,表达了对通胀回升的耐心。类似美联储,欧央行认为通胀上升是暂时的,不过其强调工资疲软、中期通胀前景远低于欧央行的目标,这意味着欧央行宽松的时间将长于美联储。

预计欧央行货币正常化的时点将明显滞后于美联储。从实际经济和通胀的恢复状态来看,欧洲经济回到常态经济还有较长的路要走,且欧洲疫情比美国更加严重,整体接种进度慢于美国,因此,我们预计欧洲经济的复苏和货币正常化的时点将滞后于美联储。欧央行在7月议息会议上继续声明未来一个季度PEPP的购债速度将显著加快。鉴于PEPP在各方面的优势,未来一段时间PEPP可能还将是欧央行应对经济冲击的主要工具,同时在“中期2%的对称目标”框架下,欧央行的宽松退出节奏可能慢于比此前预期。

欧央行扩表与美联储扩表的不同及影响?

欧央行扩表同样对应总体流动性增加。但不同于美联储扩表,欧央行释放流动性意味着资金流出欧洲、流入美元,美元汇率偏强;额外流动性增加对美债配置需求,抑制美债收益率上行幅度。预计欧央行扩表将部分抵消美联储Tapering(缩减QE)对全球流动性的抽离,边际上延缓流动性收紧的趋势。如果欧央行加速扩表是近半年美债收益率下行的主导原因,则未来美债利率大幅上行的时间可能再次推后至欧央行流动性边际退潮时(预计2022年3月左右),我们对美债收益率上行至1.8%的时点判断相应推后半年左右。

从欧元区投资组合资金配置流向数据来看,自欧央行去年底加速资产购买以来,欧元区投资组合资金便开始逐步流出欧元区,起初配置在权益组合的资金较多,但3月份后配置长债的资金流出量增加。截止最新2021年5月的单月数据显示,组合配置长债的资金流出欧元区约873亿欧元,相比Q1呈现加速流出欧元区。

参照2014年中欧央行启动资产购买计划APP(Asset Purchase Programme,即欧版QE)后,欧元区投资组合配置资金也出现过大幅流出欧元区的情景。当时美联储处在加息紧缩周期当中,全球2015-2017年的流动性宽松更多是来自欧央行扩表,美债收益率也很大程度上受到来自欧洲增配资金的影响,收益率出现下行。与2015-2017年相比,当前流出欧洲的资金不仅增加了长债投资,而且同时加大了权益组合的配置。

风险因素

全球供应链修复的缓慢可以带来通胀上行的时间超预期,导致央行内部政策分歧加大,从而带来货币政策的不确定性;疫情持续反弹导致封锁措施加强,从而抑制经济复苏趋势。

本文节选自中信证券研究部已于2021年7月23日发布的报告《海外宏观专题报告:欧央行加速扩表是抑制美债利率上行的另一主因》,具体分析内容(包括相关风险提示等)请详见相关报告。若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。

(本文作者介绍:中信证券首席经济学家)

责任编辑:陈嘉辉

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。