文/新浪财经意见领袖专栏专栏作家 洪偌馨 、伊蕾

约翰·戈登 《伟大的博弈》:正如罗马人一样,在华尔街这个伟大的博弈场中的博弈者,过去是,现在还是,既伟大又渺小,既高贵又卑贱,既聪慧又愚蠢,既慷慨又自私——他们都是,也永远是普通人。

——馨金融

1

做空‘狙击’

最近,上市不足4个月的中国‘供应链金融SaaS第一股’联易融陷入了一场的做空危机。

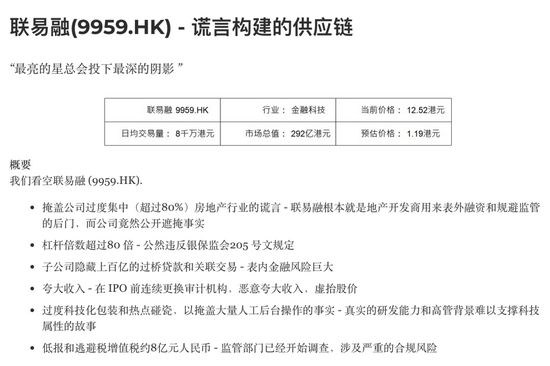

一家名为Valiant Varriors的沽空机构(注:Valiant Varriors在官网称自己是一群激进投资者,他们在全球范围内寻找因缺乏透明度而定价不正确的公司,并揭示他们的真正价值))发布文章称,联易融是‘谎言构建的供应链’。

在被做空机构‘狙击’之前,联易融是继去年陆金所IPO后,今年第一家登陆二级市场的中国金融科技公司。

顶着被腾讯重金押注的光环,以及‘通过科技和创新重新定义和改造供应链金融’的定位,联易融在上市后股价一路走高,市值一度突破500亿港元。

在其招股书中,联易融将核心业务划分为核心企业云、金融机构云、跨境云和中小企业解决方案四大类,分别对应不同客群的供应链金融服务需求。

招股书显示,从2018年到2020年,联易融的营业收入从3.83亿增长10.3亿元。

招股书同时提到,截止到2020年,联易融在中国供应链金融解决方案提供商中排名第一,处理的供应链金融交易金额高达1638亿人民币,市场份额超过20%。

但做空机构的报告列举了联易融存在的六大风险问题,措辞严厉,几乎全盘否定了这家公司:

针对这些指控,联易融也在昨天一一做出了回应。

其中,对于争议最大的监管和业务风险问题,联易融表示,公司处理的房地产行业核心企业相关的资产规模占比约为45%、过桥资产风险严格控制、附属保理公司杠杆倍数从未超过监管上限要求等。

这几天,我也跟不少业内朋友交流了这个话题,大家普遍认为做空报告里的一些数据来源和统计方法不够严谨,比如,把过桥业务的交易量算在了杠杆倍数上。

但另一个共识是,这份报告对于联易融科技含量不足的质疑。事实上,在Valiant Varriors昨晚发布的回应文章中,也把质疑焦点放在了这个问题上。

说到底,这也是包括联易融在内的几乎所有金融科技公司都绕不开的一个硬伤,也是这批金融科技独角兽们在二级市场屡屡受挫的根源——它们还没有拿出足够硬核的成绩来证明自己的科技能力。

但为了上市和估值,难免对其业务进行了美化。

曾几何时,这种囊括了‘金融公司的收益+科技公司的增长’两方优点的标的是资本市场追捧的焦点。尤其,在金融科技潮起之时,组个像样的团队就能拿到一笔不菲的投资,商业模式、业务增长都是其次。

其实,就供应链金融而言,金融科技对于业务优化、市场创新必然是有一定价值的。

但不管是金融科技本身,还是SaaS服务这种模式,都是一个周期长、投入大,且回报慢的事儿。眼下,却偏偏要套进一个高增长且高回报的‘壳子’里,必然会产生错位。

尤其,在资本的‘催熟’之下,很多公司‘画饼’的速度和范围远超过自身的能力半径。

公开信息显示,自2016年成立到上市前,联易融累计完成5轮融资,总金额超过5亿美金。而在2018年10月的C轮融资后,其估值大约为10.5亿美金 (约80亿港币)。

到了今年4月IPO时,以联易融的发行价17.58港元计算,绿鞋前市值已达398.1亿港元,截止到当日收盘,市值已超430亿港元。如今,即便遭遇沽空打击,联易融的市值依然超过200亿港币。

要拿什么样的业绩和故事才能支撑资本市场的增长神话,这不是一家公司的问题,而是整个行业的焦虑。

2

上市‘疲态’

去年以来,越来越多的人对金融科技行业的前景,以及相关企业的上市表现出了悲观的情绪。

外界普遍将金融科技IPO的转折点归咎于去年11月外滩峰会上的那番讲话,但事实上,近年来,伴随着监管的重重加码和行业的持续洗牌,‘潮水’早已开始退去。

从时间线来看,金融科技企业上市的高峰出现在2017年。

尤其,趣店上市后市值迅速突破百亿美金,一度令整个资本市场沸腾。从数据来看,这家公司是个近乎完美的标的——兼具了科技公司的高增长、高估值和金融公司的高营收与高利润。

事实上,在这一轮上市潮中登陆二级市场的公司都有着相似的发展轨迹,典型如更早上市的宜人贷、信而富、拍拍贷(后更名为‘信也科技’),稍晚上市的51信用卡等。

他们依托于P2P或者现金贷业务,以及一定的金融科技基础,借着移动互联网的流量红利扶摇直上,不仅在一级市场裹挟了大量资本,也实现了业务和利润的双重爆发。

但这种‘既要增长、又要利润’的发展模式终究难以持续,很快就随着一轮轮的监管风暴被打下神坛。

趣店在几次新业务试水失败之后,如今已经掉出了金融科技上市公司‘第一阵营’,市值仅余5亿美金,不足巅峰时的5%。51信用卡因为涉及数据安全问题和P2P清退身陷亏损;宜人金科上市时的豪华海归高管团队在之后陆续出走,清退P2P后如今依然在探索转型之路。

还有令人唏嘘的信而富,曾经坚守的‘Low and Grow’(低起步、稳成长)战略难以达到资本市场的增长预期和盈利目标,一度令公司走到退市边缘,不得不被迫中止,转而开始抬高利率、收割用户,但最终还是难逃卖身的命运。

当然,也有上市的金融科技公司表现出了超强的韧劲,经受住了过去几年的监管洗礼和市场震荡。比如,360数科、乐信等,都保持了较为稳定的增长。

原本去年下半年准备登陆科创板的蚂蚁集团被视为金融科技行业复兴的一个惊喜,一剂强心针。但最后,故事的走向却出乎所有人的意料。

最近半年,监管部门收紧的态势愈发明显,各项监管细则也陆续落地。在这样的背景下,金融科技公司的上市之路也更加坎坷。或许正是因为这样,制造‘数据繁荣’才变得更为重要。

3

道阻且长

金融科技IPO浪潮的背后是大数据、云计算、人工智能等技术的应用和发展,是互联网从PC端向移动端转轨的时代机遇,也是中国消费升级、人口红利持续释放的结果。

事实上,这些市场与技术红利也确实将金融科技行业送入了‘资本镀金’的风口之上,在金融科技的外衣之下,以高利润+高增长的完美故事屡屡创下融资奇迹。

但时过境迁,资本终究是要求回报的。

最近两年,许多金融科技企业的资本退出压力越来越大。典型如辗转多地之后于2020年底在美上市的陆金所,还有离科创板只差临门一脚的京东数科,在冲击上市时,两家公司的状态并不理想,甚至有些仓促。

但在多方压力之下,他们都选择了加速冲关。

京东数科在上市终止之后,经历了一系列业务和组织架构调整:从京东集团首席合规官接棒CEO开始,到京东数科更名为‘京东科技’,再到最近核心高管悉数离职。作为曾经金融科技第一梯队的公司就此‘离场’,令人唏嘘。

而另一家闯关成功的陆金所,也并没有高枕无忧。

最新数据显示,陆金所的市值已经较刚上市时的高点下跌超过50%。而与它同属于平安系的金融壹账通,在经历了IPO融资减半的流血上市后,截止到目前市值约37亿美元。

对于金融科技行业而言,监管政策层层加码、市场竞争淘汰本身就是一个去泡沫的过程。最终,大家还是要面对关掉滤镜的样子。

而真相往往是残酷的。金融科技行业本应经历足够的时间考验和业务经验的累积,科技能力的打磨也需要反复验证,而营收与利润增长本来也难以与金融企业媲美。

尤其是在整个行业转型to B服务的大背景下,更需要企业静下心来沉淀,修筑真正的护城河。

原本很多公司的底色并不错,他们创造了一定的价值,成为了中国金融行业数字化进程中的催化剂、加速器。如果不是要硬拗一个完美的资本故事,原本也可以活的自在。

或许金融科技IPO大潮已经退去,但这未尝不是一件好事。是时候回归常识了,尊重规则,而不是心存侥幸。讲了太多故事,终归还是要面对现实的锤炼。

(本文作者介绍:洪偌馨,资深财经记者、主持人,自媒体“馨金融”创始人。)

责任编辑:陈嘉辉

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。