【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:东兴固收研究

“

投资摘要

央行公开市场操作:本周人民银行未开展逆回购操作,亦无逆回购到期,本周中央银行实现零投放和零回笼。2020年5月20日贷款市场报价利率(LPR)为:1年期LPR为3.85%,5年期以上LPR为4.65%。

地方政府债券一级发行:按照发行日统计,本周(5月18日-5月24日)我国地方政府共计发行133只债券,发行金额为3,028.41亿元,发行金额较上周增加1131.75亿元;使用可比口径统计,本周我国地方政府一般债净减少-185.02亿元,地方政府专项债净增加1316.77亿元。我国金融机构配置地方债券的热情有所升温。

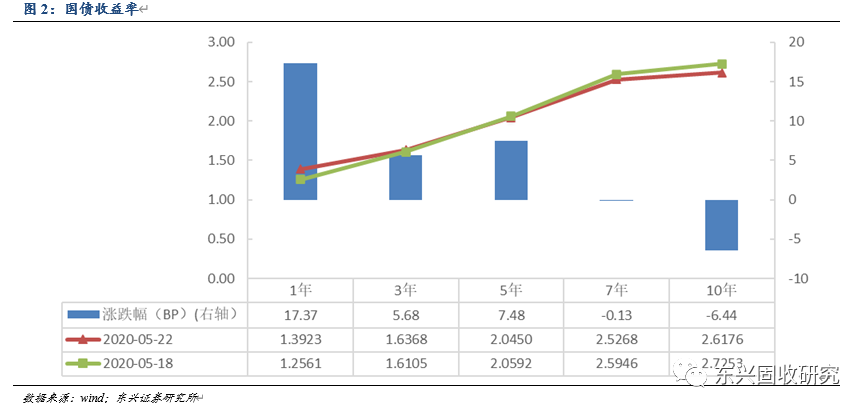

二级市场交易:货币市场: 本周DR007呈上升趋势,整体较5月15日上行2.01BP。从利差走势看,R007与DR007利差呈先上升后下降的趋势,GC007与DR007的利差呈现收缩趋势。利率市场:本周(5月18日-5月24日)利率债交投升温。长短期利率出现分化,短期利率呈现上行趋势,长期利率呈现下行趋势。其中,1年期品种上行17.37BP,3年期品种上行5.68BP,5年期品种上行7.48BP,7年期品种下行0.13BP,10年期品种下行6.44BP。

债市投资策略:

淡化经济增长目标,赤字率倒推名义GDP范围大,难以推算增速底线。“今年要优先稳就业保民生,坚决打赢脱贫攻坚战,努力实现全面建成小康社会目标任务”,经济增长目标淡化。根据赤字金额(3.76万亿)和赤字率(3.6%以上),匡算出名义增速上限5.4%左右,而赤字率3.7%对应的名义增速为2.55%,实际增速接近0,因此隐含经济增速范围太大,并不能推算政府增速底线。

稳就业目标可“躺赢”,过低的目标或隐含“悲观预期”,体现了调控的“底线思维”。2019年新增就业1361万,20年一季度新增229万,基本比19年1季度少增100万,假设后续三季度和Q1情况类似(实际已有改善),每个季度同比少增100万,预计20年实现新增就业为961万,即可超额完成900新增就业目标,失业率和调查失业率的定量目标也类似,目标设定或隐含了政府对疫情反复和经济下行的悲观预期,体现了调控的“底线思维”,今年经济以“休养生息”为主,强刺激政策预期落空。

货币政策定调宽松,强调宽信用。报告中直接点名“综合运用降准降息、再贷款等手段”,后续降准和各种形式降息仍可期待;“创新直达实体经济的货币政策工具”值得期待,猜测或许与政策性银行有关;“务必推动企业便利获得贷款”体系了宽信用基调,货币宽松;明确提出“推动利率下行”,从前后文看利率应该是指贷款利率,贷款利率下行一是靠政策利率下行引导,二是银行向实体经济让利。

财政政策不及预期,债市供给压力减小。根据政府工作报告,今年赤字率拟按3.6%以上安排,财政赤字规模比去年增加1万亿元,同时发行1万亿元抗疫特别国债。今年拟安排地方政府专项债券3.75万亿元,比去年增加1.6万亿元。金额小于市场预期,利于债市情绪。

整体看两会对债市总体利好,预计 5月经济环比改善放缓,通缩延续,或可持续全年,两会定调后市场重燃对货币政策期待,利率或许二次触底。中期维持“经济弱复苏+货币宽松+风险事件”的整体态势,货币宽松是债牛保证,经济复苏进度及风险事件或轮流成为主要矛盾。今年风险事件较多但不确定性大,等待事件发酵兑现,短期风险事件是复工后疫情反腐情况,中期为大选前中美摩擦或许加剧,长期来说包括欧洲在内的主权债务危机正在酝酿。货币宽松决定了债牛行情仍在持续,但债券或维持震荡,长端主要为交易性机会。

风险提示:

全球经济下行超预期,政策超预期

央行公开市场操作

本周人民银行未开展逆回购操作,亦无逆回购到期,本周中央银行实现零投放和零回笼。2020年5月20日贷款市场报价利率(LPR)为:1年期LPR为3.85%,5年期以上LPR为4.65%。

地方政府债券一级发行

按照发行日统计,本周(5月18日-5月24日)我国地方政府共计发行133只债券,发行金额为3,028.41亿元,发行金额较上周增加1131.75亿元;使用可比口径统计,本周我国地方政府一般债净减少-185.02亿元,地方政府专项债净增加1316.77亿元。我国金融机构配置地方债券的热情有所升温。

二级市场交易

货币市场

本周DR007呈上升趋势,整体较5月15日上行2.01BP。从利差走势看,R007与DR007利差呈先上升后下降的趋势,GC007与DR007的利差呈现收缩趋势。

利率债市场

本周(5月18日-5月24日)利率债交投升温。长短期利率出现分化,短期利率呈现上行趋势,长期利率呈现下行趋势。其中,1年期品种上行17.37BP,3年期品种上行5.68BP,5年期品种上行7.48BP,7年期品种下行0.13BP,10年期品种下行6.44BP。

债市投资策略

淡化经济增长目标,赤字率倒推名义GDP范围大,难以推算增速底线。“今年要优先稳就业保民生,坚决打赢脱贫攻坚战,努力实现全面建成小康社会目标任务”,经济增长目标淡化。根据赤字金额(3.76万亿)和赤字率(3.6%以上),匡算出名义增速上限5.4%左右,而赤字率3.7%对应的名义增速为2.55%,实际增速接近0,因此隐含经济增速范围太大,并不能推算政府增速底线。

稳就业目标可“躺赢”,过低的目标或隐含“悲观预期”,体现了调控的“底线思维”。2019年新增就业1361万,20年一季度新增229万,基本比19年1季度少增100万,假设后续三季度和Q1情况类似(实际已有改善),每个季度同比少增100万,预计20年实现新增就业为961万,即可超额完成900新增就业目标,失业率和调查失业率的定量目标也类似,目标设定或隐含了政府对疫情反复和经济下行的悲观预期,体现了调控的“底线思维”,今年经济以“休养生息”为主,强刺激政策预期落空。

货币政策定调宽松,强调宽信用。报告中直接点名“综合运用降准降息、再贷款等手段”,后续降准和各种形式降息仍可期待;“创新直达实体经济的货币政策工具”值得期待,猜测或许与政策性银行有关;“务必推动企业便利获得贷款”体系了宽信用基调,货币宽松;明确提出“推动利率下行”,从前后文看利率应该是指贷款利率,贷款利率下行一是靠政策利率下行引导,二是银行向实体经济让利。

财政政策不及预期,债市供给压力减小。根据政府工作报告,今年赤字率拟按3.6%以上安排,财政赤字规模比去年增加1万亿元,同时发行1万亿元抗疫特别国债。今年拟安排地方政府专项债券3.75万亿元,比去年增加1.6万亿元。金额小于市场预期,利于债市情绪。

整体看两会对债市总体利好,预计 5月经济环比改善放缓,通缩延续,或可持续全年,两会定调后市场重燃对货币政策期待,利率或许二次触底。中期维持“经济弱复苏+货币宽松+风险事件”的整体态势,货币宽松是债牛保证,经济复苏进度及风险事件或轮流成为主要矛盾。今年风险事件较多但不确定性大,等待事件发酵兑现,短期风险事件是复工后疫情反腐情况,中期为大选前中美摩擦或许加剧,长期来说包括欧洲在内的主权债务危机正在酝酿。货币宽松决定了债牛行情仍在持续,但债券或维持震荡,长端主要为交易性机会。

风险提示

全球经济下行超预期,政策超预期

相关报告汇总

本文节选自东兴证券研究所已于2020年5月25日发布的《经济弱复苏+货币宽松+风险事件”,债券维持震荡牛市格局——固定收益周报(20200525)》报告,具体分析内容(包括风险提示等)请详见报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)