安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

来源:人民币交易与研究

在美国祭出规模空前的财政和货币刺激之后,一系列问题摆在了投资者面前:这些举措意味着什么?谁将在何时承担所有这些债务和印钞的负担?利率和通胀是否会随着这些举措而上升?未来人们还能期待什么?对此全球最大对冲基金桥水基金创始人达里奥指出,虽然近期的事情在“我们有生之年从未发生过”,但从更远的历史来看却时有发生,可以通过研究过往的历史来寻找答案或提供指引,而战争案例是最适用的类比案例。

全球最大对冲基金桥水基金创始人、联席首席投资官雷·达里奥29日发表题为《The Mechanics of the War Economy》的最新洞察报告,指出“现在发生的事情在不久前是不可想象的。这是难以想象的,因为这在我们的有生之年从未发生过。然而,如果你研究历史,你会发现它在过去经常发生,你会认为它是不可避免的。更具体地说,是控制财政政策的政府行政部门和立法部门以及控制货币政策的中央银行宣布了空前规模的财政和货币刺激计划,其中包括规模庞大的‘直升机撒钱’”,并称“这次海啸比我们一生中发生过的任何事情都要大得多,我们需要拓宽我们的视野来看待在我们有生之年发生的事情”。

理解未来在于理解历史的教训

达里奥介绍自己的研究方法时强调了研究久远历史的重要性,称他发现自己在市场上犯下的最大、最痛苦的错误,都是因为其没有研究自己出生以前的那些时间段,“当我因为不知道如何判断我以前没有经历过的事情而犯错时,我总是发现我错过了什么,需要通过研究历史来理解。这使我希望我在犯错误之前研究过这些历史案例。这是一个犯下错误,反思错误,然后根据所学提高的过程,这就是我的原则痛苦+反思=进步。”

近期达里奥就犯了这样一个痛苦的错误,即没有一个深思熟虑的应对流行病的策略,而在研究过去的传染病和大流行病及其在整个历史上对经济和市场的影响后,他表示自己大开眼界,发现对经济和市场影响的与战争和革命等其他事件一样大甚至更大的传染病以及干旱和洪水等事件时有发生,需要制定系统性计划来处理这些问题。

与近期事件相关的历史教训

达里奥表示,美国(和其他国家)的财政政策制定者(总统和国会)和货币政策制定者(美联储和其他中央银行)才祭出了巨大的财政和货币政策刺激,这将带来巨大的支持以及巨额预算赤字、债务以及这些债务的货币化。虽然这些在我们的有生之年是前所未有的,但在历史上却不是前所未有的。

他提到了1930 – 45年时期,这是其在以前的文章中就曾提到与现在最近的相似时期,因为与现在一样,当时也触及了零利率下限,货币政策是无效的,债务高企,全球经济疲软,有巨额财富和政治差距以及一个崛起的世界大国正在挑战现有的世界强国。

达里奥指出,在1930-45年期间,美联储机械地实施了一项控制收益率曲线的政策。更具体地说,它做出了购买债券以限制利率的可信承诺(这类似于日本央行和欧洲央行目前的做法,欧洲央行目前的做法程度要轻一些)。因此,政府的巨大借贷需求伴随着美联储对将债券收益率限制在2.5%的无限承诺。这些行动创造了一种货币和财政政策的半自动协调。

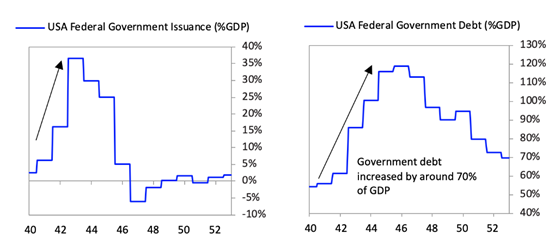

下面的图表显示了美国每次主要冲突期间政府债务和货币基础的大幅增长。请注意,政府债务的增加和央行的货币化同样发生在第二次世界大战和内战期间。几乎所有国家的战争时期都是如此。

战争案例是最适用的类比案例,因为在这种情况下,随着政府在战争上的支出大幅增加,所有国家的政策制定者都提高了税收,增加了借贷和印钞。在这种情况下,他们总是这么做的。因此,达里奥分析了几个战争时期决策者的做法。

第二次世界大战时期

更具体地说,在美国参战之后,政策制定者立即开始提高企业和个人税率,并向公众发行债券。下表显示了美国和其他参战国家的政府资金来源,仅使用了实际战争年份的数据(即1991年至1945年的美国),并省略了数据极其不可靠的年份(即1945年的德国和日本)。如图所示,这些国家都大举征税、举债和印钞。

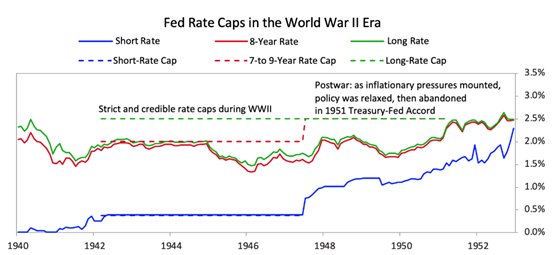

而在面临加息压力的情况下,美联储通过控制收益率曲线将利率维持在低位,即使在经济增长、通货膨胀和政府债券发行出现重大转变的情况下,收益率曲线也能保持利率稳定。在下图中,你可以看到长期债券收益率是如何在战争的巨大经济波动(伴随着巨大的增长繁荣和防止通胀飙升所需的价格控制)、战后萧条以及随后的复苏中稳定在2%左右的。通胀在1947年达到了接近20%的战后极限,在1949年达到了约-3%的低点,而收益率几乎没有变化。

那么,美联储二战时期的收益率曲线控制是如何运作的? 报告指出:

首先,美联储对其利率上限制度做出了可信的长期承诺。它在整个曲线上实施了一系列的利率上限;为了简单起见,达里奥在报告中展示了曲线上的几个点。如图所示,长期债券的收益率一直高于短期债券。因此,只要投资者认为利率结构将保持不变,就存在一种套利行为,鼓励投资者借入短期资金,借出长期资金。

战争期间就是这样。战后,维持联系汇率制的坚定承诺开始受到质疑,尤其是在经济复苏和通胀压力上升的情况下。1947年,美联储提高了长期利率上限,允许短期利率有更大的灵活性小幅上升。联系汇率制逐渐失去了效力,最终在1951年财政部与美联储达成的协议中宣告结束。

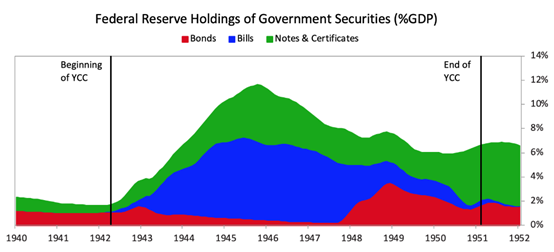

虽然美联储没有利用其资产负债表购买很多债券,但它大量印钞购买短期债券,从而产生了追求收益率的流动性,而收益率可以从收益率更高的债券中获得。尽管在此期间,美联储的资产负债表迅速增长,但美联储持有的几乎都是短期债券,银行购买这些债券是为了提振收益率,从而支撑了利率上限。美联储从私人部门购买票据,为银行提供廉价的流动性,并降低它们的准备金要求。所有这些政策都创造了充足的流动性来寻求收益。下图显示了美联储的资产负债表在战争期间是如何膨胀的,但主要是短期国债。战后,由于收益率曲线政策能否持续不太明朗(即信誉减弱),美联储被迫进行了更多实际的债券购买以维持预期的债券收益率。

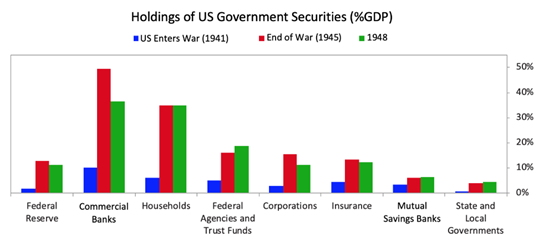

美联储对稳定、向上倾斜的收益率曲线的可信承诺,以及充足的短期流动性,促使私人部门投资者购买政府债券。下面的图表显示了战争期间和战后政府债券持有情况的变化。包括银行、爱国家庭和其他长期投资者(如保险公司)在内的众多私营部门投资者纷纷进场购买政府债券。

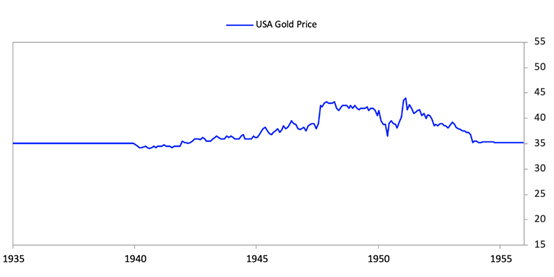

与美联储能够在无需主要依赖大规模直接购买的情况下支持美国国债相符,美元受到的压力相对较小。金价在战争期间基本持平,尽管在战后有所上涨。最终布雷顿森林体系下的钉住汇率制使金价恢复到了战前水平,尽管美国公民持有黄金仍属非法。

美联储二战时期策略的一个关键部分是依靠银行购买长期债券。银行尤其重要,因为美联储可以通过其政策直接影响它们的流动性状况,而对利率结构的可信承诺,确保了它们将受到激励,利用其流动性购买债券。

正如我们之前所述,一旦利率降为零,资产购买就挤压了整个金融市场的风险溢价,最有效的刺激形式则是让货币政策与财政政策相协调,也就是我们所说的“MP3”。为了避免新的流动性被困在现金中,资金被引导到政府债券中,而政府支出可以被主动引导到实体经济中,提供有效的刺激。

通过这种方式,美联储的二战收益率控制计划间接地为有史以来最大的政府财政赤字扩张提供了资金。虽然这是在改变了经济的全面战争背景下发生的,但是,这种政策在控制收益率以及支持和振兴经济方面的力量仍然具有指导意义。在二战中,正是这种刺激最终推动经济走出了大萧条时代。你可以看到规模壮大的债券发行是如何为战争提供资金的(左图),比如政府债务在战争结束时增长了相当于GDP的70%左右(右图)。

接下来,达里奥还分析了第一次世界大战时期和美国内战时期的决策者的行动,并指出以往的战争案例经验可能预示着未来的发展。(编辑:言一)

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:郭明煜

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)