如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:姜超(金麒麟分析师)宏观债券研究

2020年万亿专项债如何发力?

——基于2100个基建项目的分析

(海通固收 姜珮珊)

概要

由于财政部下达2020年提前批专项债时间更早、额度更多,今年专项债发行明显加速。这些专项债发行情况如何?投向哪些领域?对基建的撬动能力如何?本期专题将对这些问题进行分析。

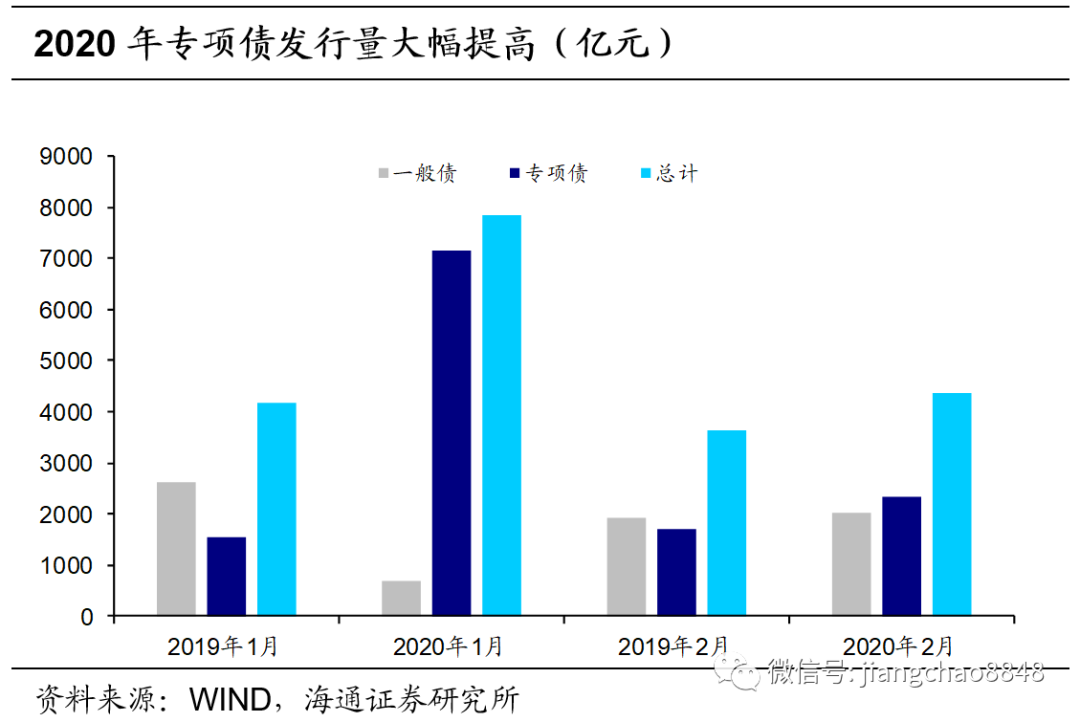

2020年专项债加速发行。2020年1-2月累计发行地方政府债1.2万亿,同比大幅增加56%。截至3月19日,目前共发行地方债1.38万亿元、其中专项债1.01万亿、占提前下达专项债额度的79%,一般债3629亿元、占提前下达一般债额度的65%。分省份来看,广东、山东、四川发行规模居前。

利差收窄,倍数略降。从利率来看,专项债发行利率跟随市场利率下行,与国债利差有所收窄,导致发行倍数相对于去年同期有所下降。此外,目前发行的专项债全部为新增债券。

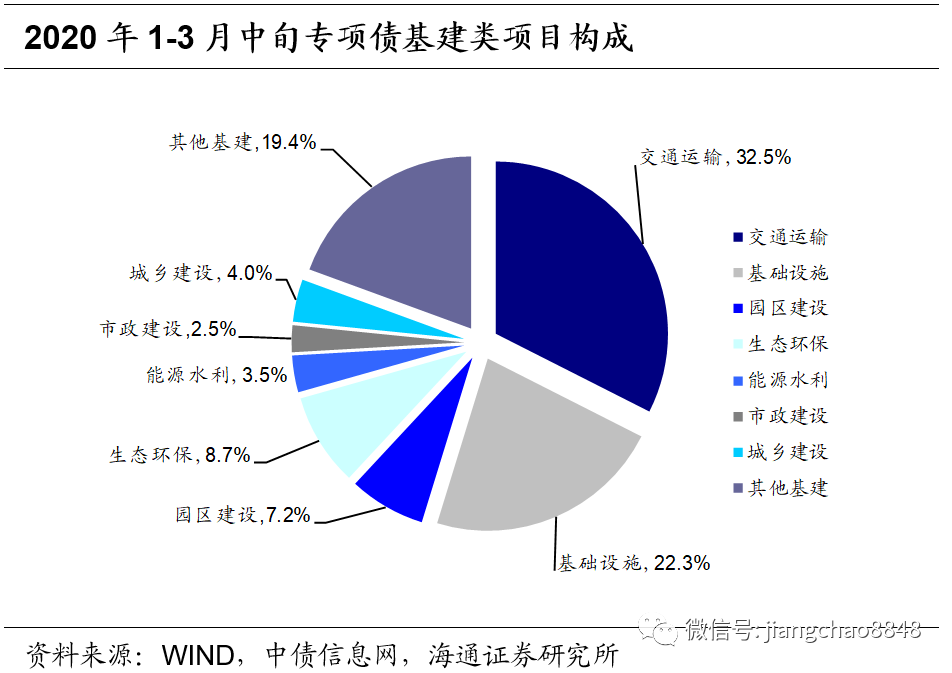

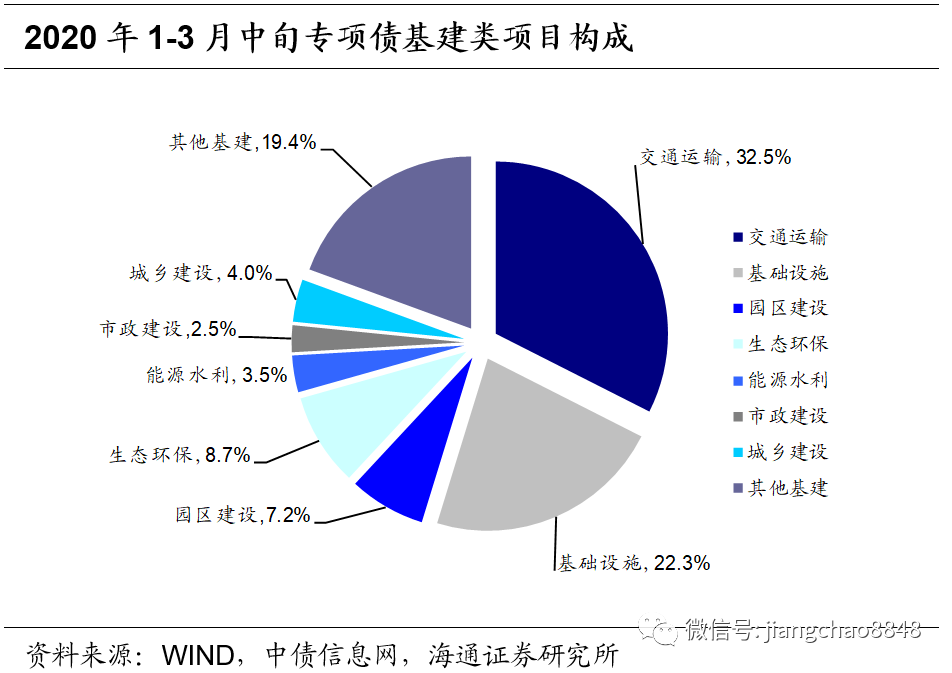

投向基建的比例明显提高。截至3月19日,发行的1万亿元专项债中,85%的资金投向基建、远高于19年的25%左右。基建专项债中,交通运输类占比最大(32.5%),其次为基础设施建设(占比22.3%),生态环保占8.7%,园区建设占比7.2%,能源水利占比3.5%,市政建设占2.5%,城乡建设占比4%。

更多的专项债被用作资本金,资本金比例趋降。2019年6月以来国务院允许地方政府将专项债作为项目资本金,并扩大项目范围、下调部分基建项目资本金比例,但实际上去年被用作项目资金本的专项债屈指可数。但今年更多的专项债被用作资本金,且资本金比例趋降。我们统计的5844亿专项债中,有2169个涉及基建项目、金额4866亿元,其中9.9%的专项债被用作项目资本金(88个项目、483.5亿元专项债),对比2019年下半年的1.3%,专项债作为资本金的项目金额占比大幅上升。专项债占资本金比重平均为41%,比去年的52%明显下降。项目资本金比例平均为51%,比去年的80%同样大幅下降。

专项债撬动作用小幅增强,但不可高估。第一,基建专项债项目资本金比例依然较高、平均在50%以上。第二,贷款等社会融资占比依然较低(平均在13%左右)。专项债对社会融资的撬动作用环比改善,但由于社会融资占比还比较小,对于专项债项目撬动作用不可高估。第三,近7成大项目或为已动工项目;第四,项目的建设周期较长、平均为27个月。

-----------------------------------------

正文:

2019年11月27日,财政部公告称,近期提前下达了2020年部分新增专项债务限额1万亿元,占2019年当年新增专项债务限额2.15万亿元的47%。2020年2月11日,财政部提前下达2020年新增地方政府债务限额8480亿元,其中一般债务限额5580亿元、专项债务限额2900亿元。加上此前提前下达的专项债务1万亿元,财政部共提前下达2020年新增地方政府债务限额18480亿元。

这些专项债发行情况如何?投向哪些领域?对基建的撬动能力如何? 本期专题将对这些问题进行分析。

1.专项债发行明显加速

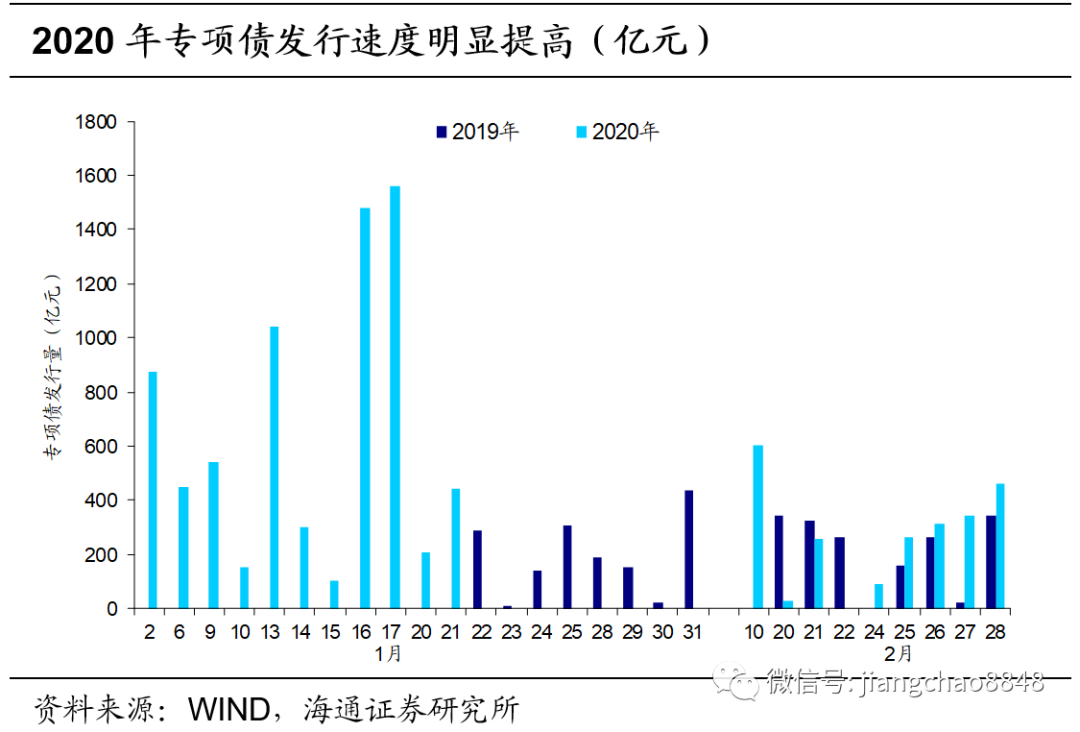

由于财政部下达提前批专项债时间更早、额度更多,这使得2020年1~2月专项债发行量明显增加、发行时间提前(2019年第一批专项债在1月22日发行,而2020年第一批专项债在1月2日就开始发行),发行节奏明显加快。具体来看:

2020年1-2月累计发行地方政府债12229.9亿,同比增加56.4%。其中一般债2731.9亿,占比22.3%,同比减少40%;专项债9497.9亿,占比77.7%,同比增加191.2%。

2020年1月1日到3月19日,共发行地方债13763.1亿元,其中专项债10134亿、占提前下达专项债额度的78.6%,一般债3628.8亿元、占提前下达一般债额度的65%。

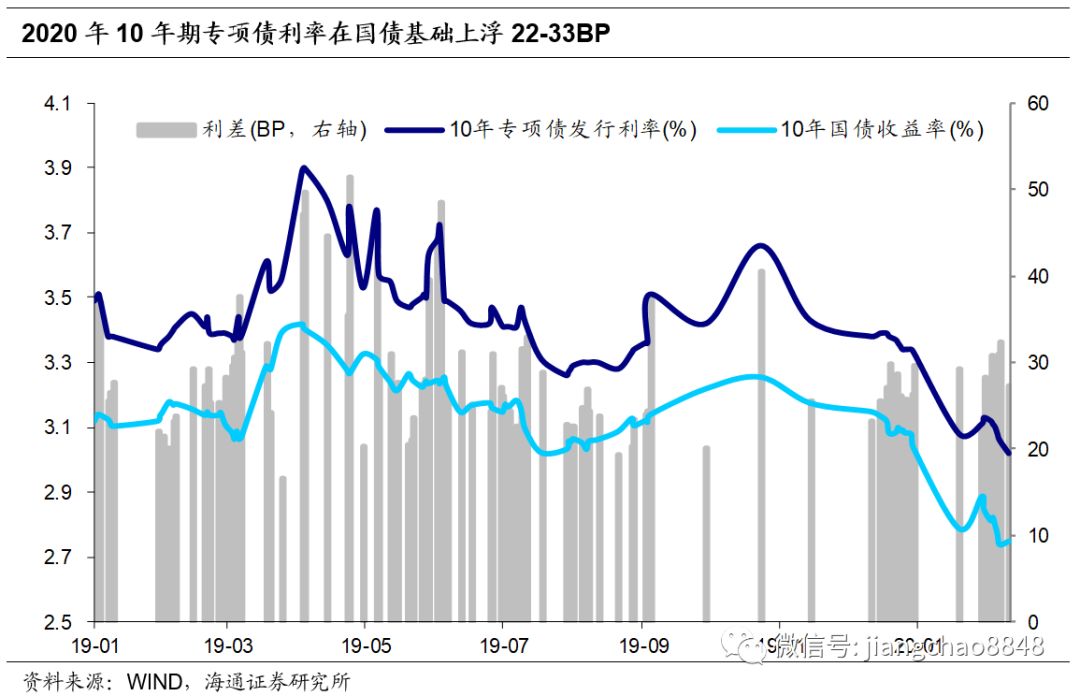

从利率来看,专项债发行利率跟随市场利率下行,与国债利差有所收窄。以10年期为例,2020年1月至3月19日,地方专项债发行利率在国债利率的基础上浮22-33BP,对比2019年利差16-52BP和2019年1-3月利差20-38BP,利差小幅收窄;以5年期为例,2020年1月至3月19日,地方专项债在5年期国债基础上浮22-36BP,而2019年整年利差为11-42BP,2019年1-3月利差为13-41BP,利差与去年相比有所收窄。

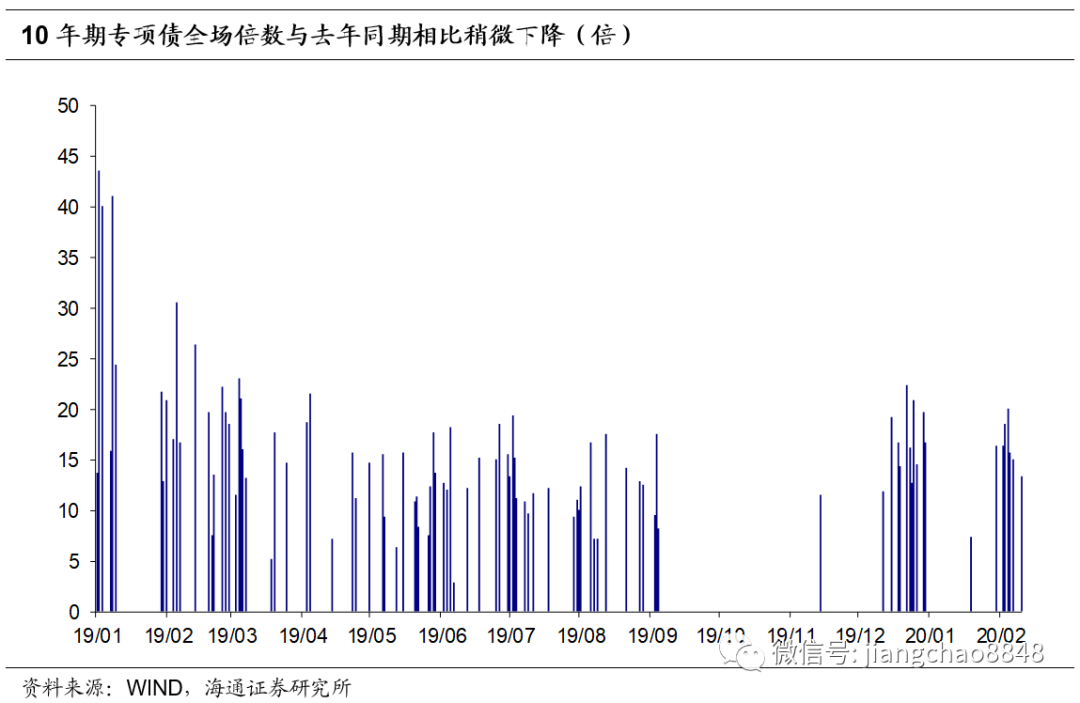

今年1月至3月中旬专项债的全场倍数较去年同期相比,稍有下降。以10年期为例,2020年1-3月中旬专项债全场倍数在7-25倍,平均16倍,低于去年同期水平。由于2019年1月底地方债投标利率区间下限由相同期限国债五日均值“上浮40基点”调整为“25至40基点”,地方债在发行利差下调后,相对优势下降,导致了全场倍数的下降。除去19年1月份的数据,19年2-3月中全场倍数在7-31倍之间,平均16.9倍,仅略高于今年以来的平均水平。

此外,2020年已发行专项债全部为新增债券。对比2019年的25882.3亿专项债中,置换债有7102.8亿元,占比27.4%。

2.粤鲁川发行规模居前

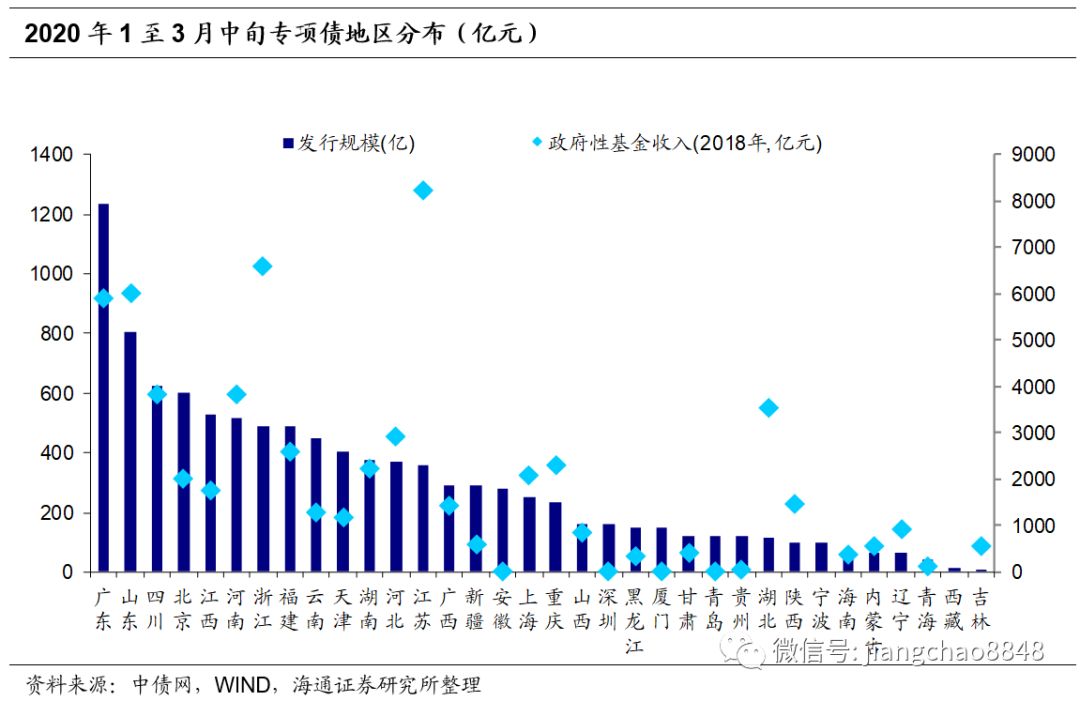

由于专项债务收支纳入政府性基金预算管理,因此专项债在额度分配上会参考各地政府性基金收入的规模。例如2019年专项债发行额度前三的省依次为江苏省2167.4亿元、山东省1718.3亿元、广东省(不包括深圳)1512亿元;对应的2018年政府性基金收入依次为5886.8亿元、8222.8亿元、6000.6亿元。

2020年1至3月中旬累计发行规模前三个省份分别为广东省,山东省,四川省。广东省发行规模较大主要是由于广东省粤港澳大湾区的建设。广东省发行的1235亿专项债中,含粤港澳大湾区类专项债593.8亿元,占比48.1%。由于某些省份2019年政府性基金收入还未公布,因此政府性基金收入使用的是2018年的数据。从地区分布来看,发债额度大致与政府性基金收入正相关。一些地区如江苏,浙江在后续月份有更大的专项债发行空间。

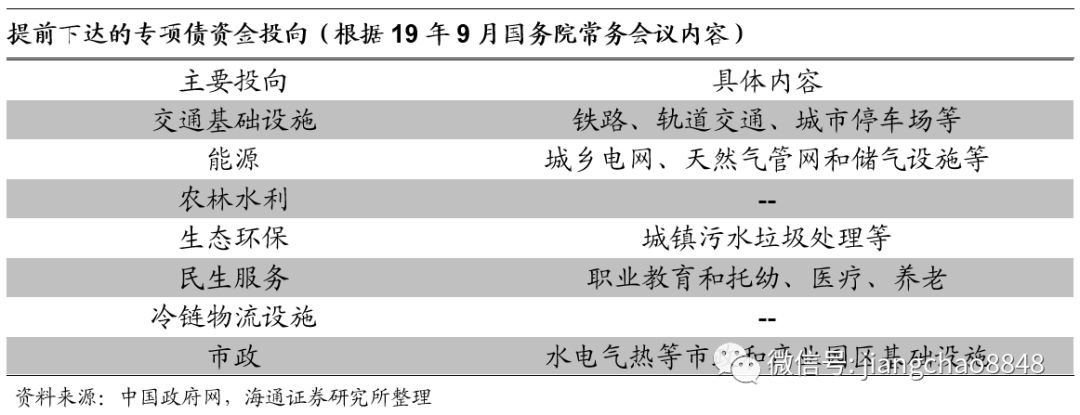

3.专项债投向基建比例明显提高

由于2019年9月,国常会明确要求提前下达的专项债资金不得用于土储和地产相关领域、置换债务以及可完全商业化运作的产业项目,重点用于交通基础设施、能源项目、农林水利、生态环保项目、民生服务、冷链物流设施、市政和产业园区基础设施。在此政策影响下,2020年土储地产挤占基建的情况明显改善。

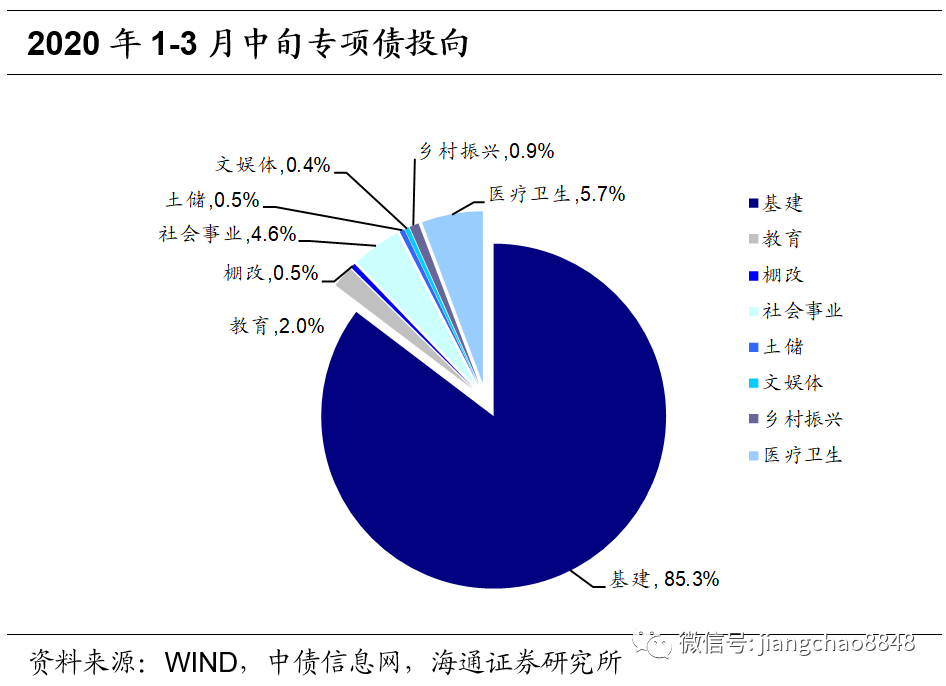

万亿专项债有85%投向基建。从资金投向来看,截止到2020年3月19日,发行的10134.3亿元专项债中,85.3%的资金投向基建。而2019年专项债投向基建的比例为25%左右,投向土储和棚改的资金比例接近70%。

基建专项债中,交通运输类占比最大。在投向基建的85.3%的专项债中,32.5%投向交通运输类,即交通轨道、收费公路、铁路、物流和停车场等;基础设施建设占比22.3%;园区建设占比7.2%;生态环保占8.7%;能源水利占比3.5%;市政建设占比2.5%;城乡建设占比4 %;其他基建占比19.4%。

从资金的投向来看,2020年1月到3月中旬的专项债较好地遵从了国务院的规定,资金投向主要集中在交通基础设施、生态环保、市政建设、民生服务等方向。仍有1%的专项债投向产业园区内的土储与棚改项目。2019年专项债70%的资金投向土储和棚改,因此专项债对基建投资拉动有限。今年在政策加持下,专项债对基建投资的拉动作用有望增强。

4.专项债撬动作用如何?——基于2100多个基建项目的分析

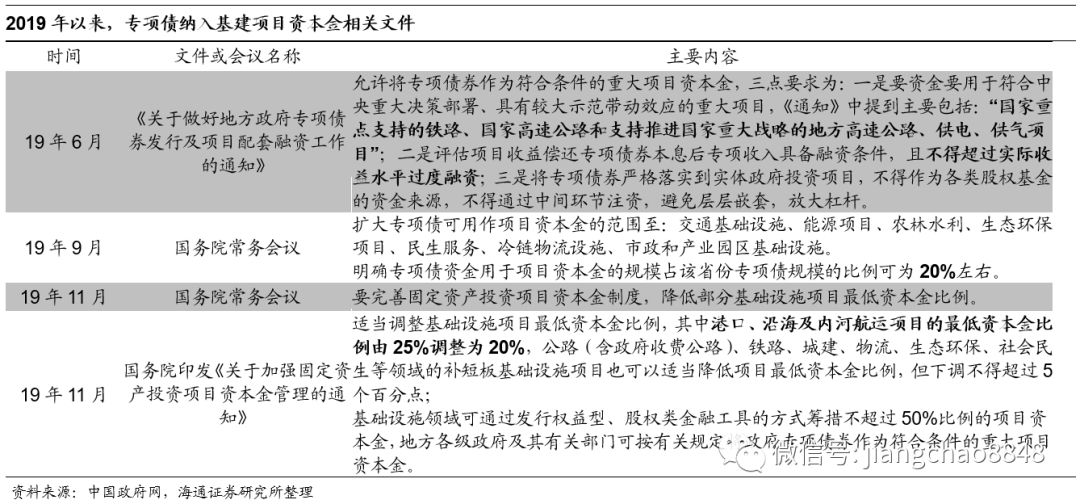

进一步地,我们考虑专项债作为资本金的撬动效用。2019年6月以来国务院允许地方政府将专项债作为项目资本金,并扩大项目范围、下调部分基建项目资本金比例。

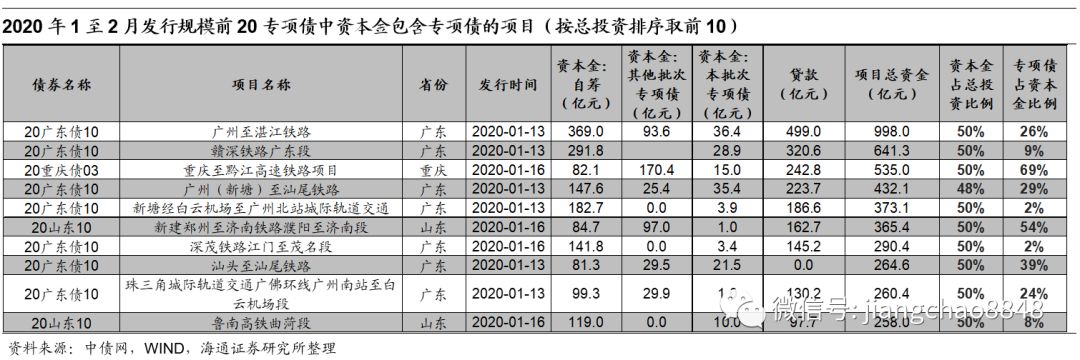

更多的专项债被用作资本金。2020年1月至2月共发行专项债362只。我们按照专项债发行规模排序,统计规模前20只专项债以及规模前八的省市、重庆和上海发行的所有专项债,共计5844.3亿,占1-2月专项债总规模的61.5%,涉及基建项目2169个,涉及基建项目金额4865.8亿元。其中,有483.5亿专项债作为资本金,占比9.9%。对比2019年下半年作为资本金的专项债仅占专项债发行1.3%,专项债作为资本金规模大幅上升。

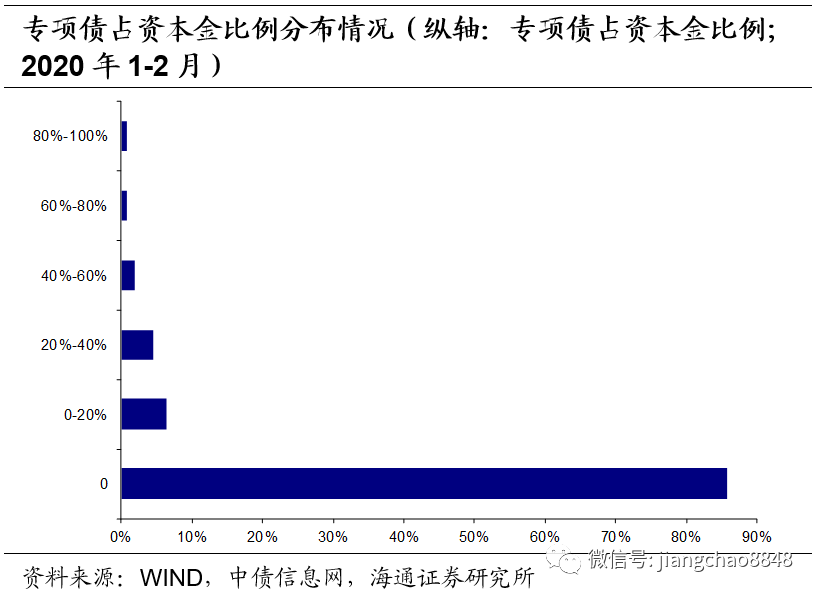

专项债作为资本金的项目,资本金比例趋降。在我们统计的样本中,专项债作为资本金且明确了自筹资本金数额的有88个项目,共计483.5亿元专项债。专项债占资本金比重平均在41%,对比去年的52%,明显下降。项目资本金比例平均为51%,对比2019年的80%同样大幅下降;贷款等社会融资占投资总额的比重平均为32%。可见,今年的专项债能够撬动更大规模的社会融资金额(这里社会融资指的是预算内资金、专项债之外的社会融资,如贷款、企业债、非标、PPP等,下同)。

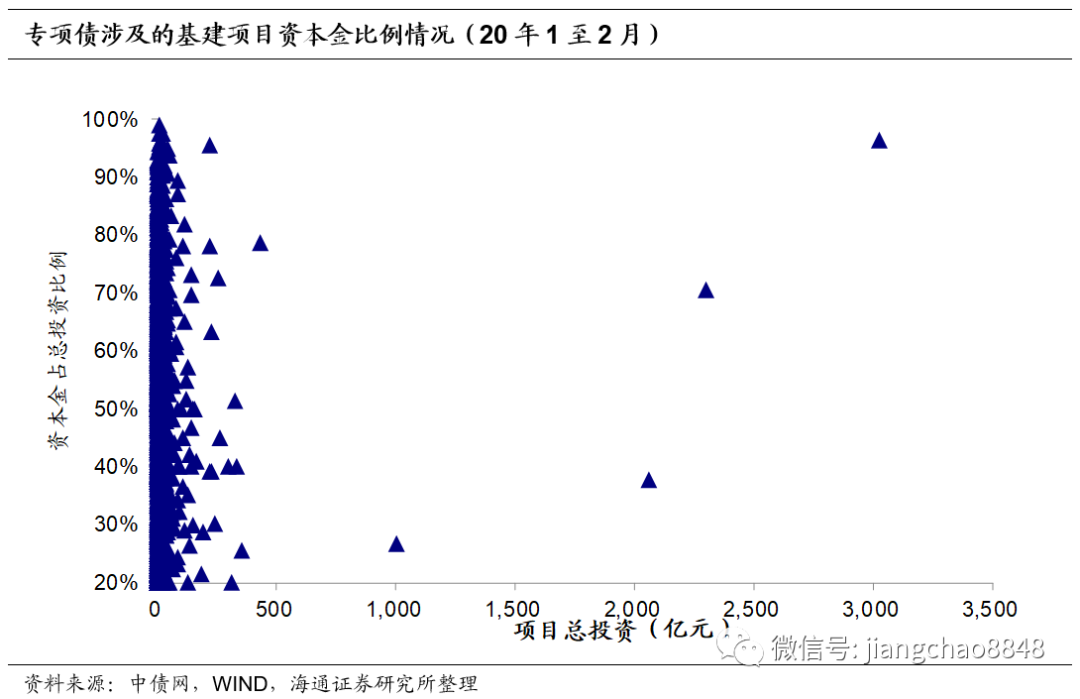

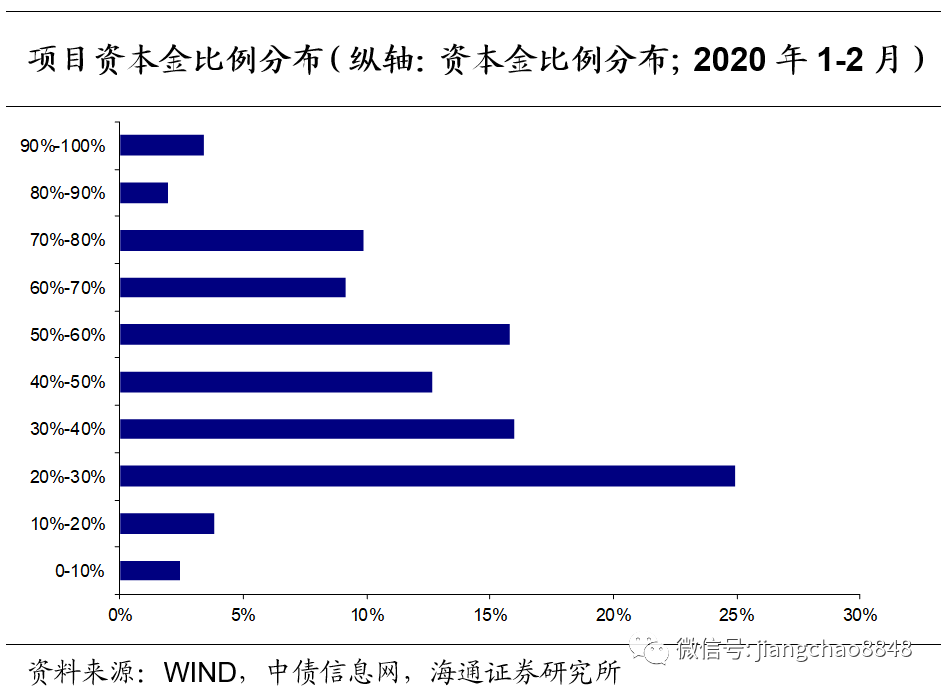

从专项债不作为资本金、但作为资金来源的基建项目来看,项目资本金比例较高、平均在50%以上,专项债对社会融资的撬动作用边际改善,但不可高估。我们统计了2020年1至2月发行的专项债对应基建项目2081个,涉及4169.9亿元(剔除前面专项债作为资本金的项目),资本金比例在0%~100%之间不等。资本金撬动作用来看,加权平均资本金比例为52%,与去年下半年的51%基本相当;从专项债撬动作用来看,专项债占项目投资总额的加权平均比重约为35%,相对于2019年下半年的46%明显下降,专项债占非资本金加权平均占比为73%,相对于2019年下半年的77%小幅下降,对应社会融资占投资总额的加权平均比重仅仅只有13%,这意味着专项债对社会融资撬动作用环比改善,但由于社会融资占比还比较小,对于专项债项目撬动作用不可高估。

总体来看,资本金比例低于20%的基建专项债较少。仅有13.9%的专项债对应的项目资本金不足20%。大约70%的项目资本金占比在20%-60%。从专项债占资本金比例分布来看,约86%的项目的资本金完全没有依靠专项债,约10%的项目专项债占资本金比例低于20%,约3%的项目的资本金40%以上由专项债筹集。

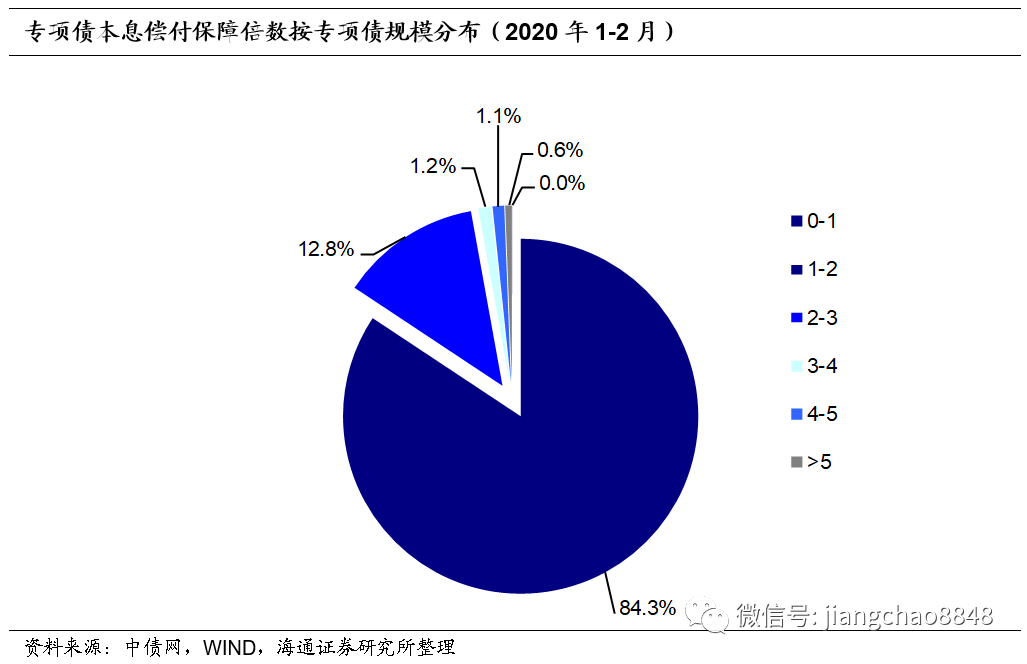

项目公益性属性明显。还款来源方面,我们统计的4865.8亿基建类专项债中,剔除还款来源不便统计的项目,剩下4777.1亿专项债。3542.6亿专项债(74.2%)能够实现项目资金自平衡,少数项目还需要部分依赖土地转让收入以及财政补贴偿债。这些项目的本息偿付保障倍数在0.35~18.71之间。在我们统计的基建类专项债中,约84%的专项债投向的项目本息偿付保障倍数在1~2之间。

大部分或为已动工项目。在我们统计的4865.8亿基建类专项债中,建设期数据完整的1582个项目共3361亿专项债中,有677个项目是新动工的项目,涉及1093.9亿专项债,约占32.5%。可见1、2月发行的专项债大部分为已动工的项目融资,新项目较少。

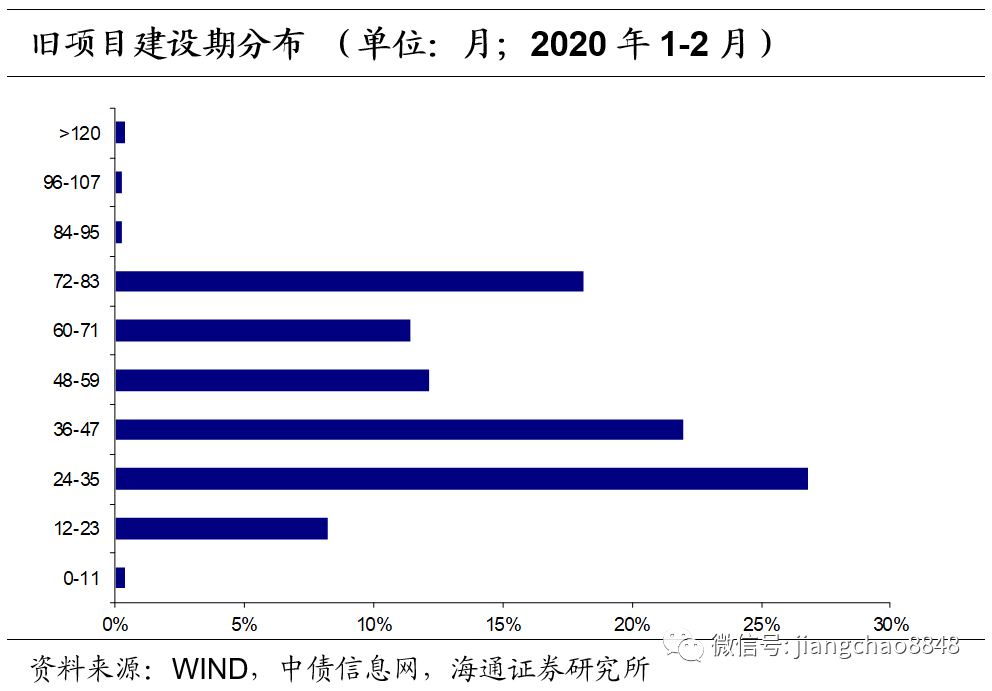

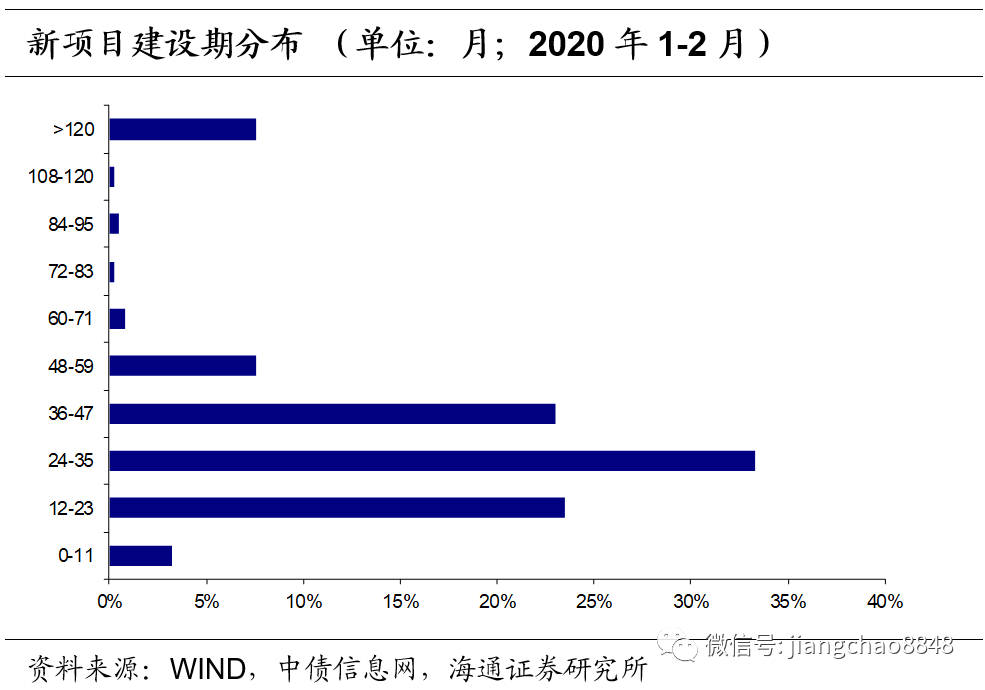

旧项目的建设周期较长。在项目建设周期方面,基建类专项债各项目的建设期平均为27个月。其中,新项目的建设期平均为23个月,旧项目的建设期平均为32个月。新项目中,约7.6%的专项债投向建设周期大于10年的项目,可以推测这些项目后续仍需要专项债持续支持。从旧项目的建设年限分布来看,大部分项目集中在2-7年,占比90.5%。

5.专项债撬动作用小幅增强,但不可高估

总体来看,专项债发行加速,投向基建的比例大幅提高,且更多的专项债被用作资本金,资本金比例趋降,专项债对社会融资的撬动作用边际改善。但专项债对基建的撬动作用不可高估,体现为:第一,基建专项债项目资本金比例依然较高、平均在50%以上;第二,社会融资占比依然较低(平均在13%左右);第三,近7成大项目或为已动工项目;第四,项目的建设周期较长、平均为27个月。

)房企资金为王,仍可择优配置(海通固收 杜佳、王巧喆)

债市牛熊切换有什么高频信号?(海通固收 姜珮珊)

配置力量从何而来?——债市机构持仓的对比与分析(海通固收姜珮珊、李波)

]article_adlist-->新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:王帅

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)