炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

记者 | 胡振明

编辑 |

1

7月15日(周五),有着保健品“代工一哥”之称的仙乐健康(300791.SZ)终于结束了“九连阴”,并收得一根上长影阳线,此前是一轮上涨之后的连续回调。这正处于仙乐健康披露其非公开发行股票计划期间,公司拟募集13.52亿元,其中12亿元用于跨境收购。

图片来源:东方财富

图片来源:东方财富7月11日,仙乐健康收到了深交所下发的关注函,这是因为仙乐健康于7月7日晚间披露了《关于收购Best Formulations Inc.80%股权的公告》和《2022年度向特定对象发行A股股票预案》(以下简称“发行预案”)等公告,拟非公开发行股票募资并收购Best Formulations Inc.(以下简称“Best Formulations”)。

针对定增收购,关注函询问了标的公司产能与市场情况、业绩情况、估值情况等七个方面可能存在的风险和疑问。

收购双方业绩均遇难题

发行预案显示,仙乐健康本次所发行股票数量不超过发行前公司总股本的30%,即不超过5,405.11万股(含本数),募集的资金总额不超过13.50亿元(含本数),扣除发行费用后,拟主要用于“收购Best Formulations 80%股权”,以及2亿元用于“补充流动资金”。

图片来源:仙乐健康公告

图片来源:仙乐健康公告本次收购以美元现金支付对价约1.8亿美元,约合人民币12.11亿元。仙乐健康为什么向国内股东定增融资拿到十多亿元现金之后,要收购远在美国的这家标的公司?

仙乐健康是国内营养健康食品CDMO公司,是软胶囊和营养软糖制造商。长期以来,外延式并购是仙乐健康规模扩张的一个主要方式,其目标是成为全球营养健康食品CDMO领域的头部企业。

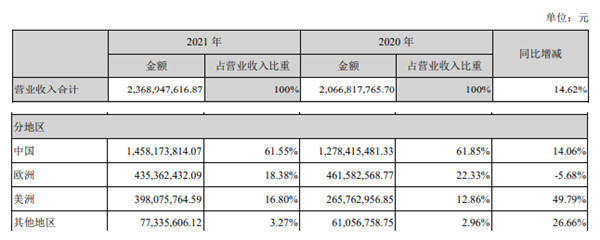

不过其近来经营业绩似乎并不太理想。2021年度,仙乐健康实现营业收入23.69亿元,同比增长14.62%;实现净利润2.32亿元,同比下降9.92%。2022年一季报,仙乐健康实现营业收入4.21亿元,同比出现了17.01%的下降,而净利润0.15亿元同比则出现了74.48%的下降。

发行预案显示,标的公司Best Formulations 是营养补充剂产品CDMO企业,在软胶囊产品领域具备生产多种剂型和研发复杂配方的能力,并着手布局软糖和个人护理产品。两家公司在业务领域中具有较多的相似与重合之处。

仙乐健康想要通过本次交易,得以利用标的公司已建立的生产能力和行业资源,完善中美欧三大生产基地的布局,此外上市公司和标的公司还可通过现有客户的交叉销售,促进销售增长和新客户突破。

理想是丰满的,通过收购兼并来扩大公司规模,如此也是企业发展壮大过程中一种常用做法,但是,在仙乐健康的本次交易中可能存在的一些风险就不得不注意。

公告显示,受全球疫情及国际形势导致的供应链紧张影响,Best Formulations 于2021年底起即面临原材料短缺及原材料价格持续上涨的环境,经营业绩出现波动。其中,2021年度标的公司实现营业收入1.21亿美元,净利润1351.52万美元,而2022年1-3月在营业收入为3095.97万美元的情况下,净利润仅28.70万美元。

图片来源:仙乐健康公告

图片来源:仙乐健康公告估值是否合理?

2022年7月6日,仙乐健康及其间接全资子公司Listco SPV(简称“买方”)与交易对方签订了《股权购买协议》,买方拟向交易对方收购Best Formulations 80% 股权。在交割前,交易对方将成立控股公司,并将所持有的标的公司股权全部注入控股公司。在此之后,交易对方将通过控股公司按照等比例出售各自持有的标的公司股权的80%。

本次交易完成后,仙乐健康将通过间接全资子公司Listco SPV持有标的公司80%股权,交易对方将通过控股公司合计持有标的公司20%股权。

根据《股权购买协议》,本次交易的基本金额为2.50亿美元。假设以2022年3月31日作为报表基准日,根据标的公司截至报表基准日的现金金额、负债金额、营运资本及交易费用金额,本次交易所需支付金额约为1.80亿美元。按照2022年7月6日人民币汇率中间价(1美元兑人民币6.7246元)换算,本次交易需支付人民币约12.11亿元。本次交易的支付方式为美元现金。

图片来源:仙乐健康公告

图片来源:仙乐健康公告而资产估值报告显示,以2021年12月31日为估值基准日,采用市场法进行估值,标的公司80%股东权益价值范围为2.06亿美元至2.82亿美元;对应标的公司净资产80%的金额为1,685.86万美元,估值的增值率范围在1,121.93%至1,572.74%之间。对于这样的增值率,交易协议中并没有设置对标的公司的业绩承诺情况。

面临多个经营风险

根据发行预案,仙乐健康拟使用本次向特定对象发行股票募集的资金2亿元用于补充流动资金。仙乐健康表示,这是适应公司规模增长所需。

从2019年到2021年的三年间,仙乐健康实现的年度营业收入分别为15.80亿元、20.67亿元和23.69亿元,复合增长率为22.5%,其业务规模近年来保持着一定速度的增长。从另一个角度来讲,随着业务规模的不断扩大,仙乐健康也自然会面临不断增大的流动资金压力,需要更多的流动资金供应。此外,在仙乐健康完成对标的公司Best Formulations 的收购之后,合并报表范围内的规模将进一步扩大,自然也将增加对流动资金的需求。

不过,根据仙乐健康2022年一季报合并资产负债表的数据,当前的流动性压力并不明显。截至3月31日,仙乐健康的货币资金为6.60亿元,交易性金融资产为5.65亿元,这两项流动性较强的资产合计达12.25亿元,占同期流动资产18.61亿元的65.82%。此外,3月31日的流动负债合计3.26亿元,远小于账上的货币资金、流动资产的金额。

随着规模的不断扩张,仙乐健康还有一个值得注意的问题,其多家下属企业或业务部门在境外运营,包括德国、美国等多个国家和地区。境外业务是发行人收入和利润的重要来源,跨境管理的风险自然也是一个挑战。

2021年年报显示,全年来自中国的收入占比61.55%,来自欧洲、美洲的营业收入分别为4.35亿元、3.98亿元,占营业收入的比例合计有35.18%。其中,来自美洲的收入和上一年度相比,出现了49.49%的增长。

图片来源:仙乐健康公告

图片来源:仙乐健康公告在上市之前,2016年仙乐健康收购了德国Ayanda公司。Ayanda成立于1992年,是欧洲五大软胶囊制造商之一,在欧洲营养健康食品行业拥有良好知名度和市场占有率。仙乐健康收购这家公司,也是看中其欧洲的市场地位。

完成收购Ayanda之后,仙乐健康在欧洲市场实现本土化经营方式,保留Ayanda原管理层,聘用当地业内人员,整合Ayanda复杂配方生产技术和公司的全剂型优势。仙乐健康认为,通过收购Ayanda,公司对于国际业务开展已经积累了一定的经验;但如果未来出现国际经济危机或突发性事件等风险,将对公司境外业务的资产安全和经营状况构成不利影响。

跨国企业管理毕竟相隔遥远,和国内公司经营管理有很大的区别,存在一些特定的困难,比如经营运作面临不同体系的法律法规环境、经营环境的影响,将可能在一定程度上影响公司的经营效率和盈利水平。

本次收购的标的公司Best Formulations经营所在地在北美,与我国在法律法规、会计税收制度、商业惯例、经营理念、企业文化等方面存在差异,仙乐健康需要与标的公司在业务、财务、企业文化等方面进行融合,未来整合能否顺利实施以及整合效果能否达到并购预期存在一定的不确定性。

此外,跨境收购所形成的商誉减值风险也值得关注。2016年仙乐健康收购Ayanda公司时,形成了1.72亿元的商誉,如果Ayanda公司在未来经营中不能较好地实现收益,则收购Ayanda所形成的商誉将会有减值风险。同样的,公告并未披露本次收购美国的Best Formulations公司将形成的商誉情况,不过由于较高评估增值率、溢价率以及十几亿元的交易对价,将会形成大额商誉,也会存在商誉减值的风险。

责任编辑:陈悠然

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)