感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

一边高溢价购买老板资产,一边频繁甩卖公司资产保壳:爱康科技“太南了”,股民给你支招来了!

来源: 市值风云

作者 | 小玖

流程编辑 | 小白

近几天大家看到的、听到的最频繁的一个词,莫过于“区块链”了!

每次风口的出现,好像都有那么一批有准备的人提前埋伏久矣。

区块链热潮的再次来袭,使得凡是跟区块链搭点儿边的上市公司纷纷涨停,不搭边也要来凑个热闹——万年老油条公司闹得就更欢了,各种蹭,各种蹦跶。

不过,在10月29日尾盘炸板之后,区块链概念股已经全线退潮。

作为一家上市将近十年的企业来说,爱康科技(002610.SZ)收入规模累计达到270个亿,但扣非净利润累计仅有1.31亿元!。

此次区块链概念的浪潮将其再次浮上水面,风云君也顺道搭个快艇,跟大家一起探究一下这家公司跟区块链的缘分深浅。

毕竟浪大了,你不知道摧上来的都是什么海鲜。

一、从布局区块链业务说起

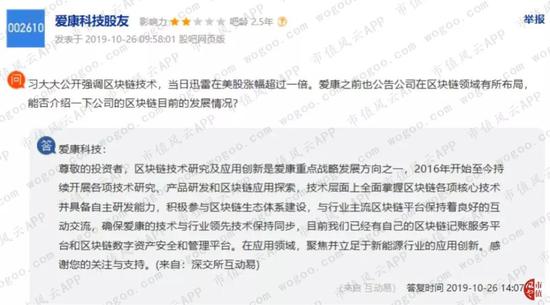

各路网友也是被浪激的,忙得不可开交,在互动易平台上询问公司区块链业务目前发展状况如何?

爱康科技也是顺着杆子就往上爬,回复说2016年就开始探索区块链,并罗列出自己的累累战果。蹭概念也不能太直白,总得有点历史由来。

上市公司的实际控制人邹承慧先生,系1997年毕业于湖南大学(原湖南财经学院)信息管理专业。2016年6月6日,邹老板控制的企业也是爱康科技的控股股东之一江苏爱康实业集团有限公司(以下简称“爱康实业”)向湖南大学捐款设立“湖大-爱康区块链金融及能源研究中心”。

爱康实业布局的区块链的研究,由其子公司江苏爱康能源研究院有限公司(以下简称“能源研究院”)实施。

2017年初,上市公司发出一则控股股东与上海冰鉴信息科技有限公司签署区块链业务的战略合作协议。

风云君心想,控股股东布局区块链业务跟上市公司有多大关系呢?这么大张旗鼓的发公告,就怕别人不知道?

俗话说,没有条件可以创造条件,没有关系也可以制造关系嘛。

2017年7月,控股股东将能源研究院100%的股权转让给爱康科技。因此,能源研究院就成了上市公司的子公司,同时,上市公司也继承了控股股东布局区域链的历史。2017年末,能源研究院又在上海成立分公司。

这样看来,爱康科技的回复也不是口说无凭。

公司2016年设立的控股子公司新疆爱康慧诚信息技术有限公司(以下简称“新疆慧诚”)也开始积极开展区块链相关业务。据说其部分运维业务管理了1万多台比特币挖矿机。

然而,上市公司宣称,为响应互联网金融风险专项整治工作,实体企业“有序退出”挖矿业务,2017年末将新疆慧诚100%股权予以出售。

风云君认为这只是说辞,这里先记在小本子上,具体大家往下看。

新疆慧诚被出售后,除比特币挖矿业务外,区块链其它业务由爱康科技2017年设立的子公司上海慧喆信息技术有限公司承接继续开展。

2018年3月,公司又发布公告,子公司能源研究院拟与赣州经济技术开发区管理委员会下属国有企业共同投资,设立赣州爱康区块链新能源物联网科技有限公司。

估计后期没落地,公告发完之后再未见爱康区块链相关字眼。

二、网友都急眼了,撸袖子要亲自上了!!!

(一)这到底是家什么样的公司?

看上市公司的区块链业务布局,给人感觉是很有高科技的派头,然而其不足1%的研发投入却让风云君心生疑问。

那么,爱康科技到底是家什么样的公司呢?

(数据来源:各年报数据整理)

翻阅年报后,风云君才知道,爱康科技主要从事光伏太阳能配件的研发设计、生产与销售,产品主要包括太阳能边框、安装支架以及太阳能能电池板(组件)。另外,公司还作为新能源发电的运维服务商,提供电力销售服务。

(数据来源:市值风云“吾股大数据”系统)

其中太阳能电池边框收入占比最大,2011年公司刚上市时,其收入占比在85%以上。

随着公司业务的发展,太阳能电池边框收入占比虽然不及上市前几年,但也未低于30%;其次是太阳能电池板(组件)收入占比在25%左右,是公司第二大业务板块;太阳能安装支架业务收入占比在10%左右,电力销售收入占比在15%左右。

(数据来源:各年报数据整理)

总之,公司主要的业务中从未出现过像区块链这样的字眼,光伏太阳能配件听起来也没有多少含金量,一点也不性感。

(二)增收不增利,利润来源于非经常性损益

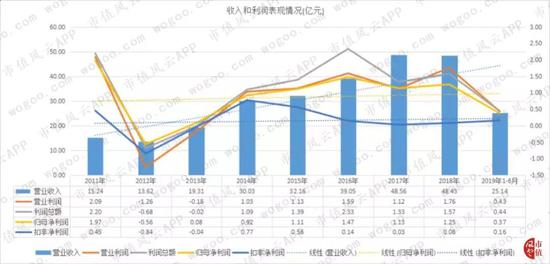

上市之初,爱康科技营业收入仅有15.24亿元,到2018年增加至48.43亿元,7年间的年均复合增长率为17.96%。

营业利润和利润总额在2011年还能盈利2个多亿,紧接着连续亏损两年,2014年才制止住亏损的局面。

(数据来源:choice数据)

归母净利润虽然没多大长进,但是在利润总额的帮衬下,近年来每年还能盈利1亿元。

然而,扣非净利润就没有那么漂亮了,甚至颇有一些尴尬:2016年至2018年,扣非净利润占归母净利润的比例不到10%。

经统计发现,公司上市第一年,投资收益和营业外收入合计就占到利润总额的87.78%;2012年成本的减少没跟上收入下滑的步伐,即使有0.67亿元的非经常性损益,也无法弥补亏损的现状;2013年收入增加,但成本和费用增加的更快,因此还是亏损。

2015年至2018年,投资收益、其他收益及营业外收入对利润的贡献持续增加。

换句话说,公司的利润主要来源于非经常性损益。

(数据来源:choice数据整理)

(三)努力就应该赢得掌声

爱康科技2017年和2018年其他收益和营业外收入最主要的就是政府补助了,我们不再细说,主要来看公司在其他方面所做的努力。

1、售卖参股公司7%股权

2011年,上市公司的归母净利润为1.97亿元,同比增加94.41%;扣非净利润为0.45亿元,相比上年减少57.83%。

从利润表来看,主要是管理费用和财务费用增加导致利润减少。

但是,好在这一年投资收益同比增长1032.04%,就是10倍!努力成长为利润的支柱,使得归母净利润也实现增长。

那这一年的投资收益主要是啥呢?卖股权!

2011年公司以1.4亿元的价格出售其持有的参股公司广东爱康太阳能科技有限公司(以下简称“广东爱康”)7%股权,产生收益所致。

广东爱康主营业务为生产太阳能硅片电池、薄膜电池及太阳能组件,系上市公司2009年与自然人陈刚共同出资设立,其中上市公司出资3,000万元,占比30%。2011年,公司卖掉其中7%的股权,同时放弃对广东爱康的增资,持股比例下降至20%。

可别小看这剩余的20%的股权,2015年和2016年上市公司对广东爱康的长期股权投资确认投资收益分别为1,604.08万元、2,035.46万元。

另外,爱康科技在2016年末将剩余20%的股权,以2.1亿元转让给乌奇光股权投资合伙企业(有限合伙),取得收益5,152万元。

又一次为维护公司的颜值做出了牺牲!

2、剥离资产给控股股东及其他关联方

2015年末,爱康科技将其持有的苏州爱康薄膜新材料有限公司(以下简称“爱康薄膜”)100%股权,以2.62亿元的价格转让给控股股东爱康实业,确认投资收益2,143.52万元,为上市公司贡献了18.02%的净利润。

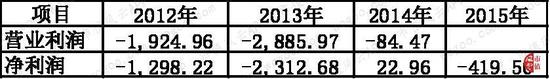

然而爱康薄膜的历年业绩表现却很不咋地,2012年至2014年营业利润连续亏损,净利润除2014年盈利22.96万元以外,也是持续为负。2015年处置时,公司未披露其营业利润,爱康薄膜的净利润为-419.5万元。

(数据来源:历年年报数据整理)

2018年,公司将其持有的日本爱康株式会社(以下简称“日本爱康”)100%股权,以6,475.92万元的价格转让给控股股东爱康实业的孙公司爱康能源株式会社。

日本爱康2015年至2018年虽然只有2017年是盈利的,但总体来说,也算给公司贡献了将近600万元的收益。

然而,这并没有买卖资产见效快!一笔交易给上市公司带来1,495.46万元的收益,占当年净利润的10.84%。

(数据来源:历年年报数据整理)

此外,上文中我们提到,公司2017年末转让新疆慧诚100%股权,受让方是新疆汇达捷创业投资有限公司(以下简称“新疆汇达”),转让价格为6,000万元,转让收益为4,163万元,占当年净利润的37.24%。

说实话,本身买卖股权也是挺正常的一件事,但是上市公司与受让方的关系却让人琢磨不透。风云君从企查查和天眼查两个公开信息平台查到的关系还不太一样,其中是否还有更隐秘的关联关系,估计只有上市公司自己知道了。

(信息来源:天眼查企业工商信息)

(信息来源:企查查企业工商信息)

3、资产打包出售

2018年,公司的控股子公司苏州中康电力开发有限公司将其下属14家子公司,下辖28个光伏电站项目,电站备案总装机容量503.53MW,打包出售给浙江省能源集团有限公司。

截至2018年5月31日,资产包总资产约为49.35亿元,净资产约为9.39亿元,转让价格9.67亿元,转让收益1.39亿元,占当期净利润的38.59%。

大概,也许,差不多,有可能,这家公司最重要的业务就是卖资产了吧……

但是,怎么能说人家不努力呢?!人家也在为不披星戴帽努力,为了壳而奋斗啊!

此处还是应该有掌声的!

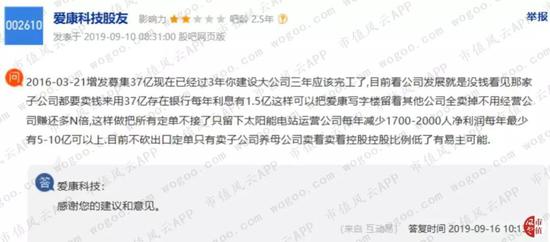

(四)网友的合理化建议

看着上市公司这些年的奋力挣扎,一位热心的网友建议爱康科技将其他子公司全部卖掉,只留写字楼和电站运营,利润主要靠募集资金放置于银行的利息收入,每年的净利润也能在5-10亿元以上。

比公司整天折腾有用多了!

咦,难道这位网友也是受到了“超募之王”海普瑞的启发?人家海普瑞的利息收入也能撑起一片天空。各位有兴趣的话,欢迎去市值风云APP中围观《“超募之王”海普瑞:超募50亿十年全败光,业绩依旧跌成渣,钱去了哪儿?肥了谁的口袋?》。

想想这位网友讲的也确实没错对吧?爱康科技从2011年至2019年上半年,总共实现扣非净利润不足1.5亿元。

按照这位网友的估算,一年的收益就相当于上市公司10年收益的至少3倍以上!

所以说,这位网友的建议确实不赖,建议爱康科技考虑并采纳!

三、控股股东吃亏?不存在的!

(一)高溢价关联并购&精准的业绩表现

2016年,上市公司用9.6亿元的现金,购买苏州爱康光电科技有限公司(以下简称“爱康光电”)100%股权。

爱康光电的实控人也是邹老板控制的企业,因此,构成关联交易。

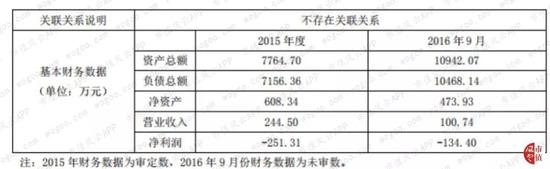

(信息来源:公司重大资产购买暨关联交易报告书(草案)(修订稿)20160919)

从爱康光电2014年至2016年3月的资产负债情况来看,其资产负债率均在75%以上!财务风险比较高,偿债压力比较大。

然而这似乎并没有影响交易定价。

(信息来源:公司重大资产购买暨关联交易报告书(草案)(修订稿)20160919)

买老板的东西嘛,那肯定要用收益法来评估!以2016年3月31日为评估基准日,爱康光电净资产账面价值为4.52亿元,评估值为9.61亿元,评估增值5.09亿元,增值率高达112.71%!

业绩承诺期为2016年至2018年,爱康光电的扣非净利润分别不低于0.9亿元、1.1亿元和1.25亿元。

那么,业绩成绩单如何呢?不及格是要罚钱的哦!

2016年至2018年,爱康光电只在2016年超额完成了业绩承诺,但业绩承诺期内累计实现业绩为3.26亿元,占业绩承诺的100.28%,踩线完成业绩,及格!

(数据来源:公司关于爱康光电业绩承诺实现情况的专项审核报告20190425)

(二)年年都完不成业绩承诺的参股公司

2016年5月,爱康科技以2.46亿元的现金受让控股股东爱康实业持有的赣州发展融资租赁有限责任公司(以下简称“赣发租赁”)40%股权。

因融资租赁公司实物资产比重极低,所以,肯定不能用资产基础法来评估,必须用收益法评估!

以2015年12月31日为评估基准日,赣发租赁评估值为6.14亿元,较净资产账面价值

增值2.63亿元,评估增值率高达75.08%!赣发租赁40%的股权对应的评估值为2.46亿元!

邹老板讲究,转让参股公司也给出了业绩承诺!爱康实业承诺赣发租赁2016年、2017年、2018年实现扣非净利润分别为不低于4,689.48万元、6,890.59万元、8,817.03万元。

然而,赣发租赁实际完成的业绩却让人不忍直视,年年都完不成承诺业绩!

(数据来源:关于赣发展租赁业绩承诺实现情况的专项审核报告20190423)

(三)负债累累、业绩不达预期的参股公司

2017年和2018年,爱康科技先后以8.06亿元、1.89亿元收购控股股东爱康实业控制的苏州爱康能源工程技术股份有限公司(以下简称“能源工程”)38.40%、9%的股权。

上市公司当然要保持一贯的不能让老板吃亏的优良传统,这次仍然是用收益法评估。

以2017年3月31日为评估基准日,能源工程评估值为 21.1亿元,而净资产账面价值仅有6.64亿元,评估增值14.46亿元,评估增值率高达217.67%!

经双方友好协商,老板高风亮节忍痛割爱,最终以21亿元为定价依据。

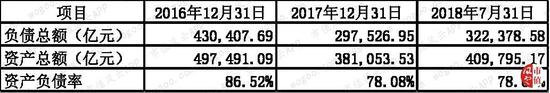

那能源工程资产质量成色如何呢?

2016年至2018年7月,能源工程的资产负债率分别为86.52%、78.08%、78.67%。

(数据来源:公司关于收购能源工程部分股权暨关联交易的公告20170824、20180822)

此外,评估机构对能源工程进行评估时,预测其2017年、2018年、2019年的净利润分别为1.88亿元、2.05亿元和2.4亿元。

然而,在过去的2017年和2018年,能源工程实际净利润分别为1.6亿元、1.4亿元,均未达到预测数!

(四)资不抵债、连续亏损也稀罕

2019年10月24日,公司公告拟以1.09亿元收购控股股东爱康实业与邹裕文先生持有的江苏爱康房地产开发有限公司(以下简称“爱康房地产”)100%股权。其中邹裕文是邹老板的父亲。

另外,子公司爱康光电拟用2.46亿元,购买爱康实业下属子公司苏州爱康薄膜新材料有限公司的土地和厂房。

爱康光电买土地和厂房我们先不予评价,然而爱康房地产2018年至2019年7月已经是资不抵债,净利润连续亏损!

(数据来源:公司关于收购资产暨关联交易的公告20191024)

四、资产负债率看似减少,实际偿债压力不小

2011年至2015年,爱康科技的资产负债率持续走高,2015年接近80%!

公司变卖资产原因总会加一句,目的是优化资产结构,减少负债,降低资产负债率。

2016年开始见效,资产负债率比前几年稍微低了一些,似乎有好转的趋势。

(数据来源:choice数据)

流动比率和速动比率与资产负债率的变动趋势差不多,2018年的流动资产和速动资产均高于流动负债,接近2011年的短期偿债能力水平。

截至2019年6月末,公司账面货币资金17.17亿元,但是其中的12.51亿元的资金使用受到限制,可随意支配的现金仅有4.66亿元。

而账面短期借款、应付利息以及一年内到期的长期借款和长期应付款合计高达28.4亿元!

当然了,我们不能简单的用公司账面随意可支配的现金减去短期有息负债,就得出约24亿元的资金缺口,有人该说不严谨了!但是,这在一定程度上也反映出了公司的偿债压力还是挺大的!

截至2019年6月末,公司因借款抵押的资产达到36.31亿元了哦。

(数据来源:公司2019半年报)

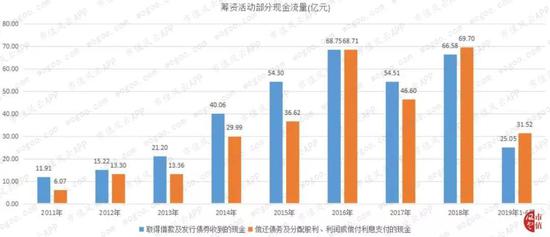

另外,从公司2011年至2019年上半年的筹资活动部分现金流量情况来看,公司取得借款及发行债券受到的现金与偿还债务和利息及分配股利、利润支付的现金,在2016年开始几乎是如影随形,也就是说,公司基本是处于借新还旧的状态。

(数据来源:choice数据)

五、造血功能不足,股东回报欠佳

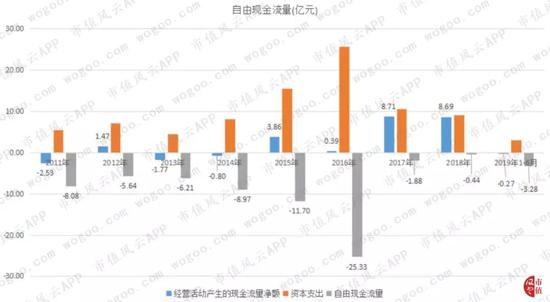

爱康科技上市后的前四年里,只有2012年的经营活动产生的现金流量净额为正,剩余年份均为净流出;2015年开始,经营活动现金流量为正,公司的现金流似乎在好转。

然而,用经营活动产生的现金流量净额减去资本支出后,公司的自由现金流量真是让人大跌眼镜:上市将近十年,自由现金流量持续为负!!!

(数据来源:choice数据及各年报数据整理)

公司自身造血能力不足,给股东的分红也不咋地。

上市以来募资三次,共56.3亿元。然而,上市将近10年仅向股东派发两次现金股利,合计2.12亿元。

派现金额占募资金额的比例仅有3.77%,远低于市场平均水平!

(数据来源:choice数据)

结束语

爱康科技除了能牵手区块链,新能源汽车、充电桩也是其前任。

为了跟新能源结缘,公司在2016年参股青海蓓翔城市投资有限公司(以下简称“蓓翔城投”)40%股权。然而蓓翔城投也是高负债,连续亏损的企业!

不过,好了不到一年就分手了。

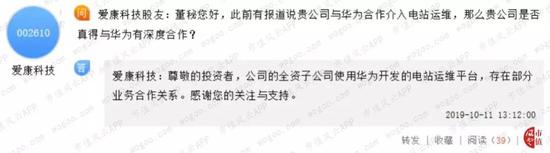

此外,前段时间的华为概念股,上市公司也没漏掉!别人的合作都是为华为提供服务,然而爱康科技跟华为的合作却是采购华为的智能光伏电站管理系统用于光伏电站运维。

好吧,你那么拼,算你赢了!

爱康科技蹭概念是一把好手!然而,公司盈利水平糟糕成这样也该反思一下了吧?刚公布的2019年三季报数据,扣非净利润2,862.97万元,同比减少72.75%。

紧接着就是一份控股股东江阴爱康投资有限公司的减持预披露公告,计划减持不超过2,034.12万股。

此外,另一位控股股东爱康国际控股有限公司在2017年1月就减持了2.2亿股,套现金额7.22亿元。

网友的建议看来上市公司也并没有采纳。爱康科技2019年3月开始筹划发行股份及支付现金方式,收购宁波江北宜则新能源科技有限公司100%股权还没着落,又在10月末改成现金收购。

继续折腾中……

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈志杰

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)