炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:肖恩

近日,臻和科技集团有限公司(以下简称“臻和科技”) 正式递表港交所。正如肿瘤分子诊断行业其他同行(燃石医学、泛生子等)一样,面对激烈的同质化竞争以及上下游的挤压,臻和科技也连续三年都是录得亏损。

相较于港交所给部分医药公司另辟“18A”通道,最终目的就是助力未盈利的生物科技公司开启上市快车道,并最终为投资人带来投资回报。但由于高价和同质化竞争的特点,加上IVD试剂盒或也难逃被纳入集采的命运,肿瘤分子诊断及检测公司的盈利或遥遥无期。

同质化竞争 销售费用率超60%竞争力何在?

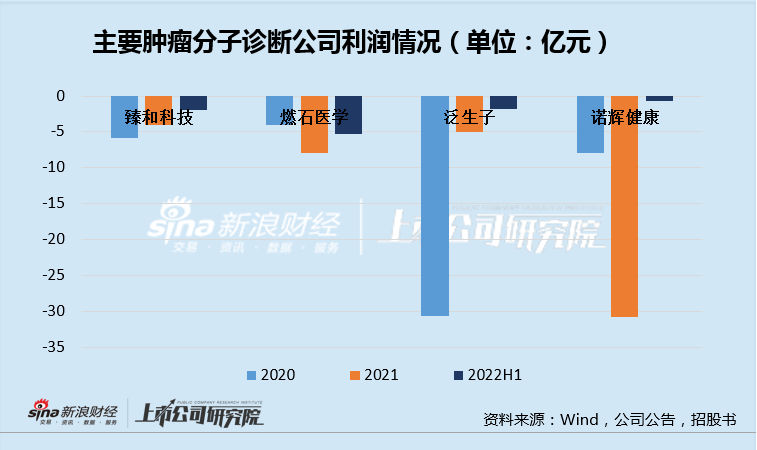

近年来,随着NGS技术单人成本的持续下探,包括燃石医学、泛生子等公司纷纷布局肿瘤分子诊断筛查赛道,赴美上市,而诺辉健康、臻和科技则前往香港IPO。但这四家公司截止目前还远没有实现盈利,且亏损幅度似有扩大趋势,烧钱速度引来投资人对其发展可持续性的怀疑。

究其连年亏损的原因,主要就是其核心进院IVD产品面临激烈的同质化竞争。

臻和科技成立于2014年,作为一家基于NGS技术的肿瘤分子诊断及检测公司,其主要商业模式包括IVD试剂盒和LDT院外服务,号称全面覆盖了早筛、治疗选择和预后监测等主要场景。其目已有20款商业化产品,但只有一款核心IVD试剂盒产品Genecast IVD-KNBP(结直肠癌),其余为16项LDT服务和3项IVD设备和软件。

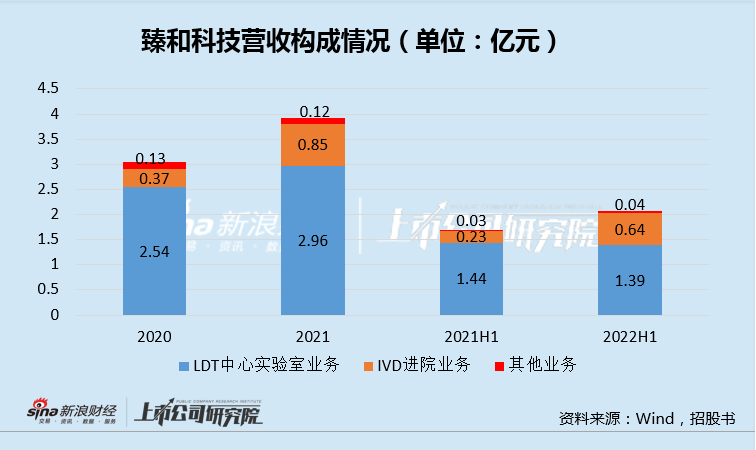

招股书显示,目前贡献臻和科技主要收入为LDT中心实验室业务,2022H1的占比仍接近7成,但增速明显疲软,2021年增长率为16.5%,而今年上半年则录得负增长。取而代之的增长动力则来自于进院业务的IVD产品,主要为核心产品结直肠癌试剂盒和3款设备和软件,2021、2022H1的增速分别为150%、178%。

值得注意的是,臻和科技增长动力主引擎的前景似乎也充满不确定性。获证进院的包括IVD试剂盒产品Genecast IVD-KNBP和3项IVD设备和软件,其中,进院的3款设备分别为一类医疗器械“全自动样品处理系统”,二类医疗器械“全自动生信分析一体机”,二类医疗器械“自动化样本制备系统”。

在我国,医疗器械被分为一类、二类、三类,一类医疗器械,通常指通过常规管理就可以保证其安全性的医疗器械;二类器械是指对其安全性、有效性进行控制的医疗器械;第三类器械是对其安全性、有效性必须严格控制的医疗器械。

虽然号称肿瘤分子诊断和检测的龙头企业,但臻和科技进院的设备并不是NGS测序仪等三类器械,也不是和上游测序仪厂商合作开发的测序设备,而是技术水平和安全要求相对更低的一二类仅仅是样本处理、制备等基础设备,相关低门槛设备和服务基本上行业竞争对手都参与竞争。

此外,公司号称核心产品的Genecast IVD-KNBP试剂盒,同样面临严重的同质化竞争局面。招股书显示,覆盖靶点最多的是艾德生物的NGS-10(维惠健)且上市时间最早,但贡献的收入有限,仍主要以PCR试剂盒为业绩主力。

资料来源:公司招股书

资料来源:公司招股书相比之下,臻和科技相同技术的产品覆盖的基因只有4个,不仅少于NCCN指南推荐结直肠癌患者必检KRAS/NRAS/BRAF/NTRK/HER2/MSI/MMR等7个,更远少于艾德生物的10个。且Genecast IVD-KNBP仅仅获批的结直肠癌,而NGS-10(维惠健)获批了结直肠癌和市场更大好几倍的非小细胞肺癌适应症。

另外,今年5月和8月,思路迪和真固生物也获批了相关同类产品,另外泛生子、燃石医学、诺辉健康等也有相同产品在跃跃欲试,且覆盖的基因数量远高于臻和科技。

而增长乏力但占据业绩主力的LDT院外实验室服务同样不容乐观,这或可从臻和科技相关业务增速情况感知一二。

臻和科技的进院业务模式,为通过设立专责的客户销售及支援技术团队,协助医院客户设立内部实验室、安装设备及系统,并持续提供培训及支援。按销售收入计,2021年臻和在中国基于NGS的肿瘤分子诊断LDT市场的市场份额为9.0%,远谈不上其宣传中所谓的预后及监测市场份额占比最大。

此外,LDT业务作为不需要获得NMPA审批即可展开院外服务,其面对的玩家就不仅仅是能进院的部分企业了,而几乎是全部涉足肿瘤分子诊断和检测企业。由于提供差别不大的服务,为了获得相关医院、企业或者研究机构的订单,臻和科技不仅销售毛利率呈下滑趋势,在销售人员和销售费用方面的支出也占用了公司资源的大头。

目前公司的销售人员有344名超过290名研发人员,占比近40%成为公司人员构成最多的部门。2020-2022H1期间,销售费用均为公司最大支出,销售费用率为61.43%、64.23%、61.71%,这究竟是一家研发主导的高科技公司,还是销售主导的消费品公司呢?

2年半就亏损11亿元 集采预期下盈利或遥遥无期

在内地资本市场,IPO发行审核被否原因主要包括持续盈利能力、独立性、规范运行、会计核算等方面原因,而盈利可持续性更是审核的重中之重。

在营收方面,臻和科技所面临的竞争已经十分复杂,而在相应的利润方面,2年半的时间共计亏损超11亿元。2020、2021、2022H1的净利润分别为-5.81亿元、-4.07亿元、-1.88亿元,亏损程度并没有明显改善的迹象,相同的情况也发生在燃石医学和泛生子、诺辉健康等企业身上。

而目前在我国,LDT市场的合法性仍存在较大风险,相关产品、设备、软件和服务没有获得监管机构的认证和批准即在院外提供外包服务,由此产生的事故风险和相关的政策牌照风险都将严重影响相关公司盈利的可持续性。

即使是获得药监局批准的IVD进院产品,其价格也异常之高,这当然也是臻和科技等公司能维持高毛利率的同时又能维持超60%销售费用率的原因。

数据显示,自2018年7月至今,NMPA批准的16款可商业销售的基于NGS的IVD产品,每项检测定价在3400-8250元之间,如艾德生物的NGS-10(维惠健)每项测试价格为8250元,而臻和科技的Genecast IVD-KNBP定价为7000-8800元。如此之高的定价以及销售费用率,后续被纳入国家集采或也不意外。

不过目前IVD产品并不贡献公司的主要业绩,核心产品2021、2022H1销售额仅有6.6百万和4.8百万,或许是由于定价过高的缘故,市场体量仍非常小。

不同于LDT业务的不确定性,臻和科技上市的市值预期或有相当一部分是对于IVD的预期。从公司目前的研发管线开看,核心产品目前适应症为结直肠癌,还在临床的适应症黑色素瘤,其他管线还包括臻速安、臻全安等4款伴随治疗选择的试剂盒,以及Genecast IVD – MammaPrin等2款预后及检测试剂盒,和2款早筛试剂盒。

近两年以来的IVD耗材集采,或是对这类预期的重创。

自去年安徽试点后,IVD集采已经成为2022年国家医保局重点推进的项目,在今年8月迎来了史上最大规模IVD集采。8月4日,江西省药品医用耗材集中采购联席会议办公室发布《关于开展肝功能生化检测试剂信息申报工作的通知》。这是2022年重点推进的耗材联盟集采,预计将有相当多的省份参加。

IVD集采或将令本已连年亏损的臻和科技的盈利预期更加遥远。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)