炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

导语:通策医疗试图激进加码扩张,却迎来集采预期落地的当头一棒,股价已跌破大股东质押平均线。通策医疗曾顶着大白马的光环,像频繁关联交易、给实控人体外项目输血等众多公司治理问题或被掩盖在估值泡沫中。随着高估值光环褪去,那些年被隐藏在泡沫下的公司治理的雷或也将逐渐浮出水面。

出品:新浪财经上市公司研究院

作者:夏虫

近日,通策医疗股价遭遇重挫,其主要和一则文件公布有关。

8月12日晚间,国家医保局办公室发布《关于开展口腔种植收费和医疗服务价格调查登记工作的通知》,全面开展种植牙价格调查。这份文件被解读为口腔医疗行业集采的前兆,换言之,牙科等口腔医疗行业或将告别暴利时代。

这份文件对于口腔医疗行业龙头通策医疗影响究竟多大呢?市场投资者似乎用脚投票了。文件发布后,通策医疗在股价开盘的第一天出现暴跌,第二天跌势依然未改。

作为“牙科茅”的通策医疗,一度被市场捧为“大白马”,市值被资本一直推高,股价高峰时超420元/股。事实上,随着集采预期慢慢形成,其被推高的估值泡沫似乎也正在破裂,市值从顶峰已经跌去近七成。

来源:wind

来源:wind随着通策医疗的高估值光环褪去,那些年被隐藏在泡沫下的公司治理雷或也将会逐渐浮出水面,这些雷或更值得引起投资者警惕。

以投资之名将上市公司资金转移体外?

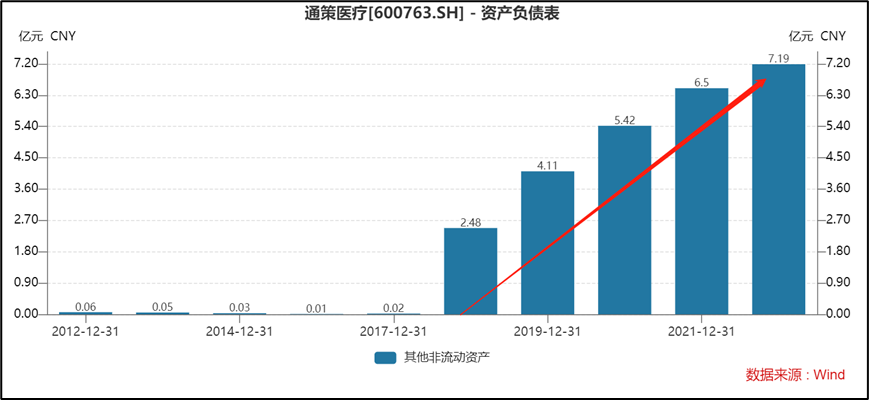

作为公认的白马股为何会有公司治理雷?我们先看一组数据,通策医疗的其他非流动资产逐年攀升,2022年一季报末更是上涨至7.19亿元。

根据2021年年报发现,这些不断上涨的其他非流动资产主要为上市公司对联营企业的资助。数据显示,2021年期末对联营企业的财务资助为5.68亿元,其中对浙江通策眼科医院投资管理有限公司提供财务资助为2.6亿元,对杭州捷木股权投资管理有限公司提供财务资助为3.08亿元。

值得一提的是,浙江通策眼科医院投资管理有限公司为上市公司实控人吕建明体外资产。浙江通策眼科医院投资管理有限公司成立于 2017 年 5 月 24 日,主营业务为眼科医院投资管理。需要指出的是,眼科医院建设需要巨额资金,据悉其初步投资额已经达到18亿元。

大股东体外项目巨额资金需求下,为获得上市公司资金输血,其通过股权捆绑方式进行操作,具体步骤如下:

第一步,以联合投资入股获得注册资本金,即公司与关联方浙江通策控股集团有限公司及另一非关联方自然人股东于 2017年 10 月 18 日签署《浙江通策眼科医院投资管理有限公司股权转让协议》(以下简称《股权转让协议》),以自筹资金 10000 万元受让通策控股集团持有的眼科投资公司的20%股权;

第二步,以借款方式进一步输血,眼科投资公司总投资规模初步定为 18 亿元,注册资本为 5 亿元人民币,其余 13 亿元将由股东按比例提供股东借款或者通过眼科投资公司平台进行融资筹集,根据协议,公司按持股比例 20%计总投资为 3.6 亿元。

公告显示,公司称有收取相关资金占用费等,从程序上似乎合规。然而,这其实也给上市公司埋下不小风险隐患。

首先,上市公司资金被占用时间或过长,一般而言,对于关联方资助一般在其他应收款,而很少计入其他非流动资产,而非流动资产一般均在一年以上。换言之,这笔资金占用时间周期或至少超过一年以上。

其次,相关医院建设周期较长,未来资金能否安全收回存在不确定性。资料显示,截至 2021 年12月31日,浙江通策眼科医院投资管理有限公司总资产43.8亿元,资产负债率高达85%,2021年主营业务收入 0元,净利润4347.38万元。可以看出,公司较高的负债率不小,其流动性压力可想而知。

需要指出的是,公司营收为0但净利润却超4000万元,一种可能是公司真正的主体并未在浙江通策眼科医院投资管理有限公司中。换言之,浙江通策眼科医院投资管理有限公司所谓参股标的并非主业真正的实施主体,它或只是上市公司资金流出的出口“工具”。

频繁关联交易迷雾 警惕大股东掏空上市公司

尽管浙江通策眼科医院投资管理有限公司营收为0,但依然从上市公司进行关联交易。

数据显示,2020年,通策医疗向浙江通策眼科医院投资管理有限公司出售的商品为1645.33万元;2021年则进一步攀升至3530.44万元。值得一提的是,通策医疗2021年向浙江通策眼科医院投资管理有限公司的关联交易远超其关联交易预计额,其2021年预计额为2000万元。据悉,眼科向通策医疗采购享受较低成本,这采购价格是否公允,有没有利益输送也值得投资者深思。

对于关联交易金额如此严肃的数据,通策医疗竟然出现两种不同的差异。2021年披露的关键交易公告是3470.57万元,而年报披露的数据则为3530.44万元。需要指出的是,作为市场公认的大白马,通策医疗为何会犯如此低级错误?出现这种情况,一种可能是其相关工作不严谨,另一种可能则是公司数据失实,抑或其他。

事实上,通策医疗与大股东之间的关联往来交易较为频繁,不仅存在资金财务资助及关联交易往来,而且实控人曾计划将其体外资产高溢价卖给上市公司。

据悉,2015年末,通策医疗曾发布公告称,拟以60.73元/股非公开发行约8317.39万股,合计作价50.51亿元收购海骏科技95.67%股权及嬴湖创造、嬴湖共享各90%财产份额。吕建明实际为海骏科技的实际控制人,其通过爱铂控股持有海骏科技64.59%的股权,为海骏科技的控股股东。

标的公司海骏科技高估值溢价与较差业绩形成较大反差。

标的公司海骏科技股东全部权益的预估值约50.61亿元,预估增值率高达427.19%,对应海骏科技95.67%股权的预估值约48.42亿元;与高溢价的估值相比,海骏科技的业绩表现却平平。资料显示,2013年至2015年1-10月,海骏科技实现营业收入分别仅20.1万元、20.08万元、52.91万元,净利润分别亏损856万元、429.88万元、1036.96万元。

值得一提的是,在国内监管愈发严格的大环境下,2016年5月,通策医疗终止了此次重大资产重组。

以上仅仅是通策医疗与实控人关联交易的冰山一角。据不完全统计,通策医疗与实控人所涉及的关联交易,其中包括物业交易、合资设立公司交易及上市公司向大股东购买资产交易等事项。

激进扩张迎来集采当头一棒?股价跌破大股东质押平均线

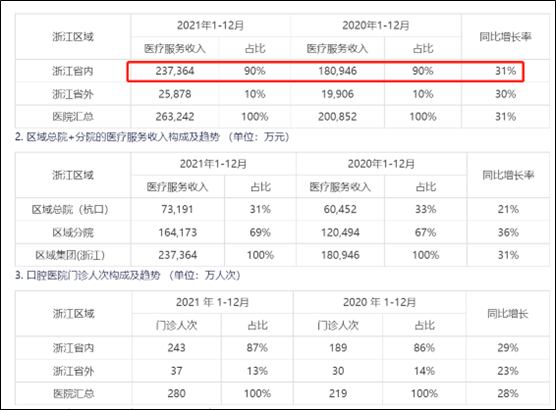

相比“眼茅”爱尔眼科,“牙茅”通策医疗最大的困境就是如何突破区域走向全国。多年来,通策医疗的业务大部分依赖浙江省内,省外收入占比极小。2021年年报显示,浙江区域收入占九成。

来源:公告

来源:公告而今年5月,通策医疗似乎通过外延式并购向全国扩张。

今年5月15日,通策医疗公告称,拟通过支付现金方式受让和仁科技7880万股股份(约占标的股份总数的29.75%),交易金额为7.69亿元。交易完成后,通策医疗将成为和仁科技第一大股东。

剔除被关联占用资金,通策医疗一季报末账面资金仅为7.34亿元。从此次交易对价看,通策医疗几乎“满仓”押注和仁科技。

值得一提的是,和仁科技是国内较早进入临床医疗信息化的产品服务商之一,其公司发展了一批以 301 医院、西京医院、同济医院、华西医院、湘雅医院、湘雅二院、浙医二院等国内 TOP20 的一流知名医院为代表的标杆优质客户。这对于通策医疗进行全国扩张或具有较大想象空间。

然而,医保局的文件将这种想象空间打入谷底。8月12日晚间,国家医保局办公室发布《关于开展口腔种植收费和医疗服务价格调查登记工作的通知》,全面开展种植牙价格调查,为集采奠定基础。

今年以来,宁波和安徽蚌埠先行先试,相继推出种植牙医保限价策略以及集采。

1月11日,宁波市医保局在全国率先推出种植牙医保限价支付政策,全市百家医疗机构积极响应并实施医保种植牙项目。此次政策限定国产品牌3000元/颗,进口品牌3500元/颗,明确在目前签约的百家医疗机构约定品牌的种植牙,无论使用医保历年账户支付还是现金支付,同城同价;同时提出,不在品牌目录内的种植牙,医保历年账户不予支付。

根据太平洋证券之前的研究报告显示,按照集采后耗材费用80%的降幅计算,原本花费1万元的种植牙总费用,在集采后7500元的各类耗材费用或降至1500元,如果占比25%的治疗费用不变,总费用则降至4000元,降幅可达60%。这对行业冲击力可想而知。

此前早就有关口腔医疗集采传闻,市场还处于观望中。而随着医保局的相关文件发布,相关传闻越来越接近事实。

值得一提的是,实控人体外众多资产资金需求也较大,其股票质押也不低。根据wind数据显示,杭州宝群实业集团有限公司(实控人控股)的股份质押比例近五成,其中加权平均质押日股价为136.93元/股。截止2022年8月16日收盘日,通策医疗股价为132.15元/股。这说明,通策医疗的股价已经跌破实控人平均质押线。

来源:wind

来源:wind此外,通策医疗对股东回报重视也似乎不足,历年分红较少,被业内称为“铁公鸡”。

据悉,2006年重组后,公司仅在2016年和2017年实施过现金分红,金额分别为4168万元、962万元,股利支付率为30.61%、4.44%。公司累计现金分红占未分配利润的比例只有1.93%。公司股东回报与业绩增长形成较大反差。

责任编辑:公司观察

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)